Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im November 2022!

5 Ideen für deine Watchlist im November 2022

In dieser Ausgabe dabei: CSCO, CAT, EMR, CL & WPC

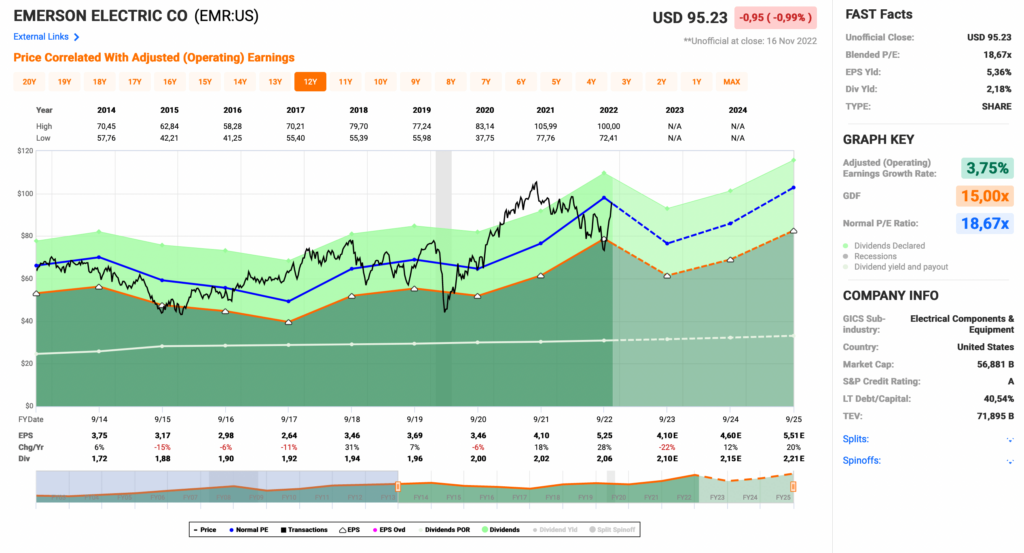

Idee #3: Emerson Electric Co. (EMR)

Emerson Electric Co. ist ein Technologie- und Engineering-Unternehmen, das verschiedene Lösungen für Kunden in industriellen, kommerziellen und Verbrauchermärkten in Amerika, Asien, dem Nahen Osten, Afrika und Europa anbietet. Das Unternehmen ist in den Segmenten Automation Solutions, AspenTech und Commercial & Residential Solutions tätig. Das Segment Automation Solutions bietet Mess- und Analyseinstrumente, Industrieventile und -ausrüstung sowie Software und Systeme für die Prozesssteuerung. Es bedient die Märkte Öl und Gas, Raffinerie, Chemie, Energieerzeugung, Biowissenschaften, Lebensmittel und Getränke, Automobil, Zellstoff und Papier, Metalle und Bergbau sowie kommunale Wasserversorgung. Das Segment AspenTech bietet Software zur Anlagenoptimierung an, die es industriellen Herstellern ermöglicht, ihre Anlagen zu planen, zu betreiben und zu warten, um die Leistung durch eine Kombination aus jahrzehntelangen Modellierungs-, Simulations- und Optimierungsfunktionen zu verbessern. Das Segment Commercial & Residential Solutions bietet Heizungs- und Klimatisierungsprodukte für Privathaushalte und Unternehmen an, wie z. B. Hubkolben- und Scrollverdichter, Systemschutz- und Durchflussregelgeräte, Standard-, programmierbare und Wi-Fi-Thermostate, Überwachungsgeräte und elektronische Steuerungen für Gas- und Elektroheizungen, Gasventile für Öfen und Warmwasserbereiter, Zündsysteme für Öfen sowie Temperatursensoren und -steuerungen. Außerdem bietet es Kolben-, Scroll- und Schraubenkompressoren, Präzisionsdurchflussregelungen, Systemdiagnose und -steuerung sowie Umweltkontrollsysteme. Darüber hinaus bietet dieses Segment Klima-, Kälte- und Beleuchtungssteuerungs-Technologien sowie Dienstleistungen in den Bereichen Gebäudedesign und Produktmanagement, Inbetriebnahme vor Ort, Anlagenüberwachung und Energiemodellierung sowie Werkzeuge für Fachleute und Hausbesitzer. Das Unternehmen wurde im Jahr 1890 gegründet und hat seinen Hauptsitz in Saint Louis, Missouri.

Emerson ist schon so eine Art Gemischtwarenladen, wie etwa auch 3M, oder? Klar, in einer etwas anderen Branche, aber so rein von der Struktur her. So etwas liegt ja eigentlich nicht mehr in der Mode.

Ich selbst mag eigentlich solch großen Konzerne mit vielen verschiedenen Standbeinen, die kippen nicht so schnell um. 😉

Der kritische Punkt ist dann das Management und zwar noch viel mehr, als es bei einem normal fokussierten Unternehmen wäre. Der CEO braucht richtig gute „Abteilungsleiter“ im Team, um die vielen Bälle in der Luft zu halten. Gelingt das, kann Großartiges herauskommen, wie viele Jahre lang bei besagter 3M (früher). Gelingt es nicht, dann wird’s schwierig. Sorry, wenn auch hier 3M (heute) herhalten muss.

Noch eine Parallele zu 3M ist, und dann höre ich auch schon auf damit, dass Emerson seit einiger Zeit diesen Gemischtwarenladen etwas aufzuräumen versucht und sich von weniger profitablen oder nicht mehr zum Konzern passenden Segmenten trennt. So wurden bereits einige Bereiche abgespalten und verkauft. An manchen hält man noch Anteile, an manchen nicht.

Auf jeden Fall kam bereits etwas Geld in die Kasse und man nutzte dies zur Schuldenreduzierung. An dem Punkt sollte Emerson in meinen Augen jetzt nicht aufhören, das scheint mir ein gangbarer Weg zu sein. Und wer mag nicht eine Bilanz mit möglichst wenig Schulden?

Insgesamt tut sich Emerson schwer, seine Verkäufe zu erhöhen und zwar weltweit. Deswegen fällt das Umsatzwachstum bescheiden aus. Der starke US-Dollar tut sein übriges.

Die Entwicklung des Gewinns pro Aktie ist etwas besser, was auf Effizienzsteigerungen und/oder Aktienrückkäufe hinweisen würde. Das muss ich mir noch genauer anschauen.

Jedoch ließ das Management im letzten Quartalsbericht aufhorchen und man sprach von einem hoffnungsvollen Ausblick. Der Grund, eine solide Nachfrage in allen Märkten (solid demand from all markets), was schon etwas positiver ist als das, was in den letzten 3 Quartalen davor immer kommuniziert wurde.

Ob das dann auch einer der Gründe war, warum Emerson sich mit dem breiten Markt zusammen so gut erholt hat von den September Tiefs, kann ich nicht sagen. Aber ich finde die Aktie zum aktuellen Kurs schon wieder unerfreulich teuer. Interessant, aber zu teuer.

Emerson ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 65 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 2,6% und in den letzten 3 Jahren um 1,7% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,75 USD in 2014, auf 5,25 USD in 2022 und für 2023 werden 4,10 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 18,7 und liegt damit genau im Schnitt der letzten Jahre von 18,7.

Die Dividendenrendite (Dividend Yield) beträgt 2,2%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei sehr guten 39,2%.

Das S&P Credit Rating ist A (Investment Grade).

Ich finde Preise um und unterhalb von 70,- USD bzw. 67,50 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

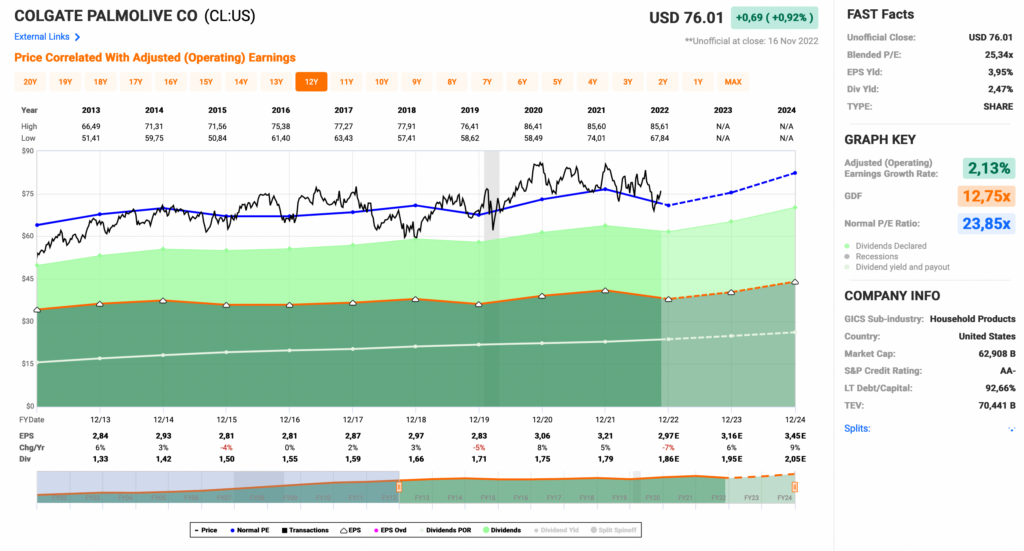

Idee #4: Colgate-Palmolive Company (CL)

Colgate-Palmolive Company produziert und vertreibt zusammen mit seinen Tochtergesellschaften weltweit Konsumgüter. Das Unternehmen ist in zwei Segmenten tätig: Oral, Personal and Home Care und Pet Nutrition. Das Segment Mund-, Körper- und Haushaltspflege bietet Zahnpasta, Zahnbürsten, Mundwasser, Handseifen in Stangen- und Flüssigform, Duschgels, Shampoos, Spülungen, Deodorants und Antitranspirantien, Hautpflegeprodukte, Geschirrspülmittel, Weichspüler, Haushaltsreiniger und andere verwandte Produkte an. Dieses Segment vermarktet und verkauft seine Produkte unter verschiedenen Marken, darunter Colgate, Darlie, elmex, hello, meridol, Sorriso, Tom’s of Maine, Irish Spring, Palmolive, Protex, Sanex, Softsoap, Lady Speed Stick, Speed Stick, EltaMD, Filorga, PCA SKIN, Ajax, Axion, Fabuloso, Murphy, Suavitel, Soupline und Cuddly an eine Reihe von traditionellen und eCommerce-Einzelhändlern, Großhändlern und Distributoren. Es umfasst auch pharmazeutische Produkte für Zahnärzte und andere Fachleute der Mundgesundheit. Das Segment Heimtiernahrung bietet unter der Marke Hill’s Science Diet Produkte für den täglichen Ernährungsbedarf und unter der Marke Hill’s Prescription Diet eine Reihe von therapeutischen Produkten zur Behandlung von Krankheiten bei Hunden und Katzen. Dieses Segment vermarktet und verkauft seine Produkte über Einzelhändler für Heimtierbedarf, Tierärzte und eCommerce-Händler. Die Colgate-Palmolive Company wurde 1806 gegründet und hat ihren Hauptsitz in New York, New York.

Colgate-Palmolive war eines der ersten Unternehmen, das bei mir auf der Watchlist gelandet ist. Noch bevor das Dividendenaktiendepot in 2014 gestartet wurde. Warum? Ich glaube, weil es in einem Buch, das ich zu der Zeit las, neben Nestlé immer als Beispiel für ein grundsolides Unternehmen genannt wurde, was jeder im Depot haben sollte.

Fun Fact, weder Nestlé noch Colgate-Palmolive haben es bis heute in mein Depot geschafft.

Ehrlich gesagt ist mir das Unternehmen ein Rätsel. Okay, eigentlich nicht das Unternehmen an sich, denn was es macht und wie es Geld verdient, das steht ja schon im Namen. Es ist halt ein super langweiliger Konsumgüterhersteller ähnlich Unilever, Procter & Gamble oder das schon genannte Nestlé. Etwas kleineres Portfolio, aber das Prinzip ist dasselbe.

Wenn ich mir dann Umsatz- und Gewinnwachstum ansehe, dann passiert da ehrlich gesagt nicht viel. Irgendwas um die 2% pro Jahr in den letzten 10 Jahren. Damit gewinnt man keinen Blumentopf.

Aber dann schaue ich auf den Kurs und denke mir jedes Mal: WTF! 🙁

Kurzer Blick zum KGV und es wird klar, Colgate-Palmolive ist ständig und ohne Ausnahme überteuert für das, was geboten wird. Und ich finde keine Erklärung dafür warum. Warum wird bitte ständig ein Premium (Aufschlag auf den fairen Wert) akzeptiert, obwohl es kaum Wachstum gibt?

Das mit dem Wachstum betrifft ja auch die Dividende. Colgate-Palmolive zahlt natürlich seit Ewigkeiten (59 Jahre!) eine Dividende, jedoch liegt die Dividendenrendite in der Regel bei unter 3% und wächst dann auch nur mit ca. 2-3%. Nicht sehr reizend für uns Dividendensammler, oder?

Wie gesagt, ich verstehe es nicht. Kann mir das mal einer meiner Leser bitte in den Kommentaren erklären? Ich würde es gern verstehen. Danke!

Denn im Prinzip ist Colgate-Palmolive vom Geschäftsmodell her wie gemacht für mein Depot und würde super den Sektor Basiskonsumgüter (Consumer Staples) ergänzen. Ich mag auch ultralangweilig, aber ein klein wenig Wachstum darf es dann doch bitte schön sein.

Naja wer weiß, ich warte jetzt schon fast 10 Jahre auf einen geeigneten Zeitpunkt. Warte ich halt nochmal 10 Jahre. Vielleicht habe ich dann ja verstanden, warum Colgate-Palmolive immer so teuer ist. 🙂

Colgate-Palmolive ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 59 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 4,4% und in den letzten 3 Jahren um 2,7% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,84 USD in 2013, auf 3,21 USD in 2021 und für 2022 werden 2,97 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 25,3 und liegt damit über dem Schnitt der letzten Jahre von 23,9.

Die Dividendenrendite (Dividend Yield) beträgt 2,5%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei guten 55,8%.

Das S&P Credit Rating ist AA- (Investment Grade).

Ich finde Preise um und unterhalb von 60,- USD bzw. 57,75 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

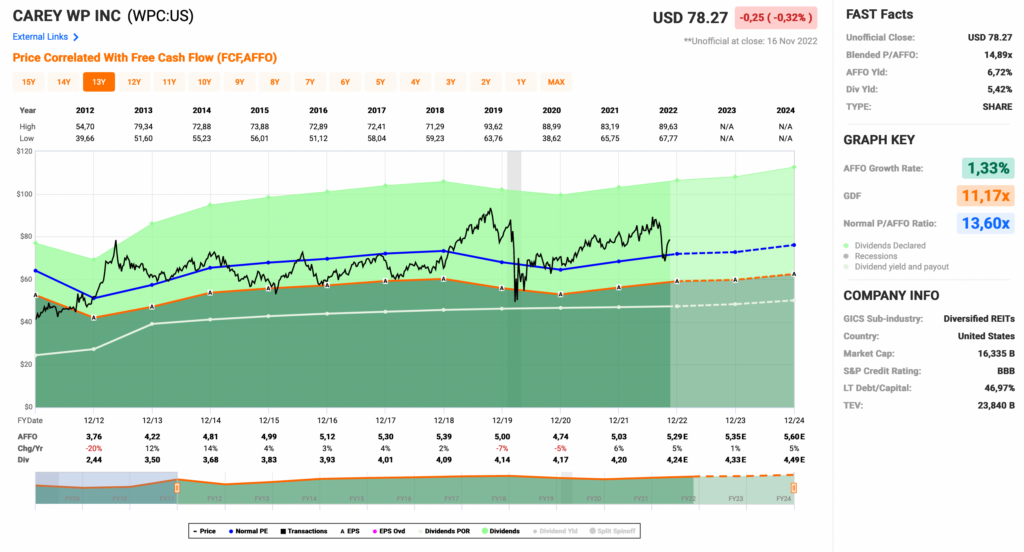

Idee #5: W. P. Carey Inc. (WPC)

W. P. Carey gehört zu den größten Net-Lease-REITs mit einem Unternehmenswert von ca. 18 Milliarden US-Dollar und einem diversifizierten Portfolio an betriebsnotwendigen Gewerbeimmobilien, das zum 30. September 2020 1.215 Net-Lease-Immobilien mit einer Fläche von ca. 142 Millionen Quadratmetern umfasst. Seit fast fünf Jahrzehnten investiert das Unternehmen in hochwertige Industrie-, Lager-, Büro-, Einzelhandels- und Selfstorage-Immobilien mit langfristigen Nettomietverträgen und eingebauten Mietpreisanpassungen. Das Portfolio des Unternehmens befindet sich hauptsächlich in den USA sowie in Nord- und Westeuropa und ist nach Mietern, Immobilientyp, geografischer Lage und Branche gut diversifiziert.

Last but not least zum Schluss wie üblich ein REIT, W. P. Carey.

REITs sind ja irgendwie bei der breiten Markterholung die letzten Wochen nicht ganz so gut gelaufen, wie der Rest oder kommt mir das nur so vor? Technologie mal außen vor, die haben es grad richtig schwer.

Durchaus logisch, wenn es so wäre. Die weiter steigenden Zinsen machen Anleihen für die Anleger attraktiver und der Unterschied zwischen 4-5% (Anleihen) und 4-8% (REITs) reicht scheinbar nicht mehr aus, um mehr Kaptial anzuziehen.

Mir soll es ehrlich gesagt recht sein, denn eigentlich bin ich min. 6% Dividendenrendite bei REITs gewohnt und die Zeiten hätte ich gern wieder. Gibt doch nichts schöneres, als eine ordentliche Dividende aus Immobilien zu ziehen, ohne eine kaufen und bewirtschaften zu müssen. Die Kurse können also gern noch weiter sinken, wenn möglich.

Was mir speziell an W. P. Carey immer gefallen hat ist, dass sie auch in Europa tätig sind und nicht nur in den USA. So ist z.b. der deutsche Baumarkt Hellweg der 4. größte Mieter mit einem Anteil von 1,9%. Diese geografische Diversifizierung haben meine anderen Unternehmen im Depot in der Mehrheit auch und bei REITs wünsche ich mir das genauso.

W. P. Carey hat in allen (ja gut 99%, nicht 100%) Verträgen Klauseln für Mieterhöhungen verankert, wobei 55% speziell eine Bindung an den Verbraucherpreisindex (consumer price index) haben. Ich glaube, das ist im Vergleich zu anderen REITs extrem hoch. Ich konnte keinen weiteren finden, der ähnliche Zahlen aufweisen kann.

In Zeiten wie heute, in denen Inflation ja wieder ein Thema ist, muss sich nun zeigen, inwieweit dies dem Unternehmen hilft, den Cash Flow in Höhe der Inflation mitzusteigern.

Das wiederum würde es W. P. Carey erlauben, endlich wieder höhere Dividendensteigerung anzubieten, als die ~1% dieses und letztes Jahr.

Ansonsten gibt es nicht viel zu meckern. Die Auslastung ist weiterhin hoch (98,8%) und die Mieten kommen pünktlich rein. Die Dividende ist vom Cash Flow gedeckt (Ausschüttungsquote ~84%). Was will man mehr?

W. P. Carey ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 25 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 6,1% und in den letzten 3 Jahren um 0,8% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 3,76 USD in 2012, auf 5,03 USD in 2021 und für 2022 werden 5,29 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 14,9 und liegt damit über dem Schnitt der letzten Jahre von 13,6.

Die Dividendenrendite (Dividend Yield) beträgt 5,4%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei für einen REIT guten 83,6%.

Das S&P Credit Rating ist BBB (Investment Grade).

Ich finde Preise um und unterhalb von 70,- USD bzw. 67,50 EUR interessant und immer, wenn die Dividendenrendite bei 6% oder höher notiert.

Was habt ihr so auf eurer Watchlist im November 2022 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube, aus den gerade genannten Unternehmen wäre aktuell Cisco meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,037

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Haha Ingo, klasse Dein Rätsel mit Colgate!!

Habe da auch keine Lösung zu, mein Duschgel ist seit Jahrzehnten von Colgate-Palmolive. Ich liebe es, super Geruch, kaufe es ständig nach und ich bin „Kapitalist“ durch und durch. Habe P&G, Unilever, Coke und McCormick im Konsumgüterbereich und will das ausbauen. Mein nächstes Ziel ist allerdings Milka Schokolade (Monedelez) – aber halt nicht Colgate…

Genaue Erklärung dafür habe ich leider auch nicht – Nichtsdestotrotz Glück Auf und weiter so!

Hi Jürgen!

Danke fürs Vorbeischauen.

Mondelez muss ich mir auch mal näher anschauen, die würden auch gut ins Depot passen.

Grüße aus Anuradhapura.

CU Ingo.

Ich bin es gewohnt das ein Beitrag auf einer Seite zu sehen ist und so habe ich mich gewundert das dort nur 2 von 5 Ideen standen bis ich den Button für Seite 2 entdeckt habe

Hiho!

Danke für deinen Kommentar.

Na wenn du den Button entdeckt hast, ist ja alles in Ordnung. 🙂

Die Watchlist ist zu lang und macht manchmal Probleme mit meinem WordPress Theme. Es haut da das Layout durcheinander. Es auf 2 Seiten zu verteilen ist mein Quickfix, bis ich mal Zeit habe, das Theme vom Blog zu wechseln.

Grüße aus Anuradhapura.

CU Ingo.

Hi Ingo,

ich wollte mal wieder „Hallo“ sagen und Dir mitteilen, dass ich aufgrund Deiner „September 5 Ideen“ gestern meinen letzten Aktienkauf für 2022 durchgeführt habe: und zwar die Hälfte Deiner Atlantica Sustainable Infrastructure PLC Position 😉 Damit habe ich 14 von Deinen 44 Werten auch bei mir drin. Mithin rund ein Drittel 😉

Bist Du noch in Istanbul?

Weiterhin schöne Reise,

LG Alf

Hi Alf!

Danke fürs Vorbeischauen.

Nein, bin nicht mehr in Istanbul. Bin über Dubai (2 Tage Stopover) nach Colombo geflogen und nun in Sri Lanka unterwegs. Aktuell in Anuradhapura mit einem kurzen Abstecher ganz in den Norden nach Jaffna.

Auf Instagram gibt es (fast) immer aktuelle Infos. 😉

Grüße aus Anuradhapura.

CU Ingo.

Hi Ingo,

deine Watchliste-Ideen gehören definitiv zu meinem Lieblingsartikeln. Da sind oft wirklich gute Ideen dabei, die ich selbst noch nicht auf dem Schirm hatte.

Selbst beschäftige ich mich grad mit zwei Unternehmen, die auch noch nicht bei dir auf der Liste sind. Itochu (ein typischer Japanischer Mischkonzern) aus Japan und Houlihan Lokey (haben eine schöne Nische im Finanzbereich) aus den USA.

Schöne Grüße

Sven

Hi Sven!

Danke fürs Vorbeischauen.

Ja die Watchlist kommt scheinbar gut an. 🙂

Itochu bzw. Japan allgemein, müsste ich mir wirklich mal näher anschauen. Da gibt es einige interessante Sachen. Groß, langweilig konservativ, gute Dividenden ohne Quellensteuer. Mhhh … auf jeden Fall ein interessanter Markt.

Im Finanzbereich bin ich mit TROW, BLK, MAIN, BNS und der Allianz schon ausreichend versorgt. Kann mir aktuell nicht vorstellen, dort nachzulegen und wenn, dann wahrscheinlich nichts Kleines, sondern eher so etwas wie JPM oder die Münchener Rück.

Grüße aus Anuradhapura.

CU Ingo.

Hallo Ingo,

eine nette Liste hast Du herausgesucht und drei von den fünf habe ich.

Bei Cisco werden sich die Lieferschwierigkeiten noch in 2023 reinziehen, aber das wird nächstes Jahr viel besser als dieses. Gleiche Probleme hat Intel und dort schaut es ähnlich aus. Ich finde Cisco nicht zu teuer. Ich habe seit ein paar Jahre Cisco, kann mir aber gut vorstellen, noch einige dazu zu kaufen.

Bei Caterpillar gehts mir wie dir, sobald ich sie interessant finde, sind sie schon wieder stark gestiegen. Ähnlich wie Texas Instruments ist das eine Aktie, die ich zu gerne hätte, aber wahrscheinlich nie besitzen werde.40% Steigerung in wenigen Wochen ist mir zu viel.

Emerson besitze ich schon seit 10 Jahren. Das ist die ideale Mitläuferaktie, nie der beste, aber auch nie der schlechteste. Wenig Wachstum, es wird eine sich leicht erhöhende Dividende ausgezahlt und eigentlich muss man sich um nichts kümmern. Ein Wert, den man haben kann, aber nicht muss.

Colgate habe ich auch nicht. Immer zu teuer für das, was das Unternehmen bietet. Vor vielen Jahren habe ich mal gelesen, dass Herr Buffet das Unternehmen ganz toll findet. Und vor 20 oder 30 Jahren war das vielleicht der Fall. Heute ist es Durchschnitt, teurer als Emerson und hat für den Preis nicht genug zu bieten. Die ist nicht mal auf meine Watchliste.

WP Carey besitze ich auch schon lange und finde ich als REIT grundsolide. Wer REITs mag, für den ist der Wert gut geeignet. Schöne Rendite und man muss im Gegensatz zu einigen anderen REITs keine große Angst haben, dass die Dividende gekürzt wird oder sogar ganz wegfällt.

Ich habe diesen Monat Lincoln National Corp. für 33 $/Stück gekauft und dann noch Magna International. Die Magna stocke ich seit ein paar Monaten auf, weil sie trotz der Probleme in der Autoindustrie (oder gerade wegen?) attraktiv bewertet ist. Die Lincoln sind nicht sonderlich bekannt. Die haben alles negative in das 3. Quartal gesteckt und der Kurs ist stark gefallen, so dass man bei 5% Rendite rauskommt. Das Geschäft wird nach dem Quartal wie gewohnt weiter laufen. Wäre die Sondersituation nicht, hätte ich den Wert nicht gekauft sondern was bestehendes aufgestockt.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen und deinen Input. Lese ich immer wieder gern. 🙂

Grüße aus Trincomalee.

CU Ingo.