Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im November 2022!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt: Preparation meets opportunity!

5 Ideen für deine Watchlist im November 2022

In dieser Ausgabe dabei: CSCO, CAT, EMR, CL & WPC

Idee #1: Cisco Systems Inc. (CSCO)

Cisco Systems, Inc. entwickelt, produziert und vertreibt auf dem Internetprotokoll basierende Netzwerk- und andere Produkte für die Kommunikations- und Informationstechnologiebranche in Nord- und Südamerika, Europa, dem Nahen Osten, Afrika, dem asiatisch-pazifischen Raum, Japan und China. Das Unternehmen bietet auch Switching-Portfolio umfasst Campus-Switching sowie Rechenzentrum Switching; Enterprise-Routing-Portfolio verbindet öffentliche und private drahtgebundene und mobile Netzwerke, die Bereitstellung von hochsicheren und zuverlässigen Konnektivität zu Campus, Rechenzentrum und Zweigstellen-Netzwerke; Wireless-Produkte umfassen Wireless Access Points, die Standalone-, Controller-Appliance-basierte, Switch-Converged und Meraki Cloud-verwaltete Angebote sind; und Compute-Portfolio einschließlich der Cisco Unified Computing System, Hyperflex und Software-Management-Funktionen, die Computing, Netzwerk- und Speicherinfrastruktur-Management und Virtualisierung zu kombinieren. Darüber hinaus bietet es Internet für die Zukunft Produkt besteht aus gerouteten optischen Netzwerken, 5G, Silizium und Optik-Lösungen; Collaboration-Produkte, wie Meetings, Collaboration-Geräte, Anrufe, Contact Center und Kommunikationsplattform als Service; End-to-End-Sicherheit Produkt besteht aus Netzwerksicherheit, Cloud-Sicherheit, Sicherheit Endpunkte, Unified Threat Management und Zero Trust; und optimierte Anwendung Erfahrungen Produkte einschließlich Full-Stack-Beobachtbarkeit und Cloud-native Plattform. Darüber hinaus bietet das Unternehmen eine Reihe von Service- und Support-Optionen für seine Kunden an, darunter technischen Support, erweiterte Dienstleistungen und Beratungsdienste. Das Unternehmen bedient Unternehmen unterschiedlicher Größe, öffentliche Einrichtungen, Regierungen und Dienstleister. Das Unternehmen vertreibt seine Produkte und Dienstleistungen sowohl direkt als auch über Systemintegratoren, Dienstanbieter, andere Wiederverkäufer und Distributoren. Cisco Systems, Inc. unterhält strategische Allianzen mit anderen Unternehmen. Cisco Systems, Inc. wurde 1984 gegründet und hat seinen Hauptsitz in San Jose, Kalifornien.

Ich selbst hab ja Cisco erst vor kurzem aufgestockt, aber ein klein wenig Platz wäre noch, sollten die Sterne Kurse günstig stehen.

Allgemeine Rezessionsängste haben den Kurs dieses Jahr bereits ordentlich nach unten geholt, so dass man schon längere Zeit hätte eigentlich zugreifen können. Denn diese Rezessionsängste waren im Falle von Cisco ein klein wenig anders gelagert, als bei vielen anderen Technologieunternehmen (dort ist es eine nachlassende Nachfrage).

Denn Cisco hatte eher damit zu kämpfen, dass man aufgrund von Lieferengpässen (delivery constrains) nicht alle Aufträge erfüllen konnte, die in den Büchern standen. Das verlangsamte natürlich das Wachstum, aber die Aufträge wurden nicht aufgehoben, nur aufgeschoben.

Das Management ist hier im letzten Quartalsbericht sehr optimistisch gewesen, nach und nach den Rückstand (Backlog) aufzuholen und zum eh geplanten Wachstum diese Erträge als Booster ins Ergebnis einfließen zu lassen. Zum kleinen „Arbeitsnachweis“ konnte man auch direkt die verbesserten Ergebnisse im Q1 2023 (das Geschäftsjahr bei Cisco beginnt bereits im August) vorlegen.

So etwas mag die Börse! Der Markt nahm diese Annahme dann auch sehr gut an und Cisco bewegte sich in den Tagen stärker als der Markt nach oben. Sehr schön. Hat man lange nicht gesehen.

Ist nun alles überstanden? Gute Frage. Nächste Frage?

Ne im Ernst, je nach makroökonomischen Entwicklungen kann es natürlich auch einen Mißerfolg geben, aber bei einer gleichbleibenden oder sich entspannenden Lage, sollte der Plan des Management Früchte tragen.

Trotz der Kursgewinne in den letzten Tagen, ist die Bewertung von Cisco noch im fairen Bereich. Die Dividendenrendite liegt immer noch bei über 3%. Also von teuer kann man hier sicher nicht reden.

Cisco ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 12 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 18,3% und in den letzten 3 Jahren um 3,3% jedes Jahr gesteigert.

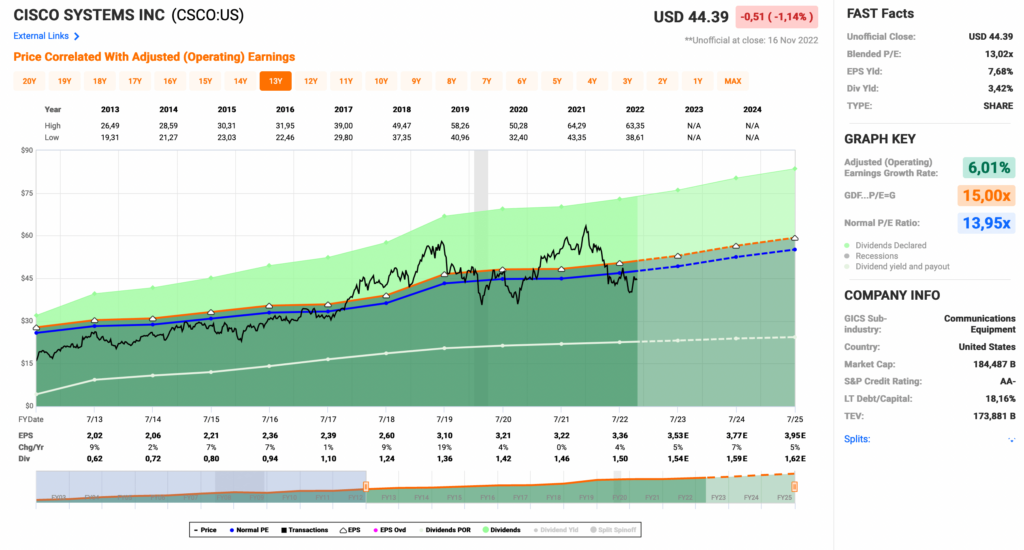

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,02 USD in 20123, auf 3,36 USD in 2022 und für 2023 werden 3,53 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 13,0 und liegt damit leicht unter dem Schnitt der letzten Jahre von 13,9.

Die Dividendenrendite (Dividend Yield) beträgt 3,4%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei sehr guten 44,6%.

Das S&P Credit Rating ist AA- (Investment Grade).

Ich finde Preise um und unterhalb von 45,- USD bzw. 43,50 EUR interessant und immer, wenn die Dividendenrendite deutlich über 3% notiert.

Idee #2: Caterpillar Inc. (CAT)

Caterpillar Inc. fertigt und vertreibt Bau- und Bergbaumaschinen, Diesel- und Erdgasmotoren sowie Industriegasturbinen. Das Segment Construction Industries bietet Asphaltfertiger, Verdichter, Kaltfräsen, Fällmaschinen, Erntemaschinen, Motorgrader, Rohrleger, Straßenaufbereitungsmaschinen, Skidder, Teleskoplader und Nutzfahrzeuge; Bagger, Knuckleboom-, Kompaktraupen-, Geländelader, Kompaktlader und Raupenlader; Forst- und Radbagger sowie Baustellenvorbereitungs- und Raupentraktoren. Das Segment Resource Industries bietet elektrische und hydraulische Schaufeln, Schleppschaufeln, Drehbohrer, Fahrzeuge für den Hartgesteinstransport, Raupentraktoren, Bergbau-Lkw, Strebmaschinen, Radlader, geländegängige und knickgelenkte Lkw, Schürfkübelbagger für Radschlepper, Radplaniergeräte, Deponie- und Bodenverdichter, Maschinenkomponenten, Elektronik und Steuersysteme, ausgewählte Arbeitsgeräte und Systeme für den kontinuierlichen Hartgesteinstransport. Das Segment Energie & Transport bietet Kolbenmotor-Generatorsätze, Kolbenmotoren und integrierte Systeme für die Stromerzeugung, die Schifffahrt, die Öl- und Gasindustrie, Turbinen, Zentrifugal-Gaskompressoren und zugehörige Dienstleistungen, überholte Kolbenmotoren und Komponenten sowie dieselelektrische Lokomotiven und Komponenten und andere Produkte für den Schienenverkehr. Das Unternehmenssegment Finanzprodukte bietet Operating- und Finanzierungsleasing, Ratenkaufverträge, Betriebsmittelkredite und Großhandelsfinanzierung sowie Versicherungs- und Risikomanagementprodukte an. Das Geschäftssegment Alle anderen stellt Filter und Flüssigkeiten, Fahrwerke, Werkzeuge für den Bodeneingriff, Flüssigkeitstransferprodukte, Präzisionsdichtungen sowie Dichtungs- und Verbindungskomponenten aus Gummi her, bietet Teilevertrieb, integrierte Logistiklösungen und Vertriebsdienstleistungen sowie digitale Investitionsdienstleistungen. Das Unternehmen war früher unter dem Namen Caterpillar Tractor Co. bekannt und änderte 1986 seinen Namen in Caterpillar Inc. Das Unternehmen wurde 1925 gegründet und hat seinen Hauptsitz in Deerfield, Illinois.

Jedes Mal, wenn Caterpillar interessant zu werden scheint und ich mich näher mit dem Wert beschäftige, ist ein paar Tage oder Wochen später der Preis schon wieder in ungeahnte Höhen davon gelaufen. Oh je.

Caterpillar ist ganz klar ein Zykliker und die Aktien eines solchen Unternehmens tendieren dazu, bei bestimmten Nachrichten, Stichwort Rezession und Inflation, immer extra stark zu reagieren.

Allein aus diesem Grund mag ich eigentlich zyklische Unternehmen gar nicht so, aber solange man selbst in den Abschwüngen operativ mit dem Cash Flow weiter positiv läuft, finde ich muss man das aushalten können, denn am Ende zählt der große übergeordnete Trend. Und der ist bei Caterpillar über viele Jahren positiv.

Dabei lese ich in den Medien oft von hunderten Gründen, warum jetzt keine gute Zeit ist in Caterpillar zu investieren. Kurzfristig landeten diese „Crashpropheten“ sogar ab und zu mal einen Treffer und konnten sich dann ein paar Monate an diesem „Erfolg“ ergözen, aber mittel- und langfristig haben alle daneben gelegen.

Auf der Welt wird gebaut ohne Ende und das wird morgen nicht einfach aufhören. Ja, vielleicht unterbricht eine Rezession oder ein großer Konflikt dieses Spiel einmal für eine bestimmte Zeit, aber danach geht es oft mit einem noch größeren Bedarf weiter. Und bitte nicht vergessen, dass Caterpillar mit Wartung (Service und Ersatzteile) auch ganz gutes Geld verdient, um Durststrecken zu überbrücken.

Das Unternehmen wächst und das Management scheint die richtigen strategischen Entscheidungen zu treffen. Als Ergebnis konnte man im letzten Quartalsbericht einen Rekordprofit ausweisen, nicht zuletzt auch, weil man durch die erhöhte Nachfrage geplante Preiserhöhungen erfolgreich durchsetzen konnte.

Wie zu Beginn schon gesagt, leider ist der Preis vom Tief im September (ca. 164 USD) auf nunmehr über 230 USD (+40% in wenigen Wochen) geschossen. Da ist wohl die berühmte Straßenbahn abgefahren, oder?

Für mich zumindest ja, aber Caterpillar bleibt weiter auf der Watchlist. Gerade in solch volatilen Zeiten wie dieses Jahr und der weiterhin drohenden Rezession in 2023, könnte es ja vielleicht doch auch mal ganz schnell in die andere Richtung gehen und wir sehen wieder Kaufpreise mit Dividendenrenditen über 3%. Das wäre doch schön, oder?

Caterpillar ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 29 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 9,1% und in den letzten 3 Jahren um 7,9% jedes Jahr gesteigert.

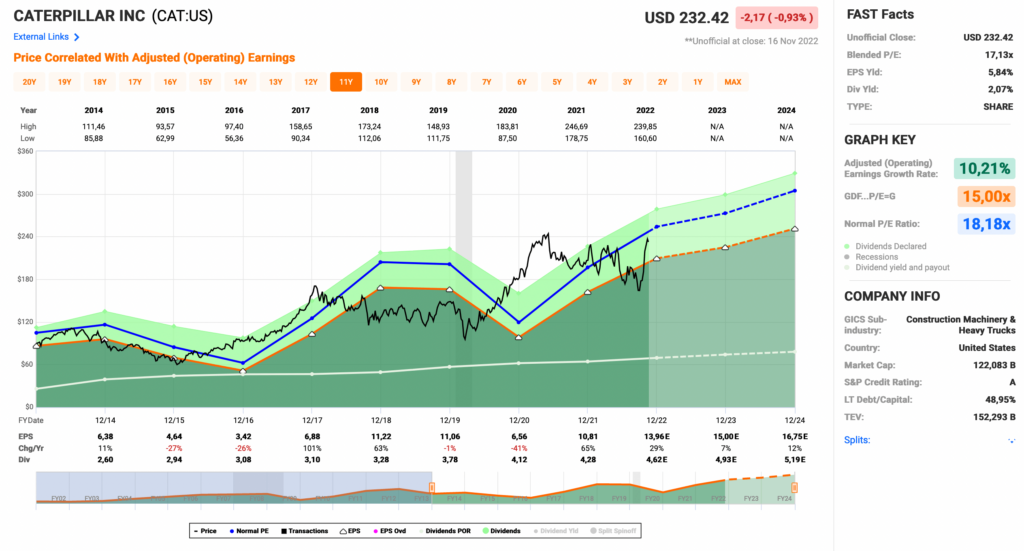

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 6,38 USD in 2014, auf 10,81 USD in 2021 und für 2022 werden 13,96 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 17,1 und liegt damit leicht unter dem Schnitt der letzten Jahre von 18,2.

Die Dividendenrendite (Dividend Yield) beträgt 2,1%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei sehr guten 39,6%.

Das S&P Credit Rating ist A (Investment Grade).

Ich finde Preise um und unterhalb von 165,- USD bzw. 159,- EUR interessant und immer, wenn die Dividendenrendite bei 3% oder höher notiert.