Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Januar 2022!

5 Ideen für deine Watchlist im Januar 2022

In dieser Ausgabe dabei: UL, PNW, LYB, TROW & MPW

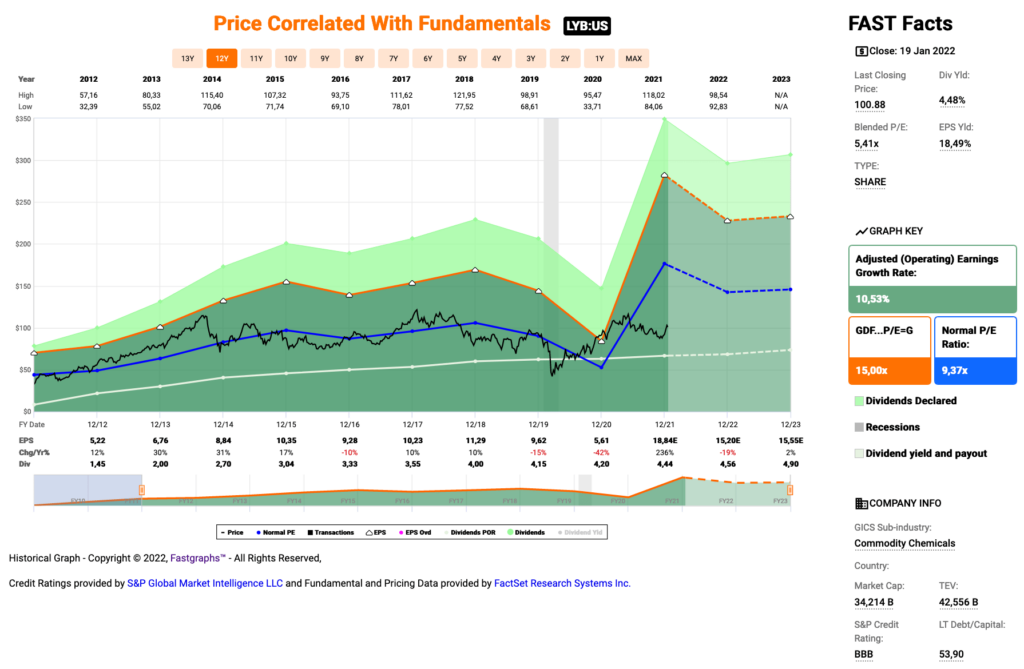

Idee #3: LyondellBasell Industries N.V. (LYB)

LyondellBasell Industries N.V. ist als Chemieunternehmen in den Vereinigten Staaten, Deutschland, Mexiko, Italien, Polen, Frankreich, Japan, China und den Niederlanden sowie international tätig. Das Unternehmen ist in sechs Segmenten aktiv: Olefine und Polyolefine-Amerika; Olefine und Polyolefine-Europa, Asien, International; Zwischenprodukte und Derivate; Advanced Polymer Solutions; Raffination; und Technologie. Es produziert und vermarktet Olefine und Nebenprodukte; Polyolefine; Polyethylenprodukte, die aus Polyethylen hoher Dichte, Polyethylen niedriger Dichte und linearem Polyethylen niedriger Dichte bestehen; und Polypropylen (PP)-Produkte, wie PP-Homopolymere und -Copolymere. Darüber hinaus produziert und vertreibt das Unternehmen Propylenoxid und seine Derivate, Oxyfuel und verwandte Produkte sowie chemische Zwischenprodukte wie Styrolmonomere, Acetyls, Ethylenglykole, Ethylenoxide und Derivate. Außerdem produziert und vermarktet es Verbindungen und Lösungen wie Polypropylenverbindungen, technische Kunststoffe, Masterbatches, technische Verbundstoffe, Farben und Pulver sowie hochentwickelte Polymere. Des Weiteren raffiniert das Unternehmen Rohöl und andere Rohöle unterschiedlicher Art und Herkunft zu Benzin, Diesel und Düsentreibstoff, entwickelt und lizenziert chemische und Polyolefin-Verfahrenstechnologien und produziert und vertreibt Polyolefin-Katalysatoren. LyondellBasell Industries N.V. wurde 1955 gegründet und hat seinen Hauptsitz in Houston, Texas.

Okay, kommen wir zu einem für mich neuen Wert auf der Watchlist, nämlich LyondellBasell.

Der Tipp kam übrigens aus der Mission-Cashflow-Community. Danke! 😉

Das Unternehmen produziert verschiedene Ausgangsstoffe für die chemische Industrie, wie zum Beispiel Polyethylene, Polypropylene oder auch sogenannte Refined Products (veredelte Produkte, also eine wertsteigernde technische Weiterbearbeitung wie Bleche verzinken etc.). Basis dafür ist zum Großteil Ethan und Butan, welches aus Naturgas (NG, Natural Gas) gewonnen wird.

Aufgrund der sehr stark gestiegenen Preise für dieses Gas, haben wir hier auch direkt einen ersten Grund für die zuletzt doch größeren Herausforderungen. Die Preiserhöhungen bei den Rohstoffen konnte LyondellBasell scheinbar nicht so ohne weiteres zeitnah weitergegeben, was temporär zu sinkenden Margen und Gewinnen geführt hat.

Dieses Problem sollte sich aber über die Zeit lösen lassen, da auf der einen Seite die Rohstoffpreise auch wieder sinken (so zumindest die Vorhersage) und auf der anderen Seite wird man Preiserhöhungen in Zukunft langsam aber sicher durchsetzen können. Die ersten Erfolge davon sieht man bereits.

Einzig stetig weiter steigende Rohstoffpreise, verbunden mit einer allgemein höheren Inflation, könnten das Problem zeitlich noch ein wenig nach hinten ausdehnen.

Ein weiteres Problem könnte auch der in dieser Branche aufkommende Druck zur Nutzung von grünen Technologien und Energieträgern sein. Hier muss ich mich aber erst noch weiter belesen, inwieweit LyondellBasell auch betroffen ist und wie stark sich das dann ggf. auf die Kostenstruktur auswirkt.

Unabhängig davon zeigte LyondellBasell in 2021 eine richtig gute Erholung der fundamentalen Kennzahlen und vorallem der Gewinne. Und für uns potentielle Investoren das Beste daran ist, der Kurs hat diese Erholung noch nicht so richtig mitgemacht.

Was das bedeutet? Es bedeutet, dass wir hier ein interessantes und profitables Unternehmen haben, was aktuell mit einem KGV von 5,5 gehandelt wird. Wow!

Ein paar andere Punkte die ich freudig zur Kenntnis nehme:

- die Schulden wurden in letzter Zeit ordentlich reduziert

- man kaufte eigene Aktien sehr effektiv zurück

- die letzte Dividendenerhöhung betrug sehr schöne 7,6%

Insgesamt gefällt mir, was ich hier sehe. Ich werde LyondellBasell auf jeden Fall weiter beobachten und auf der Watchlist behalten.

BTW da der Wert für mich neu ist, lese ich besonders gern eure Meinung dazu in den Kommentaren. 😉

LyondellBasell ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 10 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 6,1% und in den letzten 3 Jahren um 4,1% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 5,22 USD in 2012, auf 5,61 USD in 2020 und für 2021 werden 18,8 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 5,5 und liegt damit unter dem Schnitt der letzten Jahre von 9,4.

Die Dividendenrendite (Dividend Yield) beträgt 4,4%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei hohen 74,9%.

Ich finde Preise um und unterhalb von 105,- USD bzw. 92,50 EUR interessant und immer, wenn die Dividendenrendite bei 4% oder mehr notiert.

Idee #4: T. Rowe Price Group Inc. (TROW)

T. Rowe Price Group, Inc. ist ein börsennotierter Vermögensverwalter. Das Unternehmen bietet seine Dienstleistungen Privatpersonen, institutionellen Anlegern, Pensionsplänen, Finanzintermediären und Institutionen an. Es legt Aktien- und Rentenfonds auf und verwaltet sie. Das Unternehmen investiert weltweit in die öffentlichen Aktien- und Rentenmärkte. Dabei setzt es fundamentale und quantitative Analysen mit einem Bottom-up-Ansatz ein. Die Anlagepolitik des Unternehmens basiert auf internem und externem Research. Sie setzt auf sozial verantwortliches Investieren mit Schwerpunkt auf Umwelt-, Sozial- und Governance-Themen. Das Unternehmen investiert in Late-Stage-Risikokapital-Transaktionen und investiert in der Regel zwischen 3 und 5 Mio. USD. Das Unternehmen war zuvor als T. Rowe Group, Inc. und T. Rowe Price Associates, Inc. bekannt. Die T. Rowe Price Group, Inc. wurde 1937 gegründet und hat ihren Sitz in Baltimore, Maryland, mit weiteren Büros in Colorado Springs, Colorado; Owings Mills, Maryland; San Francisco, Kalifornien; New York, New York; Philadelphia, Pennsylvania; Tampa, Florida; Toronto, Ontario; Hellerup, Dänemark; Amsterdam, Niederlande; Luxemburg, Großherzogtum Luxemburg, Zürich, Schweiz, Dubai, Vereinigte Arabische Emirate, London, Vereinigtes Königreich, Sydney, New South Wales, Hongkong, Tokio, Japan, Singapur, Frankfurt, Deutschland, Madrid, Spanien, Mailand, Italien, Stockholm, Schweden, Melbourne, Australien, und Amsterdam, Niederlande.

Was ich an T. Rowe Price Group besonders mag? Das sie praktisch keine Schulden in der Bilanz haben und von Zeit zu Zeit die überschüssigen Gewinne in Form einer Sonderdividende an uns Aktionäre ausschütten. In 2021 war es wieder soweit und es gab neben der regulären Ausschüttung von 1,08 USD/Quartal auch noch einmalig 3,00 USD oben drauf. Einfach toll!

Dazu sind die fundamentalen Kennzahlen durch die Bank weg positiv einzuschätzen, was über die letzten Jahre zu einer Beschleunigung des Gewinnwachstums geführt hat. Für uns Dividendensammler ganz wichtig, T. Rowe Price Group übertrug dieses Wachstum im Prinzip 1:1 auch auf die Dividende.

So wuchs diese in den letzten 10 Jahren mit sehr guten 13,1%, steigerte sich in den letzten 3 Jahren auf 16,0% und zuletzt in 2021 betrug die Dividendenerhöhung fantastische 20,0% (die Sonderdividende noch nicht mitgerechnet). So gefällt mir das.

T. Rowe Price Group trotzt seit Jahren dem Trend hin zu ETFs. Man hat zwar jetzt auch erste Angebote dazu im Portfolio, aber der Fokus liegt weiterhin stark auf aktiv gemanagten Fonds und Brokerage Services aller Art. Wobei es gut ist, wenn man sich auch mit ETFs beschäftigt und sich so breiter aufstellt.

Insgesamt läuft es also super, alle Kennzahlen zeigen gen Norden. Aber warum läuft dann der Kurs seit einiger Zeit verstärkt gen Süden??

So richtig kann ich es mir nicht erklären. Inflation sollte eher pro Investment sein. Steigende Zinsen könnten eine Rolle spielen, aber auch das wird T. Rowe Price Group nicht aus den Tritt bringen, oder?

Vielleicht ist es die Ende 2021 beschlossene Übernahme von Oak Hill Advisors, denn T. Rowe Price Group ist eher dafür bekannt, organisch zu wachsen, als durch Zukäufe. Aber so richtig schlechtes kann ich an dem Deal nicht finden, außer dass man eigene Aktien dafür hergibt, wo man zur gleichen Zeit die Sonderdividende raushaut.

Nicht falsch verstehen, ich mag die Sonderdividende. Aber das wirkt etwas unglücklich, oder?

Egal, denn dadurch wurde die zwischenzeitlich aufgebaute Überbewertung reduziert bzw. aktuell ist der Kurs sogar wieder im fairen Bereich an der Grenze zur Unterbewertung angekommen. Mir persönlich wäre eine leicht höhere Dividendenrendite zum Einstieg angenehm, aber zumindest kann man zur Zeit endlich mal wieder ernsthaft über einen Nachkauf nachdenken.

T. Rowe Price Group ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 35 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 13,1% und in den letzten 3 Jahren um 16,0% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,36 USD in 2012, auf 9,98 USD in 2020 und für 2021 werden 12,69 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 13,8 und liegt damit unter dem Schnitt der letzten Jahre von 16,7.

Die Dividendenrendite (Dividend Yield) beträgt 2,5%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei sehr guten 36,1%.

Ich finde alle Preise um und unterhalb von 160,- USD bzw. 141,- EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

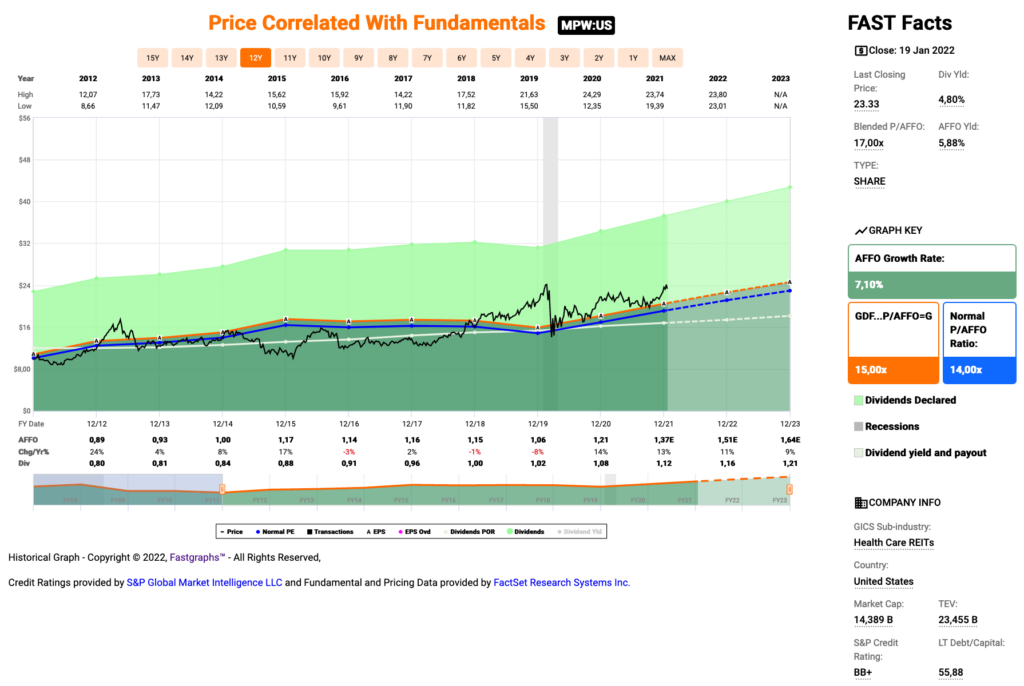

Idee #5: Medical Properties Trust Inc. (MPW)

Medical Properties Trust, Inc. ist ein selbstverwalteter Immobilien-Investmentfonds, der 2003 gegründet wurde, um Krankenhauseinrichtungen mit Nettomietvertrag zu erwerben und zu entwickeln. Seit seiner Gründung in Birmingham, Alabama, hat sich das Unternehmen zu einem der weltweit größten Eigentümer von Krankenhäusern mit 431 Einrichtungen und rund 43.000 lizenzierten Betten in neun Ländern und auf vier Kontinenten auf Pro-forma-Basis entwickelt. Das Finanzierungsmodell von MPT erleichtert Akquisitionen und Rekapitalisierungen und ermöglicht es den Betreibern von Krankenhäusern, den Wert ihrer Immobilien freizusetzen, um Verbesserungen der Einrichtungen, technologische Upgrades und andere Investitionen in den Betrieb zu finanzieren.

Last but not least zum Schluss wie üblich ein REIT, Medical Properties.

Medical Properties operiert in einem sehr speziellen Umfeld, Krankenhäuser (Hospitals). Es ist deswegen speziell, weil zum Betrieb von Krankenhäusern sehr hohe regulatorische Hürden genommen werden müssen. Eine solche Lizenz bekommt nicht jeder und deswegen sind die Einstiegshürden in dem Markt sehr hoch. Das wiederum bedeutet in der Regel, dass ein einmal geschaffenes Umfeld, wo man Geld verdienen kann, nicht so leicht von einem Konkurrenten besetzt wird.

Medical Properties ist dabei nicht der eigentlich Betreiber des Krankenhauses, sondern der Vermieter der entsprechenden Immobilie. Das geniale daran, die Lizenz zum Betreiben von einem Krankenhaus ist nicht etwa an den Betreiber geknüpft, sondern an die Immobilie. Das in Verbindung mit dem Fakt, dass Krankenhäuser systemrelevant sind (nicht jedes für sich allein, aber im Verbund), führt dazu, dass diese nur sehr selten überhaupt geschlossen oder an einen anderen Standort umgezogen werden.

Alles zusammengenommen ergibt sich hier also eine ordentliche Portion Planungssicherheit für Medical Properties, wenn man seine Hausaufgaben macht.

Das Unternehmen vermietet aktuell insgesamt 444 Immobilien mit einer Kapazität von fast 46.000 Betten und arbeitet dabei mit 52 verschiedenen Betreibern zusammen. Die Immobilien befinden sich hauptsächlich in den USA und 9 weiteren Ländern, zum Beispiel in Großbritannien, Deutschland, der Schweiz oder Spanien.

Mit einer Marktkapitalisierung von ca. 14 Milliarden USD ist man ungefähr doppelt so groß wie das oft bei Dividendensammlern beliebte Omega Healthcare Investors und allgemein der 5. größte Healthcare REIT.

Die fundamentalen Kennzahlen schauen soweit gut aus, allein die Schulden sind doch relativ hoch. Das sollte man im Auge behalten und schauen, wie das Management von Medical Properties dem begegnen möchte, speziell auch vor dem Hintergrund von steigenden Zinsen in den USA.

Leider ist der Preis in letzter Zeit etwas davongelaufen, so dass der Wert aktuell doch eher etwas überbewertet ist. Somit bleibt also genug Zeit, um das Ganze noch etwas zu beobachten und zu schauen, wo es sich hinentwickelt, oder?

Medical Properties ist ein sogenannter Dividend Challenger* und hat seine Dividende die vergangenen 9 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 4,3% und in den letzten 3 Jahren um 3,9% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 0,89 USD in 2012, auf 1,21 USD in 2020 und für 2021 werden 1,37 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 24,1 und liegt damit über dem Schnitt der letzten Jahre von 14,0.

Die Dividendenrendite (Dividend Yield) beträgt 4,6%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei für einen REIT guten 89,3%.

Ich finde alle Preise um und unterhalb von 20,- USD bzw. 17,50 EUR interessant und immer, wenn die Dividendenrendite bei 6% oder höher notiert.

Was habt ihr so auf eurer Watchlist im Januar 2022 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube aus den gerade genannten Unternehmen, wäre aktuell Unilever oder LyondellBasell meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,134

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Servus,

huch, dachte erst du hast was vergessen. Dann hab ich gesehen das es diesmal zwei Seiten gibt^^

Sehe die Sache mit Unilever auch gelassen, würden bei mir nicht demnächst Zahnarztarbeiten anstehen, hätte ich vermutlich dick nachgekauft, aber gut – es kommt wieder eine Chance.

TROW und MPW laufen zudem im Sparplan und wurden jeweils schon mit Einzelkäufen ausgebaut. Beide Positionen sind ordentlich im Plus und zahlen dazu vernünftige Dividende. Da macht man nicht viel falsch mit.

Danke für die Liste und eine gute Zeit.

VG

Daniel

Hi Daniel!

Danke fürs Vorbeischauen.

Ja 2 Seiten. Ich probiere ein wenig rum, um Lesbarkeit und Ladezeiten zu optimieren. 😉

Bzgl. Unilever ist ja soweit klar, dass sie nicht höher gehen wollen, als die avisierten 50 Miiliarden GBP. Das beruhight mich ein wenig, dass dort doch noch etwas mit Augenmaß vorgegangen wird.

CU Ingo.

Schöne Titel. Als Versorger könnte sich derzeit auch AY (Atlantic sustainable infrastructure) eignen – vielleicht auch die Mutter AQN – die haben derzeit etwas Stress wegen eines Zukaufs.

Hi Meinolf!

Danke für deinen Kommentar und Willkommen auf dem Blog.

AY gibt es weder bei Fastgraphs noch bei Traderfox im Aktien-Terminal. Das wird also eher nichts.

AQN schau ich mir mal an. Danke!

CU Ingo.

Hi Ingo,

mit Unilever komme ich so überhaupt nicht klar. Die wursteln seit Jahren planlos vor sich hin. Hast Du Dir mal bei echtgeld.tv die Meinung von Christian W. Röhl dazu angehört ? Er meint, für diese Übernahme den 5x Umsatz zu bezahlen während man selbst nur mit 2xSales bewertet ist, macht überhaupt keinen Sinn und sieht aus wie planloser Aktionismus. So ähnlich sehe ich das auch. Dann doch lieber PG und CHD.

Pinnacle West und LyondellBasell sind beides volle Positionen mit ca. 5%YOC bei mir – das läuft.

T.Rowe Price ist am Freitag noch unter 160 Dollar gefallen. Die sehe ich von Deinen fünf Werten als größten Kaufkandidaten! Leider hab´ ich jetzt kein Geld mehr, da ich mich für einen Nachkauf von Thor Industries entschieden habe.

Immer das gleiche Problem – wie die Frau im Schuhladen……

Hi Gerry!

Danke fürs Vorbeischauen.

Das was jetzt bei Unilever so alles diskutiert wird, wurde vor 3-4 Jahren bei Procter & Gamble auch diskutiert. Da war Weltuntergang angesagt. Hab dann doch gekauft, leider zu wenig. 😉

Bei TROW juckt es mir auch wieder in den Fingern. Der aktuelle Kurs sieht lecker aus für einen Nachkauf.

CU Ingo.

Hi Ingo,

ich sehe auch T. Rowe Price als den interessantesten Wert. Dank Trade Republic kaufe ich mich da gerade 2-stückweise ein. Gestern 2 Stück für 141 EUR gekauft. Davor schon mal für 1 mal für 158 EUR und 167 EUR tätig geworden (war leider noch zu hoch). Hoffentlich geht es noch etwas runter, dann würde ich auch einen größeren Betrag in die Hand nehmen (unter 120 EUR).

Aktuell halte ich noch etwas Cash (12%). Könnte dieses Jahr mal wieder eine richtige Korrektur geben.

VIele Grüße,

Christian

Hi Christian!

Danke fürs Vorbeischauen.

Ja bei der Gebührenstruktur kann man sehr leicht kleine Happen nachkaufen. Gefällt mir. 🙂

Und für alle, die ihr Depot noch auf- und ausbauen ist eine Korrektur das Beste, was passieren kann. Von daher hoffen wir mal, dass es bald richtige Schnäppchenpreise an der Börse gibt, oder?

CU Ingo.

hallo ingo besten dank für wieder mal eine gelungene watch liste,

habe letzte woche unilever zugekauft. die unilever divid. rendite sollte beim derzeitigen kurs von freitag von euro 43,70 bei ca. 3,90 % liegen. das kgv auf dem erwarteten 2022 gewinn bei 16,3 liegen. kgv 2021: 17,2

TROW ist für einen erstkauf unter beobachtung. könntest du mal ausführen warum die inflationsgewinner sein könnten?

bei PNW lasse ich die finger weg. die regulatoren haben ja deutlich gezeigt wohin die reise in diesem staat geht. das wird sich evtl. auch mittelfristig auf die dividende bzw. der wachstum auswirken. wenn weniger geld rein kommt kann eben auch weniger ausgeschüttet werden.

interessant finde ich derzeit auch MDT medtronic bewertet.

AMZN amazon hat derzeit 24 % von seinem höchstkurs korrigiert. sieht für mich wie ein nachkauf kandidat aus, vor allem wenn man sich die gewinnschätzungen für die geschäftsjahre 22 und 23 ansieht. morningstar vergibt derzeit 4 sterne für die amzn bewertung, schätzt sie als unterbewertet ein.

das geschäftsjahr 2021 war aufgrund des vergleichs mit dem turbo positiv laufenden corona und lock down jahrs 2020 in dem der gewinn 82 % stieg, schwer zu toppen und so kam es in der summe zu einem leichten gewinn minus.

herzliche grüße

Hi Bernd!

Danke fürs Vorbeischauen.

TROW ist nicht per se ein Inflationsgewinner, zumindest wollte ich das so nicht sagen. Es kommt eher darauf an, wie krass die FED die Zinsen anhebt und wie sehr dies die Inflation beeinfliussen wird. Ja nach Marktsentiment wollen die Leute dann ihr (überschüssiges) Geld wieder vermehrt in gut rentierende Anlagen stecken oder eher nicht. Und das wird sich dann in der ein oder anderen Form auch auf TROW auswirken.

Meine Annahme hier, der Markt beruhigt sich in der 2. Jahreshälfte wieder und damit auch der Kurs von TROW. Fundamental ist alles sauber und ich gehe dann von einer starken Erholung aus. Die 1. Jahreshälfte ist wohl die Zeit zum Nachkaufen. IMHO!

Amazon sieht in der Tat interessant aus und ich kann jeden verstehen, der hier etwas investiert. Bloß ins Dividendenaktiendepot passt der Wert so gar nicht rein. 😀

CU Ingo.

Sehr schöne Liste, deckt sich auch mit meine eigene. Store Capital, OHI und INTC habe ich noch zusätzlich drauf, auch weil ich bis jetzt die Aktienwerte noch nie gekauft habe, aber seit Jahren nur auf dem watchlist stehen.

VG

Bogdan

Hi Bogdan!

Danke fürs Vorbeischauen.

STOR (CEO rausgeschmissen ohne Angabe von Gründen), OHI (kämpfen mit Leerstand wegen Covid) und INTC (hächelt der Konkurrenz in der Entwicklung hinterher) haben alle so ihre Probleme und sind deswegen nicht ohne Grund recht günstig.

Aber das ist dann meist auch die beste Zeit um günstig einzukaufen, um von der kommenden Erholung zu profitieren.

Alle 3 werden ihre Probleme lösen. Man sollte nur ggf. einen langen Atem mitbringen. 😉

CU Ingo.

Danke für deine Einblicke, weiter so!. Da bist du deutlich gründlicher informiert als mich. STOR scheint am sichersten zu sein unter den drei Titel.

Hiho!

Sehe ich auch so. STOR erscheint mir noch recht sicher zu sein, ist aber auch am höchsten bewertet von den 3.

Ich würde trotzdem gern verstehen, was das mit dem CEO sollte. So eine Geheimniskrämerei mag ich gar nicht.

CU Ingo.

Bei Unilever habe ich im Dip zu 42,3 auch aufgestockt. Da ich GSK auch im Depot habe ist mir der Deal schnuppe. Linke Tasche – Rechte Tasche.

MPW habe ich bereits genug . ist mir momentan auch zu teuer. Bei T-Rowe überlege ich schon länger mal einzusteigen, denke da werde ich nächste Woche mal ein paar erste Stücke einsammeln.

Danke mal wieder für deine tollen Vorschläge!

Hi Racingdude!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Bei Unilever hast du ja dann noch einen guten Kurs erwischt, wenn ich mir heute die Erholung dazu anschaue. Sehr gut.

Und TROW hab ich selbt im Depot und bin sehr zufrieden. Da machst du sicher nichts verkehrt bei den Kursen.

CU Ingo.

Hallo Ingo,

habe auch beim Abrutscher von Unilever nachgekauft und mich über die kurz darauffolgende Kurserholung gefreut 🙂

LyondellBasell liest sich ebenfalls interessant. Werde ich mal auf meine Watchlist packen.

Vielen Dank für die Tipps!

Viele Grüße

Manuel

Hi Manuel!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Den Mutigen gehört die Welt. Oder denen, die Unilever günstig eingesackt haben. 😉

Dann hoffen wir mal, dass das Management die aktuellen Probleme auch wirklich angeht und den Laden wieder auf Kurs bringt.

Viel Erfolg.

CU Ingo.

frage zu STOR:

werden deren dividenden und evlt. realisierte kursgewinne vom deutschen fiskus exakt gleich behandelt wie man es bei bei Realty Income kennt ?

d.h. dividenden identisch wie bei us aktien, kursgewinne jedoch gehen in den topf “ gewinne/verluste sonstige“ und können somit z.b. nicht mit realisierten aktien verlusten unterjährig gegengerechnet werden. stimmt das so?

werden eigentlich alle us equity reits nach genau demselben muster steuerlich behandelt oder gibt es da auch wieder ausnahmen?

hält hier zufällig jemand ENB: deren steuerliche behandlung würde mich, bevor ich einen kauf erwäge auch sehr interessieren da sie in kanada ansässig sind.

besten dank vorab!

Hi Bernd!

Danke für deine Fragen.

Meines Wissens nach ja. STOR und O werden gleich behandelt, da beide als US-REIT und damit als Fond eingestuft werden. Das ist zwar falsch, aber das interessiert in Deutschland scheinbar niemanden.

Du kannst also Gewinne und Verluste mit Dividenden unterjährig verrechnen bzw. machen das die dt. Banken/Broker automatisch. Korrekt.

Ob es wirklich alle US-REITs betrifft kann ich dir nicht garantieren, aber alle die ich im Depot habe schon. Das wären neben STOR und O auch noch WPC, OHI, NNN und IRM. Auch MAIN fällt darunter, BDCs scheinen also ebenfalls betroffen zu sein.

Zu ENB kann ich nichts Verbindliches sagen, da ich diese nur bei Interactive Brokers im Depot habe, also außerhalb Deutschlands. Dort werden nur 15% abgezogen.

Aber ich vermute, dass sie bei dt. Banken/Brokern mit 25% Quellensteuer (Kanada) daherkommen, außer deine Bank/Broker bietet an, nur die reduzierte Quellensteuer von 15% abzuführen und den Rest entweder vorab abzuziehen oder hinterher zurückzuholen. Das müsstest du am besten vorher klären und vorallem, ob das etwas kostet und wenn ja, ob sich das dann für dich rechnet.

CU Ingo.

herzlichen dank ingo für diese informationen zur besteuerung der dividenden von REITS!

du schreibst „Du kannst also Gewinne und Verluste mit Dividenden unterjährig verrechnen bzw. machen das die dt. Banken/Broker automatisch. Korrekt.“

meinst du damit die unterjährige verrechnung von gewinnen und verlusten mit steuerlich gleichartig eingestuften wertpapieren als nicht mit normalen aktien gewinnen/verlusten? werden in diesem steuertopf also z.b. kursgewinne aus reits mit verlusten aus fonds verrechnet?

hast du eine meinung dazu ob das geschäftsmodell von BLK oder das von TROW in bärenmärkten und/ oder rezessionen stabiler / nachhaltiger ist? die historische schwankung der beiden aktienkurse scheint BLK mit stabiler einzuschätzen.

wie ist die wesentlich höhere normal bewertung von BLK zu rechtfertigen – alleine durch höhere margen da sich das langfristige gewinnwachstum der beiden ja nicht so sehr unterscheidet?

hat TROW deiner meinung nach längerfristig nicht gegenwind zu erwarten durch einen trend weg von aktiv gemanagten ETFs und fonds hin zu passiven ETFs/ Fonds/ Indexfonds auf die BLK ja spezialisiert ist oder ist der passive sektor eher als wachstums nische zu sehen in welcher TROW noch besser werden kann?

einen besonders erfreulichen freitag noch!

bernd

Hi Bernd!

Es gibt einen Steuertopf „Aktien“ und einen Steuertopf „Sonstiges“. Aktien ist nur für Aktien, und Sonstiges für alles andere. Also Fonds inkl. REITs, BDCs etc. und Dividenden, Derivate jeder Art etc. … im Prinzip recht einfach, oder?

BTW hat der BFH in dem Revisionsverfahren VIII R 11/18 entschieden, dass er die aktuelle Regelung zur Verlustverrechnungsbeschränkung für verfassungswidrig hält und diese Frage dem Bundesverfassungsgericht vorgelegt. Mit Verweis auf das anhängige Verfahren beim Bundesverfassungsgericht, (BVerfG Aktenzeichen 2 BvL 3/21), sollte man also ggf. das Ruhen des Verfahrens beantragen.

Sprich Widerpruch gegen den Bescheid einlegen (sofern man die KAP komplett erklärt hat und durch die aktuelle Regelung benachteiligt ist) und warten, wie da entschieden wird. Ich würde es gut finden, wenn diese Aufsplittung in verschiedene Töpfe gekippt wird und man alles mit allem verrechnen kann.

Bzgl. BLK & TROW, ich beschäftige mich ehrlich gesagt wenig damit, ob jetzt das eine oder das andere mehr oder weniger stark auf verschiedene Marktlagen oder Stimmungen reagiert. Ich investiere langfristig, da kann ich das ausblenden und mich allein auf die fundamentalen Kennzahlen und die Bewertung des fairen Werts konzentrieren. Das reicht mir an der Stelle, um eine Entscheidung zu treffen.

Grundsätzlich ist mein Ansatz dabei auch sehr häufig, dass ich dann halt beide Werte ins Depot nehme, wenn es keinen ganz klaren Favoriten gibt. BLK & TROW, KO & PEP, V & MA, AAPL & MSFT und so weiter.

CU Ingo.

Bei TRow ist glaube ich das Problem der Geldabflüsse und der Trend hin zum passiven Investieten mit EtFs. Der Hinweis kam auch im Quartalsbericht wenn ich mich nicht täusche. Und damit bepreist der Markt die Aktie erstmal anders. Was das langfristig heißt kann ich nicht abwägen.

Gruß Chris

Hi Chris!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Das ETF-Gespenst wurde schon vor 4-5 Jahren beschworen, als ich meine ersten Käufe bei TROW machte. Bisher hat es ihnen nicht geschadet und mittlerweile bieten sie bereits selbst ETFs an. Sollte das ein Grund sein, würden sie hier gegensteuern können, wenn sie wollten.

An dem Punkt mache ich mir relativ wenige Sorgen.

Was ich nicht ganz einschätzen kann, und hier liegt wohl der Grund für die aktuelle Kursschwäche, inwieweit Zinsanhebungen sich negativ auf TROW auswirken und ab welchem Punkt (Häufigkeit der Steigerungen, Höhe der Steigerungen etc.) das ein Problem werden könnte, weil dann wirklich Kundengelder abfliessen.

Aber die Situation ist für TROW ja auch nicht neu und die haben schon Zeiten durchlebt, wo es Zinsen von teils 9% (Zahl ist aus dem Kopf heraus, finde die Quelle gerade nicht) gegeben hat.

TROW ist ein Dividenden-Aristokrat mit 35 jährlichen Dividendensteigerungen in Folge. Die wissen hoffentlich, was sie tun. 😉

CU Ingo.

Hallo Chris

ich muss hier Ingo recht geben, auch wenn man natürlich nie die Zukunft vorraussehen kann. Auch ein paar tiefer gehende Gedanken zu T. Rowe Price vor allem hinsichtlich wichtiger spezifischer Kennzahl und diese im Vergleich zu BlackRock dem ETF-Anbieter schlechthin (und mit dem MSCI World). Die Kennzahlen betreffen AUM und Net Client Cashflows. Ich habe die mir aus den ARs rausgesucht und mir den Zeitraum von 2009 an betrachtet, da davor bei Blackrock eine Aquisition getätigt wurde, die das Bild verzerren würde.

AUM 2009 -> 2021

TROW 391 Mrd USD -> 1.690 Mrd USD ~330 % Wachstum

BLK 3.346 Mrd USD -> 10.010 Mrd USD ~200 % Wachstum

MSCI 1.1168 Punkte -> 3231 Punkte ~276 % Wachstum

Man muss nun noch betrachten, das TROW tatsächlich deutlich weniger Net Client Cashflows (NCC) in diesem Jahren hatte als BLK.

Net Client Cashflows 2009 -> 2021

TROW 92 Mrd USD

BLK 3.724 Mrd. USD

Das heißt, das die Steigerung der AUM bei BLK zu 50% auf die zufließenden Mittel zurückgeht. Während bei TROW quasi über 90 % durch die Anlagestrategie kommen.

Selbst nach Abzug der Zuflüsse haben die aktiven Fonds von TROW noch den MSCI World locker ausperformt (ich weiß dieser Vergleich ist etwas unsauber).

Woran verdient nun ein Vermögensverwalter. An den Gebühren auf die AUM. Hier wage ich die Prognose dass TROW trotz geringerer NCCs auch weiterhin in der Lage sein wird diese zu steigern. Und damit auch ihren Umsatz.

Interessant ist auch ein Blick auf die Veränderung der NCCs über die Jahre. Hier ist es tatsächlich so, das die absoluten Zahlen als auch in Relation zu den AUM gesetzt bei TROW eher rückläufig sind bzw. stagnieren. Bei Blackrock sind sie in absoluten Zahlen tatsächlich steigend, relativ zu den AUM haben sie aber ebenfalls nachgelassen (12 % in 2009 und 5 % in 2021).

Die Entwicklung der NCC muss man also tatsächlich im Auge behalten.

Fazit:

Für mich ist TROW bei aktueller Bewertung dennoch ein interessantes Investment. Die sehr starke Bilanz, die Historie der Dividenden und derer Sicherheit lassen mich vermuten das TROW auch in Zukunft gut performen kann (dennoch kein Wachstumswert!).

Nichtsdestotrotz würde ich mir parallel dazu BLK ins Depot legen, wenn sie von ihrer aktuellen Bewertung noch ein wenig zurückkommen. Der Trend hin zu passiven Investments ist nun einmal gegeben (siehe absoluter Werte der NCC). Außerdem ist die Marke iShares schon richtig stark.

Viele Grüße,

Christian

Hi Christian!

Danke für diese tollen Ergänzungen.

Hab neben TROW auch BLK im Depot. Passt scho. 🙂

CU Ingo.