Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im April 2022!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt: Preparation meets opportunity!

5 Ideen für deine Watchlist im April 2022

In dieser Ausgabe dabei: T, SBUX, QCOM, HD & ADC

Idee #1: AT&T Inc. (T)

AT&T Inc. bietet weltweit Telekommunikations-, Medien- und Technologiedienste an. Der Geschäftsbereich Communications bietet drahtlose Sprach- und Datenkommunikationsdienste an und verkauft Mobiltelefone, Mobilfunk-Datenkarten, drahtlose Computergeräte sowie Tragetaschen und Freisprecheinrichtungen über eigene Geschäfte, Agenten und Einzelhandelsgeschäfte Dritter. Darüber hinaus bietet das Unternehmen Daten-, Sprach-, Sicherheits- und Cloud-Lösungen, Outsourcing, Managed und Professional Services sowie Endgeräte für multinationale Konzerne, kleine und mittelständische Unternehmen, Behörden und Großhandelskunden. Des Weiteren gehören zu diesem Segment Breitband-Glasfaser- und Legacy-Telefonie-Sprachkommunikationsdienste für Privatkunden. Es vermarktet seine Kommunikationsdienste und -produkte unter den Markennamen AT&T, Cricket, AT&T PREPAID und AT&T Fiber. Das Segment Lateinamerika des Unternehmens bietet Mobilfunkdienste in Mexiko und Videodienste in Lateinamerika an. Dieses Segment vermarktet seine Dienste und Produkte unter den Markennamen AT&T und Unefon. Das Unternehmen war früher als SBC Communications Inc. bekannt und änderte 2005 seinen Namen in AT&T Inc. AT&T Inc. wurde 1983 gegründet und hat seinen Hauptsitz in Dallas, Texas.

Auf dem Papier ist AT&T noch ein Dividend Champion mit 36 Jahren Dividendensteigerungen in Folge. Jedoch wissen wir nun schon seit einigen Wochen, dass diese Serie im Mai 2022 zu Ende gehen wird.

Durch die Abspaltung des Mediensegments und Integration in die neue Firma Warner Bros. Discovery, wird AT&T ca. 25% des Unternehmenswertes ausgliedern.

Der sogenannte Record Day für die Zählung der Anteile, war am Montag dem 4. April 2022. Der Spin-Off wurde dann zum nachfolgenden Montag, dem 11. April 2022, vollzogen und die AT&T Anteile handelten ab dem Tag Ex-Dividende der Warner Bros. Discovery Anteile. Der Kurs sank dabei auf ca. 17 EUR, erholte sich aber zum Teil schon wieder deutlich.

Die Dividende wird in Zukunft nur noch 0,2775 USD/Quartal betragen. Eine Reduzierung um 46,6% von den vorherigen 0,52 USD/Quartal.

Nun kann man sehr schnell feststellen, dass eine Reduzierung um 46,6% mehr ist, als die ca. 25%, die man abgespalten hat. Und ja es ist offensichtlich, dass AT&T hier die Möglichkeit nutzt, die Dividende und die Ausschüttungsquote in ein etwas gesünderes Verhältnis zum Cash Flow zu bringen.

Das überschüssige Geld aus dem zukünftigen operativen Cash Flow und natürlich die ca. 43 Milliarden Cash aus dem Deal mit Discovery selbst, sollten eine gute Basis für die kommenden Jahre sein. Die Rückkehr zum Wachstum steht auf dem Plan und helfen soll dabei die Fokussierung auf das Kerngeschäft Telekommunikation.

Wir werden sehen, ob das AT&T Management hier alsbald etwas Vertrauen zurückgewinnen kann, denn dieses hatte die letzten Jahre ob des Hin und Her doch ganz schön gelitten und so einige Investoren verprellt.

Wer direkt frühzeitig am Tag nach dem Dividendenabschlag eingestiegen ist, konnte sich eine Dividendenrendite von 6% sichern. Auch wenn der Kurs von AT&T in den letzten Jahren unter Schwankungen nur seitwärts lief und es in den letzten Monaten dann teilweise sogar deutlich abwärts ging, so denke ich schon, dass diese Zeit jetzt erstmal vorbei sein wird.

Wer ist noch rechtzeitig rein? Oder ist das Thema AT&T für euch durch?

Nun gut, das Unternehmen wird jetzt aufgrund der Dividendenkürzung eine ganze Zeit lang nicht mehr in der Dividend Champions List vertreten sein. Mal sehen, wann wir sie wieder dort begrüßen dürfen.

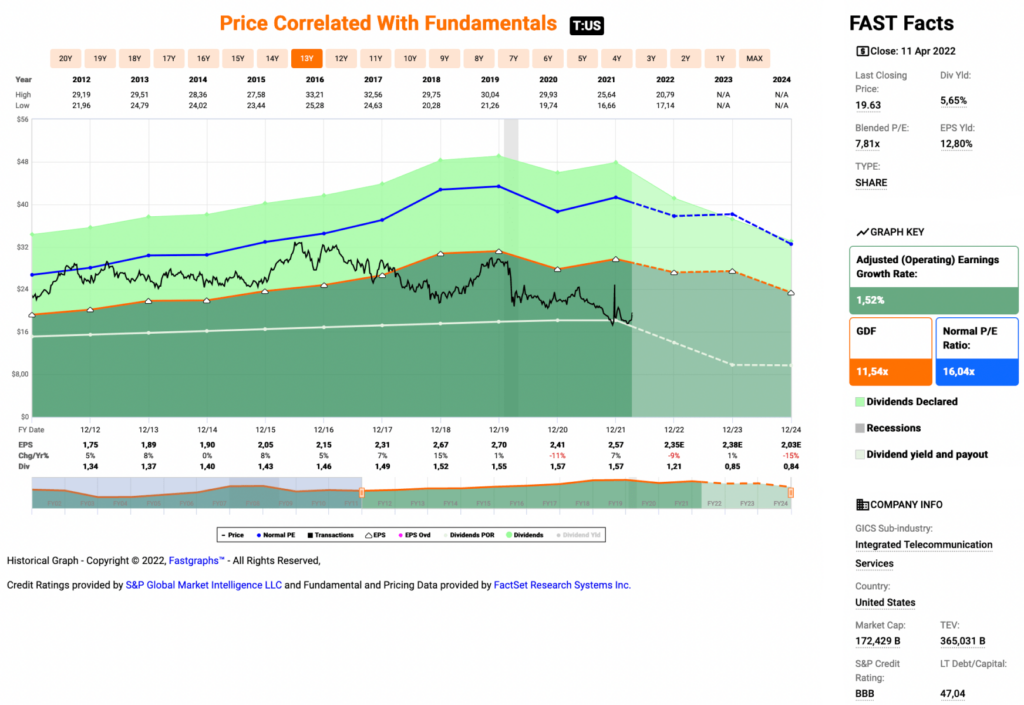

AT&T ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 36 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 2,0% und in den letzten 3 Jahren um 1,7% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,31 USD in 2012, auf 3,40 USD in 2021 und für 2022 werden 3,11 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 7,8 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 16,0.

Die Dividendenrendite (Dividend Yield) beträgt 5,7%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei guten 61,1%.

Ich finde Preise um und unterhalb von 18,50 USD bzw. 17,- EUR interessant und immer, wenn die Dividendenrendite bei 6% oder höher notiert.

Idee #2: Starbucks Corp. (SBUX)

Die Starbucks Corporation ist zusammen mit ihren Tochtergesellschaften weltweit als Röster, Vermarkter und Einzelhändler von Spezialitätenkaffee tätig. Das Unternehmen ist in drei Segmenten tätig: Nordamerika, International und Channel Development. In den Geschäften werden Kaffee- und Teegetränke, geröstete ganze Bohnen und gemahlener Kaffee, Einzelportionsprodukte und trinkfertige Getränke sowie verschiedene Lebensmittel wie Gebäck, Frühstückssandwiches und Mittagsgerichte angeboten. Das Unternehmen lizenziert seine Marken auch über lizenzierte Geschäfte sowie Lebensmittelgeschäfte und Foodservice-Kunden. Das Unternehmen bietet seine Produkte unter den Marken Starbucks, Teavana, Seattle’s Best Coffee, Evolution Fresh, Ethos, Starbucks Reserve und Princi an. Am 3. Oktober 2021 betrieb das Unternehmen 16.826 firmeneigene und lizenzierte Filialen in Nordamerika und 17.007 firmeneigene und lizenzierte Filialen international. Das Unternehmen wurde 1971 gegründet und hat seinen Sitz in Seattle, Washington.

Oh je, was ist denn da bei Starbucks los? Über 30% im Minus seit Jahresbeginn?

Nun gut, irgendwie war der Wert auch die letzten 2 Jahre ein klein wenig heißgelaufen und das ausgerechnet während einer weltweiten Pandemie, die gerade an einem Unternehmen wie Starbucks nicht spurlos vorbeigegangen ist. Kurs und fundamentale Kennzahlen gingen immer mehr auseinander.

Noch hinzu kam jetzt die aktuelle Diskussion um Inflationsängste und notwendige Lohnsteigerungen. In dem Zusammenhang gibt es auch immer wieder Berichte über die Gründung von Gewerkschaften durch die Belegschaft an verschiedenen Standorten. Eine ungesunde Mischung irgendwie, aber nicht unlösbar. Es ist wohl eher die Ungewissheit, die hier auf den Kurs drückt.

Dazu dann auch noch die Abberufung des aktuellen CEOs und die Rückkehr von Howard Schultz an die Spitze des Unternehmens, der dann als erste Amtshandlung gleich mal das bereits genehmigte Aktienrückkaufprogramm in Höhe von mehreren Milliarden USD einstellt und die Gelder lieber in die Belegschaft und das Unternehmen investieren möchte.

Ich sag nicht, dass solche Investitionen falsch wären, aber die Anleger hatten vielleicht eine andere These bei ihrem Einstieg bei Starbucks und nicht wenige haben dann vielleicht die Gelegenheit genutzt, um auch mal Profite mitzunehmen und sich ggf. neu zu orientieren.

Wer weiß, auf jeden Fall war das alles irgendwie Gift für den Kurs und da stehen wir nun. Die krasse Überbewertung ist fast abgebaut und der Preis kommt so langsam in kaufbare Regionen zurück. Ein richtiges Schnäppchen ist es zwar noch nicht, aber das kann ja noch werden, oder?

Fundamental sieht es auf jeden Fall nicht so schlecht aus. Man will weiter zweistellig wachsen und China ist dabei eine wichtige Komponente. Das kann gut oder weniger gut ausgehen. Bisher hat es immer zu etwas Gutem gereicht. Hoffen wir mal, dass zumindest diese Geschichte so weiter geht.

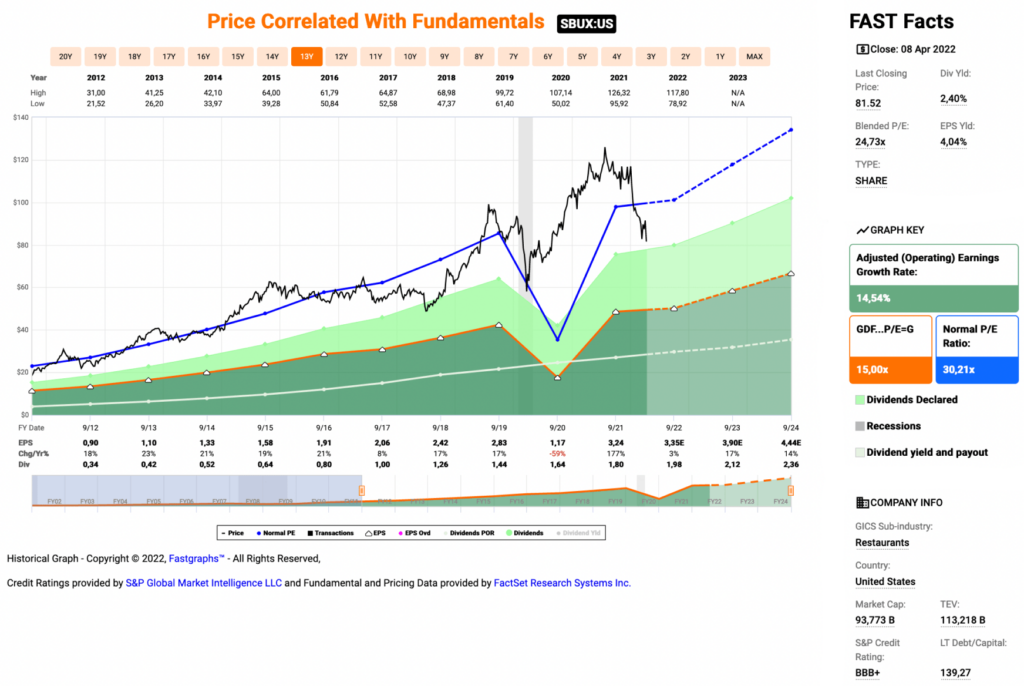

Starbucks ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 11 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 21,1% und in den letzten 3 Jahren um 15,3% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 0,90 USD in 2012, auf 3,24 USD in 2021 und für 2022 werden 3,35 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 24,7 und liegt damit unter dem Schnitt der letzten Jahre von 30,2.

Die Dividendenrendite (Dividend Yield) beträgt 2,4%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei guten 55,6%.

Ich finde Preise um und unterhalb von 66,- USD bzw. 60,50 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder höher notiert.

Starbucks könnte den inflationsbedingten Budgetkürzungen der Haushalte zum Opfer fallen, so wie zum Beispiel auch Netflix davon ausgeht dass sie im aktuellen Quartal 2 Millionen Abonnenten verlieren werden.

Denn wo spare ich wenn der Geldbeutel enger wird? Beim PayTV und beim Coffee-to-go.

AT&T hingegen muss von der krassen Verschuldung runter im Hinblick auf die steigenden Leitzinsen in den USA.

Hi Chris!

Danke fürs Vorbeischauen.

Es wird interessant sein zu beobachten, ob die Inflation wirklich Auswirkungen auf Starbucks haben wird in einem Maße, dass es unangenehm ist.

Es gibt auch Meinungen, die sagen, wenn das Geld knapp wird, dann spart man zwar, aber gerade die netten „Kleinigkeiten“ gönnt man sich doch weiter, weil man eh schon an jeder Ecke sparen muss.

Die Frage wäre dann, ob Starbucks zu den „Kleinigkeiten“ zählt oder eher doch nicht. Ich tendiere schon dazu zu sagen, dass der Kaffee weiter fließen wird. 🙂

Bzgl. AT&T, die Schulden werden ja jetzt durch die Warner Bros. Discovery Milliarden ordentlich zurückgefahren. Sind dann immer noch hoch, okay, aber durch die abgesenkte Dividende bleib Quartal für Quartal auch ordentlich Cash Flow über, der zur Schuldenreduzierung und Investitionen in die Infrastruktur bereitsteht.

Bin zuversichtlich, dass wir jetzt ein anderes AT&T sehen werden.

CU Ingo.