Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

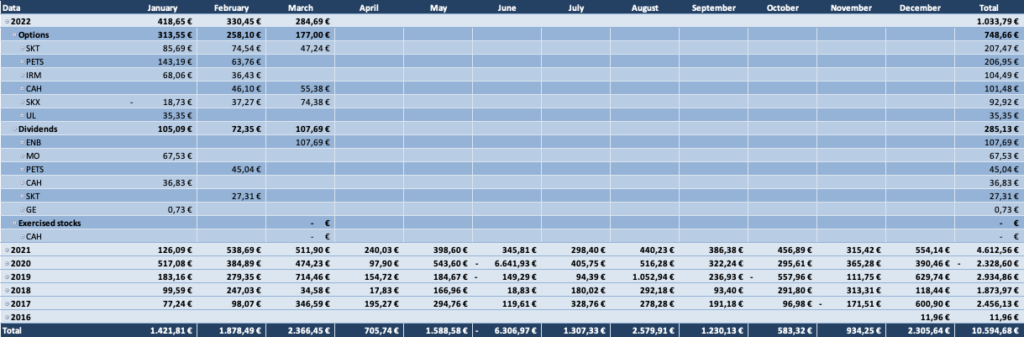

Prämieneinnahmen durch Optionen: 177,00 EUR

- Underlying :: Trade :: Open :: Closed :: Amount

- Cardinal Health Inc. :: CAH 18MAR22 56.0 C :: 22.02.22 :: 18.03.22 :: 55,38 EUR

- Skechers USA Inc. :: SKX 18MAR22 51.0 C :: 22.02.22 :: 18.03.22 :: 74,38 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 18MAR22 17.0 C :: 22.02.22 :: 18.03.22 :: 47,24 EUR

Dividendenzahlung von eingebuchten Aktien: 107,69 EUR

- Enbridge Inc. :: Dividends :: 01.03.22 :: 01.03.22 :: 107,69 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: 0,00 EUR

- Cardinal Health Inc. :: Exercised stocks :: 20.08.21 :: 18.03.22 :: 0,00 EUR

Daraus ergibt sich folgende Zusammenfassung:

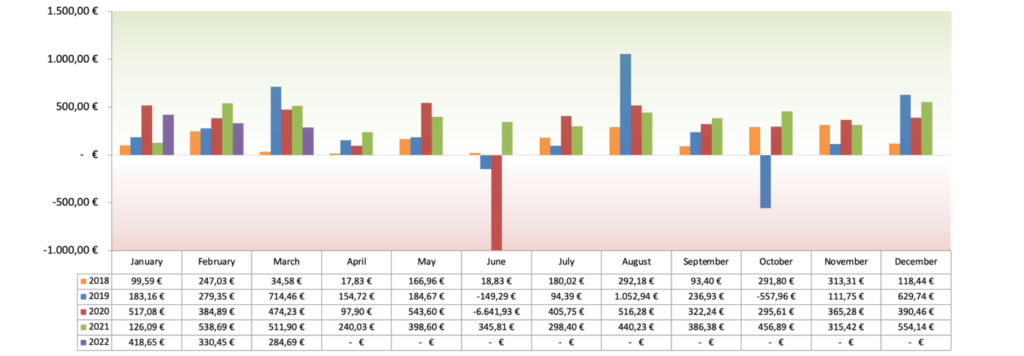

- Einnahmen im März 2021: 511,90 EUR

- Einnahmen im März 2022: 284,69 EUR

- Jahr-zu-Jahr Steigerung (YoY, Year over year): -44,4%

- 2022er Einnahmen bis jetzt (YTD, Year to date): 1.033,79 EUR (344,60 EUR/Monat)

- Alle Einnahmen seit Beginn (All-time income): 10.594,68 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem März?

Meine Vorsicht hat sich in dem Sinne nicht ausgezahlt, als dass die Märkte im März trotz Russland-Ukraine-Krieg und den Inflationsängsten mehrheitlich weiter nach oben liefen und vom viel beschworenen Crash weit und breit nichts zu sehen war.

Die Entscheidung, deswegen keine weiteren Puts zu verkaufen und mit etwas Cash erstmal abzuwarten, war deswegen zwar nicht zwangsläufig verkehrt, aber es kostete halt im Endeffekt Rendite.

So blieb ich inkl. gezahlter Dividenden in Summe unter der 300 EUR Marke für den Cash Flow. Das 1. Mal dieses Jahr. Da der Schnitt für das 1. Quartal aber letztendlich noch bei 344,60 EUR lag, ist das jetzt kein Beinbruch. Ich bin also noch auf Kurs für das Jahresziel.

Immerhin hab ich dann, nachdem sich die Lage an den Märkten zusehens entspannte, doch noch 2 Puts, je 1x auf STORE Capital und 1x auf Skechers USA, auf den Weg gebracht, die sich aber erst im April auszahlen werden.

So war der März also eher ein ruhiger Monat und der April wird wohl nicht viel anders werden.

Last but not least wurden mir über einen Covered Call 100 Stück Cardinal Health ausgebucht. Das Ganze passierte zum gleichen Kurs, wie sie mir damals eingebucht wurden. Somit hatte ich dieses Mal, leider keinen extra Gewinn durch die Aktie zu verbuchen.

Die Gesamtrechnung, inkl. der Prämien für die Puts und Calls plus die gezahlten Dividenden, ergibt aber in Summe trotzdem einen schönen positiven Cash Flow über die gesamte Laufzeit.

Das ist in meinen Augen eine der großen Stärken der Wheel Strategie beim Optionshandel.

Auszug:

Da handelte ich also nun anfängerhaft meine Cash Secured Puts und Covered Calls auf langweilige Dividendenaktien, kassierte meine Prämien und von Zeit zu Zeit auch mal eine Dividende. Alles lief unaufgeregt und zum überwiegenden Teil erfolgreich vor sich hin.

Nebenbei las ich aber weiter wissbegierig im Internet Blogs zum Thema Optionshandel und schaute eine Zeit lang auch YouTube Videos darüber.

Da wurde von Long & Short Strangles, Vertical Spreads in den Formen eines Bull Put/Call Spread oder Bear Put/Call Spread und ganz komischen Sachen wie Iron Condors geredet. Verrückt.

Oh und nicht den Jade Lizard vergessen. Das ist für eine Optionsstrategie der coolste Name von allen. 🙂

Wahrscheinlich gibt es da noch mehr. Leider habe ich nie verstanden, was das alles bringen soll. Aber hey, ich verstehe ja auch nicht, warum es zum Beispiel Zertifikate auf Aktien gibt oder man Optionsscheine nehmen sollte, wenn man die echten Aktien bzw. Optionen haben kann.

Also warum die Bank das anbietet verstehe ich schon, aber … ach lassen wir das. 😉

Und dann las ich von der Wheel-Strategie. Der erste Gedanke war, was’n dat wieder für’n Sch***. Aber weit gefehlt.

Meine Monatsperformance

Nach +2,6% im Januar und +5,4% im Februar, war nun der März mit +3,7% bereits der 3. Monat in Folge im Plus. Für das 1. Quartal ergibt das in Summe +12,1%.

Vor dem bereits angesprochenen Hintergrund des Russland-Ukraine-Kriegs und den Inflationsängsten, ist diese Performance wohl als sehr gut einzustufen.

Ich hatte mich in der Vergangenheit öfters gefragt, ob meine Strategie beim Optionshandel auch bei sinkenden oder seitwärtslaufenden Märkten erfolgreich umgesetzt werden kann und hatte daran zumindest ein paar leichte Zweifel.

Es ist nunmal Fakt, dass wir in den letzten Jahren fast ausschließlich steigende Märkte hatten und im Prinzip jeder Geld verdienen konnte, wenn er jetzt nicht gerade irgendwelche komischen Sachen gemacht hat.

Aber nun zu sehen, dass es auch bei stärkeren Schwankungen und einer nachlassenden Aufwärtsdynamik funktioniert, ist schon irgendwie beruhigend.

Denn der Sinn des Optionshandel ist ja, einen möglichst hohen und nachhaltigen Cash Flow zu erzeugen. Und das unabhängig von der jeweiligen Marktlage.

Also so kann es gern weiter gehen, oder?

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 284,69 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 309,35 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 594,04 EUR im aktuellen Monat.

Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Spaßrechnung. 🙂

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 594,04 EUR

- Stunden weniger zu arbeiten :: 47,5 Std.

Sprich im aktuellen Monat hätte ich über 47 Stunden bzw. fast genau 6 Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert.

Na, wie klingen 6 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen etwas über 70 Tage, also mehr als 3 Monate Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 27,4% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel

- Bonus: Die 50% Regel – Gewinne absichern!

- Bonus: 5 Jahre mit der Wheel-Strategie *neu*

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

diesmal nur Covered Calls im März-Ergebnis.

Ich habe weiter Puts geschrieben, da ich keinen weiteren Vola-Anstieg erwartet habe. Gleichbleibend hohe Vola ist ja nicht schlecht für uns Stillhalter. Spannend fand ich, wie handlungsfähig man als Stillhalter bleiben kann, so dass ich den PETS-Call rollen konnte mit ordentlicher Zusatzprämie.

Einen Aspekt wollte ich zur Sprache bringen. Entschuldige die längeren Ausführungen.

Ich habe am 10.02. einen 43er Put auf KR (220318) bei etwas über 45$ geschrieben. Quartalszahlen zum 04.03. Aufgrund der Ergebnisse der Mitbewerber erwartete ich keine negativen Überraschungen (Quartal ein Monat verschoben). Der Kurs stieg zum Ereignis hin leicht an, da defensive lokale Titel Zuflucht boten. Sehr gute Zahlen kamen und der Kurs stieg stark und blieb bei über 55$. Nun behielt ich meine Prämie von 125$. Wäre ich Long gegangen wären es über 1.000$ gewesen. Ein Extrembeispiel sicherlich. Aber machen wir es uns hier als Put-Schreiber zu einfach, in dem wir als Opportunität nur das Halten des Cash betrachten?

Viel Erfolg auch mit den nun wieder laufenden Puts,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Ja waren nur CCs dabei. Die CSPs vom Ende des Monats laufen wie gesagt noch und werden erst im April zum Tragen kommen.

Ich geb zu, ich war etwas ängstlich zum Monatsbeginn bzgl. Puts. 😉

Bzgl. deiner Frage zum Thema Opportunitätskosten, bin nicht sicher, ob ich das richtig verstehe. Ich kann doch nur das Kapital als Basis nehmen, welches ich in eine Long Position investiert hätte. Potentielle Gewinne kann ich nicht als Basis hernehmen, denn es könnten ja auch Verluste entstehen.

Wie würde denn dein Beispiel funktionieren, wenn es andersherum gelaufen wäre und du mit 1k in der Kreide stehen würdest?

Mhhh … wie gesagt, wahrscheinlich verstehe ich die Frage bzw. den Gedanken dahinter nicht ganz. 😉

CU Ingo.

Hi Ingo,

Glückwunsch zum guten Ergebnis im ersten Quartal! Hab etwas darunter aber doch mit knapp 10% abgeschlossen, was bei aktueller Lage ganz angenehm ist.

Wenn man aktuell PUTs schreibt, sollte man nicht so auf die Rendite schauen sondern eher, dass man Aktien findet die Qualität haben aber schon bisschen unter die Räder gekommen sind. Ich habe das bei Paypal, HEI und aktuell DPW genutzt. Letzter hat das Risiko des EInbuchens aber dann auch den Vorteil der Dividende Anfang Mai.

Vie Erfolg weiterhin!

Christian

Hi Christian!

Danke fürs Vorbeischauen.

10% klingen doch auch gut, wo der breite Markt im 1. Quartal im Minus steht. Läuft, oder?

Und die Aussage zum Thema Qualität kann ich nur unterschreiben. Ich sag es ja immer wieder, das Risiko liegt nicht in der Option beim Optionshandel, sondern in der Aktie, auf die du die Option schreibst. 😉

Viel Erfolg!

CU Ingo.

Hallo Ingo,

Ich muss sagen:“ ich finde es immer noch beeindruckend, dass Du beide Depots hast.“

Wenn ich mir vorstelle was Du alles mit dem Wert deines Dividenden-Depots mit Optionen erreichen könntest.

Ich bin damals schwach gewesen und hab alles rüber geschoben.

Freue mich auf jeden Fall auf die nächsten 5 Jahre mit deinem Blog

Viele Grüße

Achim

Hi Achim!

Danke fürs Vorbeischauen.

Ja manchmal denke ich mir das auch. Aber man darf dabei nicht vergessen, dass der Optionshandel doch etwas Zeit erfordert und das Dividendenaktiendepot zu 99,9% passiv ist. Allein deswegen würde ich am liebsten meine kompletten Einnahmen aus Dividenden beziehen wollen. 😉

Aber Optionen machen Spaß und man kann mit weniger Kapital einen ordentlichen Cash Flow erzeugen. Wer also die Zeit für ein großes Konto aufwenden möchte, der kann so einiges erreichen. In der Tat.

Wer weiß, vielleicht bekomme ich ja mal irgendwann den Rappel (sagt man bei uns so) und schichte im großen Stil um. 😀

Viel Erfolg weiterhin!

CU Ingo.