Nach den Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, der monatliche Cashflow mit Optionen. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

Schon der zweite Monat des Jahres ist rum. Es gab einen netten Flash Crash am Markt und eine Explosion in der Volatilität, wie es sie so scheinbar vorher noch nie gab. Sogar ein paar Vola Produkte hat es in Folge dessen vom Markt gefegt.

Ich persönlich traue mir keine Einschätzung zu, da ich noch zu wenig Erfahrung im Optionshandel habe, aber was man so lesen konnte, war das schon außergewöhnlich und nicht wenige Optionshändler sind den Monat tief ins Minus gerutscht.

Ich selbst habe eigentlich davon nichts gemerkt außer, dass ich mal für ein paar Tage mit meinen laufenden Optionen im Minus war. Aber so schnell wie es kam, war es auch wieder vorbei und die Trades drehten wieder ins Plus. Easy!

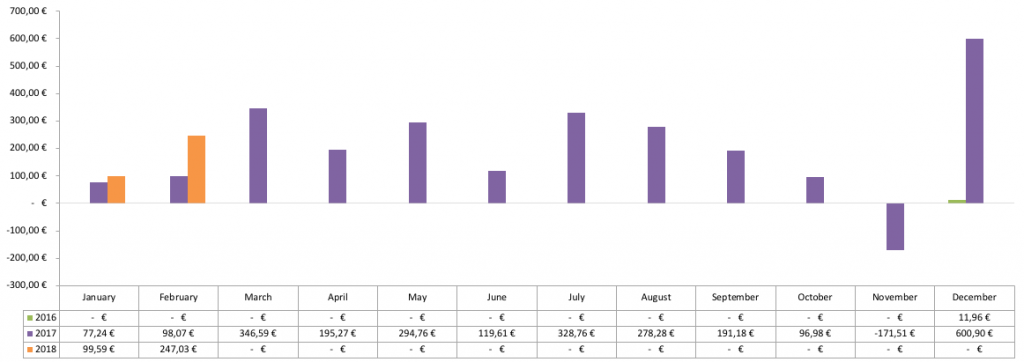

Im Februar 2018 betrug mein Cashflow mit Optionen 247,03 EUR!

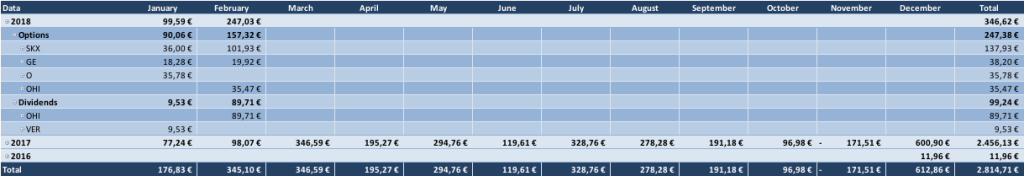

Hier die Auflistung der Prämien:

- Underlying :: Trade :: Closed :: Amount

- Omega Healthcare Investor :: OHI 16FEB18 27.0 P :: 16.02.2018 :: 35,47 EUR

- Skechers U.S.A. Inc. :: SKX 16FEB18 33.0 P :: 09.02.2018 :: 43,08 EUR

- Skechers U.S.A. Inc. :: SKX 16FEB18 38.0 P :: 09.02.2018 :: 58,85 EUR

- General Electric Co. :: GE 16FEB18 16.0 P :: 16.02.2018 :: 19,92 EUR

Aufwendungen für Rückkäufe: n/a

Dazu gesellt sich eine Dividendenzahlung von zu dem Zeitpunkt eingebuchten Aktien:

- Underlying :: Trade :: Closed :: Amount

- Omega Healthcare Investor :: Dividends :: 15.02.2018 :: 89,71 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

- Einnahmen im Januar 2018: 247,03 EUR

- Einnahmen im Januar 2017: 98,07 EUR

- Jahr-zu-Jahr Steigerung (YoY, Year over year): +151,9 %

- 2017er Einnahmen bis jetzt (YTD, Year to date): 346,62 EUR (173,31 EUR/Monat)

- Alle Einnahmen seit Beginn (All-time income): 2.849,27 EUR (178,08 EUR/Monat)

Das ist ein Bild, an das man sich doch gewöhnen könnte, oder?

Was waren die Erkenntnisse (Learnings) aus dem Februar?

Flash Crash … war da was? Wie in der Einleitung schon angeführt, meine Positionen gingen zwar ebenfalls an dem Tag in die Knie, erholten sich aber auch relativ schnell wieder.

Was mir in dem Zusammenhang nur in den Sinn kommt, haltet eure Positionsgrößen klein (je nach Kontogröße bedeutet das etwas anderes) und stellt sicher, dass ihr genug Margin zur Verfügung habt.

Wenn wir dann Optionen nur auf Aktien handeln, die wir auch im Depot haben wollen irgendwann, dann ist alles in Butter und es kann nichts schief gehen. So oder so ist der Ausgang für uns akzeptabel und man kann selbst solche Events wie diesen Flash Crash ruhig aussitzen.

In meinem Fall bedeutet das im Februar, dass mir 100 Stück von General Electric (GE) eingebucht wurden. Dies hatte aber nur bedingt mit dem Crash zu tun. Ich dachte einfach, dass es bei GE erstmal nicht weiter nach unten geht, habe mich aber getäuscht.

Ich hatte natürlich auch kurz überlegt den Trade zu rollen, aber mich dagegen entschieden, da ich überzeugt bin, dass die Aktie früher oder später eine Trendwende vollzieht. Sie wurde genug geprügelt und der Kurs litt dementsprechend. Ich gehe von einer kurzfristigen Erholung aus und erwarte die Aktien zu einem höheren Preis los zu werden, als ich jetzt durch den Put dafür bezahlen musste.

Schauen wir mal, ob ich Recht behalte. In der Zwischenzeit werde ich selbstverständlich die Dividende kassieren und Calls verkaufen, um weitere Einnahmen zu generieren.

Langfristig halten möchte ich GE nämlich nicht. Aus meinem Dividendenaktiendepot ist der Wert bereits rausgeflogen. Warum ich mich so entschieden hatte, könnt ihr hier nachlesen.

Zum Abschluss noch ein Blick auf die 2018er Gesamtübersicht der abgeschlossenen Trades:

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung ausgelöst wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte der gesamte Cashflow mit Optionen abgebildet sein.

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch und starte in nur wenigen Tagen mit deinem ersten Trade!

Nun gut, ich werde weitere Einzahlungen im Verlauf des Jahres vornehmen, um das Optionsdepot mit bisher bereitgestellten 12.000,- EUR irgendwann auf möglichst 20.000,- EUR zu erhöhen. Damit kann ich dann ein paar Cash Secure Puts mehr verkaufen und den Cashflow mit Optionen weiter steigern. Das ist zumindest der Plan.

Schauen wir mal, wo es mich hinführt.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte eine Nachricht und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Danke!

Moin,

erstmal Glückwunsch zu den Einnahmen! Und gut, dass du den Flash Crash so „easy“ überstanden hast.

Ich war zwar an dem Tag nicht mit Optionen im Markt aber habe in meinem aktuellen Monatsabschluss ganz ähnliche Gedanken geteilt, wie du hier.

Ich hatte dann nach dem dem ganzen Crah Drama auch eine Put-Option auf GE verkauft. Meine ist zu meinen Gunsten verlaufen. Ich habe mir aber tatsächlich auch freiwillig 200 Stück GE gekauft. Auch hier wieder ähnlicher Gedanke: Ich denke das Schlimmste hat dieses Dickschiff überstanden und mittelfritig sehen wir da höhere Kurse!

Weiterhin gute Trades wünscht

Vincent

Hi Vincent!

Danke für deinen Kommentar.

Da scheinen wir ja aktuell in die gleiche Richtung zu denken. Sehr gut!

Mein Optionshandel kommt gerade zum Erliegen. Ich finde einfach nicht die Zeit dafür. Es gibt entweder interessantere oder auch wichtigere Dinge während des Reisens bzw. Erkundens zu tun oder die Börse hat aufgrund der Zeitverschiebung nicht offen 🙁 …

CU Ingo.

Die Zeitkompomponete ist auch mein größter Widersacher was den Optionshandel angeht. Das ist n bisschen nervig. An deiner Stelle hätte ich allerdings zur Zeit auch besseres zu tun als mit Optionen zu dealen. Genießt ihr mal erstmal schön eure Reise 🙂

Nur damit ich es recht verstehe denn ich habe noch nicht deinen gesamtem sehr interessanten Blog „durchgeackert“ 😉

Du handelst grundsätzlich nicht auf Margin mit einem aktuell 12.000€ bestückten Konto?

Hi Marc,

Danke für deine Frage.

Sagen wir es mal so, ich balanciere hart an der Grenze. In der Regel nutze ich ca. 10-20% Margin aus, oft bin ich aber auch innerhalb der 12k EUR. Hängt von der Anzahl offener Trades ab.

Nur ganz selten bin ich mal an die 50% Marginauslastung gegangen. Habe mich dabei aber nicht wohl gefühlt und bin dann bei den jetzigen 10-20% gelandet.

CU Ingo.

Danke für deine Antwort. Leider verstehe ich diese nicht so ganz Wie kann man bei CSP oder CCW eine so hohe Margin-Auslastung haben? Bei CSP hast du den Cash, also keine Margin, da Cash Konto im Plus und beim CWW hast du die Aktien also auch so gut wie keine Margin. Die ausgewiesene Margin ist der Mindesteinschuss nicht die wirklich in Anspruch genommene. Margin nimmst du erst in Anspruch wenn dein Cash in den Miesen ist*grübel* https://www.interactivebrokers.com/de/index.php?f=marginnew&p=opt

Hi Marc!

Was ich sagen wollte ist, wenn ich 12k EUR am Konto habe, verkaufe ich in der Regel Optionen im Gegenwert von max. 15k EUR. Was das genau in der Marginauslastung macht, müsste ich jetzt im Konto schauen. Ist wohl sehr abhängig von den laufenden Trades und auch von der Vola des Wertes (Underlying).

CU Ingo.

Meiner wohl nicht genauen Rechnung nach kann die Marginauslastung im extremsten Fall max. bei 31,25% liegen :), wenn das Equtiy with LOAN bei nur den 12K Cash liegen sollte ohne Berücksichtung ggf. anfallender REG-T.

Hi Marc!

Könnte gut sein, wobei mich die Rechnung und die Annahmen dahinter interessieren würden. Hab bloß leider grad wenig Zeit, mich so einem Thema zu nähern. Würde aber sicher einen interessanten Artikel für den Blog abgeben.

BTW wenn die 31,25% der Extremfall sind, dann bin ich mit meiner „roten Linie“ von absolut max. 50% ja schön im grünen Bereich.

Aber wie schon gesagt, wohl gefühlt habe ich mich nicht, als ich das mal etwas mehr ausgereizt hatte. So wie jetzt ist gut und lässt mich ruhig schlafen.

CU Ingo.

Die ganzen schönen bunten Auswertungen zu deinem Dividendendepot machst du a. manuell oder b. hast du ein Programm dufür oder c. liefert dir die Depotbank ? 😉

Hi Marc!

Alles in Excel und alles von Hand gemacht. Auf lange Sicht werde ich es irgendwann zum Download für meine Leser bereitstellen. Aber das Bedarf einer Runderneuerung der Datei, damit jeder damit klar kommt. Das kann dauern …

CU Ingo.

Das schon mal getestet? http://portfolioslicer.com/

Bislang habe ich noch nie meine Investments so genau analysiert. Die Unterlagen ex Captrader haben mir bislang genügt, obwohl ih durch den ganzen Zahlensalat so meine Mühe habe durchzusteigen 😉