Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Oktober!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im Oktober 2019

In dieser Ausgabe dabei: PEP, SWK, TROW, GPC & OHI

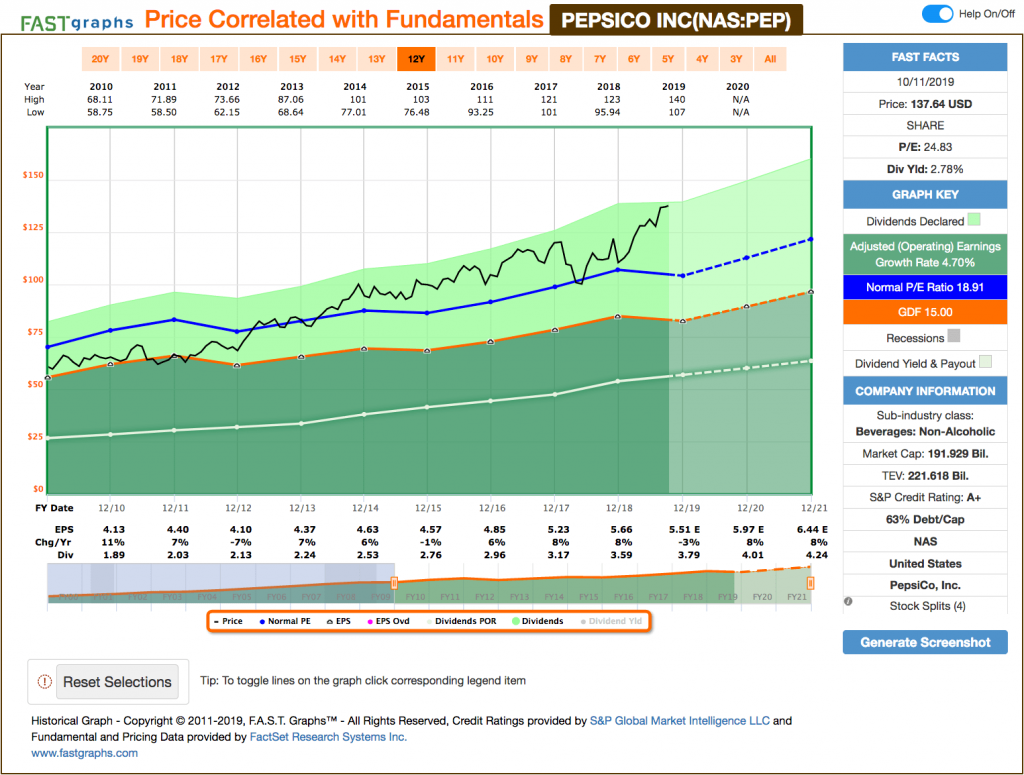

Idee #1: PepsiCo Inc. (PEP)

PepsiCo, Inc. ist als Lebensmittel- und Getränkeunternehmen weltweit tätig. Das Segment Frito-Lay Nordamerika bietet Marken-Dips, Snacks mit Käsegeschmack und Doritos Tortilla, Fritos Mais, Lay’s Kartoffel, Ruffles Kartoffel und Tostitos Tortilla-Chips. Das Segment Quaker Foods North America bietet unter den Marken Tante Jemima, Cap’n Crunch, Life, Quaker Chewy, Quaker und Rice-A-Roni Getreide, Reis, Teigwaren, Mischungen und Sirupe, Müsliriegel, Haferflocken, Haferflocken, Reiskuchen, einfach Müsli und Beilagen. Das Segment North America Beverages bietet Getränkekonzentrate, Feuchtsirupe und Fertigprodukte der Marken Aquafina, Diet Mountain Dew, Diet Pepsi, Gatorade, Mountain Dew, Pepsi, Propel, Sierra Mist und Tropicana sowie gebrauchsfertigen Tee, Kaffee und Säfte. Das Segment Lateinamerika bietet Snacks unter den Marken Cheetos, Doritos, Emperador, Lay’s, Marias Gamesa, Rosquinhas Mabel, Ruffles, Sabritas, Saladitas und Tostitos; Cerealien und Snacks der Marke Quaker; sowie Getränkekonzentrate, Fontänensirupe und Fertigprodukte unter 7UP, Diet Pepsi, Gatorade, H2oh!, Manzanita Sol, Mirinda, Pepsi, Pepsi Black, und Toddy. Das Segment Europa südlich der Sahara Afrika bietet Snacks unter den Marken Cheetos, Chipita, Doritos, Lay’s, Ruffles und Walkers; Cerealien und Snacks der Marke Quaker; Getränkekonzentrate, Fontänensirupe und Fertigprodukte unter den Marken 7UP, Diet Pepsi, Mirinda, Pepsi, Pepsi Max und Tropicana; Teefertigprodukte; und Milchprodukte unter den Marken Agusha, Chudo und Domik v Derevne. Das Segment Asien, Mittlerer Osten und Nordafrika bietet Snacks unter den Marken Cheetos, Chipsy, Doritos, Kurkure und Lay’s, Cerealien und Snacks unter der Marke Quaker, Getränkekonzentrate, Brunnensirupe und Fertigprodukte unter den Marken 7UP, Aquafina, Mirinda, Mountain Dew, Pepsi, Sting und Tropicana sowie Teefertigprodukte. Das Unternehmen wurde 1898 gegründet und hat seinen Hauptsitz in Purchase, New York.

PepsiCo (zuletzt im Oktober 2018 vorgestellt) ist einer dieser langweiligen Konsumgüterhersteller, der beständig vor sich hin arbeitet, jährlich seine Dividende steigert und auch sonst wenig auffällt. So mag ich das.

Das Unternehmen veröffentlichte erst vor kurzem seine aktuellen Quartalszahlen und bestätigte dabei die Prognose für 2019. Man wird weiterhin mit 4% organisch wachsen und wäre der USD Dollar nicht so stark, dann wäre es sogar bereits 1% mehr.

Leider ist der Preis in letzter Zeit nach oben weggelaufen und die Dividendenrendite liegt aktuell unterhalb von 3%. Ich würde hier also lieber etwas abwarten, bevor man evtl. einen Kauf in Erwägung zieht. Denn eigentlich gehört PepsiCo in jedes gute Dividendenaktiendepot.

Und natürlich handelt es sich bei PepsiCo um einen waschechten Dividenden-Aristokraten.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 47 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 8,0% und in den letzten 3 Jahren um 8,5% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,13 USD in 2010, auf 5,66 USD in 2018 und für 2019 werden 5,51 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 24,8 und liegt damit deutlich über dem Schnitt der letzten Jahre von 18,9.

Die Dividendenrendite (Dividend Yield) beträgt 2,8%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei guten 63,4%.

Ich finde alle Preise unterhalb von 110,- USD bzw. 100,- EUR interessant.

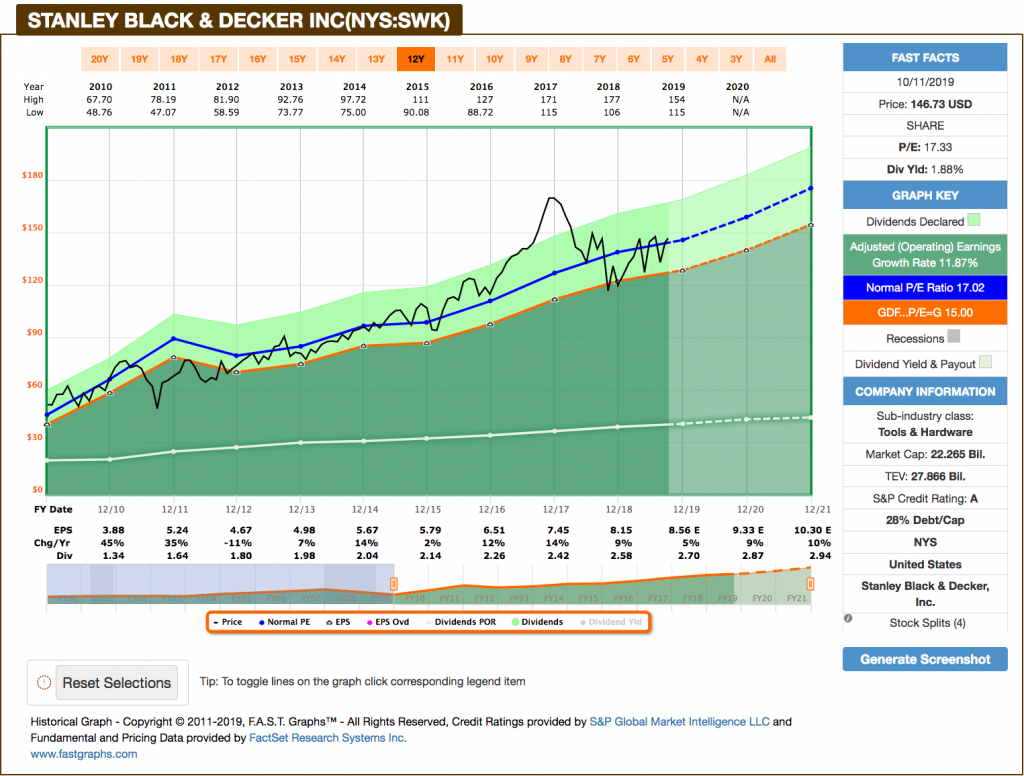

Idee #2: Stanley Black & Decker Inc. (SWK)

Stanley Black & Decker, Inc. ist weltweit in den Bereichen Werkzeuge und Lagerung, Industrie und Sicherheit tätig. Das Segment Tools & Storage bietet Elektrowerkzeuge und -geräte, einschließlich professioneller Produkte, wie z.B. kabelgebundene und kabellose Elektrowerkzeuge und -geräte in professioneller Qualität, sowie Druckluftwerkzeuge und Befestigungselemente, und Konsumgüter, die kabelgebundene und kabellose Elektrowerkzeuge, hauptsächlich unter der Marke BLACK+DECKER, sowie Rasen- und Gartenprodukte und verwandtes Zubehör sowie Haushaltsprodukte umfassen. Dieses Segment verkauft seine Produkte über Einzelhändler, Distributoren und einen Direktvertrieb an professionelle Endverbraucher, Distributoren, Einzelhandelskunden und Industriekunden in verschiedenen Branchen. Das Industriesegment des Unternehmens bietet technische Befestigungsprodukte und -systeme für Kunden in der Automobil-, Fertigungs-, Elektronik-, Bau-, Luft- und Raumfahrtindustrie und anderen Branchen; verkauft und vermietet kundenspezifische Rohrbearbeitungs-, Verbindungsschweiß- und Beschichtungsausrüstungen für den Einsatz beim Bau von Rohrleitungen mit großem und kleinem Durchmesser, bietet Rohrleitungsinspektionsdienstleistungen an und verkauft hydraulische Werkzeuge und Zubehör. Dieses Segment bedient auch die Öl- und Gaspipeline-Industrie und andere Industriekunden. Das Segment Security entwirft, liefert und installiert kommerzielle elektronische Sicherheitssysteme und bietet elektronische Sicherheitsdienstleistungen an; es bietet Gesundheitslösungen an, die Asset Tracking, Säuglingsschutz, Pädiatrie, Patientenschutz, Reisemanagement, Fallschutz und Notrufprodukte umfassen; und verkauft Automatiktüren an kommerzielle Kunden. Dieses Segment bedient Verbraucher, Einzelhändler, Bildungs-, Finanz- und Gesundheitseinrichtungen sowie gewerbliche, staatliche und industrielle Kunden. Das Unternehmen war früher als The Stanley Works bekannt und änderte seinen Namen im März 2010 in Stanley Black & Decker, Inc. um. Stanley Black & Decker, Inc. wurde 1843 gegründet und hat seinen Hauptsitz in New Britain, Connecticut.

Eigentlich dachte ich, dass ich Black & Decker bereits einmal im Rahmen eines Watchlist-Artikel vorgestellt hatte. Dem war aber wohl nicht so, wie mich Blogger-Kollege Daniel aka Whirlwind darauf hinwies. Er hatte selbst gerade erst das Unternehmen mit einer seiner kompakten Analyse durchleuchtet. Schaut doch einfach mal vorbei, die sind echt gut.

Dieses Unternehmen aus dem Industrie-Sektor stellt Maschinen, Werkzeuge und Sicherheitslösungen her und der Name ist den meisten aus der Werbung geläufig. Dabei handelt es sich aber eigentlich nicht mehr um das damals sehr bekannte Unternehmen, sondern dieser Teil wurde von der Stanley Works Group vor einiger Zeit gekauft und zu einem größeren Ganzen verschmolzen.

Black & Decker kann ein ordentliches Gewinnwachstum vorweisen und hat relativ wenig Schulden, welche sie aufgrund eines sehr guten Credit Ratings auch noch sehr günstig finanzieren können.

Die Dividendenrendite ist mit nur 1,9% relativ niedrig und wächst, wenn auch ordentlich mit über 7%, aber langsamer als die Umsätze bzw. der Gewinn. Hier würde ich gern mehr sehen.

Leider habe ich kein aktuelles Statement vom Management gefunden, wie diese zum zukünftigen Dividendenwachstum stehen. Wenn jemand dazu mehr weiß, dann bitte mit der Info ab in die Kommentare. Danke!

Erwähnenswert ist noch, auch bei Black & Decker handelt es sich um einen waschechten Dividenden-Aristokraten.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 52 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 7,4% und in den letzten 3 Jahren um 6,4% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,88 USD in 2010, auf 8,15 USD in 2018 und für 2019 werden 8,56 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 17,3 und liegt damit im Schnitt der letzten Jahre von 17,0.

Die Dividendenrendite (Dividend Yield) beträgt 1,9%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei niedrige 31,7%.

Ich finde Preise um und unterhalb von 130,- USD bzw. 118,- EUR interessant oder noch besser, wenn die Dividendenrendite mal wieder auf 3% klettert. Dies war zuletzt in der Finanzkrise der Fall.

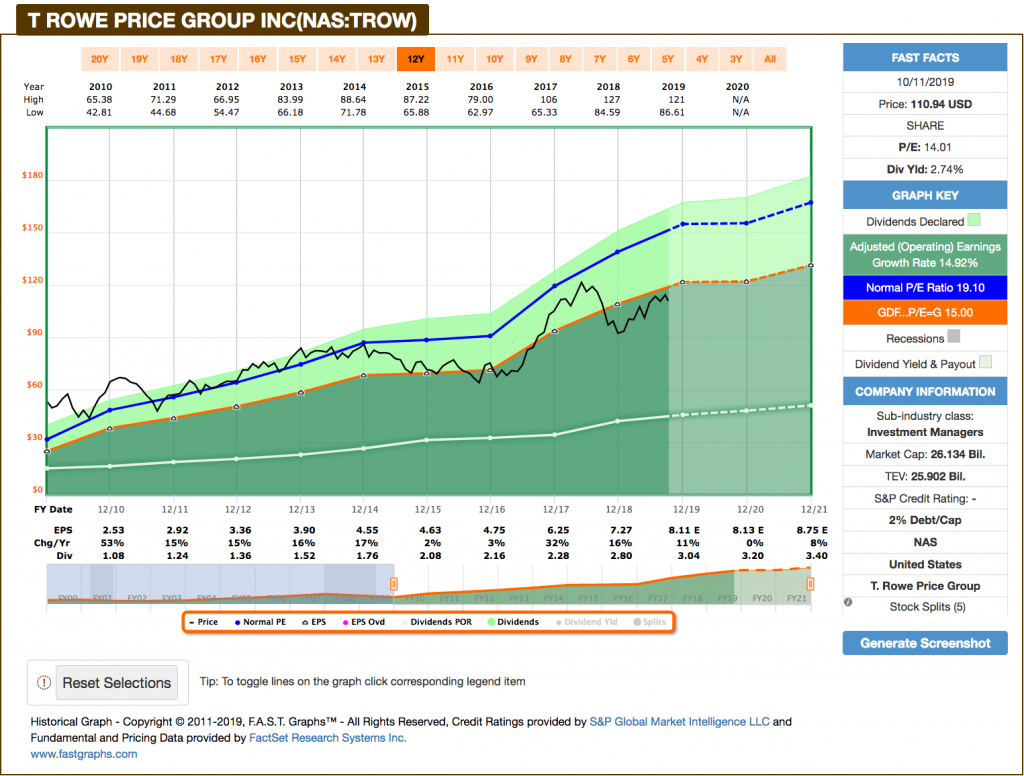

Idee #3: T. Rowe Price Group Inc. (TROW)

T. Rowe Price Group, Inc. ist ein privater Investmentmanager. Das Unternehmen bietet seine Dienstleistungen Privatpersonen, institutionellen Anlegern, Vorsorgeeinrichtungen, Finanzintermediären und Institutionen an. Sie legt Aktien- und festverzinsliche Investmentfonds auf und verwaltet diese. Das Unternehmen investiert weltweit in die öffentlichen Aktien- und Rentenmärkte. Es verwendet fundamentale und quantitative Analysen mit einem Bottom-up-Ansatz. Das Unternehmen nutzt internes und externes Research, um seine Investitionen zu tätigen. Es beschäftigt sozial verantwortliche Investoren mit Schwerpunkt auf Umwelt-, Sozial- und Governance-Themen. Es investiert in Risikokapitaltransaktionen der fortgeschrittenen Phase und investiert in der Regel zwischen 3 Millionen und 5 Millionen Dollar. Das Unternehmen war früher unter dem Namen T. Rowe Group, Inc. und T. Rowe Price Associates, Inc. bekannt. T. Rowe Price Group, Inc. wurde 1937 gegründet und hat seinen Sitz in Baltimore, Maryland, mit weiteren Büros in Colorado Springs, Colorado; Owings Mills, Maryland; San Francisco, Kalifornien; Tampa, Florida; Toronto, Ontario; Hellerup, Dänemark; Amsterdam, Niederlande; Luxemburg, Großherzogtum Luxemburg; Zürich, Schweiz; Dubai, Vereinigte Arabische Emirate; London, Grossbritannien; Sydney, New South Wales; Hongkong; Tokio, Japan; Singapur; Frankfurt, Deutschland, Madrid, Spanien, Mailand, Italien, Stockholm, Schweden, Melbourne, Australien und Amsterdam, Niederlande.

Möchte man in den Finanzsektor investieren, muss es nicht zwangsläufig eine Bank sein. Ich selbst bin im Sektor alternativ mit BlackRock und der hier vorgestellten T. Rowe Price Group im Depot dabei.

Bei dem Unternehmen handelt es sich um einen Vermögensverwalter, der sich aktuell immer noch dem Trend der ETFs widersetzt und lieber auf selbstaufgelegte und aktiv gemanagte Fonds setzt. Der Erfolg gibt ihnen (noch?) Recht und so konnten auch 2019 weitere Kapitalzuflüsse verzeichnet werden. Das Geschäft brummt, wie man so schön sagt.

So wächst man zweistellig in allen wichtigen Kennzahlen und auch die Dividende zieht mit 11,5% im Schnitt der letzten 10 Jahren mit. Erst 2018 gab es eine 22,8% Steigerung gefolgt von 8,6% dieses Jahr. Sehr gut!

Das Unternehmen hat im Prinzip keinerlei Schulden, was man auch mal erwähnen sollte. Dies könnte ihnen in einer Rezession oder ausgewachsen Krise einen entscheidenden Vorteil geben.

Aktuell erscheint der Preis recht günstig. Wahrscheinlich drücken Rezessionsängste gerade solche Aktien von Unternehmen, die sich mit der Geldanlage von privaten Anlegern beschäftigen. Denn diese Ausgaben werden in einer Krise oft zuerst reduziert. Dies würde sich dann negativ auf die T. Rowe Price Group auswirken.

Und last but not least haben wir hier den dritten Dividenden-Aristokraten in Folge in diesem Artikel. Sauber!

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 33 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 11,3% und in den letzten 3 Jahren um 10,4% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,53 USD in 2010, auf 7,27 USD in 2018 und für 2019 werden 8,11 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 14,0 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 19,1.

Die Dividendenrendite (Dividend Yield) beträgt 2,7%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei angenehmen 38,5%.

Ich finde alle Preise unterhalb von 120,- USD bzw. 109,- EUR interessant bzw. wenn die Dividendenrendite wieder über 3% klettert.

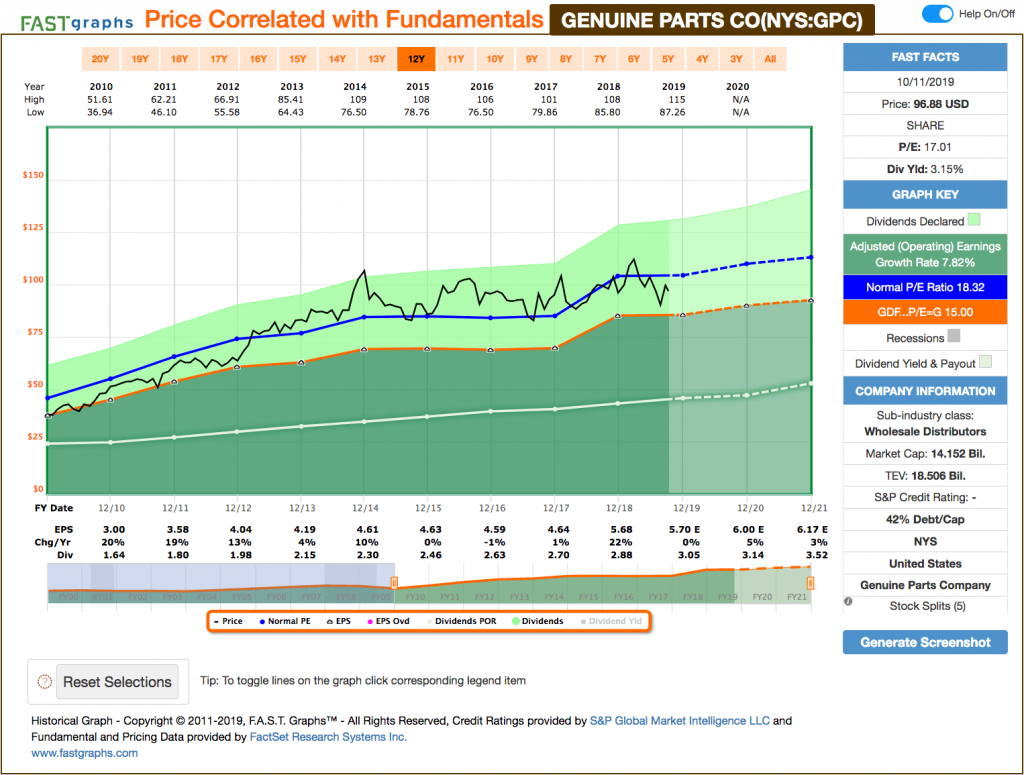

Idee #4: Genuine Parts Company (GPC)

Genuine Parts Company vertreibt Automobilersatzteile, Industrieteile und -materialien sowie Geschäftsprodukte in Nordamerika, Australien, Neuseeland, Großbritannien, Frankreich, Deutschland, Polen und Puerto Rico. Das Unternehmen vertreibt Kfz-Ersatzteile für importierte Fahrzeuge, Lastkraftwagen, SUVs, Busse, Motorräder, Freizeitfahrzeuge, landwirtschaftliche Fahrzeuge, Kleinmotoren, landwirtschaftliche Geräte und schwere Geräte sowie Zubehör für den Kfz-Teilehandel, wie Werkstätten, Tankstellen, Fuhrparkbetreiber, PKW- und LKW-Händler, Leasinggesellschaften, Bus- und LKW-Linien, Massenvermarkter, Landwirte, Industrieunternehmen und Privatpersonen. Darüber hinaus vertreibt das Unternehmen Industrieersatzteile und zugehörige Verbrauchsmaterialien wie Lager, mechanische und elektrische Antriebstechnik, Produkte für die industrielle Automatisierung, Schläuche, Hydraulik- und Pneumatikkomponenten, Industrie- und Sicherheitslieferungen sowie Materialtransportprodukte für Erstausrüster sowie Wartungs-, Reparatur- und Betriebskunden in den Bereichen Ausrüstung und Maschinen, Lebensmittel und Getränke, Forstprodukte, Primärmetall, Zellstoff und Papier, Bergbau, Automobil, Öl und Gas, Petrochemie, Pharmazie, Energieerzeugung, alternative Energien, Transport, Häfen und anderen Industrien sowie für Regierungen. Darüber hinaus bietet das Unternehmen eine Reihe von Dienstleistungen und Reparaturen an, die die Reparatur von Getrieben und Fluidtechnik, die Montage und Reparatur von Prozesspumpen, die Reparatur von hydraulischen Antriebswellen, die Montage und Reparatur von Schalttafeln, die Herstellung und Montage von Schläuchen und Dichtungen sowie andere Dienstleistungen umfassen. Darüber hinaus vertreibt sie Büromöbel, Technologieprodukte, allgemeine Büro- und Schulbedarf, Reinigungs-, Haushalt- und Pausenbedarf, Sicherheitsprodukte, Gesundheitsprodukte und Einwegprodukte für die Gastronomie an Wiederverkäufer. Das Unternehmen wurde 1928 gegründet und hat seinen Hauptsitz in Atlanta, Georgia.

Genuine Parts hatte ich zuletzt im März 2018 im Rahmen eines Watchlist-Artikels beleuchtet.

Und Überraschung, das Unternehmen ist immer noch ein langweiliger Händler für Teile bzw. Ersatzteile für alle Arten von Automobilen, egal ob PKW, LKW oder Bussen, oder von Industriemaschinen jeglicher Art. Es gibt fast nichts, was Genuine Parts nicht liefern kann. Darüber hinaus bietet man Dienstleistungen an, die natürlich in Verbindung mit den gekauften Teilen/Ersatzteilen stehen.

Die Gewinnentwicklung verläuft nicht so stetig, wie bei den bisher vorgestellten Kandidaten, aber in Summe ist das Wachstum nicht zu verachten. Phasen starken Wachstums wechseln sich hier also eher mit Phasen der Seitwärtsbewegung ab. Aber einen Zykliker würde ich Genuine Parts nicht direkt nennen, wobei man sich aufgrund des Geschäftsfeldes sicher nicht frei davon machen kann, in einer Rezession auch ein paar Federn lassen zu müssen.

Der Kurs weiß auf jeden Fall nicht so recht, wo er hin möchte, so dass sich von Zeit zu Zeit günstige Einstiegsmöglichkeiten bei einer schönen Dividendenrendite ergeben.

Oh und ratet mal, auch Genuine Parts ist ein echter Dividenden-Aristokrat!

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 63 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 6,3% und in den letzten 3 Jahren um 5,4% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,00 USD in 2010, auf 5,68 USD in 2018 und für 2019 werden 5,70 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 17,0 und liegt damit leicht unter dem Schnitt der letzten Jahre von 18,3.

Die Dividendenrendite (Dividend Yield) beträgt 3,2%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei angenehmen 50,7%.

Ich finde alle Preise unterhalb von 90,- USD bzw. 82,- EUR interessant.

Idee #5: Omega Healthcare Investors Inc. (OHI)

Omega Healthcare Investors Inc. ist ein Immobilienfonds, der in die Langzeitpflegebranche investiert, vor allem in qualifizierte Pflege- und Betreuungseinrichtungen. Das Anlagenportfolio wird von einer Vielzahl von Gesundheitsunternehmen genutzt, überwiegend in einer Triple-Net-Leasingstruktur. Die Vermögenswerte erstrecken sich über alle Regionen innerhalb der USA sowie in Großbritannien.

Last but not least wie üblich ein REIT. Omega Healthcare Investors wurde zuletzt im November 2017 im Rahmen eines Watchlist-Artikels besprochen.

In Bezug auf REITs aus dem Healthcare-Sektor im Allgemeinen und Omega Healthcare Investors im Speziellen scheiden sich die Geister.

Die einen sagen, der Sektor steht vor dem Kollaps sobald auch nur daran gedacht wird bei Medicaid (Medical Assistance) etwas zu ändern. Oder wenn zum Beispiel in einer Krise die Einkommen wegbrechen und so eine stationäre Betreuung von Angehören nicht mehr bezahlt werden kann.

Die anderen dagegen sagen, die Baby-Boomer-Generation wird für sprudelnde Umsätze und Gewinne sorgen. Wie immer wird die Wahrheit wohl irgendwo dazwischen liegen, oder?

Aber bereits jetzt, wo es in den USA wirtschaftlich eigentlich sehr gut läuft, haben einige Anbieter auf dem Markt größere Probleme, so dass vor einiger Zeit einer dieser Anbieter die Mietzahlungen an Omega Healthcare Investors einstellte. Man einigte sich auf verzögerte Zahlungen, trotzdem brachte dies das Unternehmen in eine wirtschaftlich nicht ganz leichte Situation und man entschloss sich, die sonst üblichen quartalsweisen Dividendensteigerungen von 0,01 USD einzustellen. Eine nachvollziehbare Entscheidung. Die Dividende wurde auf dem Niveau von 0,66 USD/Quartal eingefroren und unverändert die letzten 6 Quartale gezahlt.

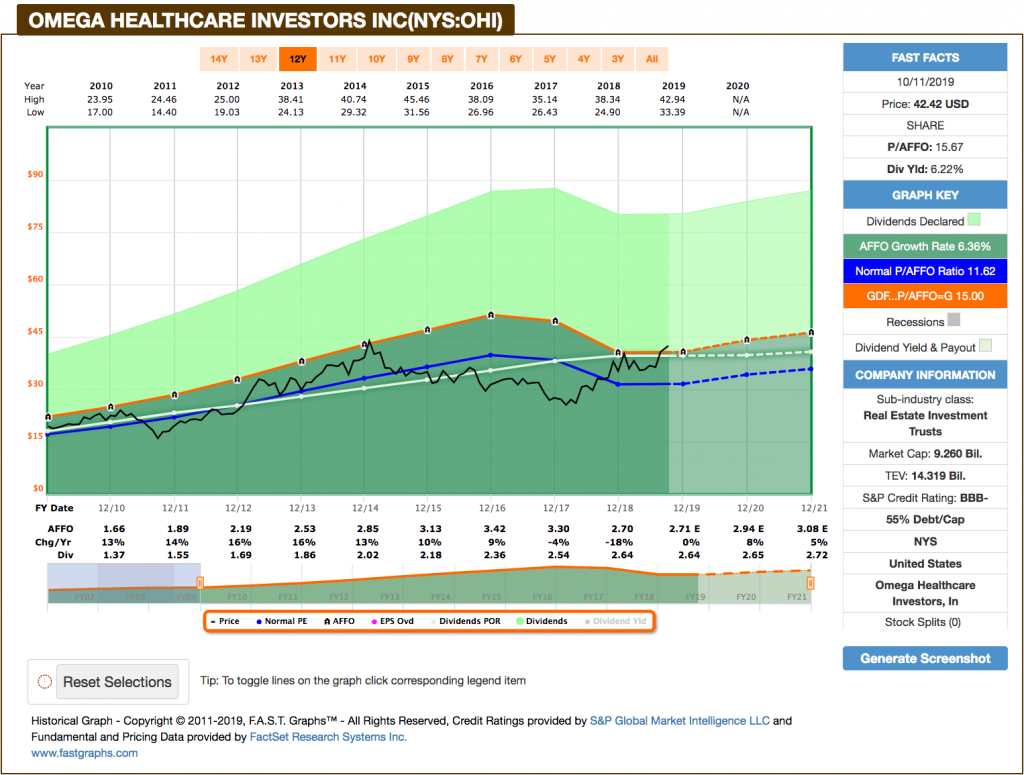

Die gesamte Entwicklung ist sehr gut im Fastgraphs-Chart abzulesen.

Nun im Oktober überraschte das Unternehmen mit der Ankündigung, dass mit der November-Ausschüttung wieder eine Erhöhung um 0,01 USD ansteht und die Dividende auf 0,67 USD/Quartal steigt.

Noch ist es schwierig einzuschätzen, ob damit das Gröbste überstanden ist. Denn die Quartalszahlen kommen erst am 5. November auf den Tisch. Bis dahin müssen wir uns gedulden.

Während der Phase der Angst (Die Dividende eingefroren! Wann folgt die Kürzung?) geriet der Preis gehörig unter Druck und sank auf ca. 25,- USD in der Spitze. Das ermöglichte dem mutigen Anleger eine Einstiegsdividendenrendite von über 10%. Mein letzter Nachkauf lag auch in dieser Region.

Mittlerweile haussierte der Kurs ordentlich und meine Position liegt zum Beispiel mit über 70% im Plus. Innerhalb von weniger als 2 Jahren. So etwas sieht man selten bei einem REIT, zeigt aber auch was möglich ist, wenn man bereit ist etwas mehr Risiko zu gehen.

Das heisst aber auch im Umkehrschluss, Omega Healthcare Investors ist aktuell kein Schnäppchen mehr. Auch wenn man immer noch gute 6% Dividende bekommt, der Risikopuffer ist raus aus dem Kurs. Ein Einstieg könnte sich aber immer noch lohnen, speziell wenn die Quartalszahlen sehr positiv ausfallen sollten. Wir werden sehen!

Oh und Omega Healthcare Investors ist leider noch kein Dividenden-Aristokrat, aber mit der jetzt verkündeten Anhebung ist man weiter auf einem guten Weg, bald einer zu werden.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 16 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 8,3% und in den letzten 3 Jahren um 6,6% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,66 USD in 2010, auf 2,70 USD in 2018 und für 2019 werden 2,71 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 15,7 und liegt damit über dem Schnitt der letzten Jahre von 11,6.

Die Dividendenrendite (Dividend Yield) beträgt 6,2%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei hohen 97,8%.

Ich finde Preise um und unterhalb von 35,- USD bzw. 31,75 EUR interessant oder immer wenn die Dividendenrendite über 8% steigt.

Was habt ihr so auf eurer Watchlist im Oktober ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

schöner Artikel, ich mag deine Watch-List-Serie. Da hast du schön in der Aristokraten-Kiste gestöbert. Ein Unternehmen habe ich auch im Depot: T. Rowe Price. Die machen ihre Sache auch ohne ETF sehr gut. Aktuell ist die Aktie nach ihrer P/E Ratio günstig. Ich finde die aktuelle Startdividendenrendite zu gering. Falls sie wieder an die Div-Rendite von 3,2% erreicht, kann ich mir einen Nachkauf gut vorstellen. Hast du dir schon mal Invesco angeschaut, das ist auch Vermögensverwalter, aber mit ETFs. Beide Unternehmen haben ähnliche AUM. Aber Invesco eine verdammt hohe Dividenden-Rendite und schlechte Kurs-Performance, ganz im Gegenteil zu TROW. Wo ist hier der Pferdefuß?

Ich versuche nur Werte zu kaufen, die unter ihrem normalen PE liegen und eine Dividende von mind. 3 % aufweisen. Natürlich muss es fundamental stimmen. Bei Genuine Parts hast du deine Bedenken über den zyklischen Aspeckt bereits angerissen. Diesen teile ich, deshalb ist sie für mich zur Zeit kein Kauf. Vielleicht kommt hier noch eine bessere Gelegenheit mit mehr Risiko.

Ich schaue mir zwei Werte aus deinem vorherigen Artikel genauer an SPG und JNJ. Abwarten wie die neue Asbest-Angelegenheit weiterläuft.

VG und ein schönes WE!

Ich habe mir auch mal die Invesco angesehen! 8% Dividende nicht schlecht, Tendenz leicht steigend, Auschüttungsquote ok, aber seit Jahren kennt der Kurs nur eine Richtung, nach unten!

Mich würde daher auch interessieren, wo liegt das Problem bei Invesoc!

Ingo, ich mag deine Monatliche Serie auch sehr gerne lesen, immer interessant!

Schönes Wochenende

Das ist ja fast schon die Creme de la Creme aus Dividenden-Aristokraten. Ich halte davon bislang lediglich PEP und bin auch happy über deren organisches Wachstum. KO hat gestern seine Q3-Zahlen vorgestellt und da siehts auch sehr gut aus was das Umsatzwachstum angeht (sogar etwas besser als bei PEP).

Wenn man etwas Drama verträgt, so halte ich noch diese Werte aktuell für interessant:

1) JNJ (Drama: Asbest-Verdacht in Baby-Pulver). Die Aktie hat gestern an einem Tag 6% verloren.

2) UNH (Drama: Gefahr der Veränderung im US-Gesundheitssystem nach den Wahlen 2020).

3) BA (Drama: Das leidige Theme um MAX 737).

JNJ ist bereits die größte Position für mich. UNH habe ich vor kurzem gekauft. Bleibt noch BA. Mal sehen ob ich mir dieses Drama auch noch antun werde 🙂

Hallo Ingo,

einer meiner Lieblingsbeiträge auf deinem Blog. (Ich glaube, dass habe ich ab und an schon mal geschrieben. 😉 )

Vielen Dank auch dafür, dass du mein Porträt zu Stanley Black & Decker hier erwähnt hast, sowie für die lobenden Worte und das damit verbundene Supporting. 🙂

In einem aktuellen Beitrag habe ich den Anbieter für medizinische Produkte und Dienstleistungen namens Stryker porträtiert. Das Unternehmen bietet momentan zwar nur eine Dividendenrendite von < 1 %, hat über die letzten 5 Jahre jedoch auf Ebene der Gesamtrendite über 20 % p.a. erwirtschaftet und damit den breiten S&P 500 Index klar hinter sich gelassen. Dazu ist es dem Unternehmen gelungen, sowohl die Umsätze als auch die um Sondereinflüsse bereinigten Gewinne über den gesamten Betrachtungszeitraum seit 2006 kontinuierlich zu steigern, selbst während der Weltfinanzkrise in den Jahren 2008/2009. Das um Sondereinflüsse bereinigte KGV befindet sich üblicherweise im Bereich zwischen 20 und 29. Das KGV19(e) liegt momentan etwa bei 26. Das heißt, für eine Erstposition darf der Kurs gern noch um ca. 25 % sinken. Am liebsten im Rahmen eines marktbreiten Drawdowns. 😉 Dann sollte auch die Dividende wieder bei etwa 1,25 % liegen. 😉 Schau gern mal vorbei.

Viele Grüße,

Whirlwind.

Hallo Ingo,

anstatt TRowe hatte ich fast zeitgleich wie du in BlackRock investiert, IMO besser diversifiziert und lässt mich besser schlafen. Heißt aber nicht dass bald beide Werte im Depot sein könnten.

Anstatt OHI habe ich Anteile von Welltower, ähnlicher REIT, zielt aber auf Privatpatienten ab, wie du durch den starken Anstieg bei REITS deutlich im Plus.

Ich habe übrigens noch auf keinem deutschen Finanzblog von meinem besten Investment bisher gelesen:

Carlisle Companies (CSL), Dividendenaristokrat, 43 Jahre Dividendensteigerung, bin dort bei ca. 80€\Aktie eingestiegen.

Zuetzt Dividendenerhöhung um 25%.

Sehr Starkes Dividendenwachstum, aber niedrige Einstiegsdividende.

Es gibt aber immer wieder größere Rücksetzer, daher evtl auch was für die Watchlist.

LG Sebastian

Hallo Sebastian

Ich kannte Carlisle bislang auch nicht, habe mir das Unternehmen mal angeschaut, und in der Tat schaut das alles sehr interessant aus! Sehr lange Historie und eine gute Vision 2025! Was war für dich der Grund da zu investieren?

LG

Hi Claudio,

2016 oder 2017 habe ich das Unternehmen auf der Dividendenadelliste der US-Aristokraten von Christian Röhl entdeckt.

Bei meinen Investments versuche ich ca.1/3 in Midcaps zu packen mit hohen Wachstumsraten.

Carlisle passte gut in das „Beuteschema“, dazu kam Anfang 2018 die niedrigere Bewertung aufgrund von aufkommenden Rezessionsängsten.

Fundamental schien aber alles ok, dazu wie schon geschrieben lange Dividendenhistorie und sehr niedriger Payout von nur 25 %.

Die Verschuldung ist auch eher gering, obwohl man viele, meiner Meinung nach sinnvolle Zukäufe getätigt hat und weiter tätigen wird.

Durch die starken Schwankungen warte ich aber auf die nächste Kaufgelegenheit.

Habe mir den nächsten Einstiegskurs bei ca. 2 % Dividendenrendite gesetzt.

Hallo Sebastian,

auf den ersten Blick schaut Carlisle Companies recht interessant aus. Mit 80 € je Aktie hast du wohl auch einen recht guten Einstieg hinbekommen. Ist das Geschäftsmodell mit dem von Roper Technologies vergleichbar? ROP steht zumindest recht weit oben auf meiner Analyseliste für den Blog.

Viele Grüße,

Whirlwind.

Hallo Whirlwind,

ich habe CSL tatsächlich mit Roper, Ingersoll Rand und Heidelberg Cement verglichen. (Am Ende war es eine Entscheidung zwischen Heidelberg und CSL, da habe ich zum Glück die richtige Entscheidung getroffen)

Wobei CSL mit Abstand die kleinste Marktkapitalisierung aufweist.

Es gibt Überschneidungen, ich denke aber Roper ist vor allem deutlich internationaler aufgestellt.

LG Sebastian

Hallo Sebastian

Die Q3 Zahlen sind ja sehr erfreulich ausgefallen!

Nach ausfühlichem Research muss ich sagen mir gefällt das Unternehmen sehr gut, vor allem langfristig, und ich habe die Tage mal einen Anfangsposition zu 130€ gekauft!

LG

Hallo Claudio,

ich denke langfristig gesehen ist das eine gute Investition.

Nach dan aktuellen Quartalszahlen liegt die Ausschüttungsquote auch nur noch bei etwa 20 %, also noch ordentlich Spielraum für weitere Erhöhungen.

Zudem hat man 2 neue Übernahmen bekannt gegeben. (der große Faktor bei den aktuellen Zahlen sind ja bereits die Übernahmen)

LG

Hey Sebastian

An welcher Börse hast du CSL gekauft?

LG

Hallo Claudio,

über Frankfurt (nicht XETRA)

LG

Hallo Ingo,

schön, eine Liste mit Firmen. Die meisten mag ich, aber ich besitze nur die Omega HealthCare.

Pepsi ist ein grundsolider Wert und es ist kein Fehler, die im Depot zu haben. Nur mag ich sie nicht zu den gegenwärtigen Preisen kaufen, sie sind einfach überbewertet. Solange wir ordentliche Börsen haben, wird sich das nicht ändern. Auch wenn es sehr lange dauert. Es gibt genügend Beispiele, wenn man zu weit oben eingestiegen ist, dass man ewig nicht mehr seine Kaufkurse sieht. Auch wenn es eine tolle Firma ist. Ist mir auch schon passiert und jeder, der ernsthaft in Aktien investiert wird ähnliches erlebt haben. Für mich zu dem Kurs definitiv kein Kauf. Das macht nichts, ich besitze dafür viele Coca Cola, ist fast das gleiche. Würde ich zu heutigen Kursen aber auch nicht kaufen.

Black & Decker find ich sehr gut und ja, zu den Kursen kann man diese Firma durchaus aufnehmen. Sie waren eine Zeitlang reichlich überbewertet und obwohl sie noch etwas höher bewertet sind, ist das bei der Konstellation absolut OK. Das Wachstum ist gut, eine verlässliche Firma. Ich besitze sie nur nicht, weil man nicht alles haben kann. So ist Leben. Kommt aber vielleicht noch, wenn ich etwas Geld übrig habe und die Kurse vom Verhältnis OK sind.

Bei TROW bin ich etwas gespalten. Die Ergebnisse sind top, das Dividendenwachstum Championsleague. Aber das Geschäftsmodell mit den aktiven Fonds ist so eine Sache. Ich bin mir nicht sicher, ob in 10 Jahren aktiv gemanagte Fonds noch so gerne gekauft werden. Das kann kippen und ich würde die Aktie ständig beobachten. Aus dem Grund würde ich sie trotz der guten Ergebnisse eher auslassen. Habe ich aus diesem Grund nicht auf meiner Watchlist. Man muss nicht alles haben, es gibt genügend anderes.

Genuine: Stolpere ich auch immer wieder drüber, aber bei Autoindustrie bin ich nicht der ganz große Fan. Ich besitze zwar VW als einzige Autoaktie, aber ich habe mich selbst bei deutschen Zulieferfirmen zurückgehalten. Ich würde sie aber noch vor TROW kaufen, was trotzdem wahrscheinlich nicht vorkommen wird, weil es so viel anderes spannenderes gibt. Wie z.B. die Black&Decker :).

Omega: besitze ich schon ganz lange und war hocherfreut, dass die Dividende angehoben wird. Habe ich nicht mit gerechnet. Ich finde den HealthCare-Bereich nicht ganz so gefährdet, wie gerne geschrieben wird. Die USA können nicht so ohne weiteres ihre niedrigen Standards für Arme/Mittelschicht weiter herunterfahren. Ich habe mit einigen Amis gesprochen und auch wenn hier viel über das Gesundheitssystem gemotzt wird, können wir uns dagegen glücklich schätzen. Krank und alt werden in den USA ist teuer. Und sentimental sind sie auch nicht. Der gegenwärtige Präsident wird auch nicht ewig bleiben und es kommen bessere Zeiten, auch für die Gesundheitsindustrie. Das einzige, was mich kolossal stört ist das heftige Ansteigen einiger REITs.

Daraus ergibt sich, dass ich bei einigen REITs meilenweit im Plus bin, aber nichts mehr kaufen mag. OHI gehört leider dazu. HCP, Welltower, WPC, Reality – das alles tut mir weh anzusehen. So gute Firmen und so teuer. Trotzdem war dieser Monat einer der REITs. Ich habe tatsächlich nach längerer Zeit einen neuen REIT mit Simon Properties dazu genommen. Die Leute sind bei den Shoppingmalls meiner Meinung nach viel zu pessimistisch. Das wird noch eine Aufgabe für 2020 sein, hier ein paar weitere Stück zu kaufen. Und dazu Chatham Lodging Trust (CLDT), die stocke ich immer wieder einmal auf. Die mussten bei ihren Hotels wegen der US Krise (wo?) in letzter Zeit leiden. Macht nichts, bekomme ich mehr Anteile für das gleiche Geld.

Interessante Auswahl.

Grüße Oliver

Hey Oliver

Hast du auch eine Meinung zu CSL?

LG

Hallo Ingo,

Pepsi will ich – als alter Schwip-Schwap-Jünger – auch noch ins Depot legen. Allerdings nicht zu den jetzigen Preisen. Ich hoffe, dass die demnächst noch etwas zurückkommen.

Ansonsten warte ich noch darauf, dass Unilever billiger zu haben ist. Ich bin im Konsum-Bereich noch nicht so stark vertreten, wie ich es gerne hätte. Aber kommt Zeit, kommt Kaufkurs…

Ansonsten immer wieder schön, deine Watchlist zu sehen. Mach weiter so!

Gruß,

Thomas

Hallo Ingo,

ich freue mich jeden Monat auf Deine Watchlist, immer wieder lesenswert und gut recherchiert.

Aus Deiner Septemberausgabe habe ich JnJ um 4 weitere auf jetzt 34 aufgestockt, 2 SPG neu ins Depot genommen, SVC (ehemals HPT) mit Gewinn verkauft und hierfür 50 MAC zu 25 Euro ins Depot gebracht.

Ich freue mich den Dividendenfluss

Grüße

Nordhesse

Hiho!

Wow hier geht es ja gut ab. Danke an alle die kommentiert haben 🙂 !

Ich bin gerade im Urlaub und im Umzugsstress gleichzeitig, deswegen erlaube ich es mir dieses Mal, nicht auf alle Kommentare einzeln zu antworten.

Viel Spaß noch auf dem Blog.

CU Ingo.

Moin Ingo,

alles gut. Ein gut geführter, etablierter Blog kann auch mal eine Zeit ohne den Betreiber. Er lebt in dieser Zeit halt von der Community. 🙂 Ist ein bisschen wie bei Qualitätsaktien, da kann man auch mal etwas Passivität walten lassen. 😉

Viel Erfolg beim Umzug.

Viele Grüße,

Whirlwind.

Hey Ingo, versuch mal bei der comdirect Realty Income, Omega, oder Iron Mounten zu ordern 🙂

Hier etwas zum Lachen