Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im März 2024!

5 Ideen für deine Watchlist im März 2024

In dieser Ausgabe dabei: MMM, PEP, XOM, NEE & ESS

Idee #3: Exxon Mobil Corp. (XOM)

Die Exxon Mobil Corporation ist in der Exploration und Produktion von Erdöl und Erdgas in den Vereinigten Staaten und international tätig. Das Unternehmen ist in die Segmente Upstream, Energy Products, Chemical Products und Specialty Products unterteilt. Das Upstream-Segment erkundet und fördert Erdöl und Erdgas. Das Segment Energieprodukte bietet Kraftstoffe, Aromaten und Katalysatoren sowie Lizenzierungsdienstleistungen an. Es vertreibt seine Produkte unter den Marken Exxon, Esso und Mobil. Das Segment Chemieprodukte produziert und vermarktet Petrochemikalien, darunter Olefine, Polyolefine und Zwischenprodukte. Das Segment Spezialprodukte bietet Hochleistungsprodukte an, darunter Schmierstoffe, Grundstoffe, Wachse, Kunststoffe, Elastomere und Harze. Das Unternehmen ist außerdem an der Herstellung, dem Handel, dem Transport und dem Verkauf von Rohöl, Erdgas, Erdölprodukten, Petrochemikalien und anderen Spezialprodukten beteiligt und verfolgt Geschäftsmöglichkeiten im Bereich der Emissionsreduzierung, darunter Kohlenstoffabscheidung und -speicherung, Wasserstoff, emissionsärmere Kraftstoffe und Lithium. Die Exxon Mobil Corporation wurde 1870 gegründet und hat ihren Sitz in Spring, Texas.

Machen wir das gleiche Spiel wie mit Coca-Cola vs. PepsiCo auch noch mit Chevron vs. Exxon Mobil. Letzten Monat war Chevron an der Reihe, heute werfen wir einen Blick auf den Konkurrenten Exxon Mobil.

Und hier passt der direkte Vergleich gleich viel besser, weil die beiden Unternehmen sich schon sehr ähnlich sind. Das eine macht etwas mehr im Upstream-Geschäft, das andere dagegen macht etwas mehr im Downstream-Geschäft. Aber grundsätzlich geht es um die Förderung von Erdöl und mittlerweile auch Erdgas und die Weiterverarbeitung dessen. Damit kann man anscheinend sehr gut Geld verdienen, wenn der Ölpreis stimmt.

Wir sind derzeit zwar weit von den Höchstständen entfernt, aber Exxon Mobil ist so aufgestellt, dass es mit einem Ölpreis über 65 USD gut leben kann und ordentlich Cash Flow generiert. Dieser kommt uns Investoren dann in Form von steigenden Dividenden und Aktienrückkaufprogrammen zugute.

Bei den letzten Quartalszahlen wurde auch berichtet, dass das während der Pandemie ausgerufene Kostensenkungsprogramm erfolgreich war und man es deshalb kurzerhand verlängert. Exxon Mobil dreht also weiter an der Effizienzschraube und das in Zeiten, in denen es nicht unbedingt notwendig wäre.

Das finde ich gut, wenn es nicht übertrieben wird. Denn Unternehmen, die sich in guten Zeiten nicht auf ihren Lorbeeren ausruhen, werden in der Regel früher oder später dafür belohnt.

Fairerweise muss gesagt werden, dass die letzten Quartalszahlen kein Highlight waren. Sowohl die EPS-Schätzungen als auch die Umsatzschätzungen wurden verfehlt. Ich habe die Zahlen nur überflogen, aber ich glaube nicht, dass man sich Sorgen machen muss. Exxon Mobil verdient immer noch sehr viel Geld, nur etwas weniger als früher.

Gründe dafür waren unter anderem sinkende Margen, wahrscheinlich aufgrund niedriger als erwarteter Ölpreise, und einige höhere Kosten im Raffineriesegment. Und ich nehme an, es gab noch zusätzliche Kosten durch den Kauf von Pioneer, oder? Zumindest letztere sollten sich aber in Zukunft positiv auf das Gesamtergebnis auswirken.

Was mir auch gefällt ist, dass Exxon Mobil das Jahr 2023 sehr gut genutzt hat, um weitere 10 Mrd. USD Schulden abzubauen. Am liebsten würde ich die Bilanz komplett schuldenfrei sehen, aber ich glaube nicht, dass das mit einem Management möglich ist, das lieber 40 Mrd. USD (Wahnsinn!) in Aktienrückkäufe steckt.

Last but not least, wie letzte Woche schon gesagt, werden wir noch sehr lange auf Erdöl und Erdgas angewiesen sein. Eine Welt ohne ist für mich zumindest für die nächsten 50 Jahre nicht vorstellbar. Der Zeithorizont für eine Investition in solche „Dinosaurier“ oder „Old Economy“ ist also lang genug, oder?

Exxon Mobil ist ein sogenannter Dividend Champion und hat die Dividende die vergangenen 42 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 4,1% und in den letzten 3 Jahren um 1,9% jedes Jahr erhöht.

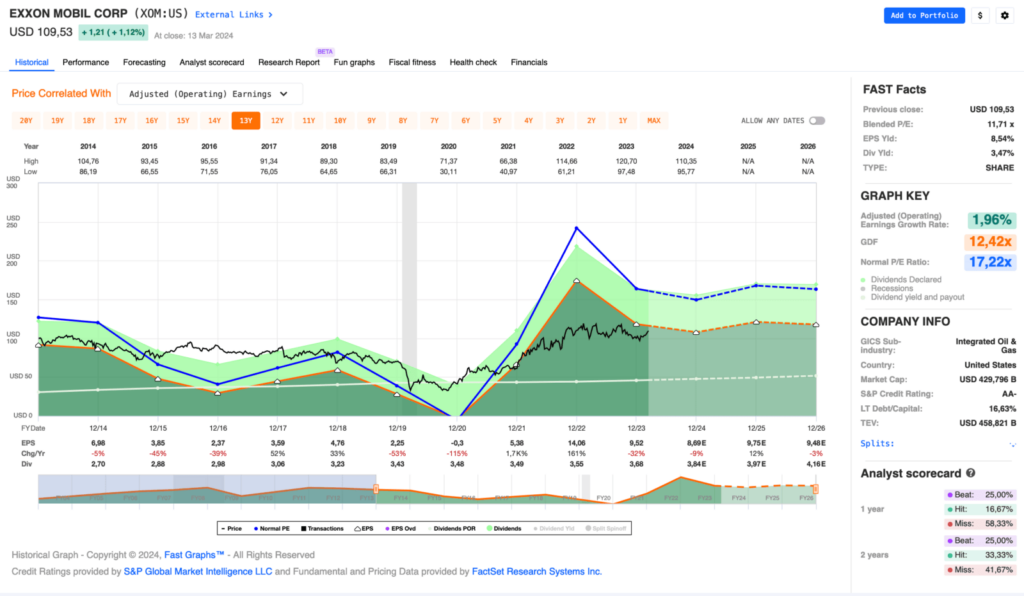

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 6,98 USD in 2014, auf 9,52 USD in 2023 und für 2024 werden 8,69 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,7 und liegt damit deutlich unter dem Schnitt der letzten 10 Jahre von 17,2.

Die Dividendenrendite (Dividend Yield) beträgt 3,5%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei niedrigen 38,7%.

Das S&P Credit Rating ist AA- (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 95,- USD bzw. 87,25 EUR und immer dann, wenn die Dividendenrendite bei 4% oder höher liegt.

Idee #4: NextEra Energy Inc. (NEE)

NextEra Energy, Inc., through its subsidiaries, generates, transmits, distributes, and sells electric power to retail and wholesale customers in North America. The company generates electricity through wind, solar, nuclear, natural gas, and other clean energy. It also develops, constructs, and operates long-term contracted assets that consists of clean energy solutions, such as renewable generation facilities, battery storage projects, and electric transmission facilities; sells energy commodities; and owns, develops, constructs, manages and operates electric generation facilities in wholesale energy markets. The company had approximately 33,276 megawatts of net generating capacity; approximately 90,000 circuit miles of transmission and distribution lines; and 883 substations. It serves approximately 12 million people through approximately 5.9 million customer accounts in the east and lower west coasts of Florida. The company was formerly known as FPL Group, Inc. and changed its name to NextEra Energy, Inc. in 2010. NextEra Energy, Inc. was founded in 1925 and is headquartered in Juno Beach, Florida.

Oh, was ist denn mit dem Liebling der Grüne-Daumen-Investoren, NextEra Energy, passiert? Da gab es endlich die von mir erhoffte Korrektur in 2023 und ich habe es nicht mitbekommen? Tja, so etwas auch. Aber besser spät als nie, oder?

Das Umsatzwachstum verlangsamt sich im Jahr 2023 auf knapp unter 10%, während es zuvor stets komfortabel über diesen 10% lag. Meist im Bereich von 13-15%. Dies ist schon ein deutlicher Rückgang der Dynamik und wohl einer der Hauptgründe für die Kurskorrektur.

Im Rahmen des Jahresabschlusses hat das Management von NextEra Energy einen schwächeren Ausblick (soft outlook) für die nächsten 2-3 Jahre gegeben, aber bestätigt, dass „schwächer“ hier Wachstumsraten im Bereich von 10% bedeutet. Man muss also genau hinschauen, was „schwächer“ bedeutet. Ja, 10% ist schwächer als bisher, aber meiner Meinung nach immer noch überdurchschnittlich für einen Stromversorger.

Auch die Dividende soll in den nächsten 2 bis 3 Jahren in dieser Größenordnung steigen. Eben diese 10% und bei einer aktuellen Dividendenrendite von 3,5% ist das für mich eine sehr erfreuliche Perspektive.

Es ist sicher kein Zufall, dass der Abwärtstrend im Jahr 2023 ziemlich genau an dem Punkt endete, an dem die Dividendenrendite das Niveau der zehnjährigen US-Staatsanleihen mit vergleichbarer Verzinsung erreichte. Ein guter Teil der Anleger in Versorgeraktien scheint sich nicht zu schade zu sein, hin und her zu wechseln, wenn es „sichere“ Prozente bei US-Staatsanleihen gibt. Um dann wieder zurückzukehren, wenn Versorgerwerte eine Dividende bieten, die das Risiko von Aktien adäquat abbildet.

Sinkende Zinsen könnten für NextEra Energy also ein doppelter Katalysator sein. Zum einen wird die Finanzierung der nicht unerheblichen Schulden billiger und damit einfacher. Zum anderen gibt es dadurch vermehrt interessierte Investoren, was den Kurs unabhängig von den Fundamentaldaten nach oben treiben könnte.

Ich selbst investiere in erster Linie wegen der Dividende, und die darf bei einem Versorger zum Einstieg gerne über 4% liegen, aber ich nehme natürlich auch sehr gerne Kursgewinne mit. Je mehr, desto tiefer lässt mich die so aufgebaute Margin Of Safety (Sicherheitspuffer) dann nachts schlafen.

NextEra Energy ist übrigens gemessen an der Marktkapitalisierung das größte US-Unternehmen im Utilities-Sektor und erhöht seine Dividende seit nunmehr 29 Jahren ununterbrochen. Zur Abwechslung ist es auch mal erfrischend zu sehen, dass es im Versorgersektor noch Unternehmen mit substanziellem Wachstum gibt. Love it!

Last but not least ist NextEra Energy nach eigenen Angaben das Unternehmen, das weltweit die meiste Energie aus erneuerbaren Quellen gewinnt. Trotzdem erzeugt das Unternehmen immer noch einen guten Teil seiner Energie aus Erdgas und Kernenergie. Das ist auch gut, denn so weiß man, dass man es hier mit einem rational agierenden Management zu tun hat, das nicht unnötig den „grünen Hammer“ auspackt (Ist „habecken“ mittlerweile schon Umgangssprache?), sondern die Transformation hin zu grünen Technologien offenbar mit Augenmaß angeht. Das gefällt mir.

NextEra Energy ist ein sogenannter Dividend Champion und hat die Dividende die vergangenen 30 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 11,0% und in den letzten 3 Jahren um 10,1% jedes Jahr erhöht.

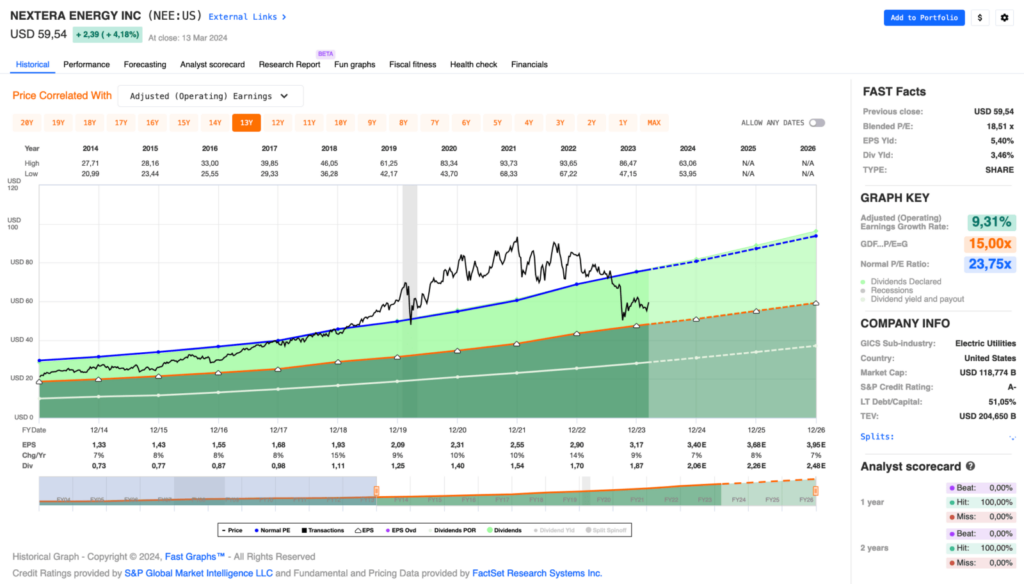

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 1,33 USD in 2014, auf 3,17 USD in 2023 und für 2024 werden 3,40 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 18,5 und liegt damit unter dem Schnitt der letzten 10 Jahre von 23,7.

Die Dividendenrendite (Dividend Yield) beträgt 3,5%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei guten 59,0%.

Das S&P Credit Rating ist A- (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 51,50 USD bzw. 47,25 EUR und immer dann, wenn die Dividendenrendite deutlich Richtung 4% oder darüber notiert.

Idee #5: Essex Property Trust Inc. (ESS)

Essex Property Trust, Inc. ist ein voll integrierter Real Estate Investment Trust (REIT), der Mehrfamilienhäuser in ausgewählten Märkten der Westküste erwirbt, entwickelt, saniert und verwaltet. Essex ist derzeit Eigentümer von 252 Wohnanlagen mit rund 62.000 Wohnungen und einem weiteren Objekt, das sich in der Entwicklung befindet.

Last but not least wie üblich ein REIT. Diesmal schaue ich mir Essex Property an.

Oh, es ist nun schon 2 Jahre her, dass ich mir Essex Property näher angeschaut habe. Wenn ich die Kursentwicklung betrachte, wird auch schnell klar, warum ich den Wert damals auf die Watchlist gesetzt habe. Die Aktie war vorher lange Zeit viel zu teuer und damit die Dividendenrendite zum Einstieg, gerade für einen REIT, unterirdisch und für mich unattraktiv, aber dann gab es eine ordentliche Korrektur, die das Bild verändert hat.

Seitdem steht Essex Property auf der Watchlist und der Kurs pendelt in dem Bereich, den ich schon 2022 gesehen habe. Es scheint nicht viel passiert zu sein, oder?

Wenn ich die letzten Quartalszahlen richtig interpretiere, wurden keine großen Schritte gemacht, sondern eher in kleinen Schritten das Portfolio weiter ausgebaut und nachhaltig gewirtschaftet. Die Zeit nach Covid musste verdaut werden und seit 2022 geht es langsam wieder aufwärts.

Während das Wachstum vor Covid knapp zweistellig war, war es während Covid auf AFFO-Basis sogar rückläufig. Der positive Wachstumstrend, der sich spätestens seit 2022 etabliert hat, scheint sich inflationsbedingt (sog. Rent Escalators sorgen dafür, dass die Mieten in Höhe der Inflation steigen) zu beschleunigen und wir nähern uns zumindest wieder Wachstumsraten um die 5%.

Ja, im Jahr 2022 selbst war das Wachstum schon mal höher, aber da gab es aus 2020 & 2021 auch noch Nachholeffekte, die jetzt nicht mehr da sind. Das aktuelle Wachstum ist also rein organisch und damit hoffentlich nachhaltig.

Was mich bei Essex Property ein wenig stört, ist, dass sie in einem sehr konzentrierten Markt agieren (an der Westküste der USA in Städten wie Los Angeles, Orange County oder Santa Clara). Natürlich birgt das nicht nur Risiken, sondern auch Chancen, aber die Minimierung von Risiken steht für mich bei REITs eher im Vordergrund als die Optimierung von Chancen.

Dafür habe ich andere Aktie im Depot. 😉

Die Qualität der verwalteten Immobilien ist unbestreitbar sehr gut, und die Konzentration auf familienfreundlichen Wohnraum in Bundesstaaten wie Kalifornien, in denen es ständig einen akuten Wohnungsmangel gibt, ist zweifellos eine kluge Entscheidung. Hoffen wir, dass Essex Property weiterhin davon profitieren kann.

Essex Property ist ein sogenannter Dividend Champion und hat seine Dividende die vergangenen 29 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 6,7% und in den letzten 3 Jahren um 3,6% jedes Jahr gesteigert.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 7,51 USD in 2014, auf 13,07 USD in 2023 und für 2024 werden 13,17 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 18,5 und liegt damit unter dem Schnitt der letzten 10 Jahre von 22,8.

Die Dividendenrendite (Dividend Yield) beträgt 4,0%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag für einen REIT bei sehr niedrigen 69,9%.

Das S&P Credit Rating ist BBB+ (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 200,- USD bzw. 183,50 EUR und immer dann, wenn die Dividendenrendite bei 5% oder höher liegt.

Was habt ihr so auf eurer Watchlist im März 2024 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Von den oben genannten Unternehmen wäre derzeit PepsiCo und trotz der sich abzeichnenden Probleme vielleicht auch NextEra Energy meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen?

Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,089

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte einen Kommentar und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Es würde mir sehr viel bedeuten. Vielen lieben Dank!

Hi Ingo,

wie bei Twitter schon geschrieben haben wir uns auch von 3M getrennt. Da dafür Honeywell ins Depot gewandert ist, wird es bei uns wohl auch so bleiben. Ansonsten sind bei uns Pepsi und NextEra im Depot respektive Sparplan.

Essex habe ich mir mal auf die Alternativliste gepackt, falls mal ein REIT aus dem Depot fliegen sollte, finde ich den Blick auf die Zahlen spontan ganz gut. Danke für den Input 😀

Viele Grüße und bis demnächst

Daniel

Hi Daniel!

Danke fürs Vorbeischauen.

PEP & NEE im Sparplan klingt gut. 😉

Honeywell schau ich immer mal wieder drauf, es macht aber nicht so richtig Klick. Was ist deine Investmentthese hier?

Grüße aus Medellin, Kolumbien.

CU Ingo.

Hi Ingo!

3M würde ich auch auf die Watchlist setzen; aber nur weil es interessant ist wie die Entwicklung weitergeht, aber nicht als potenzieller Kauf. Meine Prognose ist mal, Solventum wird von Anfang an den Bach runter gehen und der neue 3M-CEO wird im Mai die Dividende halbieren. Danach muss man sehen, wie er agiert.

Von den übrigen Werten finde ich allenfalls Pepsico interessant, aber da sind mir 3% Depotanteil genug.

Ich selbst habe zuletzt Omega Healthcare, Skyworks Solutions, BestBuy und Devon Energy verkauft.

Dafür Zukäufe bei EPR Properties, Highwoods Properties, Mid-America Apartments; sowie Block Inc. und Alphabet.

Grüße nach Südamerika 😉

Hi Gerry!

Danke fürs Vorbeischauen.

Ich sehe die Chancen für einen Wiedereinstieg bei 3M aktuell so bei 50:50 auf mich bezogen. Aber erst möchte ich eine klare Kommunikation seitens des neuen Managements sehen und/oder so 2-3 Quartalszahlen abwarten, bevor ich aktiv werde.

Wobei ich ja aber jetzt den Erlös des Verkaufs hier rumliegen habe und der muss investiert werden. Hach immer diese Luxusprobleme…

Grüße aus Medellin, Kolumbien.

CU Ingo.