Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Juni 2020!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im Juni 2020

In dieser Ausgabe dabei: ED, SO, D, PPL & DUK

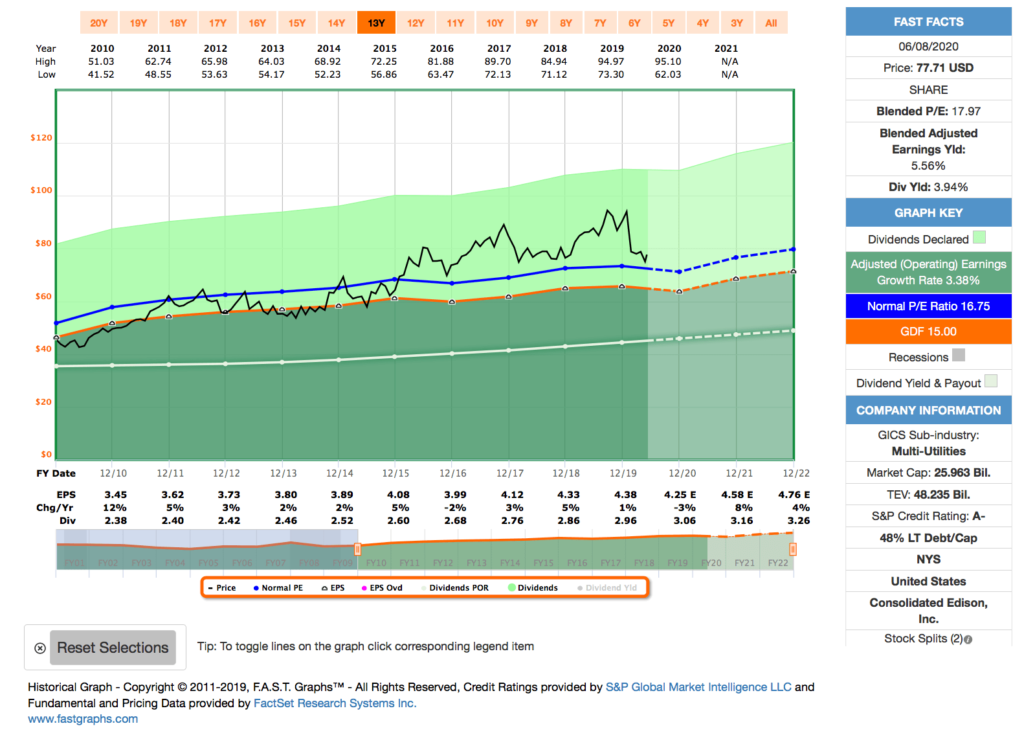

Idee #1: Consolidated Edison Inc. (ED)

Consolidated Edison, Inc. ist über ihre Tochtergesellschaften in den Vereinigten Staaten im regulierten Strom-, Gas- und Fernwärmeversorgungsgeschäft tätig. Das Unternehmen bietet ca. 3,5 Millionen Kunden in New York City und Westchester County Strom, ca. 1,1 Millionen Kunden in Manhattan, der Bronx, Teilen von Queens und Westchester County Gas und ca. 1.589 Kunden in Teilen von Manhattan Fernwärme an. Darüber hinaus liefert sie Strom an etwa 0,3 Millionen Kunden im Südosten New Yorks und im Norden New Jerseys und Gas an etwa 0,1 Millionen Kunden im Südosten New Yorks. Das Unternehmen betreibt Übertragungsleitungen im Umkreis von 543 Meilen, 15 Umspannstationen, 64 Verteilerstationen, 89.395 in Betrieb befindliche Leitungstransformatoren, 3.745 Polmeilen an Freileitungen und 2.200 Meilen an unterirdischen Verteilungsleitungen sowie 4.318 Meilen an Hauptleitungen und 376.306 Versorgungsleitungen für die Erdgasverteilung. Darüber hinaus besitzt, betreibt und entwickelt sie Projekte im Bereich erneuerbare Energien und Energieinfrastrukturen, bietet Groß- und Einzelhandelskunden energiebezogene Produkte und Dienstleistungen an und investiert in Strom- und Gastransportprojekte. Das Unternehmen verkauft in erster Linie Strom an Industrie-, Gewerbe-, Privat- und Regierungskunden. Consolidated Edison, Inc. wurde 1884 gegründet und hat seinen Sitz in New York, New York.

In dieser auf 2 Teile ausgelegten Ausgabe der Watchlist (Teil 2 gibt es hier) geht es ausschließlich um langweilige Versorger-Aktien (sogenannte Utilities), da ich aus diesem Sektor immer noch einen passenden Neuzugang für mein Depot suche. Und beginnen werde ich heute mit Consolidated Edison, eine Firma, die ihr Geld hauptsächlich im Großraum NYC (New York City) verdient.

Dabei kommt hier alles aus einer Hand. Strom, Gas und auch Fernwärme (Steam) kann bezogen werden und meines Wissens nach hat man auch keine andere Wahl in NYC, da das Versorgungsnetz nicht von anderen Firmen genutzt werden kann bzw. darf. Es herrscht also sozusagen eine Art Monopol in dieser einzigartigen Stadt.

Aber der Lockdown wegen dem Corona-Virus geht auch an Consolidated Edison nicht spurlos vorbei. So musste der Jahresausblick erst kürzlich von 4,30 bis 4,50 USD EPS (Earnings per Share) auf 4,15 bis 4,35 USD angepasst werden. Aber hey, zumindest trauen die sich noch einen Ausblick zu geben. Viele Firmen kneifen da ja im Moment.

Die Anpassung wurde aber nicht nur mit dem Corona-Virus und der daraus resultierenden Ungewissheit begründet, nein auch der sehr warme Winter wurde als Grund angeführt. Dadurch veringerten sich die Einnahmen aus dem Segment Fernwärme. Dieser Effekt könnte bei zunehmender Erderwärmung noch stärker werden und sich in Zukunft weiter negativ auf die Umsätze auswirken.

Insgesamt sanken die Umsätze zum Vorjahreszeitraum um 8%, was nicht wenig ist. Dies erklärt warscheinlich auch, dass sich der Kurs von Consolidated Edison bisher nicht so stark erholt hat, wie das bei anderen Versorgern der Fall ist.

Bietet sich also hier eventuell eine gute Einstiegsgelegenheit bei diesem Dividenden-Aristokraten?

Bonus-Fact: Die letzte Erhöhung der Dividenden gab es im Januar 2020 und somit noch bevor die Gefahr durch den Corona-Virus klar war.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 46 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 2,3% und in den letzten 3 Jahren um 3,4% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,45 USD in 2010, auf 4,38 USD in 2019 und für 2020 werden 4,25 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 18,0 und liegt damit über dem Schnitt der letzten Jahre von 16,7.

Die Dividendenrendite (Dividend Yield) beträgt 3,9%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 67,6%.

Ich finde Preise um und unterhalb von 60,- USD bzw. 53,- EUR interessant und immer, wenn die Dividendenrendite bei über 5% notiert.

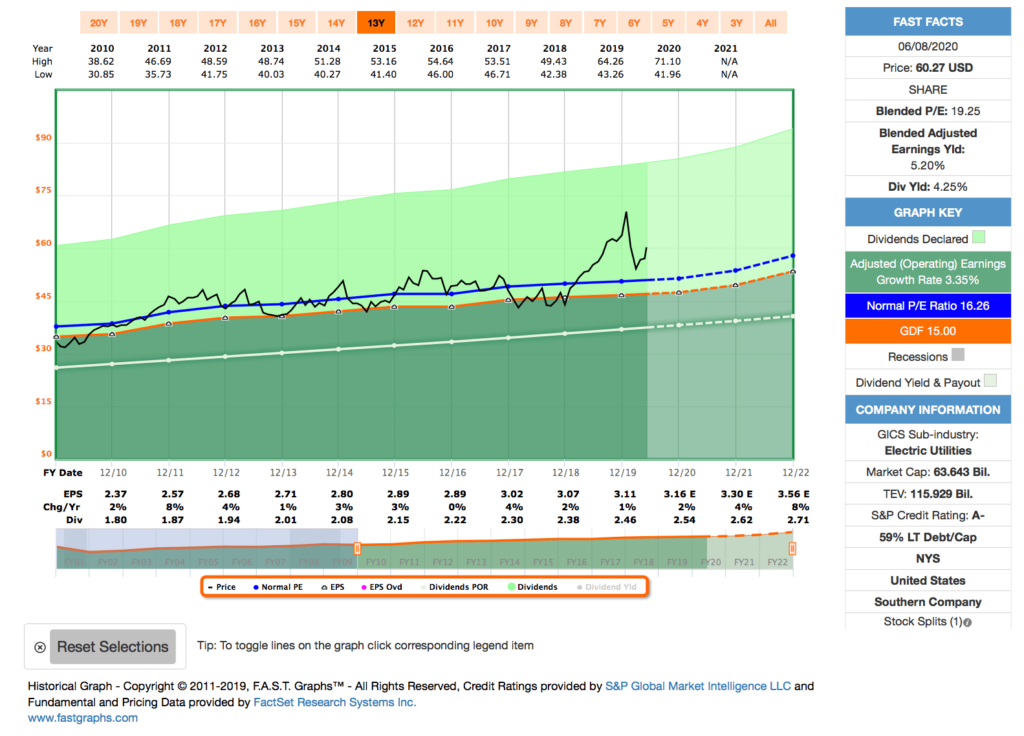

Idee #2: The Southern Company (SO)

Die Southern Company ist über ihre Tochtergesellschaften in der Erzeugung, Übertragung und Verteilung von Elektrizität tätig. Das Unternehmen ist in vier Segmenten tätig: Gasverteilung, Investitionen in Gasleitungen, Gasgroßhandel und Vermarktung von Gas. Darüber hinaus baut, erwirbt, besitzt und verwaltet das Unternehmen Anlagen zur Stromerzeugung, einschließlich Anlagen für erneuerbare Energien, und verkauft Strom auf dem Großhandelsmarkt; es vertreibt Erdgas in Illinois, Georgia, Virginia und Tennessee und bietet Gasmarketingdienste, Großhandelsgasdienste und Gaspipeline-Investitionen an. Das Unternehmen besitzt und/oder betreibt 30 Wasserkraftwerke, 24 Kraftwerke für fossile Brennstoffe, 3 Kernkraftwerke, 13 Kombikraftwerke/Kraft-Wärme-Kopplungsanlagen, 42 Solaranlagen, 10 Windanlagen und 1 Biomasseanlage; und es baut, betreibt und wartet 75.585 Meilen Erdgasleitungen und 14 Speicheranlagen mit einer Gesamtkapazität von 157 Mrd. Kubikfuß zur Versorgung von Privat-, Gewerbe- und Industriekunden mit Erdgas. Insgesamt beliefert das Unternehmen etwa 8 Millionen Strom- und Gasversorgungskunden. Darüber hinaus bietet es Produkte und Dienstleistungen in den Bereichen Energieeffizienz und Versorgungsinfrastruktur an. Außerdem bietet das Unternehmen digitale drahtlose Kommunikationsdienste mit verschiedenen Kommunikationsoptionen an, darunter Push-to-talk, Mobilfunkdienste, Textnachrichten, drahtloser Internetzugang und drahtlose Daten. Die Southern Company wurde 1945 gegründet und hat ihren Hauptsitz in Atlanta, Georgia.

Mit The Southern Company haben wir jetzt einen Versorger, der sich auf den Verkauf und die Anlieferung von Erdgas und der Erzeugung und Verteilung von Strom spezalisiert hat. Nichts Spektakuläres, aber scheinbar ein Geschäft, was sehr gut funktioniert und seit Jahren für konstant steigende Umsätze sorgt, wenn auch auf sehr gemächlichen Niveau.

Mir gefällt außerdem, dass das Unternehmen versucht, kontinuierlich weiter zu expandieren. So baut man demnächst ein weiteres Erdgaskraftwerk, um dem Stromnetz eine Kapazität von 720 MW hinzufügen und kauft zusätzlich ein bestehendes Kraftwerk mit weiteren 885 MW auf. Und das ist nur eine Meldung aus den letzten Tagen als Beispiel.

Das Unternehmen möchte übrigens bis 2050 klima-neutral seinen Strom produzieren. Mal davon abgesehen, dass das noch eine sehr lange Zeit bis dahin ist, wenn sie mit ihren Tochterfirmen Southern Nuclear Operating Company und Georgia Power weiter am Ausbau und dem Betrieb von Nuklearkraftwerken (Stichwort Vogtle) beteiligt sind, steht dem ja nichts im Wege, oder? Ob ich diesen Weg für richtig halte, ist dann aber eine ganz andere Frage 😉 …

Der Kurs von The Southern Company hat sich im Zuge der allgemeinen Erholung der Märkte ebenfalls wieder berappelt, aber ist doch noch ein gutes Stück von den alten Höchstständen entfernt.

Und trotzdem erscheint mir der Wert recht teuer, oder?

Bonus-Fact: Die letzte Erhöhung der Dividenden gab es im April 2020. Da hat also jemand vertrauen in die eigene Profitabilität auch während der Krise. Sehr gut.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 20 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 3,6% und in den letzten 3 Jahren um 3,4% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,37 USD in 2010, auf 3,11 USD in 2019 und für 2020 werden 3,16 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 19,2 und liegt damit über dem Schnitt der letzten Jahre von 16,3.

Die Dividendenrendite (Dividend Yield) beträgt 4,2%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei akzeptablen 79,1%.

Ich finde Preise um und unterhalb von 50,- USD bzw. 44,- EUR interessant und immer, wenn die Dividendenrendite bei über 5% notiert.

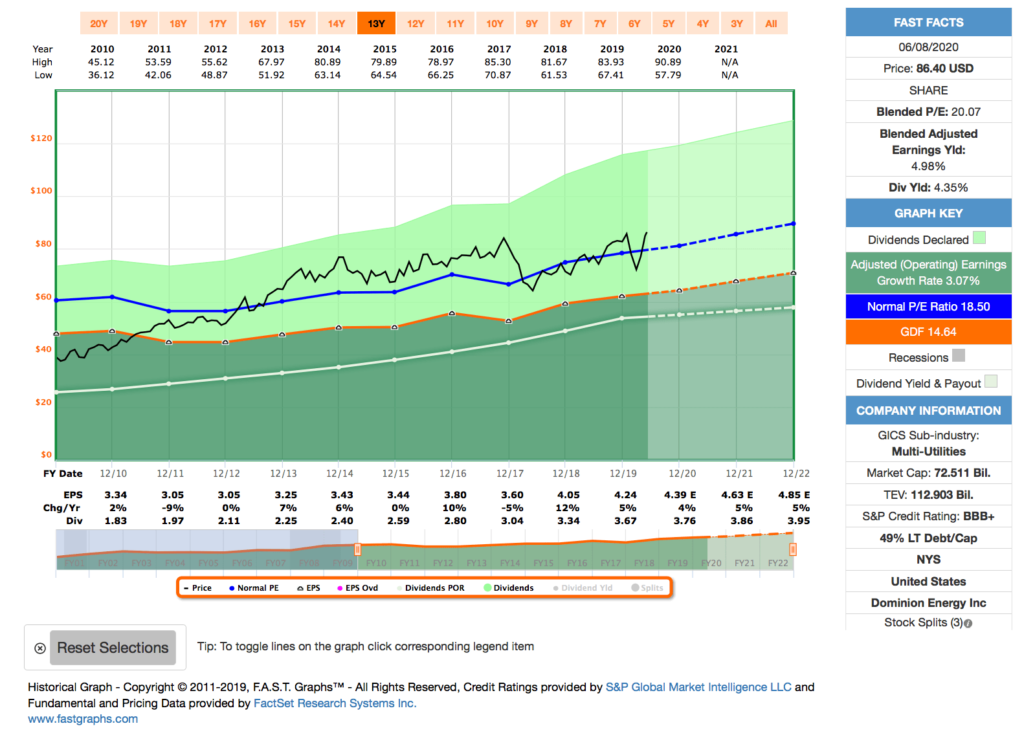

Idee #3: Dominion Energy (D)

Dominion Energy, Inc. produziert und transportiert Energie. Das Segment Dominion Energy Virginia des Unternehmens ist im Bereich der regulierten Stromerzeugung, -übertragung und -verteilung tätig, die private, gewerbliche, industrielle und staatliche Kunden in Virginia und North Carolina bedienen. Das Segment Gastransport und -speicherung betreibt zwischenstaatliche Erdgastransportleitungen und unterirdische Speichersysteme und beschäftigt sich mit nicht reguliertem Erdgas-Einzelhandelsmarketing und der Entwicklung erneuerbarer Erdgas- und LNG-Infrastruktur. Das Gasverteilungssegment des Unternehmens beschäftigt sich mit dem regulierten Sammeln, dem Transport, der Verteilung und dem Verkauf von Erdgas. Dieses Segment bedient private, gewerbliche und industrielle Kunden. Das Segment Dominion Energy South Carolina erzeugt, überträgt und verteilt Strom und Erdgas an private, gewerbliche und industrielle Kunden in South Carolina. Das Segment „Contracted Generation“ des Unternehmens ist in die Energievermarktungs- und Preisrisikoaktivitäten involviert. Zum 31. Dezember 2019 umfasste das Anlagenportfolio des Unternehmens etwa 30.700 Megawatt Stromerzeugungskapazität, 10.400 Meilen Stromübertragungsleitungen, 85.000 Meilen Stromverteilungsleitungen, 14.600 Meilen Erdgasübertragungs-, -sammel- und -speicherleitungen und 103.400 Meilen Gasverteilungsleitungen. Das Unternehmen bedient etwa 7 Millionen Energieversorgungs- und Energieeinzelhandelskunden und betreibt unterirdische Erdgasspeichersysteme mit einer Speicherkapazität von etwa 1 Billion Kubikfuß. Außerdem verkauft das Unternehmen Strom zu Großhandelspreisen an ländliche Stromgenossenschaften und Kommunen sowie an Stromgroßhandelsmärkte. Das Unternehmen war früher als Dominion Resources, Inc. bekannt und änderte seinen Namen im Mai 2017 in Dominion Energy, Inc. Dominion Energy, Inc. wurde 1983 gegründet und hat seinen Hauptsitz in Richmond, Virginia.

Das nächste Unternehmen ist Dominion Energy, welches sich ebenfalls auf den Verkauf und die Anlieferung von Erdgas und der Erzeugung und Verteilung von Strom konzentriert.

In den letzten Quartalszahlen wurde die Prognose für das 2. Quartal in 2020 zwar leicht gesenkt, aber die Jahresprognose bestätigt. Da ist also jemand ziemlich optimistisch für den Rest des Jahres.

Außerdem wurde auch bei Dominion Energy im letzten Quartalsbericht der milde Winter als ein Grund für sinkende Umsätze und Gewinne angeführt. Als Zahl wurde hier 0,09 USD vom EPS genannt, was dies sozusagen an Gewinn gekostet hat. Das wäre in der Größenordnung von ca. 2% auf die EPS-Vorhersage für 2020 von 4,39 USD gerechnet. Interessant.

Auch interessant, im Gegensatz zu den beiden erstgenannten Unternehmen hat Dominion Energy kein Credit Rating von A. Ob dies ein bemerkbarer Nachteil ist, muss beobachtet werden.

Was auf jeden Fall auffällt, die Dividende stieg in den letzten Jahren deutlich stärker, als die Gewinne. 7,7% Dividendenwachstum auf 10 Jahre vs. 3,1% Gewinnwachstum. Das geht natürlich nur auf Kosten der Ausschüttungsquote (Payout Ratio), die in der Zeit von ca. 55% auf nun ca. 85% stieg.

Das kann also so nicht mehr weiter fortgeführt werden, ohne das nachhaltig steigende Umsätze und Gewinne das ermöglichen würden.

Bonus-Fact: Die letzte Erhöhung der Dividenden gab es im Januar 2020 und somit noch bevor die Gefahr durch den Corona-Virus klar war.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 17 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 7,7% und in den letzten 3 Jahren um 9,4% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,34 USD in 2010, auf 4,24 USD in 2019 und für 2020 werden 4,39 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 20,1 und liegt damit über dem Schnitt der letzten Jahre von 18,5.

Die Dividendenrendite (Dividend Yield) beträgt 4,3%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei hohen 86,6%.

Ich finde Preise um und unterhalb von 75,- USD bzw. 66,- EUR interessant und immer, wenn die Dividendenrendite bei über 5% notiert. Gern aber mit einem niedrigeren Payout, wenn möglich.

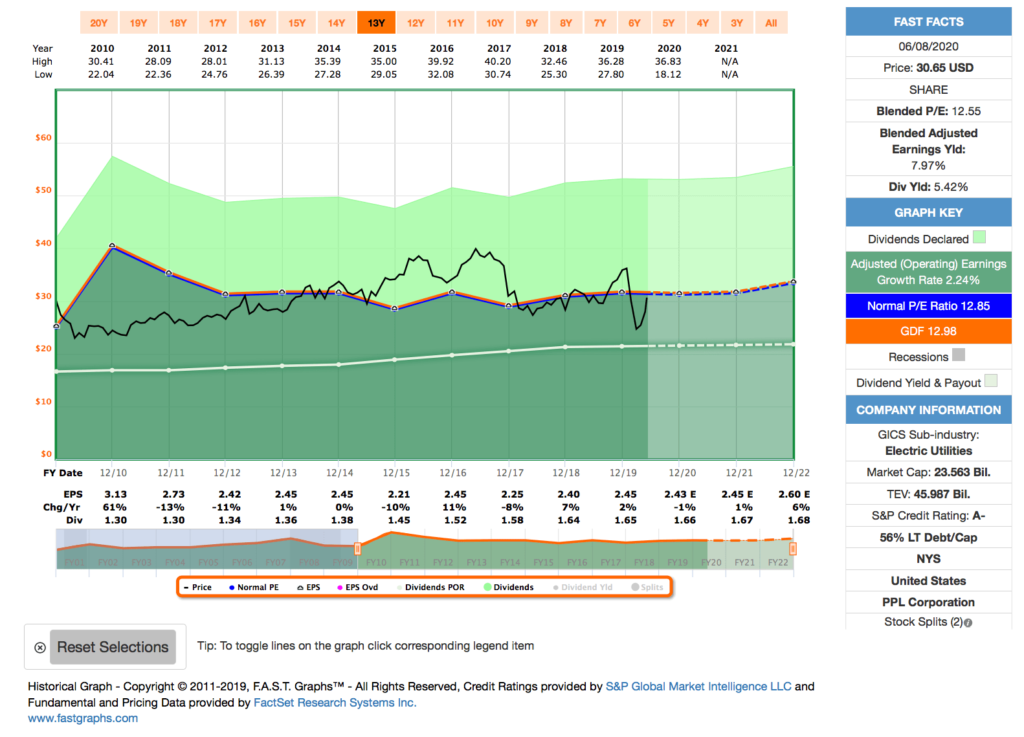

Idee #4: PPL Corporation (PPL)

PPL Corporation, eine Holdinggesellschaft für Versorgungsunternehmen, liefert Strom und Erdgas in den Vereinigten Staaten und im Vereinigten Königreich. Das Unternehmen ist in drei Segmenten tätig: Im Vereinigten Königreich reguliert, in Kentucky reguliert und in Pennsylvania reguliert. Es beliefert etwa 418.000 Strom- und 329.000 Erdgaskunden in Louisville und angrenzenden Gebieten in Kentucky, 530.000 Stromkunden in Zentral-, Südost- und West-Kentucky und 28.000 Stromkunden in fünf Countys im Südwesten von Virginia. Das Unternehmen bietet außerdem Stromversorgungsdienste für ca. 1,4 Millionen Kunden in Pennsylvania an, betreibt Stromverteilungsnetze in Großbritannien, erzeugt Strom aus Kohle, Gas, Wasserkraft und Sonnenenergie in Kentucky und verkauft Großhandelsstrom an zwei Gemeinden in Kentucky. Die PPL Corporation wurde 1920 gegründet und hat ihren Hauptsitz in Allentown, Pennsylvania.

Und jetzt Erdgas und Strom die Dritte bitte, die PPL Corporation.

Auf einen Blick sieht man, dass das Wachstum hier mit nur noch knapp 2,2% ein gutes Stück unter dem der anderen Kandidaten liegt. Außerdem ist der Kurs ungefähr auf dem Niveau, wo er auch schon 2009/2010 war. Im Gegenzug gibt es die bisher höchste Dividendenrendite mit über 5% zum Einstieg, zumindest aktuell.

Bei der Veröffentlichung der Quartalszahlen bestätigte man zwar die 2020er und 2021er Prognose, sagte aber dazu, dass man den vollen Impact des Corona-Lockdowns noch nicht vorhersagen kann. Was dann die Prognose wirklich wert ist, muss sich also erst noch zeigen.

Außerdem gab es jetzt zum 1. Juni auch einen Wechsel des CEOs. Inwieweit die Performance eines CEOs bei einem so langweiligen Unternehmen wie einem regulierten Versorger eine entscheidende Rolle spielt, kann ich schwer einschätzen. Ich denke aber, dass das nicht so wichtig ist, wie zum Beispiel bei einem Unternehmen aus der Tech-Branche, dass gerade die Zukunft neu erfindet.

Die PPL Corporation betreibt ihr Geschäft übrigens nicht nur in den USA. Das Unternehmen ist im Gegensatz zu den meisten anderen hier vorgestellten Versorgern auch in Großbritanien aktiv, was noch etwas Diversifikation mit sich bringt.

Bonus-Fact: Die letzte Erhöhung der Dividenden gab es im Februar 2020 und somit noch bevor das Ausmaß des Corona-Lockdowns klar wurde.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 19 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 2,5% und in den letzten 3 Jahren um 2,8% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) sank von 3,13 USD in 2010, auf 2,45 USD in 2019 und für 2020 werden 2,43 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 12,5 und liegt damit im Schnitt der letzten Jahre von 12,8.

Die Dividendenrendite (Dividend Yield) beträgt 5,4%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 67,3%.

Ich finde alle Preise um und unterhalb von 26,- USD bzw. 23,- EUR interessant und immer, wenn die Dividendenrendite über 6% liegt.

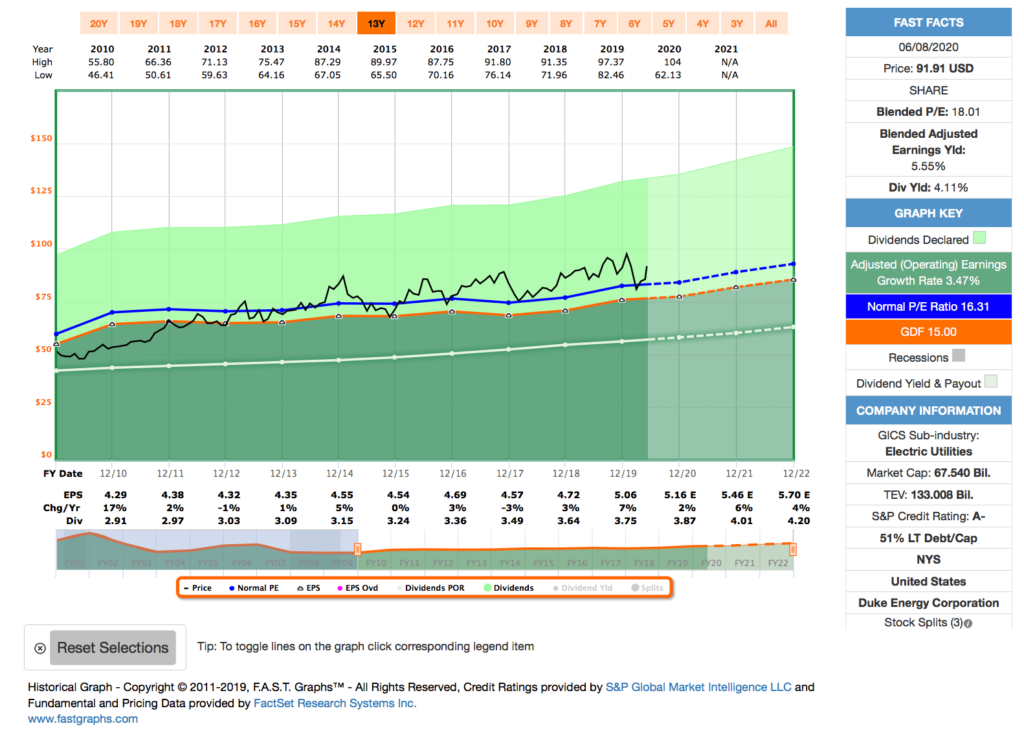

Idee #5: Duke Energy Corporation (DUK)

Die Duke Energy Corporation ist zusammen mit ihren Tochtergesellschaften als Energieunternehmen in den Vereinigten Staaten tätig. Die Geschäftstätigkeit umfasst drei Segmente: Stromversorger und Infrastruktur, Gasversorger und Infrastruktur sowie kommerzielle erneuerbare Energien. Das Segment Electric Utilities and Infrastructure erzeugt, überträgt, verteilt und verkauft Elektrizität in Carolinas, Florida und im Mittleren Westen der USA und nutzt Kohle, Wasserkraft, Erdgas, Öl, erneuerbare Energien und Kernbrennstoffe zur Stromerzeugung. Darüber hinaus ist das Unternehmen im Großhandel mit Elektrizität an Gemeinden, Stromversorgungsgenossenschaften und Lastversorgungsunternehmen tätig. Dieses Segment bedient etwa 7,8 Millionen Stromeinzelhandelskunden in sechs Bundesstaaten im Südosten und Mittleren Westen der Vereinigten Staaten, die ein Versorgungsgebiet von etwa 91.000 Quadratmeilen abdecken, und verfügt über eine Erzeugungskapazität von etwa 51.144 Megawatt (MW). Das Gasversorgungs- und Infrastruktursegment verteilt Erdgas an private, gewerbliche und industrielle Kunden sowie an Kunden aus der Stromerzeugung und besitzt, betreibt und investiert in Pipeline-Transport- und Erdgasspeicheranlagen. Es hat etwa 1,6 Millionen Kunden, darunter 1,1 Millionen Kunden in North Carolina, South Carolina und Tennessee sowie 535.000 Kunden im Südwesten von Ohio und im Norden von Kentucky. Das Segment Kommerzielle Erneuerbare Energien erwirbt, besitzt, entwickelt, baut und betreibt Wind- und Solarprojekte zur Erzeugung erneuerbarer Energien, einschließlich nicht regulierter erneuerbarer Energien und Energiespeicherdienste für Versorgungsunternehmen, Stromgenossenschaften, Kommunen sowie gewerbliche und industrielle Kunden. Es verfügt über 22 Wind-, 126 Solar- und 1 Batteriespeicheranlagen sowie 11 Brennstoffzellenstandorte mit einer Kapazität von 2.282 MW in 19 Bundesstaaten. Das Unternehmen war früher als Duke Energy Holding Corp. bekannt und änderte seinen Namen im April 2005 in Duke Energy Corporation. Das Unternehmen wurde 2005 gegründet und hat seinen Hauptsitz in Charlotte, North Carolina.

Mit der Duke Energy Corporation gibt es zum Abschluss nochmals ein auf den Verkauf und die Anlieferung von Erdgas und der Erzeugung und Verteilung von Strom spezalisiertes Unternehmen.

Wenn ich das richtig verstehe, wird sehr viel unternommen, um das Pipeline-Netz für den Transport von Erdgas zu erweitern und auch in der Sparte für erneuerbare Energien investiert man und baut weitere Solarkraftwerke.

Im letzten Quartalsbericht wurde dann das organische Wachstum besonders betont, aber auch hier hat ein milder Winter und eine Reihe von Stürmen in der Region, wo Duke Energy operiert, dazu geführt, dass es in Summe zumindest kein sichtbares Wachstum in der Bilanz im Q1 gab.

Typisch amerikanisch, erst die gute Message raushauen und Hurra schreien und hintenrum dann wird es interessant und relativiert.

Für Q2 ist man zumindest optimistisch vorsichtig, den Corona-Lockdown gut zu überstehen und man hielt grundsätzlich auch an der Jahresprognose fest. Okay cool. Und Mutig.

Übrigens möchte auch Duke Energy bis 2050 klima-neutral operieren. Nun gut. Wie schon weiter oben gesagt, das ist noch eine sehr lange Zeit hin. Aber zumindest löblich, dass man diesen Anspruch hat.

Bonus-Fact: Die letzte Erhöhung der Dividenden gab es im Juli 2019. Wir werden also erst in ca. 1 Monat wissen, ob es eine weitere Steigerung in 2020 gibt.

Das Unternehmen war ein sogenannter Dividend Contender* und hatte seine Dividende die vergangenen 15 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 2,9% und in den letzten 3 Jahren um 3,7% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,29USD in 2010, auf 5,06 USD in 2019 und für 2020 werden 5,16 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 18,0 und liegt damit über dem Schnitt der letzten Jahre von 16,3.

Die Dividendenrendite (Dividend Yield) beträgt 4,1%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 74,0%.

Ich finde alle Preise um und unterhalb von 77,- USD bzw. 68,- EUR interessant und immer, wenn die Dividendenrendite über 5% liegt.

Was habt ihr so auf eurer Watchlist im Juni 2020 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,135

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hey Ingo,

Bin schon seit längerem stiller Mitleser deines Blogs. Finde die Vorstellung neuer Dividenden Aktien immer spannend. Finde es gut, dass du nicht wie viele andere einen starken Fokus auf deutsche und europäische Aktien legst sondern auch viele amerikanische Titel hast.

Inzwischen hast du ja echt alle Klassiker schon in deinem Depot und in den neuen Vorstellungen kommen inzwischen fast nur noch Titel, die man gar nicht mehr kennt. Achtest du bei deiner Auswahl denn auch auf eine bestimmte Marktkapitalisierung. Ich fühle mich mich den großen Konzernen immer wohler, da sie meist eine dominierendere Marktstellung haben und tendenziell eher durch schwierige Zeiten kommen.

Hi Jan!

Danke für deinen Kommentar.

Ja grundsätzlich tendiere ich zu den großen alteingesessenen Unternehmen, den sogenannten Blue Chips. Aber ich habe keine harte Abgrenzung, z.b. für die Marktkapitalisierung.

Da ich vorrangig in die Marktführer der einzelnen Sektoren investiere und dabei ja auf eine lange Dividendenhistorie achte, ergibt es sich im Prinzip automatisch, dass man bei den großen Unternehmen landet.

CU Ingo.

Servus Ingo,

danke für den tollen Überblick.

Als einkommensorienterter Investor habe ich die Energieversorger auch auf dem Schirm und habe tatsächlich Duke und Dominion im Depot. Consolidated Ed. wollte ich mir schon immer zugelegt haben – die waren mir aber immer schlichtweg zu teuer und als der Markt (und Cons Ed) dann im März im Kurs runtergekommen sind, gab es andere Optionen, mein Geld anzulegen. So liege ich bei Cons. Ed. immer noch auf der Lauer.

Was ich bei allen Energie-Versorgern erwähnenswert finde, ist die Abhängigkeit vom Staat und die Regulierung. Das ist auf der einen Seite positiv, garantiert es doch, solange nichts geändert wird, sehr kalkulierbare Renditen, birgt aber auf der anderen Seite gewisse Unwägbarkeiten (was passiert, wenn der Staat andere Versorger zuläst, wo Firma XYZ derzeit ein Monopol hat?).

Große Sprünge und riesige Kurssteigerungen kann man von diesen Firmen nicht erwarten. Es sind eben, wie Du auch gesagt hast, langweilige Unternehmen. Wobei langweilig hier nicht negativ gemeint ist. Für meinen CashFlow bin ich froh, wenn ich einen Grundstock an langweiligen Unternehmen (eingekauft zu einem guten Preis) habe 🙂

Ich bin gespannt auf den zweiten Teil und neugierig, wie Dein persönliches Ranking der Energieverorger ist.

Hi Schlumich!

Danke für deinen Kommentar.

Ging mir auch so, dass ich im Crash dann die Augen eher auf anderen Unternehmen hatte, z.b. Shell oder Iron Mountain bzw. die REITs allgemein. Leider war ich da etwas verpeilt, denn SO oder DUK sahen schon ganz gut aus ein paar Tage lang. Aber dann ging es ja rasant wieder nach oben. Grml …

Ich mag langweilig 🙂 !

CU Ingo.

Servus Ingo,

super Artikel, vielen Dank dafür.

Eine ineteressante Branche hast du da in den Blick genommen. Ich habe erste Positionen in den letzten Monaten bei PPL und Southern gekauft. Würde da auch gerne aufstocken, sind mir aber leider schon wieder etwas zu teuer.

ED habe ich seit Jahren auf der Watchlist, die möchte ich gerne haben. Waren mir allerdings auch immer zu teuer. Im Corona-Crash hatte ich sie nicht auf dem Schirm, dann sind sie mir wieder weggelaufen. Vielleicht testet die Aktie das Tief vom März nochmal, dann bin ich wahrscheinlich dabei.

Viele Grüße,

Ben

Hi Ben!

Danke fürs Vorbeischauen.

Wenn wir nochmals die Tiefs aus dem März sehen, dann wird es aber richtig interessant. Ich hätte nichts dagegen 😉 …

CU Ingo.

Hallo Ingo,

mal wieder vielen Dank für Deine Ausführungen und Ideen. Einige dieser Werte habe ich meiner Beobachtung hinzugefügt.

Viele Grüße

Torsten.

Hi Torsten!

Immer wieder gern. Viel Erfolg.

CU Ingo.

Hi Ingo,

sehr guter, ausführlicher Bericht zu den Versorgern! – Bin selbst seit 2015 in Southern Company investiert, allerdings nur mit einer kleinen Stückzahl. Die Dividende wurde regelmäßig erhöht und SO hat es geschafft einige größere Probleme, unter anderem mit dem Vogtle Projekt zu meistern. Zwar keine wirklich spannende Aktie, aber slow and steady wins the race:-)

Bei den anderen Werten gefallen mir Consolidated Edison und Duke am besten. Beide habe ich auf der Watchlist, bislang waren sie mir allerdings noch etwas teuer. ConEd ist wirklich verlässlich und mM ein top Wert. Aber ich würde wie Du auch gerne eine etwas höhere Startdividenden-Rendite haben. So ab 4,5% wäre ConEd für mich sehr interessant.

Was hälst Du eigentlich von E.ON? Ist eine meiner top Holdings und trotz Krise wurde die Dividende erhöht und am Plan für die nächsten Jahre mit weiteren kleinen Dividendenerhöhungen festgehalten…

Ansonsten stehen auf meiner aktuellen Kaufliste folgende Werte:

Cisco Systems, Bristol Myers-Squibb, Bayer, Realty Income, W.P. Carey, PepsiCo und Digital Realty.

Viele Grüße,

Susanne

Hi Susanne!

Danke fürs Vorbeischauen.

Schöne Liste zum Nachkaufen hast du da. Einzig DLR wäre mir wohl zu teuer. Ich selbst würde ja gern noch etwas günstiger bei CSCO nachlegen können, dass wäre nett.

Zu E.ON kann ich leider kaum etwas sagen, da ich mich mit den dt. Unternehmen kaum beschäftige. Vielleicht schaue ich mir aber mal ein paar der Kennzahlen an, falls ich die Zeit dazu finden sollte.

CU Ingo.

Hallo Ingo,

Erstmal vielen Dank für den tollen Artikel. Ich folge dir jetzt schon eigentlich seitdem ich meine erste Aktie gekauft habe.

Besonders die watchlist Artikel geben einem immer neue Ideen und zeigen einem neue Möglichkeiten auf die man so nicht auf dem Schirm hatte.

Aus dem heutigen Artikel hatte ich bis jetzt auch nur ED wahrgenommen.

Ich wüsste aber auch gerne was du von EON hältst.

Viele Grüße,

Marco

Hi Marco!

Danke für deinen Kommentar.

Freut mich, wenn du hier etwas mitnehmen kann. Ziel erreicht 🙂 …

Wie schon im Kommentar davor gesagt, ich kenne E.ON leider nicht wirklich. Verdammt, ich weiß nicht mal den Unterschied zwischen E.ON und RWE. Auweia! Ich glaub, ich muss mich da echt mal belesen …

CU Ingo.

Hallo Ingo,

ein Versorger-Spezial… Sehr gute Idee. 🙂 Ich muss gestehen, dass mich aus dieser Branche bisher noch kein Unternehmen so richtig überzeugt hat. Aber vielleicht stoße ich hier bei dir auf dem Blog doch noch auf ein wunderbares Unternehmen, in welches sich zu investieren lohnt. 🙂

Ich habe mir im Laufe der Woche die T. Rowe Price Group angeschaut und heute auf dem Blog (m)einen Beitrag veröffentlicht. Der Vermögensverwalter hat es doch auch schon 2x in deine Watchlist-Artikelserie geschafft, richtig? Jedoch muss ich gestehen, dass TROW mich ehrlich gesagt vor ein Rätsel stellt…

Einerseits sehen die fundamentalen Kennzahlen sehr gut aus: Das Unternehmen wirtschaftet profitabel, (Finanz-)Schulden sind nahezu nicht vorhanden und das Wachstum der Umsätze und Gewinne ist sehr stabil und liegt mit etwa 10 % p.a. auch in einem soliden Bereich. Schließlich lockt auch eine etwa 3%ige Dividendenrendite, welche bei einer durchschnittlichen Ausschüttungsquote von etwa 37 % auch nicht auf Kante genäht scheint. Offensichtlich ein grundsolides Investment also.

Trotz der Qualität aus fundamentaler Sicht werden die Aktien des Unternehmens jedoch lediglich mit einem 15er KGV (+/-) gehandelt und es gelingt ihnen nicht sich von der Performance des breiten S&P 500 Index deutlicher abzusetzen. Hast du eine Idee, woran das liegen könnte?

Viele Grüße,

Daniel aka Whirlwind. 😉

Hi Daniel!

Danke fürs Vorbeischauen.

Machen wir’s kurz, du bist nicht der Versorger-Investortyp 😉 … also zumindest passen die 5 hier nicht zu deiner Strategie. Aber nächste Woche hab ich sicher min. 1 Kandidaten für dich dabei. Stay tuned!

TROW habe ich schon sehr lange im Depot und bin sehr zufrieden. Sie widersetzen sich erfolgreicher als gedacht dem ETF Trend und machen so ihr Ding.

Und die Bedenken bzgl. der ETFs sind meiner Meinung nach auch der Grund für die aktuelle Bewertung. Auf die letzten 20 Jahre hat TROW ein durchschnittliches KGV von ca. 20 und erst seit 2015 sinkt es auf das aktuelle ca. 15er Niveau.

CU Ingo.

Danke für deine Antwort, Ingo. Genau, bin nicht so der Versorger-Typ. Zumindest nicht an der Börse. Schließlich versorge ich im Privaten schon meine 5-köpfige Familie und wir als arbeitende, finanziell gebildete Menschen (also du, deine Community, ich, etc.) versorgen wohl auch maßgeblich die Gesellschaft, unseren Staat, Europa… Aber das sind eher politische Themen. Überlassen wir das anderen.

Freue mich auf kommende Woche. Bin gespannt, was bzw. wen du für mich dabei hast.

Grüße,

Daniel aka Whirlwind.

Servus Ingo,

ich habe in dem Bereich NFG (National Fuel Gas) aus Kanada auf meine „Wunschliste“, gutes Pay Out besitzt in den Region, wo die Kunden sind fast monopolähnliche Stellung.

Bezgl. Payout: da teilt man EPS durch Jahresdividende. Wie setzt sich das EPS noch zusammen? Bei Interactive Brockers und auch bei Seeking Alpha ist EPS mit 2,15 angegeben, Payout bei IB mit 173% (367/2,15 div*100/eps) bei SA ist der payout mit 86% angegeben, obwohl bei EPS auch 2,15 steht. Leider etwas undurchsichtig für mich.

VG

Bogdan

Hi Bogdan!

Danke fürs Vorbeischauen.

Bei der jetzigen Auswahl habe ich mich nur auf US-Werte beschränkt, bin aber sicher, dass es gerade in Kanada auch paar nette Kandidaten gibt. Da müsste ich mich aber etwas näher mit beschäftigen.

Zu deiner Frage -> Jahresdividende / EPS * 100 = Payout Ratio %

Bei Firmen, die wie eine MLP oder ein REIT strukturiert sind, nimmt man statt dem EPS den Free Cash Flow (FCF) oder die Funds From Operations/Adjusted Funds From Operations (FFO/AFFO).

Hilft das?

CU Ingo.

Ja es hilft, danke. Wie beschrieben auf IB gibt es unterschiedliche Angaben zu EPS, deswegen war ich etwas “ überfragt „

Hallo Ingo,

zur Verschuldung habe ich eine Frage. Wenn ich es richtig deute ist die Kennziffer bei Fast Graphs ED 48% Dept/Eq vs. LT Debt/Eq 1.06 bei Finviz https://finviz.com/quote.ashx?t=ed&ty=c&ta=0&p=d wie ist das zu deuten? Da ich nur mit dem Finviz Screener arbeite habe ich auch einen Bogen um Aktien gemacht die LT Debt/Eq über 1 lagen….

Hi Torsten!

Danke für deine Frage. Ich versuche sie zu beantworten, bin aber selbst nicht 100% sicher, ob ich es korrekt zusammenbekomme. Also bitte mit Vorsicht genießen 😉 …

Erstmal geht es um 2 leicht verschiedene Kennzahlen. LT Dept/Capital vs. LT Dept/Equity. Wenn ich richtig liege, dann zählt bei Capital alles mit rein, also der durch Schulden vielleicht vorliegende Cash ebenso, wie alles was es an Equity + Rest so in der Firma gibt.

Und Equity ist halt ne Untermenge vom Capital.

Keine Ahnung, ob das Sinn ergibt 🙂 …

CU Ingo.

Hallo Ingo,

danke für die Antwort. Du meinst also das bei LT Dept/Cap auch die Buchwerte und Cash herangezogen werden.

Gibt es denn in Fastgraph einen Filter für weitere Verschuldungskennzahlen, also solche die auch auf Finviz

stehen?

Die Kennzahlen (Equity =Untermenge von Capital) scheinen ja doch sehr unterschiedlich (51% bei Fastgraph und über 1 auf Finviz)…. Vielleicht kann jemand von den Mitlesern aufklären ?

Torsten

Hi Torsten!

Den gibt es sicher, aber nicht in meinem Abo. Da bräuchte ich das Premium-Paket und das ist mir für meine Zwecke zu teuer und zu viele Infos, die ich nie benötige.

CU Ingo.

Hallo Ingo,

Versorger sind sicher und zumeist stabil, was ihre Erträge betrifft. Wie Du schon richtig schreibst, sind sie bis auf PPL alle zu teuer, weil der Sektor sehr beliebt ist. Das wird sich in der schwierigen Corona-Zeit eher verstärken. Damit denke ich nicht das sie in den Kursen wesentlich nach unten gehen. Ich besitze Dominion, aber das Unternehmen könnte durch die hohe Ausschüttungsquote unattraktiv werden, weil die hohen Steigerungen nicht möglich sind. Dazu ist der Kurs wie vor der Krise fast schon wieder zu euphorisch, deshalb denke ich an keine Aufstockung nach. Bei PPL habe ich die kanadische Variante mit monatlicher Auszahlung. PPL ist bei deinen 5 Werten vom Preis-/Leistungsverhältnis für mich am interessantesten.

ED ist mir nach wie vor viel zu teuer für das was das Unternehmen bietet. Ein gutes Unternehmen, keine Frage. Aber am Markt gibt es (zu) vieles, was ich vor dem Kauf von Aktien dieses Unternehmens präferieren würde. Ich schätze, hier sind nur mäßige Erträge auf mittlerer Sicht möglich. Ab einen Kurs von 50 $ könnte ich mir einen kleinen Kauf überlegen. Bei SO ist es ähnlich. Der Kurs ist vor der Krise wahnsinnig für einen Versorger gestiegen und die Aktie war schlicht weit überbewertet. Sie ist in der Krise zwar ein ganzes Stück zurück gekommen, aber jetzt ist der Trend wieder gegenläufig und das in einem zu teuren Bereich. Für mich zu diesen Konditionen kein Kauf. Duke ist auch zu teuer, wenn auch nicht ganz so schlimm wie ED, SO und D. Müsste ich zwischen den vier aussuchen, würde ich heute mit Zahnschmerzen Duke wählen. PPL erscheint mir am attraktivsten und wenn man gerne einen Versorger im Depot haben möchte, dann wäre es für mich dieses Unternehmen.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Ich frage mich halt, warum PPL im Vergleich doch um einiges günstiger ist. Und es gibt eine kanadische Variante mit monatlicher Ausschüttung? Interessant, kannte ich nicht.

Im Allgemeinen heißt es wohl wie so oft, einfach Ruhe bewahren, etwas Cash bereithalten und dann auf den richtigen Moment warten.

Kann zwar manchmal etwas dauern, aber irgendwann bekommt man sie fast alle mal zum fairen Wert.

CU Ingo.

Hallo Ingo,

das schöne beim investieren ist doch, dass man bei den Käufen alle Zeit der Welt hat. Und das nächste schöne ist, dass immer irgend etwas unbeliebt ist, was man einsammeln kann. Versorger werden mit Sicherheit irgendwann einen Einbruch erleben, weil irgendwelche Analysten schlechte Meldungen verbreiten. Man muss nur darauf warten und geduldig sein. Allerdings an die Märzkurse mag ich nicht so recht glauben, wobei ich hocherfreut wäre, wenn es tatsächlich eintrifft.

Zu der kanadischen PPL: Das ist ein großes Unternehmen und ich bin zufällig zu dem Wert gekommen. Ich kannte das Unternehmen nicht, aber es hatte eine andere AG aufgekauft, bei der ich Aktien besaß. Aufgrund der ungeraden Zahl von neuen Aktien habe ich den Posten aufgestockt. Die erhöhen ganz planmäßig jedes Jahr die Dividende und die Rendite ist nicht schlecht. Gut, viele kanadische Aktien haben gute Renditen, auch wenn die Auswahl an Geschäftsmodellen etwas eingeschränkt ist. Aber die vier großen Banken sind Klasse (besitze leider nur zwei davon) und viele Rohstoffwerte sind nicht zu verachten. Ich habe z.B. Enbridge-Aktien (Kurswert total uninteressant, aber die Dividenden inkl. Steigerungen sehr interessant) und noch ein paar weitere Werte. Wobei meine Positionen in Kanadaaktien ggü. meine US-Aktien sehr klein sind. Wenn dich der Wert interessiert: http://www.pembina.com/

Zur Zeit denke ich nach, meine Kinder Morgan Position aufzustocken. Die sind recht preisgünstig und haben viel Nachholpotential bei der Dividende. Ich glaube, vor drei Jahren war es das unbeliebteste Unternehmen bei Dividendeninvestoren, weil sie die Dividende um 75% gekürzt haben wegen viel zu großer Verschuldung. Das merkt man auch am Kurs, der wesentlich niedrieger ist. Aber aufgrund der Bewertung ein interessantes Niveau zu kaufen. Ähnlich wie bei BASF, wo ich bei 42 EURO aufgestockt habe. Wie gesagt, irgendetwas ist immer günstig :).

Grüße Oliver

Hallo Oliver,

hört sich interessant an. Ich hatte mir auch schon mal ein paar Kanadische Aktien angeschaut, aber wegen der Besteuerung die Finger davon gelassen. So wie ich es verstanden habe, wird die kanadische Quellensteuer in Deutschland nicht berücksichtigt, so dass man doppelt Steuern auf die Dividenden zahlt. Oder habe ich das falsch verstanden? Wo hast Du Deine Aktien gekauft, an der kanadischen, amerikanischen oder deutschen Börse?

Würde mich über Deine Rückinfo freuen.

Gruß

Frank

Hallo Frank,

ich habe alle kanadischen Aktien bei Lynx direkt an der kanadischen Börse gekauft. Zum einen ist das mit den Gebühren sehr viel vorteilhafter, zum anderen wird das Konto in UK geführt und Du umgehst dieses Problem. Ich habe keine erhöhten Steuerkosten dadurch. Alternativ geht auch IB (das ist die Bank, über die z.B Lynx abrechnet) und einige weitere Anbieter, die wie Lynx das gleiche System über IB verwenden.

Das hat Vor- und Nachteile. Vorteil ist, dass Du die deutsche Quellensteuer erst einmal mit der Dividende nicht bezahlst. Nachteil ist, dass Du die Erträge in deiner Steuererklärung angeben musst. Ist keine große Sache, nachdem man weiß wie es geht dauert das vielleicht 10 Minuten. Weiterhin: Bei Lynx brauchst Du 3.000 EURO Mindesteinlage und bei IB sind es 10.000 (?) EURO, ohne Gewähr.

Der Vorteil bei diesen Anbietern ist zudem, dass sie von den Gebühren für US- und kanadische Aktien sehr viel attraktiver sind. Ich habe z.B. auch ein Consors-Konto und wenn ich da US- und kanadische Aktien kaufe, ist das unverhältnismäßig teuer. Es gibt andere Anbieter in Deutschland, wo es nicht so schlimm ist. Bei Lynx zahle ich i.d.R. für einen Kauf 5 $, das ist bei durchschnittlichen Käufen von 1.500 – 2.000 $ absolut vertretbar. IB ist sogar noch preisgünstiger. Bei Lynx hast Du zusätzlich einen sehr guten Service. Fragen werden dort i.d.R. relativ zeitnah und kompetent beantwortet. Das ist mir die etwas höhere Gebühr wert.

Grüße Oliver

Hallo Oliver,

vielen Dank für Deine schnelle Rückmeldung.

Ich bin seit einem Monat bei Agora direkt (gehört auch zu IB) und zahle da für Aktien an der NY Börse 2,50$. Dafür ist die Umwandlung von EUR in USD mit 5 EUR recht teuer. Da ist Lynx bestimmt günstiger.

Man kann die beiden Aktien (PPL und Enbridge) auch an der New Yorker Börse kaufen. War der Kauf an der kanadischen Börse günstiger für Dich als an der NY Börse? Wie ist das denn mit der Versteuerung, wenn ich die Aktien in NY kaufe? Als Inc. müsste dann doch die amerik. Quellensteuer anfallen oder nicht?

Und muss ich die Erträge immer in der Steuererklärung angeben oder nur, wenn ich über den Freibetrag komme? Sorry, Fragen über Fragen, aber da fehlt mir einfach die Erfahrung.

Danke und Gruß

Frank

Hallo Frank,

ich antworte jetzt auf meine Antwort. Das System gibt es nicht her, dass ich direkt unterhalb deiner Reaktion antworten kann.

Sobald Du ein Depot außerhalb Deutschlands in einem Raum hast, dass anders abrechnet, musst Du immer die Steuererklärung ausfüllen. Bei unter 800 EURO Dividendenerträge/Jahr verschenkst Du sonst Geld. Die Abrechnung durch das FA scheint äußerst unterschiedlich lax oder streng gehandhabt zu werden.Mein FA hat einfach pauschal noch einmal 10% auf die Lynx-Dividenden abgerechnet und sie waren nicht sonderlich genau. Da ich selbstständig bin, lasse ich meine Steuererklärungen vom Steuerberater machen. Der kann das besser als ich und da es Kosten sind, sind diese auch absetzbar.

Zu den Gebühren: Bei Lynx ist Währungstausch 3,50 $ (glaub ich zumindest), aber deine Kaufgebühren bei Aktien sind günstiger.Trotzdem sind das keine Summen, die ausschlaggebend sind. Würde ich mir keine großen Gedanken bei diesen Größenordnungen machen. Und ja, der Kauf an der kanadischen Börse war günstiger, weil ich dort 5 CAN$ zahle und da er weniger wert ist habe ich niedrigere Kosten. Aber auch hier: Das Delta ist so gering, dass ich mir deswegen keine Gedanken mache. Und ja, es ist richtig, dass Du viele kanadische große Firmen (geht auch für viele europäische und asiatische AGs) sog. ADRs für die USA kaufen kannst. Damit kannst Du die Steuern auch bei z.B. einigen Dax-Werten steuerstunden lassen, wenn Du das möchtest. Ich bin aber kein Steuerfachmann, ganz im Gegenteil ist das ein Bereich, den ich persönlich für mich vermeiden möchte. Deshalb Steuerberater :).

Grüße Oliver

Hi Ingo,

gute Idee von dir, mal einige Versorger vorzustellen. Diese Branche führt bei mir ohnehin ein Schatten-Dasein. Die Beiden die ich im Depot habe – AWK (Wasser) und UGI (Gas) – machen zusammen gerade mal 2,5% aus. Ist also noch ausbaufähig.

Hi Gerry!

Danke fürs Vorbeischauen.

Ich habe ja noch gar keinen Versorger im Depot und ein Ziel von mir in 2020 ist, wenigstens einen davon mit aufzunehmen. Aber halt nicht zu jedem Preis.

Da dachte ich, es wäre jetzt eine gute Zeit, sich darum zu kümmern oder zumindest mal den Anfang zu machen 🙂 …

CU Ingo.

Versorger gehen meines Erachtens immer:)

Habe auch D im Depot und werde mir noch 1-2 zulegen.

Hi Marco!

Danke für deinen Kommentar. Genau, Versorger gehen immer. Schön langweilig 🙂 …

Wobei ich gerade am Anfang beim Depotaufbau doch einen Tick mehr Wachstum gern dabei hätte und dies jedem ans Herz legen würde. Zum Ende hin kann man dann schön mit solchen Versorgerwerten das Depot abrunden und ein wenig die Ausschüttungen nach oben treiben.

CU Ingo.

Ja wohl war, Wachstum ist sicher auch wichtig und schön mit anzuschauen, allerdings wollte ich versuchen schnell auf die 1k/m zu kommen um einfach viel kaufen zu können, mittlerweile denke ich, habe ich eine gute Mischung gefunden, zwischen hoher Dividende und hoffentlichem Wachstum, wobei ich mit WDI a bisserl Pech hatte ;p („nur“ 2k aber trotzdem ärgerlich klar), dafür im Dip sowas wie Stryker und Sysco mitgenommen die schon wieder oben sind.

gruss

Hi Marco!

Läuft also und das mit Wirecard tut mir leid. Mund abputzen und weiter, pflegte mein alter Fußballtrainer immer nach einer Niederlage zu sagen. Und Recht hatte er!

CU Ingo.

Hallo zusammen,

die Kurse von Southern und Duke sinken in den letzten Tagen gen Süden in Richtung 5 % Dividendenrendite wie 2016 bzw. 2017, das

KGV liegt jetzt bei 14-15.

Ich habe eher erwartet, dass nun Unternehmen mit vermeintlich stabilem Cashflow, sicherer Dividende und positivem Ausblick gekauft werden.

Gerade in Zeiten mit diesem Zinsniveau.

Habe ich etwas verpasst oder weiss jemand von euch mehr ?

Die Tage ist ja wieder sogut wie alles runter, denke nicht dass da mehr dahinter ist. Coronasorgen sind halt da und wenn du den Markt verfolgst, es geht ja Tageweise hin und her die letzten 2 Wochen immer mal ein Tag 2% runter und 2 Tage später wieder 2 % rauf, einfach kaufen, jedenfalls mache ich es so. 🙂

Hi Sebastian!

Danke für deinen Kommentar.

Bin nicht sicher, ob da etwas dahintersteckt. Denke die Bewegungen sind alle noch eher im Rahmen. Und schön, wenn man günstiger nachkaufen kann.

CU Ingo.

Bin gespannt wie es bei den Versorgern weitergeht. Habe sie in beobachten.

D hat sein Erdgasgeschäft an Berkshire verkauft, um sich zu fokusieren. Soweit in Ordnung. Gleichzeitig wurde aber auch mitgeteilt, dass die Dividende nach Abschluss des Deals auf 2,5 US-$ p.a. gesenkt werden soll. Kann spannend werden, was sie mit der Liquidität anstellen wollen. Bleibt aber erstmal auf der Watchlist.

Hi Torsten!

Danke für deinen Kommentar.

Interessant, habe es heute kurz in den News gesehen, aber muss mich dazu erst noch belesen.

Natürlich ändert sich damit ggf. auch die Einschätzung bzgl. Dominion Energy. Aber da warte ich mal lieber die nächsten Quartalszahlen ab und was das Management dazu sagt.

CU Ingo.