Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im April 2021!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt: Preparation meets opportunity!

5 Ideen für deine Watchlist im April 2021

In dieser Ausgabe dabei: T, CHD, KMB, PETS & STAG

Idee #1: AT&T Inc. (T)

AT&T Inc. bietet weltweit Telekommunikations-, Medien- und Technologiedienstleistungen an. Das Unternehmen ist in den Segmenten Communications, WarnerMedia und Latin America tätig. Das Segment Communications bietet drahtlose Sprach- und Datenkommunikationsdienste, Video- und gezielte Werbedienste, Breitband-, einschließlich Glasfaser-, und Legacy-Telefonie-Internet- und Sprachkommunikation sowie drahtgebundene Telekommunikationsdienste. Es verkauft auch Handsets, drahtlose Computer, drahtlose Datenkarten und IP-basierte Set-Top-Boxen sowie diverses Zubehör, wie z. B. Tragetaschen und Freisprecheinrichtungen über die firmeneigenen Läden, Agenten und Einzelhandelsgeschäfte Dritter. Dieses Segment vermarktet seine Kommunikationsdienste und -produkte unter den Markennamen AT&T, Cricket, AT&T PREPAIDSM, AT&T TV, AT&T Fiber und DIRECTV. Das Segment WarnerMedia produziert, vertreibt und lizenziert in erster Linie Fernsehprogramme und Spielfilme, vertreibt Home-Entertainment-Produkte in physischen und digitalen Formaten, produziert und vertreibt Handy- und Konsolenspiele sowie Verbraucherprodukte und bietet Markenlizenzierungs- und Werbedienstleistungen an. Das Unternehmen betreibt außerdem Kabelnetze, eine Video-on-Demand-Streaming-Plattform unter den Namen HBO Max und HBO GO, Mehrkanal-Pay-TV-Dienste unter den Namen HBO und Cinemax sowie digitale Medienangebote und lizenziert seine Inhalte an Fernsehsender und Over-the-Top-Dienste. Das Segment Lateinamerika bietet Videounterhaltungs- und Audioprogrammierungsdienste unter den Marken DIRECTV und SKY hauptsächlich für Privatkunden an; Pay-TV-Dienste, einschließlich HD-Sportvideoinhalte; und Postpaid- und Prepaid-Mobilfunkdienste unter den Marken AT&T und Unefon sowie den Verkauf verschiedener Handys über firmeneigene Geschäfte, Agenten und Einzelhandelsgeschäfte Dritter. Das Unternehmen war früher als SBC Communications Inc. bekannt und änderte im November 2005 seinen Namen in AT&T Inc. um. AT&T Inc. wurde 1983 gegründet und hat seinen Hauptsitz in Dallas, Texas.

Über AT&T muss ich gar nicht viele Worte verlieren, denn fast jeder kennt dieses Unternehmen und dessen Kerngeschäft, dem Mobilfunk und alles was dazu gehört.

Erwähnenswert ist aber zumeist, dass sich AT&T vor einiger Zeit mit dem Zukauf von Warner Media im Bereich Content Creation enorm verstärkt hat. Das vielversprechendste Produkt aus dieser Sparte ist sicher der Streaming Dienst HBO Max. Viele sehen diesen langfristig auf Platz 3 hinter Netflix und Disney, aber noch vor Amazon Video und TV+ von Apple.

Die Übernahme kostete natürlich ordentlich Geld und vielen ist der hohe Schuldenberg aktuell ein Dorn im Auge, aber man kaufte sich dazu massiven Cash Flow ein und kann neben der Dividendenzahlung auch locker die Zinsen für diese Schulden bedienen plus den Abbau derselben vorantreiben.

Alles in allem läuft es bei AT&T, auch wenn es natürlich das ein oder andere Wehwehchen gibt. Zum Beispiel Direct TV, weil der Trend weg vom TV und hin zum Streaming, nicht mehr zu bremsen ist. Ebendieses Direct TV versuchte man jetzt wieder loszuschlagen und kam dabei lange nicht so richtig vorwärts. Vielleicht ist das auch ein Grund, warum der Kurs weiterhin auf einem relativ niedrigen Niveau verharrt? Wer weiß.

Laut den letzten News wurde jetzt aber endlich ein Käufer gefunden und die kolportierten 7,8 Milliarden sollen direkt in den Schuldenabbau fliessen. Damit dürfte sich die Situation deutlich entspannen, oder?

Was AT&T für die meisten interessant macht ist die hohe Dividendenrendite, die es zum Einstieg gibt. Fast 7%, sind nicht zu verachten. Gerade für die, die von der Dividende leben wollen. Und eigentlich steigt diese Dividende dann auch noch Jahr für Jahr leicht. Ich sagte eigentlich, weil AT&T aktuell überfällig ist bzgl. der Dividendenerhöhung. In 2020 gab es im 1. Quartal die letzte Steigerung.

Ich bin aber relativ zuversichtlich, dass wir dieses Jahr noch eine Anhebung der Dividende sehen werden. Seit 36 Jahren erhöht AT&T regelmäßig und diese Serie werden sie sich nicht kaputtmachen wollen.

AT&T ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 36 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 2,2% und in den letzten 3 Jahren um 2,0% jedes Jahr gesteigert.

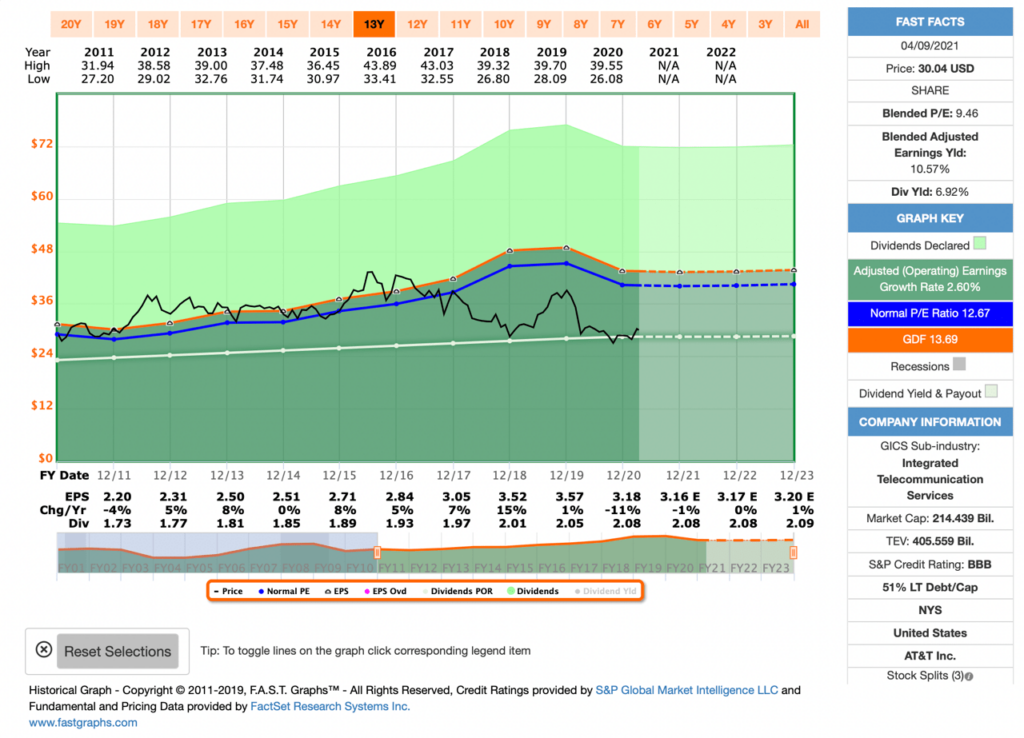

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,20 USD in 2011, auf 3,18 USD in 2020 und für 2021 werden 3,16 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 9,5 und liegt damit unter dem Schnitt der letzten Jahre von 12,7.

Die Dividendenrendite (Dividend Yield) beträgt 6,9%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei guten 65,4%.

Ich finde Preise um und unterhalb von 34,- USD bzw. 28,50 EUR interessant und immer, wenn die Dividendenrendite bei 6% oder mehr notiert.

Idee #2: Church & Dwight Co., Inc. (CHD)

Church & Dwight Co., Inc. entwickelt, produziert und vermarktet Haushalts-, Körperpflege- und Spezialprodukte in den Vereinigten Staaten und international. Das Unternehmen ist in drei Segmenten tätig: Consumer Domestic, Consumer International und Specialty Products Division. Das Unternehmen bietet Katzenstreu, Teppichdesodorierungsmittel, Waschmittel und Backpulver sowie andere Produkte auf Backpulverbasis unter der Marke ARM & HAMMER; Kondome, Gleitmittel und Vibratoren unter der Marke TROJAN; Fleckenentferner, Reinigungslösungen, Waschmittel und Bleichmittelalternativen unter der Marke OXICLEAN; batteriebetriebene und Handzahnbürsten unter der Marke SPINBRUSH; Schwangerschaftstests und Ovulationstests für zu Hause unter der Marke FIRST RESPONSE; Enthaarungsmittel unter der Marke NAIR; orale Schmerzmittel unter der Marke ORAJEL; Waschmittel unter der Marke XTRA; Nahrungsergänzungsmittel in Gummiform unter den Marken L’IL CRITTERS und VITAFUSION; Trockenshampoos unter der Marke BATISTE; Zahnseide und Ersatzduschköpfe unter der Marke WATERPIK; FLAWLESS-Produkte; und Erkältungsprodukte unter der Marke ZICAM. Darüber hinaus bietet das Unternehmen Spezialprodukte an, darunter Produkte zur Steigerung der Tierproduktivität wie MEGALAC Pansen-Bypass-Fett, ein Ergänzungsmittel, das es Kühen ermöglicht, das Energieniveau während der Zeit hoher Milchproduktion aufrechtzuerhalten; BIO-CHLOR und FERMENTEN, die zur Verringerung von Gesundheitsproblemen im Zusammenhang mit dem Kalben eingesetzt werden und gleichzeitig das benötigte Protein liefern; und CELMANAX, ein raffiniertes funktionelles Kohlenhydrat, ein Präbiotikum auf Hefebasis. Darüber hinaus bietet das Unternehmen Natriumbicarbonat sowie Reinigungs- und Desodorierungsprodukte an. Das Unternehmen vertreibt seine Verbraucherprodukte über Supermärkte, Großhändler, Großhandelsclubs, Drogerien, Convenience Stores, Haushaltswarengeschäfte, Dollar- und andere Discountläden, Haustier- und andere Spezialgeschäfte sowie über Websites und andere E-Commerce-Kanäle; Spezialprodukte werden über Distributoren an Industriekunden und Viehzüchter verkauft. Das Unternehmen wurde im Jahr 1846 gegründet und hat seinen Hauptsitz in Ewing, New Jersey.

Church & Dwight hatte ich bereits 2019 im Rahmen eines Watchlist-Artikels kurz beleuchtet und damals als gut, aber zu teuer empfunden. Da der Titel aktuell scheinbar an Beliebtheit in der Blogger-Community gewinnt, ist es vielleicht die richtige Zeit, dass auch ich mal wieder einen Blick darauf werfe.

Dabei werde ich wie gewohnt nicht ins Detail gehen, sondern mir nur 1-2 Dinge rauspicken und highlighten. Wer eine richtig gute Aktienanalyse zu Church & Dwight lesen möchte, der kann ja gern mal bei Daniel aka Whirlwind auf dem Blog vorbeischauen. Prädikat lesenswert!

Die Produkte von Church & Dwight sind in unseren Breiten eher weniger bekannt, dagegen ist das Unternehmen in den USA ein echter Gigant. So wird auch der Großteil des Umsatzes dort mit herkömmlichen und langweiligen Konsumgütern erwirtschaftet. In 2020 kaufte man sich einen Teil Gesundheit ins Portfolio, was der Diversifikation sicher zugutekommt und dem weiteren Wachstum nicht abträglich sein wird.

Wachstum ist auch das, was Church & Dwight von den meisten anderen Konsumgüterherstellern unterscheidet. Denn im Gegensatz zum Großteil der Mitbewerber wächst man zweistellig und ein Ende ist wohl eher nicht in Sicht.

Leider ist die Bewertung mit einem KGV von 30 auch weiterhin sehr sportlich und das obwohl der Kurs Ende 2020 bereits ein gutes Stück zurückgekommen ist. Das ist fast auf dem Niveau von zum Beispiel Microsoft. Das muss man erstmal sacken lassen.

Aufgrund der abgehobenen Bewertung ist der Wert aktuell wohl nicht sooo attraktiv für uns Dividendensammler, auch wenn man natürlich mit ordentlichen Dividendensteigerungen in nächster Zukunft rechnen kann. Gerade einmal 1,2% Dividendenrendite bekommt man zum Einstieg.

Insgesamt gesehen ist somit ein Kauf von Church & Dwight zum aktuellen Zeitpunkt für valueorientierte Anleger eher nicht ratsam. Sofern man aber dem Unternehmen und dessen Ausblick glaubt, dann könnte evtl. ein Einstieg über einen Sparplan durchaus opportun sein, um wenigsten mit einer kleinen Position dabei zu sein. Diese könnte man dann bei Rücksetzern weiter aufstocken.

Last but not least ein Punkt, den ich persönlich nicht mag und der in anderen Artikeln nie Erwähnung findet. Church & Dwight entwickelt und vertreibt auch Produkte, die der Produktivitätssteigerung in der Massentierhaltung dienen. Und wer sich einmal mit dem Thema Massentierhaltung beschäftigt lernt sehr schnell, dass es hier kein „die Guten“ gibt. Man sollte also bei einem Investment nicht vergessen, dass Church & Dwight durchaus auch eine dunkle Seite hat.

Church & Dwight ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 25 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 20,0% und in den letzten 3 Jahren um 8,1% jedes Jahr gesteigert.

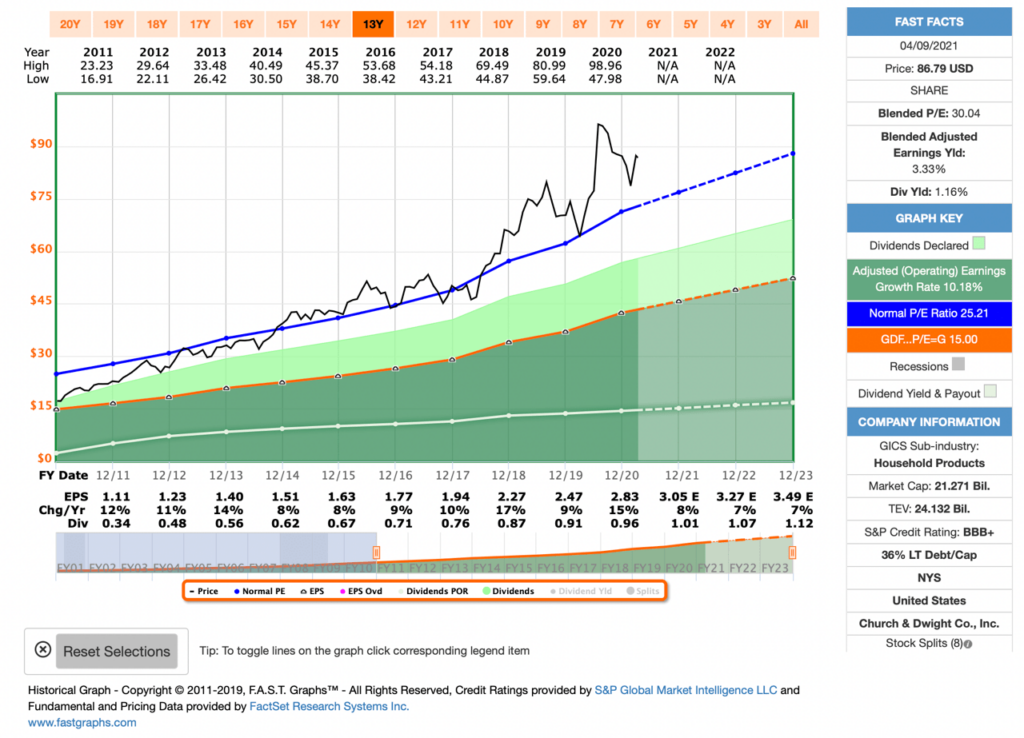

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,11 USD in 2011, auf 2,83 USD in 2020 und für 2021 werden 3,05 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 30,0 und liegt damit deutlich über dem Schnitt der letzten Jahre von 25,2.

Die Dividendenrendite (Dividend Yield) beträgt 1,2%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei sehr guten 33,9%.

Ich finde Preise um und unterhalb von 55,- USD bzw. 46,25 EUR interessant und wenn die Dividende mal wieder Richtung 2% läuft.

Idee #3: Kimberly-Clark Corp. (KMB)

Die Kimberly-Clark Corporation produziert und vertreibt zusammen mit ihren Tochtergesellschaften weltweit Körperpflege- und Tissueprodukte. Das Unternehmen ist in drei Segmenten tätig: Personal Care, Consumer Tissue und K-C Professional. Das Segment Personal Care bietet Wegwerfwindeln, Trainings- und Jugendhosen, Badehosen, Babyfeuchttücher, Damen- und Inkontinenzpflegeprodukte und andere verwandte Produkte unter den Markennamen Huggies, Pull-Ups, Little Swimmers, GoodNites, DryNites, Sweety, Kotex, U by Kotex, Intimus, Depend, Plenitud, Softex, Poise und anderen an. Das Segment Consumer Tissue bietet Gesichts- und Toilettentücher, Papierhandtücher, Servietten und verwandte Produkte unter den Markennamen Kleenex, Scott, Cottonelle, Viva, Andrex, Scottex, Neve und anderen an. Das Segment K-C Professional bietet Wischtücher, Tücher, Handtücher, Bekleidung, Seifen und Desinfektionsmittel unter den Marken Kleenex, Scott, WypAll, Kimtech und KleenGuard an. Das Unternehmen verkauft Produkte für den Hausgebrauch direkt an Supermärkte, Drogerien, Lagerhäuser, Kaufhäuser und andere Einzelhandelsgeschäfte sowie über andere Distributoren und den elektronischen Handel; Produkte für den außerhäuslichen Gebrauch werden direkt an Produktionsbetriebe, Hotels, Bürogebäude, Gastronomiebetriebe und öffentliche Einrichtungen sowie über Distributoren und den elektronischen Handel verkauft. Die Kimberly-Clark Corporation wurde im Jahr 1872 gegründet und hat ihren Hauptsitz in Dallas, Texas.

Bei Kimberly-Clark ist es mittlerweile sogar schon seit 2018 her, dass ich sie in einem Wachlist-Artikel hatte. Zeit wird es. Im Rückspiegel betrachtet wäre der Sommer 2018 der ideale Zeitpunkt für einen Kauf gewesen. So hatte ich das damals auch ungefähr ausgedrückt, dann aber doch anderen Werte den Vorzug gegeben. Tja, so läuft das dann halt.

Nun gab es in den letzten Monaten des Jahres 2020 bis in den Februar 2021 hinein erneut einen deutlichen Kursrückgang. Die anfängliche Euphorie bzgl. gestiegener Umsätze von Desinfektions- und Reinigungsmitteln im privaten Bereich, machte scheinbar der Ernüchterung Platz, dass die Umsätze der gleichen Produktgruppe im gewerblichen Bereich, zum Beispiel bei Büroräumen, nun deutlich moderater ausfielen, als gedacht.

Trotzdem fand ich die fundamentalen Kennzahlen von Kimberly-Clark jetzt nicht so schlecht während der letzten Quartalszahlen. Ist das also eine dieser typischen Übertreibungen und damit eine gute Chance für Schnäppchenjäger?

Immerhin bekommt man hier einen waschechten Dividenden-Aristokraten mit 49 jährlichen Dividendenerhöhungen in Folge und mit über 3% Dividendenrendite zum Einstieg. Für mich hört sich das sehr gut an. Also wo ist der Haken?

Ein Risiko, was sich scheinbar gerade manifestiert, und was durchaus der Grund für die Zurückhaltung der Investoren sein könnte, sind die deutlich gestiegenen Holzpreise. Kann es sein, dass diese aktuell ca. 3x höher liegen als noch letztes Jahr und weiter steigen? Wow! Holz ist für Kimberly-Clark ein wichtiger Rohstoff zur Herstellung ihrer Produkte.

Das Unternehmen wird natürlich versuchen diese erhöhten Rohstoffkosten durch Preiserhöhungen an die Kunden weiterzugeben, aber das könnte in einem an sich schon preissensitiven Marktumfeld durchaus schwierig werden.

Kimberly-Clark ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 49 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 5,5% und in den letzten 3 Jahren um 3,4% jedes Jahr erhöht.

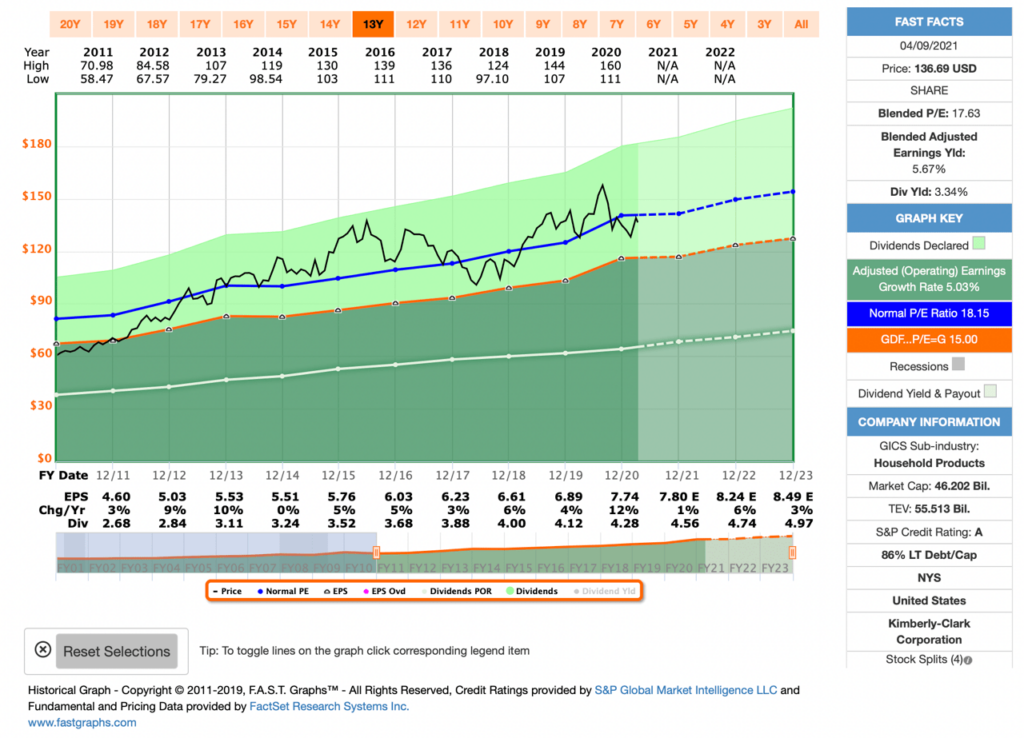

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,60 USD in 2011, auf 7,74 USD in 2020 und für 2021 werden 7,80 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 17,6 und liegt damit unter dem Schnitt der letzten Jahre von 18,2.

Die Dividendenrendite (Dividend Yield) beträgt 3,3%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei guten 55,3%.

Ich finde Preise um und unterhalb von 135,- USD bzw. 113,50 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

Idee #4: PetMed Express Inc. (PETS)

PetMed Express, Inc. ist zusammen mit seinen Tochtergesellschaften unter dem Namen 1-800-PetMeds als Apotheke für Haustiere in den Vereinigten Staaten tätig. Das Unternehmen vertreibt verschreibungspflichtige und nicht verschreibungspflichtige Medikamente für Haustiere sowie andere Gesundheitsprodukte für Hunde, Katzen und Pferde. Es bietet nicht verschreibungspflichtige Medikamente und Zubehör wie Floh- und Zeckenschutzmittel, Knochen- und Gelenkpflegeprodukte, Vitamine, Leckerlis, Nahrungsergänzungsmittel, Hygieneprodukte und Zubehör sowie verschreibungspflichtige Medikamente wie Herzwurm-, Floh- und Zeckenschutzmittel, Arthritis-, Dermatitis-, Schilddrüsen-, Diabetes-, Schmerz-, Herz-/Blutdruck- und andere Spezialmedikamente sowie generische Ersatzpräparate. Das Unternehmen verkauft auch Futter, Betten, Kisten, Treppen, Kinderwagen und anderen Haustierbedarf. Das Unternehmen vertreibt seine Produkte über seine Internet-Website, ein telefonisches Kontaktzentrum und über Direktversand/Print durch Broschüren und Postkarten. PetMed Express, Inc. wurde 1996 gegründet und hat seinen Hauptsitz in Delray Beach, Florida.

PetMed Express ist neu auf der Watchlist und hauptsächlich deswegen interessant, weil ich hier zuletzt mit meiner Optionsstrategie gutes Geld verdienen konnte. Da dachte ich es kann nicht schaden mal näher hinzuschauen, ob der Wert auch etwas fürs Dividendenaktiendepot sein könnte.

Auf den ersten Blick schreckt mich der Chart ab. Da geht es drunter und drüber im Kursverlauf. Oh je.

Das Ganze scheint von Zeit zu Zeit getrieben durch aufflackernde Ängste bzgl. einer heranwachsenden Konkurrenz großer Online Händler, so auch zum Beispiel Amazon. Das Management lässt da nicht so recht eine klare Strategie erkennen, wie man damit umgehen möchte.

Und dann ist dieses Jahr PetMed Express darüber hinaus noch zum Spielball des Redditforums Wallstreetbets geworden. Ihr wisst schon, dass Shortseller Thema, um das es auch bei Gamestop geht. Wobei ich ehrlich gesagt nicht den Grund erkennen kann, warum die Aktien von PetMed Express so dermassen leerverkauft werden. Das Unternehmen erscheint mir gesund. Gut für den Optionshandel wegen der Volatilität, aber weniger erfreulich für uns Dividendensammler, die Ruhe im Depot wollen.

Wobei man aber sagen muss, dass in Bezug auf die Dividende alles okay ist. Über 3% Dividendenrendite zum Einstieg bei akzeptabler Ausschüttungsquote und moderaten Wachstum. Was will man mehr?

In Bezug auf das Wachstum, ist in nächster Zukunft bei PetMed Express sogar wieder etwas mehr zu erwarten, wenn die Vorhersagen zutreffen sollten. Zweistellig die nächsten beiden Jahre wäre schon eine Ansage und würde das aktuell KGV von 20 fast akzeptablen erscheinen lassen. Im Vergleich zum historischen KGV ist der Wert jedoch überbewertet.

Last but not least PetMed Express hat keinerlei langfristig Schulden in der Bilanz. Ich finde das ist immer eine Erwähnung wert, oder? Zumindest sollte das dem Unternehmen genug Flexibilität geben, um mit aufkommenden Herausforderungen klarzukommen, wenn man denn einen Plan hat.

PetMed Express ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 12 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 9,4% und in den letzten 3 Jahren um 12,0% jedes Jahr erhöht.

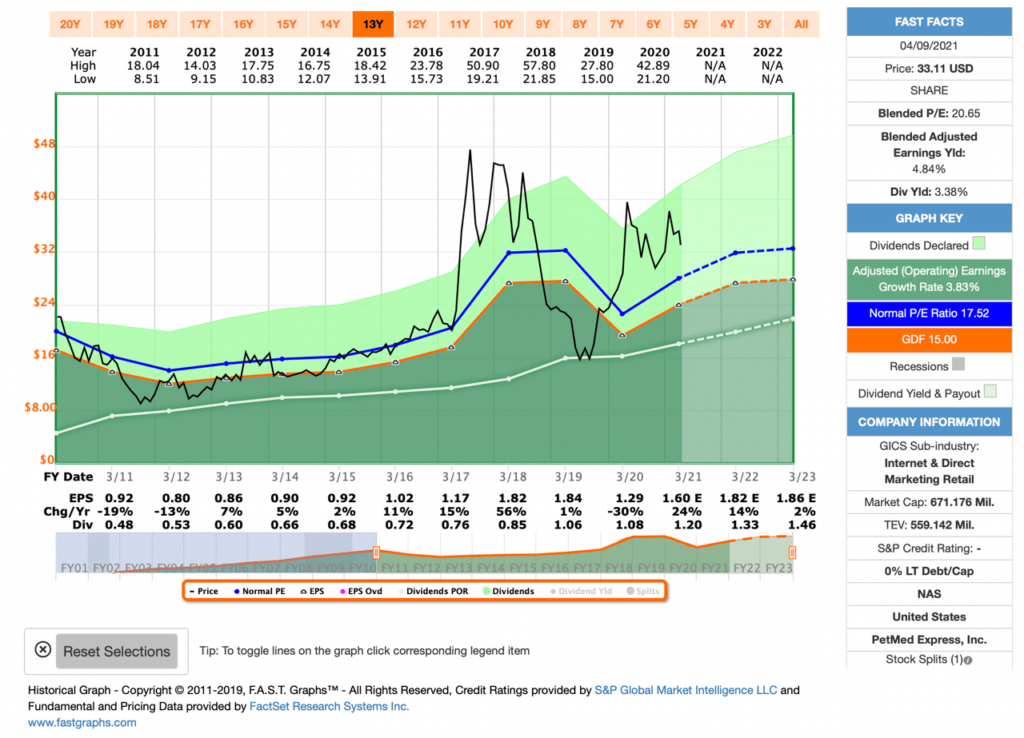

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 0,92 USD in 2011, auf 1,29 USD in 2020 und für 2021 werden 1,60 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 20,6 und liegt damit über dem Schnitt der letzten Jahre von 17,5.

Die Dividendenrendite (Dividend Yield) beträgt 3,4%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei hohen 83,7%.

Ich finde alle Preise um und unterhalb von 30,- USD bzw. 25,25 EUR interessant und wenn die Dividendenrendite Richtung 4% läuft.

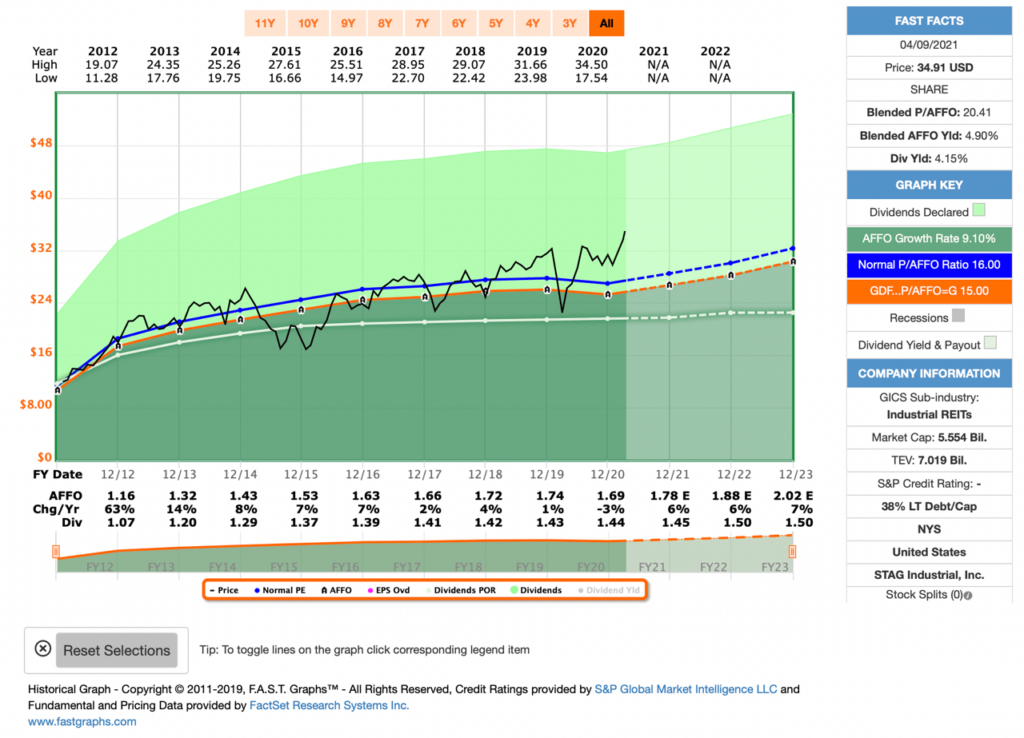

Idee #5: STAG Industrial Inc. (STAG)

STAG Industrial Inc. ist ein Immobilien-Investment-Trust, der sich auf den Erwerb und den Betrieb von gewerblichen Einzelmietern in den Vereinigten Staaten konzentriert. Durch die Ausrichtung auf diese Art von Immobilien hat die STAG eine Anlagestrategie entwickelt, die Anlegern hilft, eine leistungsstarke Balance aus Ertrag und Wachstum zu finden.

Last but not least zum Schluss wie üblich ein REIT, STAG Industrial.

Alle kennen Amazon, aber kennt jemand den Vermieter vieler der von Amazon genutzten Logistikzentren und Lagerhallen? Viola, da wären wir bei STAG Industrial. Amazon ist der größte Mieter (nach Umsatz) bei dem auf gewerbliche Immobilien mit Einzelmietern spezialisierten REIT.

Wie jeden REIT hat es auch STAG Industrial im März und April 2020 hart getroffen. Da schlug die Unsicherheit voll zu und riss alles nach unten. Aber schnell wurde klar, dass das Geschäftsmodell des Unternehmens krisenfest und scheinbar sogar pandemiesicher ist. Ausfälle bei den Mieteinnahmen gab es auf jeden Fall nicht. Die anschliessende starke Erholung des Kurses war die logische Konsequenz.

Dabei war sich STAG Industrial so sicher, dass es in 2020 sogar Zukäufe tätigte, wo andere REITs ums blanke Überleben kämpften. Das ist ein starkes Zeichen. Packt man dazu noch eine für REITs niedrige Verschuldung, dann kann das nur noch gut werden, oder?

Nicht ganz, denn in Summe schloss man 2020 dann doch mit einem leichten Rückgang der AFFOs (Adjusted Funds From Operations) ab und es gab auch nur eine Ministeigerung von +0,7% bei der Dividende.

Aber immerhin wird diese monatlich gezahlt. I like it! 🙂

Den Kurs haben diese Indizien für evtl. Probleme nicht interessiert, denn der stieg immer weiter und liegt heute deutlich über dem historischen Mittelwert der letzten 10 Jahre. Damit ist STAG Industrial klar überbewertet und bietet nicht zuletzt deswegen auch nur noch eine Dividendenrendite zum Einstieg von 4,1%. Das ist für einen REIT, der unter normalen Umständen auch nur mit ca. 5% im Jahr wächst, nicht gerade üppig.

STAG Industrial ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 10 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 1,1% und in den letzten 3 Jahren um 0,8% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,16 USD in 2012, auf 1,69 USD in 2020 und für 2021 werden 1,78 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 20,4 und liegt damit im Schnitt der letzten Jahre von 16,0.

Die Dividendenrendite (Dividend Yield) beträgt 4,2%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei für einen REIT guten 85,5%.

Ich finde alle Preise um und unterhalb von 28,- USD bzw. 23,50 EUR interessant und immer, wenn die Dividendenrendite deutlich über 5% notiert.

Was habt ihr so auf eurer Watchlist im April 2021 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube aus den gerade genannten Unternehmen, wäre aktuell Kimberly-Clark meine Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,19

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

T und KMB habe ich im Depot sowie auf PETS einen CSP geschrieben. CHD ist immer teuer. STAG ist wie alle Industrie-REITs mit höheren AFFO-Multiples als historisch bewertet.

Bei T halte ich die 5G Frequenzenauktion mit 25 Mrd USD für beachtenswert. Wird die Schulden wieder auf 180 Mrd USD treiben und damit fast wie Ende 2018.

Die im Raum stehende US-Steuererhöhung von 21% auf 28 % mit globaler Mindeststeuer lässt mich derzeit neben der Bewertung vorsichtig agieren. Bevorzuge aus diesem Grund mehr REITs und BDCs.

Bei SLG werde ich wohl nächste Woche aufstocken und über eine Aufstockung bei O denke ich nach.

Viele Grüße,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Danke für den Hinweis bzgl. AT&T und der 5G-Auktion. Muss ich mir nochmal anschauen.

Wenn die Steuererhöhung kommt, gehen wir dahin zurück, wo wir vor Trump waren. Wird sicher auch interessant, wie sich das auswirken wird. 🙂

CU Ingo.

Moin Ingo,

auch deine aktuelle Beobachtungsliste enthält wieder eine Kaufkandidaten, die mich potenziell ansprechen (insbesondere CHD).

Aber auch AT&T habe ich selbst ja schon seit vielen Jahren im Depot und nutze den Optionshandel, um immer mal wieder einen weiteren CSP oder einen Covered Call auf meine 100 Anteile zu schreiben.

Optionshandel ist aber ein gutes Stichwort. Denn PETS war mir zuletzt schon bei deinen Transaktionen mehrfach aufgefallen. Hört sich nach einer ganz lukrativen Geschichte an. Aber nach meinem Wirecard-Fehltritt habe ich mich von jeglichen Titeln, die ich nicht sehr gerne im Depot hätte, verabschiedet.

Viele Grüße

David

Hi David!

Danke fürs Vorbeischauen.

Naja PETS ist ne komische Geschichte. Eigentlich schaut alles okay aus, aber trotzdem gibt es diese Shortquote. Aber so richtig findet man keine Infos darüber.

Bei nem 30er PUT sind es 3k USD. Das Risiko hält sich also in Grenzen. 😉

CU Ingo.

Hey Ingo

Von der aktuellen Watchlist gefällt mir aktuell auch Kimberly am besten, eventuell noch C&D wenn sie noch zurückkommen! Ich habe aktuell ein Auge auf McCormick geworfen, die korrigieren seit einiger Zeit auch, denke mal so bei 70-75€ werde ich hier einsteigen!

Die Dividendenrendite ist da auch eher niedrig so bei 1,5% , wird aber auch seit 35 Jahren immer erhöht!

Schönes Wochenende

Hi Claudio!

Danke fürs Vorbeischauen.

Church & Dwight ist super interessant und ich würde auch gern zum Zuge kommen, aber nicht zu dem Preis. Geduld ist angesagt.

McCormick könnte ich mir auch mal wieder anschauen. Danke für den Tipp.

CU Ingo.

Hallo Ingo,

es freut mich, dass es Church & Dwight dieses Mal in deinen „5 Ideen für deine Watchlist“-Artikel geschafft hat. Vielen Dank übrigens auch für die lobenden Worte zu meinem letzten CHD-Beitrag. Sehr nett von dir.

Ja, die vergleichsweise hohe Bewertung der CHD-Aktie wird oft als Nachteil angesehen, aber das liegt natürlich auch immer im persönlichen Ermessen bzw. ist schlicht weg auch eine Frage möglicher Alternativen. Persönlich hatte ich seit Juni 2020 einen Sparplan auf die Aktie von Church & Dwight laufen und habe diesen bei günstiger Gelegenheit zusätzlich über kleinere 1x-Käufe (bei 69,75 € u. 67,21 €) gepusht. Damit beträgt mein mittlerer Einstiegskurs nun 71,70 € (brutto, d.h. inkl. Gebühren). Mit 15 Stück bzw. gut 1.000 Euro investierten Kapital wäre damit der 1. Meilenstein erst einmal erreicht.

Zur Identifikation „günstiger Gelegenheiten“ nutze ich gern Drawdown-Charts. Anbei der aktuelle Drawdown-Chart zur Church & Dwight Aktie für deine Community und dich: https://www.whirlwind-investing.com/wp-content/uploads/2021/04/2021-04-18_Drawdown-Chart_CHD.png (Leider ist es mir nicht gelungen, das Diagramm direkt als Bild einzufügen. Daher als Link.)

Gut zu sehen ist hierbei meiner Meinung nach, dass Kursrücksetzer bzw. Korrekturen von 15 % bis 20 % in der Vergangenheit i.d.R. ganze gute Kaufkurse waren. Aktuell ist der Kurs dabei sich wieder Richtung letztes Hoch vorzuarbeiten. Ich bin gespannt, ob es gelingt.

Mach weiter so. Ich freue mich schon auf deinen nächsten Beitrag.

Viele Grüße,

Daniel aka Whirlwind. 😉

P.S. Wäre CHD u.U. auch ein Put-Kandidant, d.h. für CSPs?

Hi Daniel!

Danke fürs Vorbeischauen.

Mit einem Sparplan in so einen Wert wie Church & Dwight reinzugehen ist, wie im Artikel auch geschrieben, durchaus opportun. Dann bei Rücksetzern nachkaufen macht die Sache rund. Also volle Zustimmung.

Ob der Wert auch etwas für den Optionshandel wäre, muss ich schauen. Vom Preis her ja, aber kenne die Vola nicht und am WE nachschauen macht nur bedingt Sinn. 😉

CU Ingo.

Hallo Ingo,

Ich liebe deine Watchlist Beiträge und fiebere ihnen immer entgegen.

Kleine Info:

Habe am Mittwoch auf CHD nen Put zum 21. Mai bei 80 gesetzt und 66 Dollar Prämie eingefahren.

Viele Grüße und einen schönen Sonntag

Achim

Hi Achim!

Danke für deinen Input.

Das wären 9,4% p.a. im Best Case. Geht so. Der Put ist ja recht konservativ. Kann man also machen, wenn man im Notfall auch wirklich mit den 80 USD zufrieden wäre, falls der Markt (allgemein) oder der Wert (speziell) einbricht.

Viel Erfolg!

CU Ingo.

@Ingo, @Achim: Für mich als Optionsdummie… 66 USD Prämie für 8.000 USD, richtig? Heißt 0,825 % Prämie für das bereitgestellte bzw. vorgehaltene Kapital, korrekt? Wie lange läuft denn der Put?

Hi Daniel!

Bis 21. Mai sind es 32 Tage, also sind es p.a. 9,4%.

CU Ingo.

Hallo Ingo,

wieder eine interessante Liste. AT&T besitze ich schon lange und habe sie immer wieder nachgekauft. Bei den jetzigen Kursen sind sie einen Blick wert, aber man kann halt kurstechnisch so gar nichts erwarten. Das ist für mich die klassische Aktie zum warten auf die Dividende. In der jetzigen Hochphase ist sie aber ein reeller Kandidat, wenn man etwas Geld nicht zu teuer anlegen möchte. Reich wird man mit der Aktie nicht.

Auf Church and Dwight bin ich 2016 aufmerksam geworden und einige Leute hatten über diese Aktie geschrieben. Im Gegensatz zu z.B. P&G wachsen sie beständig und leider ist der Kurs, wie man an deinem Chart sehr gut erkennen kann, immer zu hoch. Ich habe mich damals aber überreden können, 50 Stück zu je 48 $ zu kaufen. Ich muss aber sagen, für Dividendeninvestoren ist die Sache eher unterdurchschnittlich. Der Kurszuwachs ist in der Tat trotz des Rücksetzers sehr schön, aber ich dümple mit den Dividenden-Erhöhungen im Verhältnis zu meinem Einstandskurz bei etwas über 2% herum. Das ist zwar nicht ganz so mau wie z.B. bei VISA, aber es ist eine klassische Wachstumsaktie, solange das Geschäft gut läuft. Und da spricht nichts dagegen. Aber jetzt zu 88 $ kaufen? Hm, das ist ganz schön viel Risiko. Mittelfristig sind die Chancen aber ziemlich gut, dass es sich von den Kursen ausgeht. Alleine durch den Geschäftsgang und daraus resultiert die Beliebtheit. Wobei ich bei Einbrüchen denke, dass diese schnell nachlässt.

Kimberly ist ein Wert, über den ich auch nach dem Rücksetzer öfters nachgedacht habe. Ich finde sie interessant und man kann sich durchaus überlegen, welche zu kaufen. Gute solide Firma mit schöner Dividendenrendite. Das Geschäftsmodell ist gut und das Unternehmen wächst. Kann man fast nichts falsch machen, wenn man die kauft.

Zu Petmed Express kann ich nicht viel sagen, außer dass ich sie heute auf dem Kursniveau nicht kaufen möchte. Wie Du schon richtig geschrieben hast, schaut der Langfristchart auch nicht berauschend aus und die Bewertung ist mir zu hoch.

STAG ist ein interessanter REIT, nur würde ich warten, bis die Kurse wieder attraktiver sind. Leider wie vieles momentan einfach zu teuer. Aber das Unternehmen ist interessant.

Ich selber stocke momentan nur ganz langweilig die Aflac (im Mai wohl zum letzten Mal) und die Alibaba (solange der Kurs noch OK ist) auf. Also keine Kreativphase meinerseits. Evtl. denke ich nach, die Simon Properties aufzustocken, wenn noch etwas Geld übrig ist. Das Corona-Drama in den USA wird absehbar sein Ende finden und dann rennen die Leute wieder in die Malls. Aber das wird nichts großes.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Na Procter & Gamble hat ja auch wieder gute Zahlen vorgelegt. Klar, nicht so starkes Wachstum wie Church & Dwight, aber dafür eine höhere Dividendenrendite und die etwas günstigere Bewertung. Beide wären mir aber zu teuer aktuell.

Naja, Geduld ist eine Tugend. Also warten wir ab. 🙂

CU Ingo.

Lieber Ingo,

Ich richte meinen Fokus derzeit auf folgende Unternehmen: Kimberly-Clark, Lockheed Martin, CVS, NexstarMedia (vor kurzem darauf aufmerksam geworden), National Grid, ConEd, Algonquin oder Southern Co. (die heute immerhin um 3.1% ihre Div erhöht haben)

Liebe Grüße

Clemens

Hi Clemens!

Danke fürs Vorbeischauen.

Deine Werte muss ich mir mal anschauen, ein paar davon sagen mir nichts. Vielleicht ist ja etwas interessantes dabei. 🙂

Wobei ich Lockheed Martin persönlich für mein Depot nicht in Betracht ziehe. Die fundamentalen Kennzahlen sind gut und die Bewertung attraktiv, aber das Geschäftsmodell kann ich dann doch nicht mit meinem Gewissen vereinbaren.

CU Ingo.

Hallo Ingo,

ja, bei LMT muss das eine jede oder ein jeder selbst für sich entscheiden. Ich kenne alle Entscheidungen rational und intellektuell nachvollziehen.

Ich möchte auf meiner Liste noch ergänzen: Bristol-Myers-Squibb, Costco und eventuell vor dem Ex-Div-Tag die Allianz.

Liebe Grüße

Clemens

Hi Ingo,

den spannendsten Wert sehe ich in PetMed Express. Wenn man den Zahlen bei SA glauben darf, haben die ja die letzten 5 Jahre mind. 35 Mio FCF pro Jahr generiert. Dann 106 Mio (von 167 Mio!!) Cash. Wenn man die vom Unternehmenswert (rund 640 Mio) abzieht, kommt man auf einen Verhältnis von Marktwert zu FCF von gerade mal 15. Ist vielleicht nicht super günstig, aber als teuer würde ich das ebenfalls nicht empfinden.

Aber wie du schreibst, scheint der Wert für den Optionshandel interessanter, da er gute Rendite bringt. Und wird er eingebucht, dann hat man ein zumindest finanziell kerngesundes Unternehmen (wenn nicht verborgene Probleme bestehen).

Danke für die Anregung. 🙂

Viele Grüße,

Christian

Hi Christian!

Danke fürs Vorbeischauen.

Für mich ist PetMed noch ein kleines Rätsel. Sieht alles gut aus, aber die Vola ist sicher nicht ohne Grund so hoch. Nur welcher Grund ist das? Mhhh …

Ich beobachte zum Beispiel schon sehr lange Skechers und nutze die auch relativ viel beim Optionshandel. Ähnliches Problem hier.

Es macht mich immer etwas nervös, wenn ich etwas nicht verstehe. 🙂

CU Ingo.

Hallo Ingo,

PetMeds habe ich auch schon eine Weile im Auge. Ich habe jetzt einfach den Sprung gewagt und für 24,50 zugegriffen !

Wir werden sehen ….

Hi Halvar!

Danke fürs Vorbeischauen.

Finde ich einen fairen Preis. Ich werde wohl auch 100 Stück eingebucht bekommen für 30 USD. Aber meine Option läuft noch bis Mitte Mai, mal schauen.

Viel Erfolg!

CU Ingo.

Hallo Ingo, ich verfolge an und zu deinen Blog. Man lernt nie aus. Zur Zeit habe ich auch PetMeds im Visier und denke dass ich demnächst zuschlagen werde. Ein weiterer Wert wäre APAM ein Vermögensverwalter aus der USA. Allgemein bin ich bei diesen sehr gut gelaufen habe aber im Moment nur noch Black Rock und die T.Rowe Price Group. Eaton Vance wurde übernommen und ist von der Börse verschwunden. Bei APAM fehlt mir leider eine Aktienanalyse im Aktienfinder. Frage hast du irgendwelche Infos über APAM?

LG AlKi

Hi AlKi!

Danke für deinen Kommentar und Willkommen auf dem Blog.

BlackRock & T. Rowe Price Group habe ich auch im Depot. Sehr schöne Werte mit tollen Dividendensteigerungen jedes Jahr.

APAM sagt mir überhaupt nichts und das Fastgrpahs schaut auf den ersten Blick eher mittelprächtig aus. Und die Dividendenhistorie verstehe ich nicht. Vielleicht weil die stark schwankende Special Dividends 1x pro Jahr zahlen?

Mhhh … schau ich mir mal an. Danke für den Tipp.

CU Ingo.