Nach den Dividendeneinnahmen wird dies hier mein zweitliebster Artikel auf dem Blog, der monatliche Cashflow mit Optionen. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

Nachdem wir nun den Oktober abgeschlossen haben, stehen nur noch 2 Monate auf der Uhr für 2017. Oh je wie die Zeit verfliegt! Da kann man sich ja schon langsam wieder Gedanken über seine Ziele im nächsten Jahr machen, oder?

Aber bleiben wir aktuell noch im Oktober 2017 und schauen, was so rein kam durch den Verkauf von Optionen.

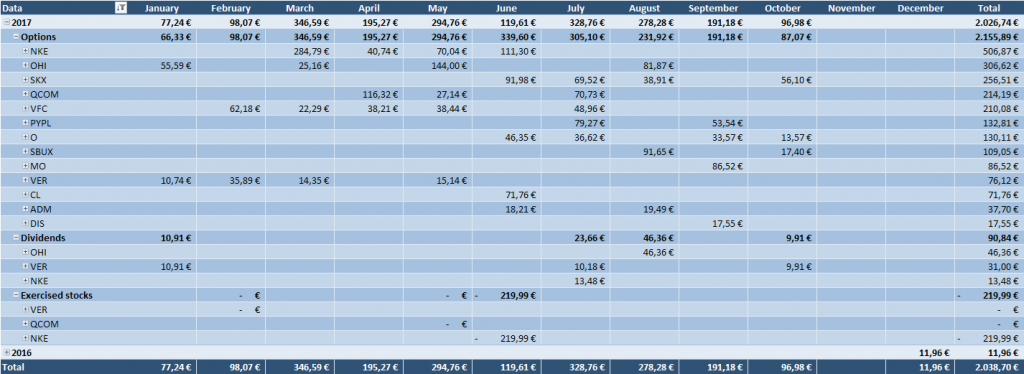

Im Oktober 2017 betrug mein Cashflow mit Optionen 96,98 EUR!

Hier die Auflistung der Prämien:

- Trade :: Closed :: Amount

- Realty Income Corporation :: O 17NOV17 52.5 P :: 19.10.2017 :: 13,57 EUR

- Starbucks Corp. :: SBUX 20OCT17 57.5 C :: 20.10.2017 :: 17,40 EUR

- Skechers U.S.A. Inc. :: SKX 20OCT17 23.0 P :: 20.10.2017 :: 34,80 EUR

- Skechers U.S.A. Inc. :: SKX 20OCT17 22.5 P :: 06.10.2017 :: 21,30 EUR

Aufwendungen für Rückkäufe:

- Keine

Dazu gesellte sich eine Dividendenzahlung von zu dem Zeitpunkt eingebuchten Aktien:

- Trade :: Closed :: Amount

- Vereit :: Dividends :: 16.10.2017 :: 9,91 EUR

Daraus ergibt sich folgende Zusammenfassung:

- Einnahmen im Oktober 2017: 96,98 EUR

- Einnahmen im Oktober 2016: n/a

- Jahr-zu-Jahr Steigerung (YoY, Year over year): n/a

- 2017er Einnahmen bis jetzt (YTD, Year to date): 2.026,74 EUR (202,67 EUR/Monat)

Noch kann ich keinen Jahresvergleich machen, da ich mit dem Optionshandel erst im Dezember 2016 begonnen habe.

Ich bin durchaus zufrieden mit dem Ergebnis und habe 96,98 EUR mehr auf meinem Konto.

Im Vergleich zu den Vormonaten ist dies natürlich schon ein weiterer Rückgang, aber dafür gibt es zwei einfache Erklärungen. Erstens, ich habe die letzten Trades wieder etwas konservativer aufgesetzt und habe wie im Optionshandel ABC im Artikel Teil 8: Optionen schreiben in der Praxis (etwa in der Mitte das Beispiel mit Skechers) beschrieben, die Strikes weiter weg vom Kurs gewählt. Das schmälert natürlich etwas die Prämie, da weniger Risiko. Dazu war die Volatilität die meiste Zeit nicht sehr hoch und ich habe zusätzlich die Earnings (der Tag, wo die Quartalszahlen des entsprechenden Unternehmens veröffentlich werden) vermieden und zwar wegen Grund zwei.

Grund zwei ist, ich bin aktuell seit 4 Wochen mehrheitlich im Ausland unterwegs und habe wenig Zeit, um mich im Fall der Fälle schnell um meine offenen Positionen zu kümmern. Ich bin ehrlich gesagt froh, dass ich es schaffe die Blogartikel irgendwie zu schreiben.

Der Zustand wird noch ca. weitere 4 Wochen anhalten. Ab dann normalisiert sich alles wieder, zumindest für den Dezember und Januar. Solche Stressperioden sind okay, wenn sie zeitlich klar begrenzt sind. Und wenn dann finanziell noch ein kleiner Bonus rausspringt, dann ist das toll und man kann direkt überlegen, wie man dieses Geld ausgibt in neue Dividendenaktien investiert. Kandidaten habe ich ja noch genug auf meiner Watchlist.

Was waren die Erkenntnisse (Learnings) aus dem Oktober?

Eigentlich nicht viel, aber es gab ein paar gute praxisbezogene Bestätigungen schon bereits gemachter Erkenntnisse:

- Volatilität niedrig = Prämien sinken

- Gehe mit dem Strike weiter weg vom Kurs = Prämieneinnahmen sinken

- Calls bringen allgemein weniger als Puts

- Weniger Trades = Weniger Einnahmen = Weniger Zeit investiert

Letzteres sollte für jeden logisch sein, die ersten drei spätestens dann, wenn man sich mit dem Optionshandel ABC beschäftigt hat.

Trotzdem konnte ich mit sehr wenig Aufwand, ich schätze weniger als 2 Stunden insgesamt im Oktober, fast 100,- EUR an Einnahmen generieren. Netter Stundenlohn, wenn man das mal gedanklich umrechnet 🙂 …

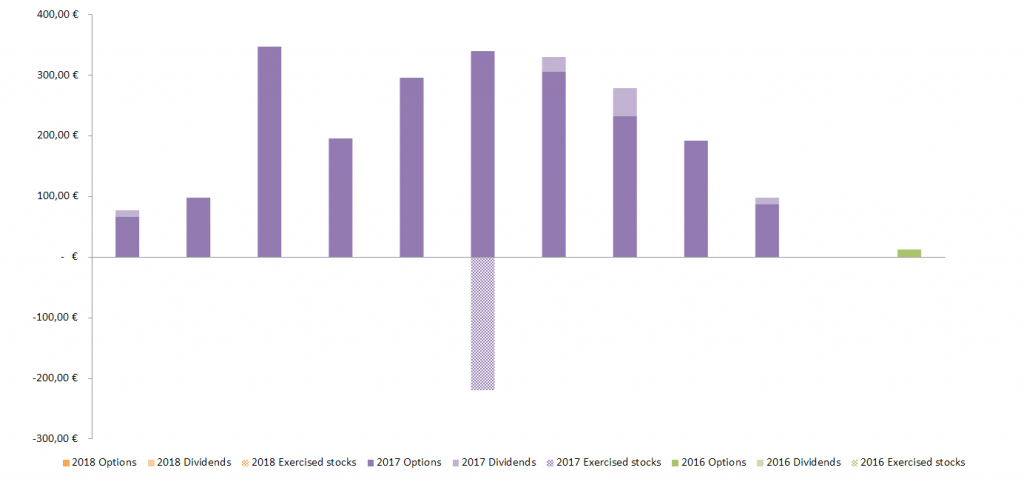

Zum Abschluss noch ein Blick auf die 2017er Gesamtübersicht der abgeschlossenen Trades:

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung ausgelöst wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte der gesamte Cashflow mit Optionen abgebildet sein.

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot.

Ich werde weitere Einzahlungen im Verlauf des Jahres vornehmen, um das Optionsdepot mit bisher bereitgestellten 12.000,- EUR auf möglichst 20.000,- EUR zeitnah zu erhöhen. Damit kann ich dann ein paar Cash Secured Puts mehr verkaufen und den Cashflow mit Optionen weiter steigern. Das ist zumindest der Plan. Schauen wir mal, wo es mich hinführt.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte eine Nachricht und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Danke!

Moin Ingo,

für mich stellt sich im aktuellen Marktumfeld die Frage, ob das Schreiben von Optionen überhaupt Sinn macht.

Mit einem 12K Aktien/ETF-Depot hätte man vermutlich ähnliche oder sogar bessere Ergebnisse erzielt als durch das Schreiben von Optionen, die weit OTM sind…

Viele Grüße

Götz

Hi Götz,

Danke fürs Kommentieren.

Die Frage wäre hier, wie definierst du „im aktuellen Marktumfeld“ genau? Wenn du dich auf die aktuell niedrige Volatilität und die durchweg steigenden Indizes beziehst, dann hast du sicher Recht. Da ist aktuell nicht viel zu holen und ein rein passiver Ansatz wäre mindestens genauso gut.

Aber sobald die Vola anzieht und die Kurse mal wieder Zickzack gehen, steigen die Prämien und damit die Rendite. Mit dem Optionshandel ziele ich auf 20%+ Rendite im Durchschnitt pro Jahr. Das ist mit einem rein passiven Ansatz nicht machbar. Dort landest du bei 8-10%.

Ob das funktioniert? Ich weiß es ehrlich gesagt nicht, aber die Theorie sagt mir ja. Und meine eigenen Versuche in der Praxis, die ich hier ja sehr transparent darstelle, bestätigen dies in den Grundzügen bereits. Ich muss einfach noch mehr Erfahrung aufbauen. Mein selbst gesteckter Zeitraum ist min. 2 Jahre es ernsthaft zu probieren und zu lernen.

Wir werden sehen, wo wir Ende 2018 stehen 🙂 …

Danke nochmals fürs Vorbeischauen!

CU Ingo.