Mit der Artikelserie Im Rückspiegel werde ich von Zeit zu Zeit alle Käufe für mein Dividendenaktiendepot chronologisch nachvollziehen und kommentieren, damit ihr euch ein Bild machen könnt, wann und warum ich genau diese Aktie damals gekauft habe. Heute im Blickpunkt: Mein Kauf von Starbucks!

Gleichzeitig werde ich Bilanz ziehen und einschätzen, ob die Erwartungen, die ich beim Kauf hatte, erfüllt wurden oder nicht. Abgerundet mit einem aktuellen Chart von Fastgraphs gibt euch das die Möglichkeit einzuschätzen, ob meine allgemeine Strategie für Aktienkäufe was für euch ist oder eher doch nicht.

When you’re surrounded by people

who share a passionate commitment

around a common purpose,

anything is possible.

– Howard Schultz –

Ich kaufte zu Beginn Starbucks nicht wie sonst üblich als Einmalkauf, sondern nutzte hier den zu der Zeit gerade entdeckten und von der Comdirect* neu angebotenen Aktiensparplan.

Mit einem solchen Aktienparplan lassen sich sehr bequem gerade die Aktien kaufen bzw. besparen, die regelmäßig etwas zu teuer sind und man so über den Cost Average Effect (Durchschnittskosteneffekt) das Risiko minimieren kann, direkt nach dem Kauf durch einen Rücksetzer oder Crash mit einem dicken Buchverlust dazustehen.

Und Starbucks ist genau so eine Aktie. Eigentlich immer zu teuer, aber man möchte sie trotzdem in seinem Depot haben.

Zwischen Juni 2016 und September 2017 kaufte ich in Summe 40,226 Stück Starbucks zum Durchschnittspreis von je 49,68 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 2.030,80 EUR und erfolgte in 17 Raten und 1 Einmalkauf zwischendurch:

- 1,495 Stück zu 49,41 EUR

- 1,417 Stück zu 52,14 EUR

- 1,458 Stück zu 50,65 EUR

- 1,474 Stück zu 50,11 EUR

- 1,549 Stück zu 47,685 EUR

- 1,531 Stück zu 48,245 EUR

- 1,377 Stück zu 53,64 EUR

- 1,334 Stück zu 55,35 EUR

- 1,902 Stück zu 52,3 EUR

- 1,89 Stück zu 53,68 EUR

- 1,856 Stück zu 54,65 EUR

- 1,818 Stück zu 55,8 EUR

- 1,774 Stück zu 57,19 EUR

- 1,999 Stück zu 50,76 EUR

- 2,144 Stück zu 47,33 EUR

- 2,143 Stück zu 43,98 EUR

- 2,065 Stück zu 47,23 EUR

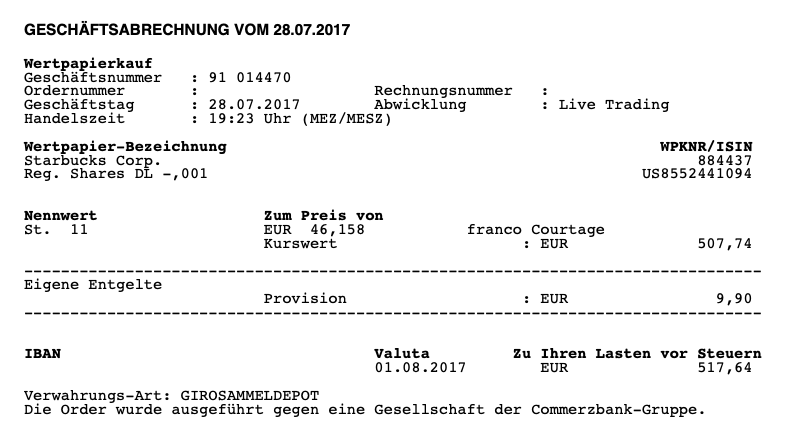

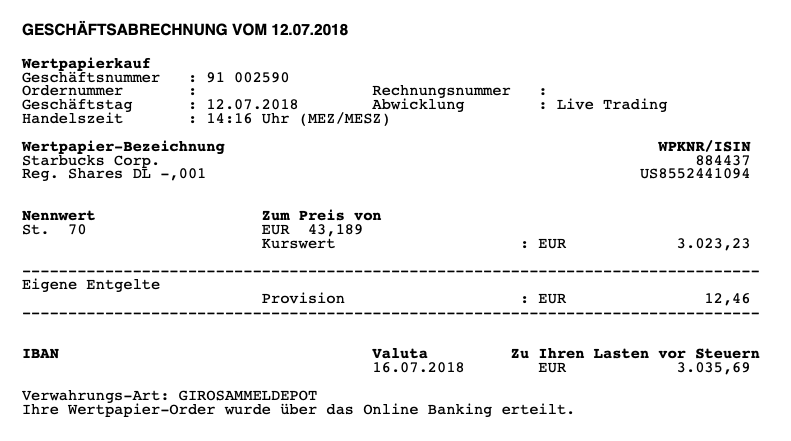

Und hier beispielhaft die Abrechnung für den Einmalkauf von 11 Stück Starbucks zu je 46,16 EUR:

Diesen Einmalkauf zwischendrin tätigte ich natürlich deswegen, weil zu dem Zeitpunkt der Kurs von Starbucks deutlich abgesunken war und ich so meinen Einstandspreis schön verbilligen konnte.

Dieses Vorgehen nennt man übrigens Averaging Down.

Warum der Kauf von Starbucks?

Mit Starbucks Corp. (Symbol SBUX) konnte ich einen weiteren Vertreter aus dem Untersektor der Restaurants in meinem Depot begrüßen. Bisher war der Platz mit McDonalds nur spärlich besetzt.

Und genau wie bei besagten McDonalds, scheiden sich auch die Geister beim Thema Starbucks und hier speziell bei dem Thema rund um die Qualität des dort verkauften Kaffees.

Was mir bei den Argumenten der Gegenseite (die Seite, die Starbucks grundsätzlich ablehnt) auffällt ist, dass zum einen eine sehr einseitige deutsche Sicht präsentiert wird und zum anderen das Kaffee nur eines unter vielen Produkten bei Starbucks ist.

Zu Punkt 1, wir leben in einem Land, in dem es schon sehr lange eine ausgeprägte Kultur des Kaffeetrinkens gibt. Die Qualität ist in den meisten Fällen hoch und es gibt viele verschiedene Möglichkeiten, Kaffee zu trinken. Sprich es gibt viele kleine Cafés und für zu Hause gibt es Bezugsquellen über viele kleine Röstereien, wenn man hochwertigen Kaffee mag.

Dagegen hat es natürlich der Kaffee von Starbucks schwer und ich selbst ordne die Qualität und den Geschmack eher im Bereich des gehobenen Mittelmaßes ein. Nicht mehr, aber sicher auch nicht weniger.

Wenn man aber außerhalb Deutschlands schaut, dann gibt es doch sehr viele Länder, in denen der Kaffee bisher eher ein Nischendasein führte und qualitativ oft etwas von Bodensatz hatte. Das gilt vorallem in dem Land, in dem Starbucks groß geworden ist, in den USA.

Wer die abgestandene saure und verbrannte Plärre in einem typischen amerikanischen Diners mal getrunken hat, der weiß von was ich rede. Und wer das nicht kennt, das schmeckt so streng wie bei euch im Büro der Kaffee, wenn der letzte Rest seit Stunden auf dem Warmhalteplatz der Kaffeemaschine vor sich hinsäuert. 😉

Um es kurz zu fassen, Starbucks war und ist in diesen Ländern qualitativ eine starke Verbesserung zu den bisher verfügbaren Möglichkeiten. Das ist auch der Hauptgrund in meinen Augen, warum es überhaupt zu diesem Siegeszug der Kaffeehauskette kommen konnte.

Zu Punkt 2, der Kaffee im herkömmlichen Sinne, macht nur einen sehr kleinen Teil des Angebots von Starbucks aus. Klar ist bei vielen Produkten die Basis die Kaffeebohne, aber man kann sich vortrefflich darüber streiten, ob ein Latte Macchiato noch ein Kaffee ist oder nicht.

Was ich sagen will, Leute gehen nicht nur wegen des Kaffees dort hin. Neben der Vielzahl von anderen Produkten, unter anderem ja auch Snacks und Kuchen, kommt auch noch das Ambiente dazu.

Die Gegner werden jetzt die Aufgen rollen und sich über die Typen mit dem Apfelnotebooks mokieren, die zum Arbeiten zu Starbucks gehen. Oder über die Teenies, die zu dritt sich einen Spicy-Zimt-Pumpkin-Latte teilen, weil das Geld nicht für mehr reicht, man aber unbedingt dazugehören möchte.

Alles egal. Starbucks ist hier nicht allein, wo Menschen nur wegen dem Ambiente oder der Brand hingehen und gerne Geld ausgeben. Frei nach dem Motto: Gesehen und gesehen werden.

Das ist nunmal Fakt und ein Plus für das Unternehmen.

Starbucks represents something beyond a cup of coffee.

– Howard Schultz –

Ich selbst gehe gerade im Ausland gern zu Starbucks, besonders dann, wenn ich den Ort nicht so gut kenne und somit auch noch nicht weiß, wo ich evtl. besseren Kaffee bekommen kann oder wenn ich nicht sicher bin, ob ich Strom und Internet haben werde.

Und ja, ich persönlich kann den Kaffee (schwarz, ohne Zucker) geniessen und arbeite dort gern, wenn ich unterwegs bin. 😉

Aus diesem Grund gab es für mich auch keine Bedenken bzgl. einer Investition in Starbucks.

Rein von den Kennzahlen ist das Unternehmen, mal von den Schulden für die andauernde Expansion abgesehen, stark aufgestellt. Man wächst zweistellig und das seit vielen Jahren. Sollte es in China nicht zu größeren Verwerfungen kommen, dann wird sich das auch noch eine ganze Weile so fortsetzen.

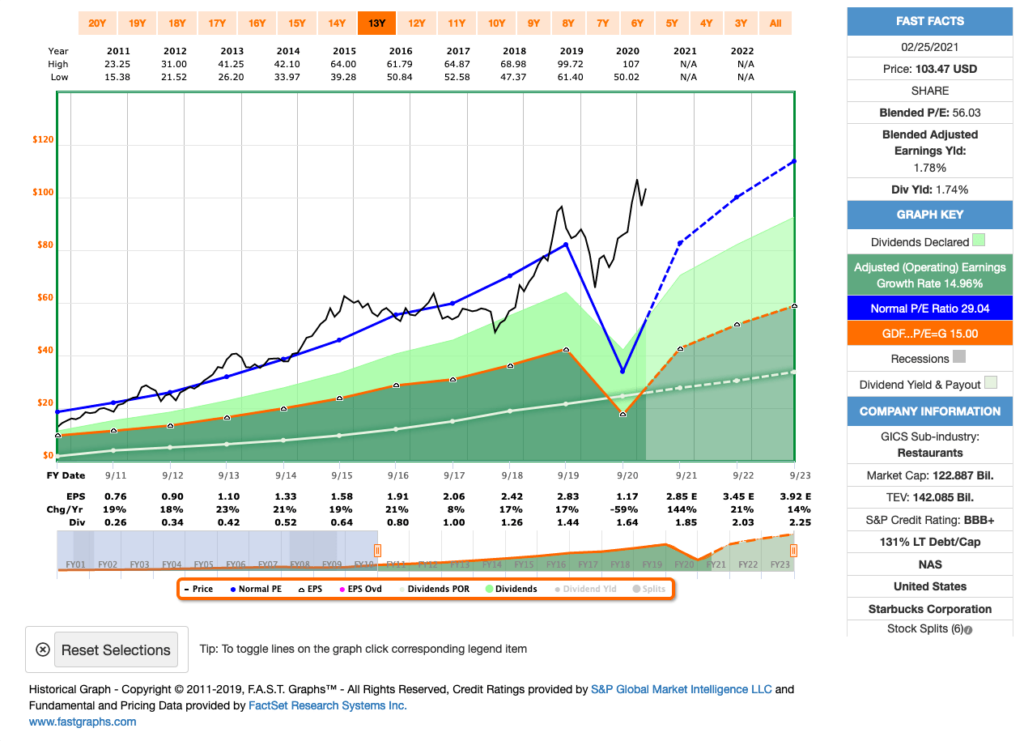

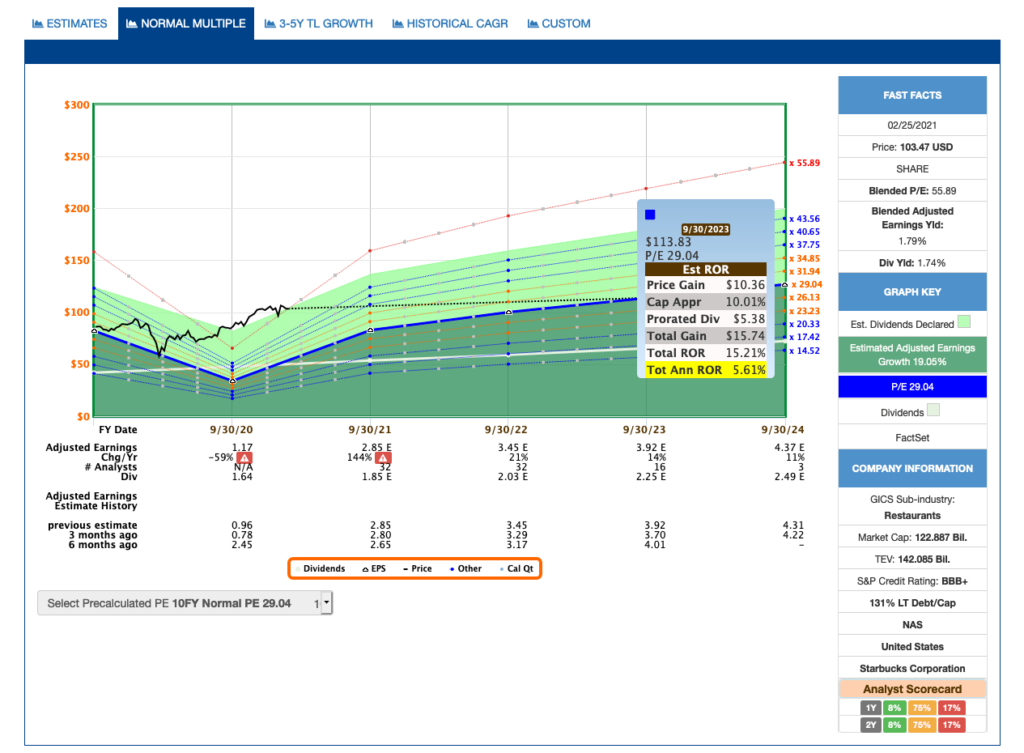

So schaut übrigens das aktuelle Fastgraphs aus:

Die Delle in 2020 ist natürlich durch die Lockdown-Maßnahmen aufgrund von Corona bedingt und sollte ein Ausrutscher bleiben.

Das Thema China ist wohl das größte Risiko in Bezug auf die zukünftige Wachstumsstory.

In den USA geht da nicht mehr so viel. Und die sogenannten Same Store Sales (Umsatz in den Filialen des Unternehmens in einer Periode mit denselben Filialen in einer anderen Periode) in den USA, werden nicht mit den internationalen Zahlen mithalten können, wo zumindest noch ein wenig expandiert wird.

Somit ist China für Starbucks leider Chance und Risiko zugleich und man muss schauen, dass politische Verwerfungen nicht zu ungewollten Herausforderungen werden. Wenn man das hinbekommt, dann geht die Erfolgsgeschichte noch ein paar Jahre ungebremst weiter.

Ungebremst ist eine gute Überleitung zum Thema Dividenden.

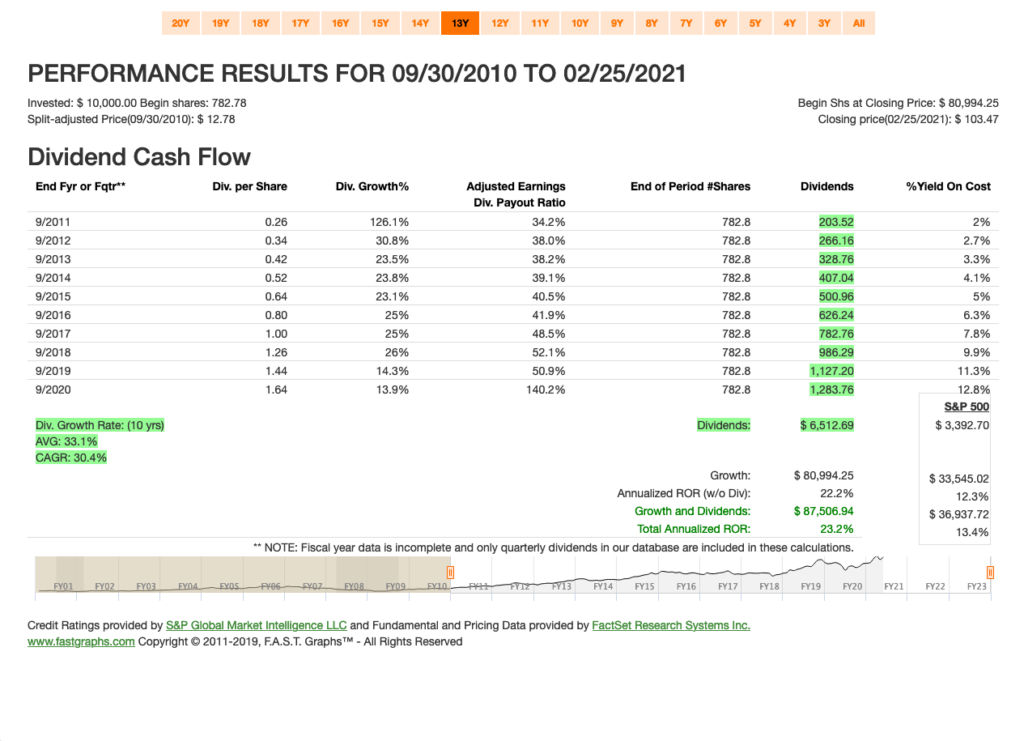

Die 10-Jahre-Dividendenhistorie von Starbucks schaut folgendermaßen aus:

Zweistellige Steigerungsraten sind nett anzusehen. Aber die Erhöhungen schwächen sich langsam ab. Das ist zwar schade, aber auch nachvollziehbar. Die Dividendenerhöhungen lagen lange über dem Gewinnwachstum. Das konnte auf Dauer nicht so weiter gehen.

Trotzdem erwarte ich auch in den nächsten Jahren zumindest Erhöhungen im hohen einstelligen Bereich.

Nachkäufe von Starbucks

Weil ich die ganze Zeit von meiner Investition in Starbucks überzeugt war, nutzte ich im Juli 2018 eine Zeit der Kursschwäche aus (Stichwort Probleme in China, die sich dann nicht materialisierten) und kaufte nochmals 30 Stück nach, vergrößerte meine Position damit und verbilligte weiter meinen Einstandspreis.

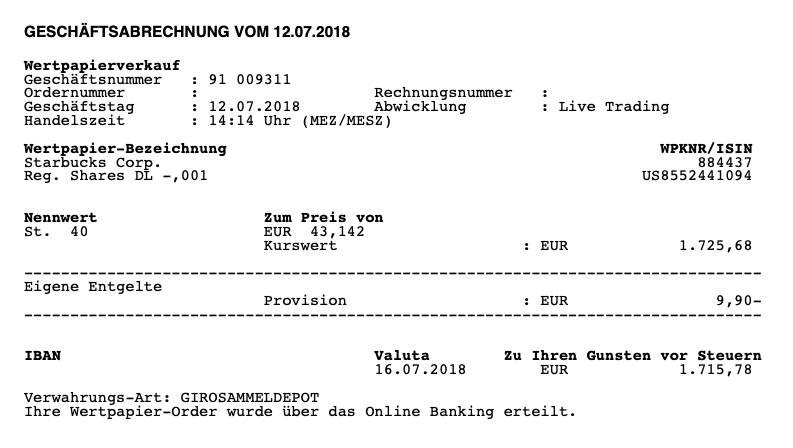

Vorher verkaufte ich aber meine vorhandenen 40 Stück, um den bis dahin aufgelaufenen Buchverlust von 263,18 EUR zu realisieren und in den Steuertopf Aktien einzulocken.

Am 12.07.2018 verkaufte ich 40 Stück Starbucks zum Preis von je 43,14 EUR!

Der Gesamterlös betrug 1.715,78 EUR inkl. aller Gebühren.

Am 12.07.2018 kaufte ich 70 Stück Starbucks zum Preis von je 43,19 EUR!

Die Gesamtinvestition betrug 3.035,69 EUR inkl. aller Gebühren.

Das ganze Prozedere lohnt sich aber nur, wenn der Spread und die Gebühren nicht zu hoch sind und wenn man später nicht eh einen Verkauf genau dieser Aktien plant.

Sollte dies nicht der Fall sein, so kann man mit dem Vorgehen irgendwann in der Zukunft beim Verkauf von anderen Aktien ein paar Euro Steuern sparen.

Und wie sieht meine Performance aus?

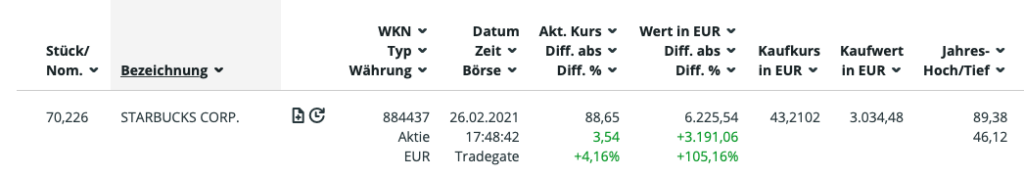

Stand heute besitze ich immer noch diese 70,226 Aktien von Starbucks.

Zum 26.02.2021 steht der Kurs bei 88,65 EUR (+105,16%).

Der Buchgewinn beläuft sich damit aktuell auf 3.191,06 EUR.

Dazu muss man den Verlust von 263,18 EUR aus dem Verkauf im Juli 2018 rechnen. Das ergibt in Summe ein Plus von 2.927,88 EUR.

Damit kann ich sehr zufrieden sein, oder? Eine Kursverdoppelung in weniger als 5 Jahren hatte ich zumindest nicht erwartet und wäre auch zufrieden gewesen, wenn es 10 Jahre gedauert hätte. Aber ich will mich ja nicht beschweren.

Die Dividendeneinnahmen summieren sich bis heute auf 241,56 EUR.

Der Gesamtgewinn (Buchgewinn + Dividende) erhöht sich damit auf 3.169,44 EUR.

Die letzte Dividendenerhöhung betrug +9,8% (von 0,41 auf 0,45 USD/Quartal).

Mein Ziel ist es, dass das Dividendenaktiendepot im Durchschnitt ein Dividendenwachstum von 7% aufweist. Denn bei 7% pro Jahr verdoppelt sich die Dividende alle 10 Jahre, ohne das ich frisches Kapital investieren muss.

Starbucks erfüllte diese Anforderung die letzten Jahre durchweg. Sehr gut!

Die Dividendenrendite liegt aufgrund des gut gelaufenen Kurses aktuell bei nur noch 1,7%.

Meine Yield on Costs (YoC, auch genannt Dividendenrendite auf den Einstandspreis) liegen aber bei sehr schönen 3,4%.

Das Dividendenwachstum seit Kauf beträgt (!) +125,0%.

Die Dividende betrug 2016 zum Einstieg noch 0,20 USD/Quartal und stieg bisher auf aktuell 0,45 USD/Quartal.

Auf Dividendenseite, gibt es also überhaupt nichts zu beanstanden. Ohne es jetzt genau geprüft zu haben, das Dividendenwachstum ist gewiss das höchste im gesamten Depot in dieser Zeitspanne.

Mein Fazit zum Kauf von Starbucks?

Es klang bestimmt schon hier und da durch, natürlich bin ich sehr zufrieden mit meiner Entscheidung, in 2016 den Aktiensparplan gestartet zu haben und dann auch in 2018 noch einmal ordentlich nachzukaufen.

Und ich geniesse die wirklich tolle Dividende.

Im Nachinein betrachtet hätte ich sehr gern noch etwas mehr Geld in dieses Unternehmen gesteckt, aber so ist das ja immer mit den gut gelaufenen Positionen, oder?

Die Corona-Pandemie hat Starbucks zwar ordentlich zugesetzt, wie man auch schön weiter oben am Fastgraphs sehen kann, aber mit der Rückkehr zur Normalität, wird es auch bei den Umsätzen und Gewinnen wieder eine Stabilisierung und Rückkehr zu alter Stärke geben. Davon bin ich überzeugt.

Zwar rechne auch ich nicht mehr unbedingt jedes Jahr mit zweistelligen Umsatz- und Gewinnsteigerungen, aber solange es sich im hohen einstelligen Bereich abspielt und stabilisiert, ist alles in Ordnung.

Ich bin sehr gespannt, wie lange China die Wachstumphantasien tragen kann und ob es hier und da Probleme geben wird.

Hier die Vorhersagen der Analysten für Starbucks:

Das historische KGV auf die letzten 10 Jahre betrachtet liegt bei Starbucks bei 29,0. Zur Zeit notieren wir bei einem KGV von 55,9. Lasst euch von der Zahl aber nicht verwirren.

Es ist in der Tat das aktuelle KGV von Starbucks, verursacht durch die Pandemie bzw. den Lockdown-Maßnahmen und den damit einhergehenden Umsatzrückgängen. Jedoch wird sich dies schnell normalisieren, wenn die Stores weltweit wieder alle geöffnet werden dürfen. Der Großteil ist bereits wieder offen.

Trotzdem ist die Bewertung allgemein ziemlich hoch.

Sollte das KGV Ende 2023 wieder in den Bereich um die 29,0 zurückgekehrt sein, Stichwort Mean-Reversion-Effekt, dann erwartet uns bis dahin nur eine Gesamtrendite (Total Return) von 5,6% pro Jahr. Das sollte man im Hinterkopf behalten, falls man mit einem Kauf liebäugelt.

Ein Kauf von Starbucks zum aktuellen Zeitpunkt ist deswegen vielleicht gar keine so gute Idee und wenn, dann würde ich persönlich das nur über einen Aktiensparplan machen.

Ansonsten ist es wohl besser, auf den berühmten Rücksetzer zu warten. Die Frage ist nur, kommt er oder kommt er nicht?

Was ist eure Meinung dazu?

Wie seht ihr das? Wäre Starbucks auch etwas für euer Depot oder besitzt ihr bereits andere Unternehmen, die vergleichbar wären? Wenn ja, um welche Unternehmen handelt es sich und warum habt ihr euch genau für diese entschieden?

Lasst uns in den Kommentaren darüber diskutieren. Ich würde gern eure Meinung hören bzw. lesen.

Im nächsten Artikel der Serie Im Rückspiegel geht es dann um Kauf #25 und dies wird sein:

- Nike Inc. (NKE)

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

ich mag diese Serie.

Es ist immer gut zu reflektieren, warum man damals die Aktie gekauft hat und was daraus geworden ist.

So kann man dazulernen, was ggf. übersehen wurde oder erkennen, was seine Stärken sind. Nur so wird die Strategie fortentwickelt.

Starbucks war meine erster Sparplanwert. Kam erst spät im Februar letzten Jahres dazu mittels Sparplan zu kaufen. Gerade meine Überzeugung zum Geschäftsmodell hat dazu geführt, nicht nur dabei zu bleiben, sondern die monatliche Rate gleich im März zu erhöhen.

Du hast recht, dass unsere deutsche Skepsis/Ablehnung, mit den vorhandenen Alternativen zusammenhängt.

Was mich bezüglich China optimistisch stimmt, ist die Entwicklung von Luckin‘. Nicht nur ist dieser Angriff gescheitert (Hintergründe lasse ich mal weg), sondern erwarte ich, dass kaum jemand etwas ähnliches in naher Zukunft finanzieren wird.

Trotzdem habe ich den Sparplan letzten Monat pausiert. Die Filialen sind vielfach in Malls und Officenähe. Da frage ich mich, warum die entsprechenden US-REITs gerade in Metroploen gemieden werden, aber Starbucks sich positive entwickeln soll. Dazu erkenne ich nicht, wo nach China expandiert werden soll. Indien, Vietnam, Afrika? Kurz ich erkenne nur wenig Potenzial und werde erst wieder um die 90$ weiterbesparen.

Viele Grüße,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

China, Indien und allgemein Asien, da geht noch einiges. Habe dort nicht gerade viele Starbucks gesehen, um ehrlich zu sein.

Was die USA und solch wichtige Parameter wie Same Store Sales angeht, Starbucks hat noch einiges Potential beim Essen und wer weiß, vielleicht auch einfache alkohlische Getränke etc.

Ich vertraue da einfach mal dem Management, dass sie aus der guten Basis etwas machen.

CU Ingo.

Hi Ingo,

da kann man ja nur gratulieren, dass du so einen guten Kaufkurs erwischt hast. 🙂

Ich selbst bespare Starbucks auch schon ein paar Jahre.

Mich hat das Unternehmen erst so richtig überzeugt, nachdem ich das Buch von Howard Schulz „From the ground up“ durch hatte.

Denn ansonsten gehe persönlich eher selten zu Starbucks und trinke auch sonst fast keinen Kaffee.

Happy Sunday!

Viele Grüße

Chris

Hi Chris!

Danke fürs Vorbeischauen.

Du trinkst keinen Kaffee? Was stimmt nicht mit dir? 😀 … nur Spaß!

Oh das Buch steht ja auch noch auf meiner To Read Liste. Danke für die Erinnerung. Gleich mal aufs Kindl laden und vielleicht in 4-5 Jahren lesen. 😉

CU Ingo.