Mit der Artikelserie Im Rückspiegel werde ich nach und nach alle Käufe für mein Dividendenaktiendepot chronologisch nachvollziehen und darlegen, damit ihr euch ein Bild machen könnt, wann und warum ich die Aktie damals gekauft habe. Heute im Blickpunkt: Der Kauf von Chevron Corporation!

Gleichzeitig werde ich Bilanz ziehen und einschätzen, ob die Erwartungen, die ich beim Kauf hatte, erfüllt wurden oder nicht. Abgerundet mit einem aktuellen FAST Graphs Chart gibt euch das die Möglichkeit einzuschätzen, ob meine allgemeine Strategie für Aktienkäufe was für euch ist oder eher doch nicht.

Am 30.01.2015 kaufte ich 12 Stück CVX zum Preis von je 88,53 EUR!

Die Gesamtinvestition betrug 1.072,26 EUR inkl. aller Gebühren. Der Kauf von CVX erfolgte nur einen Tag nach dem Kauf von XOM und es handelte sich hier ebenfalls um ein Unternehmen aus dem Sektor Energy.

Warum der Kauf von Chevron Corporation (CVX)?

Im letzten Artikel legte ich bereits meine Gedanken dar, warum ich mich im Ölsektor umschaute. Ich fragte mich dabei, ob ich nur ein Unternehmen in diesem Bereich haben möchte und diese Position zeitnah aufstocke oder doch eher, vor dem Hintergrund der Depotdiversifizierung, lieber das Geld auf zwei oder gar drei Unternehmen verteile. Letztendlich entschied ich mich, erst einmal mit zwei Unternehmen zu starten. Zur Auswahl standen CVX oder RDS, nachdem mein Favorit XOM ja bereits im Depot war.

Ich entschied mich aus verschiedenen Gründen, die ich heute nicht mehr alle wirklich nachvollziehen kann, für CVX. Ich weiß nur noch das einer davon war, dass bei RDS keine Dividendensteigerungen zu erwarten waren, bei CVX schon. Es stellte sich dann zwar später heraus, dass durch den niedrigen Ölpreis auch CVX für 7 Quartale keine Steigerungen bekanntgeben wird, aber das war zu dem Zeitpunkt noch nicht absehbar.

Mit dem Kauf befand sich Unternehmen #14 im Depot und der zweite Wert aus dem Sektor Energy. Ich könnte mir vorstellen, bei den richtigen Preisen später noch RDS dazu zu kaufen und damit diesen Bereich (Öl) abzurunden. Mehr dann aber auch nicht. Denn auch wenn ich denke, dass Öl nicht so schnell verschwindet, wie es immer propagiert wird, dann ist es doch auch keine wirkliche Zukunftstechnologie. Und ob die Unternehmen es schaffen, sich neu zu erfinden bis es soweit ist, muss sich erst noch zeigen.

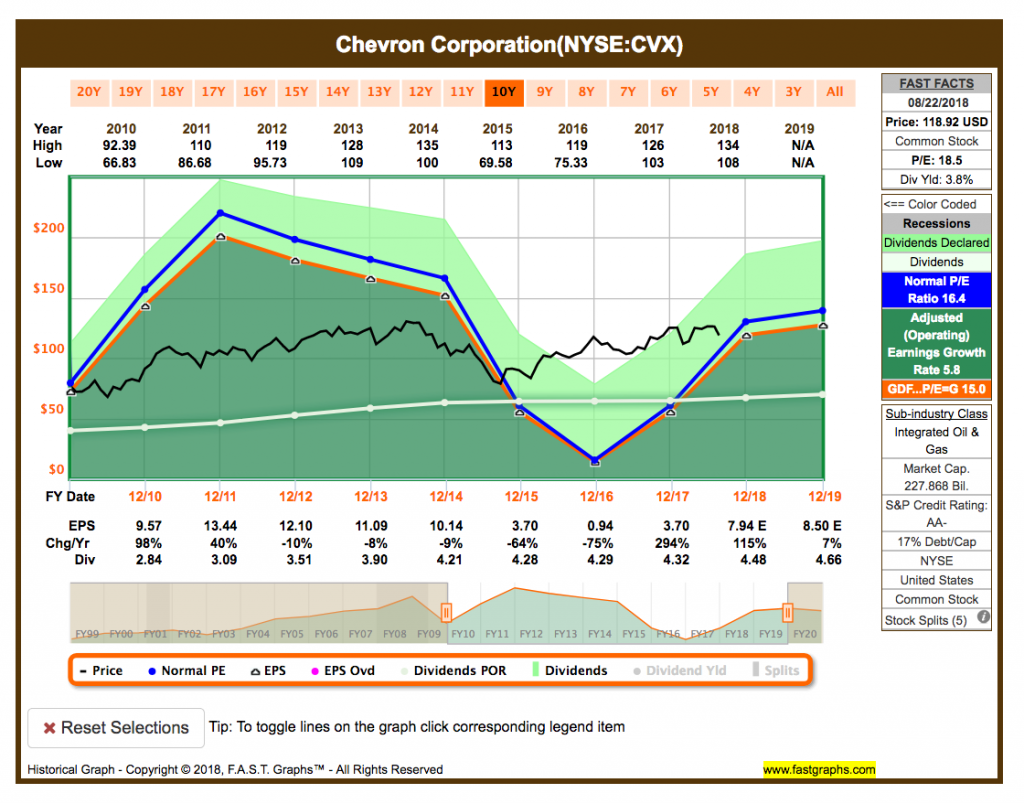

So schaut das aktuelle FAST Graphs Chart aus:

Fast analog zu XOM, sehen wir auch bei CVX sehr schön die Delle im Umsatz. Diese ist natürlich durch den niedrigen Ölpreis hervorgerufen wurden und belastete das Unternehmen sehr stark.

CVX ist im Gegensatz zu XOM ein fast reiner Upstream Play. Das bedeutet vereinfacht gesagt, CVX fördert Öl und verkauft Benzin, macht aber fast nichts anderes und ist kaum bei der Verarbeitung von Öl involviert. Deswegen ist das Unternehmen extrem vom reinen Ölpreis abhängig.

Unternehmen wie XOM dagegen können solche Zeiten durch die Verarbeitung von Öl und dem anschließenden Verkauf der erzeugten Produkte (Downstream) überbrücken. Denn hier wirkt billiges Öl positiv und gleicht die Verluste im Upstream Bereich aus.

Dafür profitiert CVX wiederum mehr von einem steigenden Ölpreis. Ma kann auch sagen, das Risiko/Gewinn-Verhältnis ist hier höher.

Um diese Zeit finanziell zu überstehen und auch weiterhin die Dividende zu zahlen, wurden Investitionen gekürzt und unproduktive Assets verkauft. Das kann eine zeitlang gut gehen, ein langfristiger und nachhaltiger Plan ist dies aber nicht.

Aktuell ist die Aktie in meinen Augen überbewertet und keinen Kauf wert. Wer sie hat, sollte aber auch nicht verkaufen. Halten und die Lage beobachten ist angesagt. Die Dividende ist, wenn der Ölpreis so bleibt, aktuell sicher, wie wir gleich noch sehen werden.

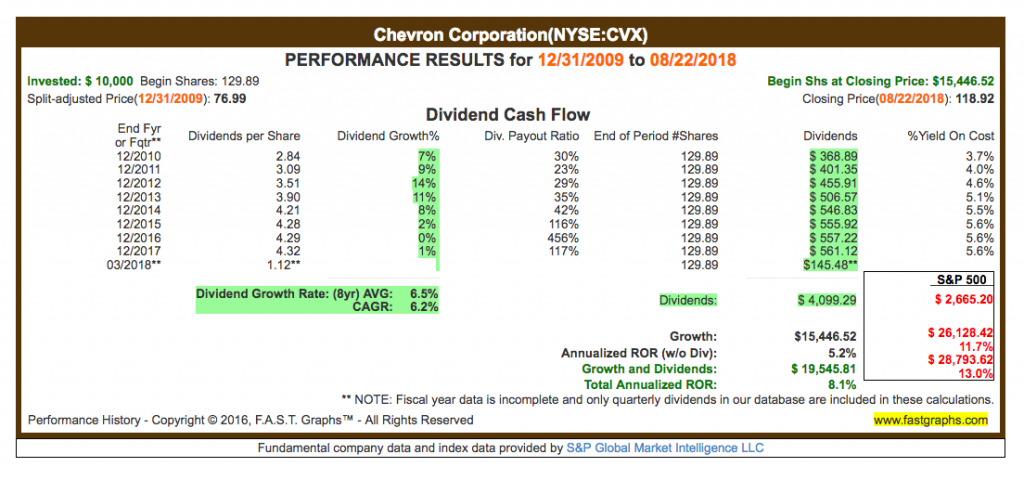

Die Dividendenhistory schaut folgendermaßen aus:

Ein Dividend Growth Rate (Dividendenwachstum) von 6,5% über die letzten 10 Jahre ist gut, aber die Steigerungen hatten sich gerade in den letzten Jahren deutlich abgeflacht. Die letzten Jahre waren extrem mau. Zumindest gab es in 2018 eine mit 0,04 Cent/Quartal Erhöhung, was 3,7% entspricht, halbwegs akzeptable Steigerung.

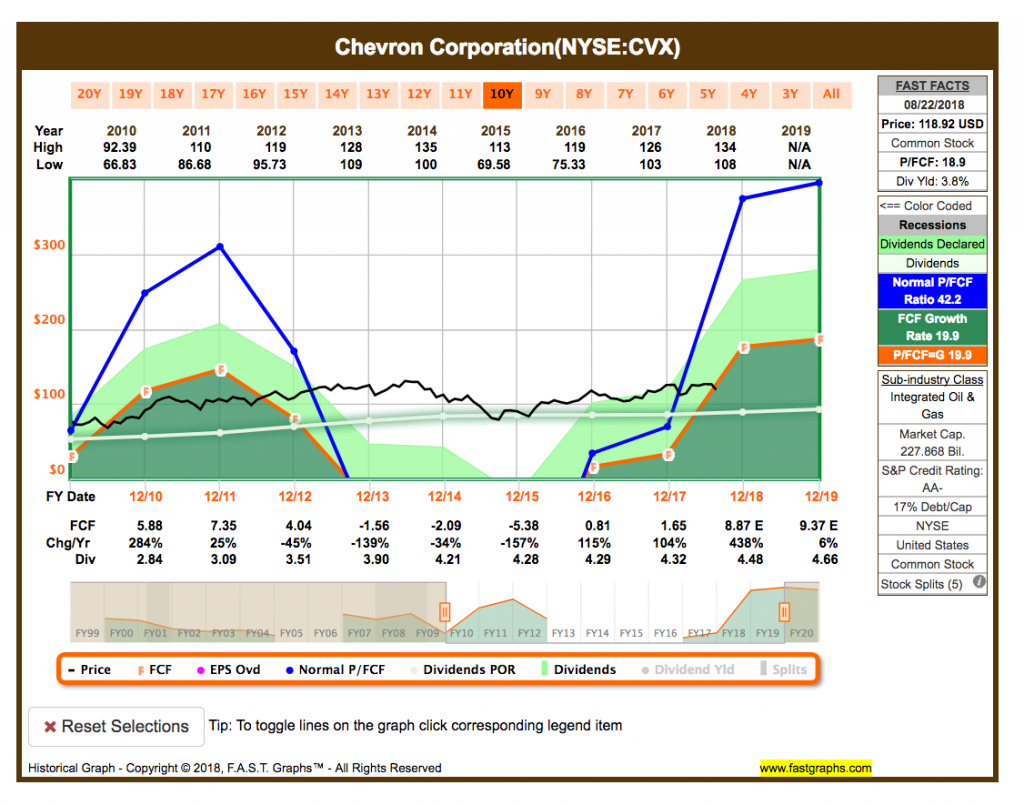

Das Payout Ratio (Auszahlungsquote) ist dafür aktuell sehr hoch und lag die letzten 3 Jahre über dem operativen Ergebnis. Auf den Free Cash Flow (frei verfügbare Barmittel) bezogen überstiegen die Aufwendungen für die Dividende sogar 2013 bis 2017 die 100%.

Zumindest dieses Jahr sieht es aber wieder positiver aus, denn durch die Umstrukturierungen und dem gestiegenen Ölpreis ist der FCF endlich positiv, selbst wenn man die Dividende abzieht.

Hier wurde also teilweise die Dividende aus der Substanz und/oder mit Schulden finanziert. Dies ist, wie bereits gesagt, nicht gut und auf Dauer nicht durchzuhalten. Der aktuelle Ölpreis bringt CVX aber wieder in den Gewinnbereich zurück.

Was ich erstaunlich finde, trotz der echt harten Jahre, der Verschuldungsgrad von CVX ist mit 17% Debt/Capital noch immer recht gut.

Und was macht meine eigene Performance?

Ich bin grundsätzlich zufrieden mit dem Kauf, auch wenn es die letzten Jahre keine größeren Steigerungen der Dividende gegeben hat. Trotz der Turbulenzen im Ölpreis, hielt sich auch der Kurs recht gut. Teils viel besser als bei XOM, was etwas unverständlich für mich war, aber gut. Mit „besser als erwartet“ habe ich grundsätzlich kein Problem 🙂 …

Zum 23.08.2018 steht der Kurs bei 102,31 EUR (+15,6%).

Der aktuelle Buchgewinn beträgt somit +165,36 EUR. Den Umständen entsprechend echt toll!

Die Dividendeneinnahmen bis jetzt belaufen sich auf 134,22 EUR.

Die letzte Dividendenerhöhung betrug gute 3,7% (von 1,08 USD auf 1,12 USD pro Quartal). Ein Lichtblick nach den 1% respektive 0% der Vorjahre.

Die Dividendenrendite liegt aktuell bei 3,8%. Meine Yield on Costs (YoC, auch genannt Dividendenrendite auf den Einstandspreis) liegen bei 4,3%.

Das Dividendenwachstum seit Kauf beträgt +6,4%.

Die Dividende betrug 2015 noch 4,28 USD im Jahr und stieg bisher auf aktuell 4,48 USD. Naja, geht so.

Mein Fazit zum Kauf von Chevron Corporation?

Ich kann eigentlich nur wiederholen, was ich schon bei XOM im letzten Artikel geschrieben hatte. Ich bin zufrieden mit dem Kauf, auch wenn die Entwicklung der operativen Zahlen und des Kurses besser sein könnte. In einem Umfeld mit niedrigen Ölpreisen leiden alle Firmen, die damit zu tun haben. CVX ist in meinen Augen hier einer der stärkeren Marktteilnehmer und wird nicht so leicht vom Markt verschwinden, wie es eventuell den vielen kleinen Firmen gehen könnte.

Im Gegenteil, auch CVX traue ich zu, aus der Krise gestärkt hervorzugehen und mit einem höheren Ölpreis und einem positiven Cash Flow ist die Welt in Ordnung. Vielleicht sehen wir dann auch bald wieder stärker steigende Dividenden?

Warten wir ab, wie die Entwicklung ab hier weitergeht. Es steht und fällt mit dem Ölpreis und wie das Management damit umgeht.

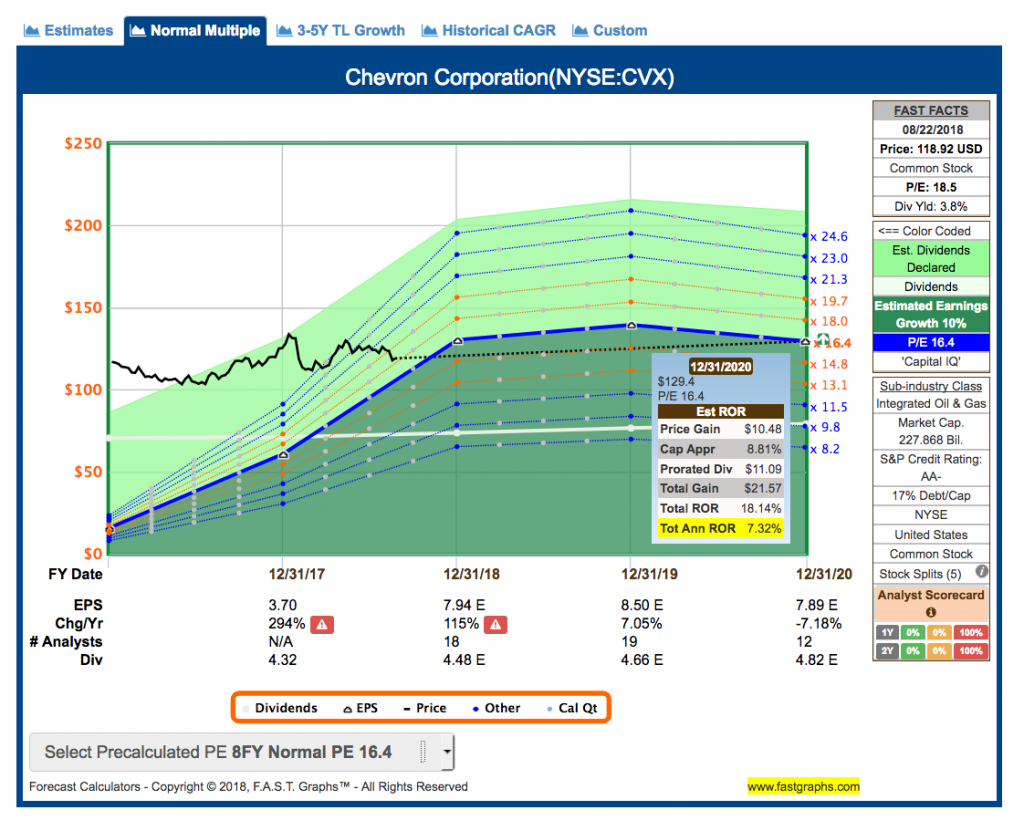

Hier die Vorhersagen der Analysten:

Wenn CVX die vorhergesagten Ergebnisse trifft oder übertrifft und dabei auf oder über seinem historischen P/E Ratio (KGV) von 16,4 bleibt, dann erwartet uns bis 2020 eine jährliche Rendite von 7,3% inkl. Dividenden.

Damit kann man ganz gut leben, oder? Einen Kauf würde ich wegen der Unsicherheit im Ölpreis aktuell zwar nicht vorschlagen, aber den Wert kann man sich ruhig auf die Watchlist packen, um ihn weiter im Auge zu behalten.

Im nächsten Artikel der Serie Im Rückspiegel geht es dann um Kauf #15 und dies wird sein:

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte einen Kommentar und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Es würde mir sehr viel bedeuten. Vielen lieben Dank!

Hallo Ingo,

danke für den Rückblick, dann brauche ich das nicht machen 😉

Man lernt aus den letzten Jahren, dass der Aktionär ernst genommen wird und auf eine stabile Dividende wert gelegt wird. Das wäre bei deutschen Firmen nicht der Fall. Es wird immer mal wieder einen Einbruch bei den Ölpreisen geben, aber langfristig (30 Jahre) sehe ich weiterhin Bedarf für Öl und entsprechenden Preisen. Die Förderer sind nicht die Wachstumsunternehmen, aber ich ordne sie unter stabilen Cashflow. Ich bin mit meinen Ölwerten ebenfalls zufrieden und leibäugle auch mit RDS.

Viele Grüße

Alexander

Hi Alexander!

Danke fürs Vorbeischauen.

Ja deswegen bin ich auch hauptsächlich in US-Werte investiert. Da weiß man, was man hat und deine eigenen Prioritäten stehen an erster Stelle 😉 …

CU Ingo.

Servus Ingo,

um den Lesefluss beibehalten zu können, wäre es nicht schlecht, wenn bei der ersten Erwähnung der Tickersymbole auch immer der volle Firmenname stehen würde. Bei RDS ist klar was gemeint ist, aber in einigen anderen Artikeln ist mir das auch schon aufgefallen, dass ich dann entweder erst überlegen musste, welche Firma eigentlich gemeint ist oder sogar nachschauen musste.

Ciao,

Franz

Hi Franz!

Danke für dein Feedback.

Ja da hast du Recht. Selbst für erfahrene Leute ist das nicht immer ganz klar. Ich denke, da lässt sich was machen 😉 …

CU Ingo.

„CVX ist im Gegensatz zu XOM ein fast reiner Upstream Play.“

Schau dir mal auf Seite 12 an, wie sich die Gewinne von Chevron auf das Upstream- und das Downstreamgeschäft verteilen.

https://www.chevron.com/-/media/chevron/annual-report/2017/2017-Annual-Report.pdf

Gruß

ZaVodou

Hi ZaVodou,

Danke fürs Vorbeischauen und dein korrigierendes Eingreifen 🙂 !

In der Tat ist das bedeutend mehr Downstream-Geschäft, als ich in Erinnerung hatte. Vielleicht verwechsle ich da auch nur etwas bei mir im Kopf.

Also Korrektur, Chevron ist _kein_ reiner Upstream Play. Umso besser.

Danke für das Feedback.

CU Ingo.

Könnte sein, dass du das mit ConocoPhilips verwechselt. Hier hat man 2012 das Downstream-Geschäft abgespalten, welches nun unter Philips 66 läuft. An Philips 66 ist Buffett beteiligt, während er ExxonMobil komplett verkauft hatte. Ein Umstand, der mich damals stark grübeln ließ, aber ich habe mich trotzdem entschlossen an meinen Ölwerten festzuhalten. Einerseits wollte ich an den Öl-Peak glauben, andererseits habe ich mir gesagt, dass um Öl und Gas immer noch Kriege geführt werden. Auch beim Krieg in Syrien geht es letztendlich um Öl und Gas. So unbedeutend scheint Öl und Gas also doch nicht zu sein.

Gruß

ZaVodou