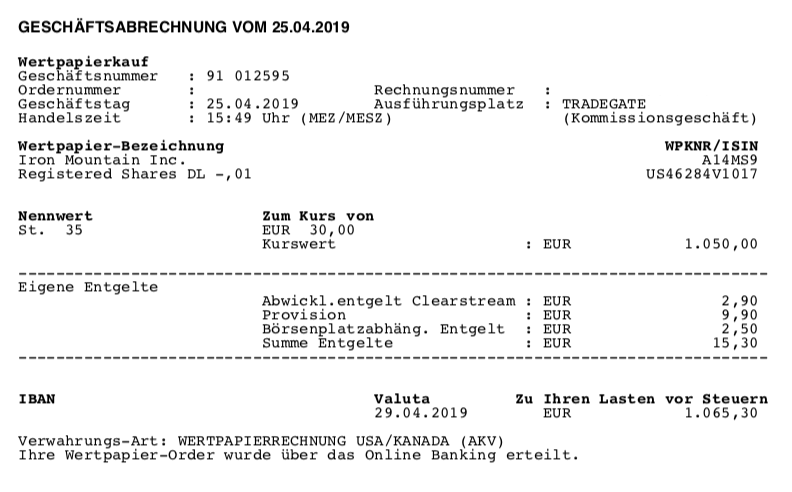

Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um einen aktuellen Kauf vom letzten Donnerstag (25.04.2019). Mein Kauf von Iron Mountain Inc. (IRM) umfasste 35 Stück zum Preis von 30,00 EUR, in Summe 1.050,00 EUR. Iron Mountain ist eine neue Position im Dividendenaktiendepot.

An der Börse ist alles möglich. Auch das Gegenteil.

– André Kostolany –

Mein Kauf von Iron Mountain Inc. (IRM)

Iron Mountain ist spezialisiert auf die Lagerung, Digitalisierung und Vernichtung von physischen Dokumenten und Unterlagen aller Art und hat große und langlaufende Verträge mit vielen Firmen und zum Beispiel auch der US Regierung. In letzter Zeit versucht man auch verstärkt im asiatischen Markt zu expandieren und sich mit dem Aufbau des Bereiches Data-Center zu diversifizieren.

Das Unternehmen firmiert als REIT, ist aber erst seit ungefähr 5 Jahren einer. Davor wurden die Geschäfte als normale Firma geführt.

Überhaupt ist die Geschichte der Firma ziemlich interessant und sehr wechselhaft. Erst kauft man sich eine stillgelegte Eisenmine, deswegen auch der Name Iron Mountain, um dort Pilze zu züchten und zu verkaufen, nur um dann in den 1950er das Geschäftsmodell komplett auf die Einlagerung von Dokumenten umzustellen.

Man hatte gleich von Anfang an die Regierung als Kunden an Bord und war als systemkritisch eingestuft, um nach einem möglichen Atomkrieg mit den sicher verwahrten Unterlagen die Regierungsgeschäfte weiterführen zu können.

Der Name war früher auch noch einen Tick cooler: Iron Mountain Atomic Storage Company.

Allein wegen dem Namen hätte ich die damals gekauft 🙂 !

Iron Mountain ist in ihrem Bereich eindeutig der Marktführer und aufgrund der Größe können sie extrem günstige Preise anbieten, was es den Mitbewerbern schwer macht und Neueinsteiger abschreckt.

Auch sind die Kosten für eine Verlagerung weg von Iron Mountain sehr hoch, was in einer extrem hohen Retention Rate von 98% mündet. Viele Kunden haben ihre Akten seit mehr als 15 Jahre dort gelagert und werden so schnell auch nicht gehen.

Da sowohl das Digitalisieren, als auch das Vernichten von Dokumenten auf dem Dienstleistungsangebot von Iron Mountain zu finden sind, und man ja davon ab auch schon in Data-Storage und Data-Center investiert, kann das Unternehmen selbst in diesem Bereich ein Komplettpaket anbieten und es den Kunden, die weg vom Papier wollen, sehr schwer machen sich woanders umzuschauen.

Ich hatte Iron Mountain zuletzt im Watschlist-Artikel im Januar 2019 vorgestellt.

Insgesamt sicher ein hochinteressantes Unternehmen, aber der Kurs kommt seit einiger Zeit nicht vom Fleck. Gut für mich und alle, die günstig einsteigen wollen.

Gründe für den aktuellen Rückgang sind zum einen die stagnierende Umsatzentwicklung in den Developed Countries (hauptsächlich dem Heimatmarkt USA), die noch nicht ausreichend mit den wachsenden Umsätzen aus den Emerging Markets (vor allem Asien) kompensiert werden, als auch die recht hohe Schuldenquote. Speziell Letzteres macht Sorge, wenn wir zeitnah in eine Rezession rutschen sollten

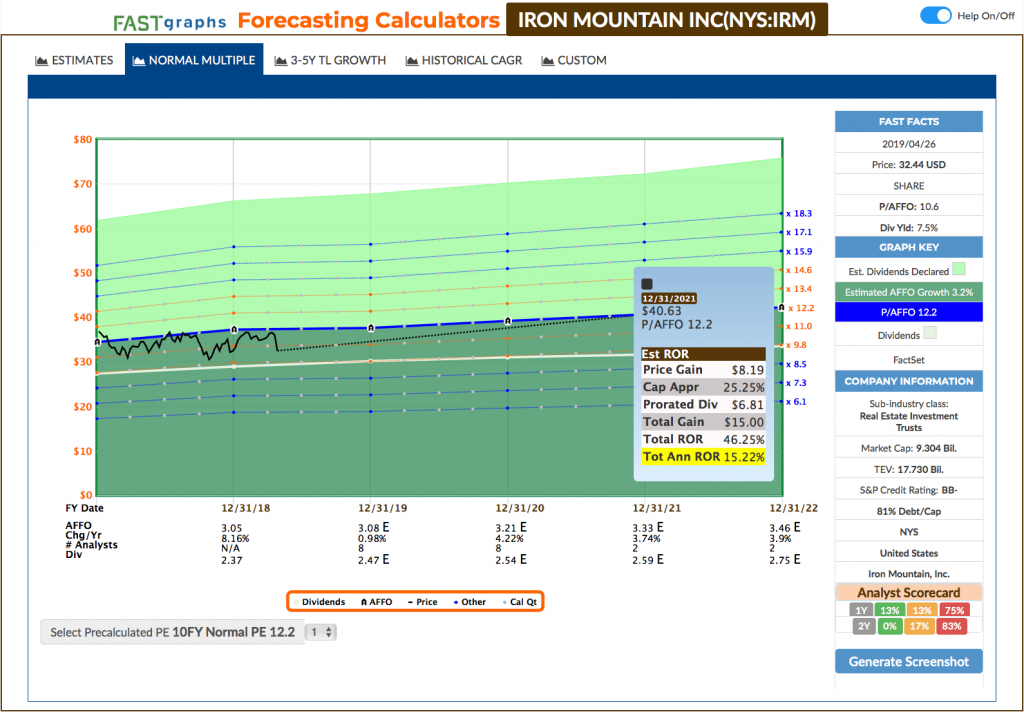

Das aktuelle Fastgraphs Chart schaut so aus:

Der aktuelle Kurs liegt nach dem letzten Rücksetzer wieder in der Zone der fairen Bewertung und ist mit einer P/AFFO (Price/Adjusted Funds From Operation Ratio) von 10,6 gegenüber dem historischen Mittel von 12,2 günstig. Somit bietet sich hier in meinen Augen eine Kaufgelegenheit.

Solange man günstig kauft, stellt man die Weichen für einen möglichst positiven Ausgang in der Zukunft. Die Prinzipien des Value Investing sind hier die Grundlage.

Am 25.04.2019 kaufte ich 35 Stück Iron Mountain zum Preis von je 30,00 EUR!

Die gekauften 35 Stück sind eine sogenannte Starterposition und sollte der Kurs weiter sinken, erwäge ich eine Aufstockung zu einem späteren Zeitpunkt.

Die Gesamtinvestition betrug inkl. Gebühren 1.065,30 EUR.

Dies ist eine neue Position für mein Dividendenaktiendepot. Die Anzahl an Unternehmen erhöht sich damit auf nunmehr 42.

Die zu erwartende Dividende beläuft sich aktuell auf 0,611 USD pro Aktie/Quartal. Das sind für die nächsten 12 Monate insgesamt 85,54 USD oder ca. 76,72 EUR bei einem EUR -> USD Kurs von 1,115. Sehr ordentlich!

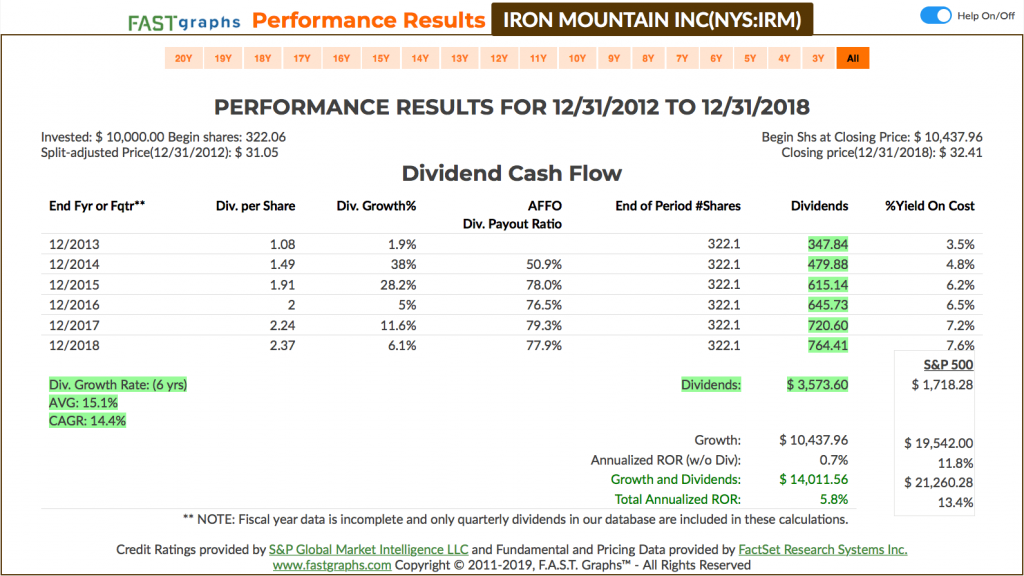

Das Dividendenwachstum (Dividend Growth) in den letzten 5 Jahren liegt bei fantastischen 17,8%, wird aber so in Zukunft nicht weiter fortgeführt werden können. Durch die Umwandlung in einen REIT, konnten die damit einhergehenden Steuerersparnisse in eine erhöhte Ausschüttungsquote umgewandelt werden.

Ich erwarte für die Zukunft hier nur noch 3-5% an Dividendenwachstum. Aber selbst das wäre sehr gut, wenn man die Einstiegsdividendenrendite von über 7% bedenkt.

Die Dividendenrendite (Yield) lag zum Zeitpunkt des Kauf bei sehr netten ca. 7,5%.

Iron Mountain steigerte die Dividende zuletzt im Januar 2019 um 4,0% und schüttet seitdem eine um 0,0235 USD/Quartal (0,611 USD auf 0,5875 USD) erhöhte Dividende aus.

Dabei bleibt die Ausschüttungsquote (Payout Ratio) unter der für einen REIT sehr komfortablen 80% Marke. In 2018 betrug diese 77,9%.

Ich finde normalerweise Ausschüttungsquoten zwischen 40-60% perfekt. Unter 40% bedeutet zumeist, die Dividende an sich ist zu niedrig, aber über 60% limitiert es in Abhängigkeit vom Businessmodell eventuell die Wachstumsmöglichkeiten.

Bei REITs gilt diese Regel nicht in der Form, da die Gewinne auf Unternehmensebene nicht oder nur teilweise versteuert werden, wenn eine gewisse Ausschüttungsquote erreicht wird. Für REITs sind eher 70-90% normal und völlig akzeptabel, ja sogar erwünscht.

Grundsätzlich ist das Ziel, dass die Unternehmen in meinem Depot die Dividende im Jahr um 7% oder Minimum auf Höhe der aktuellen Inflation steigern. Bei 7% würde sich die Dividende alle 10 Jahre verdoppeln. Und zwar ohne mein weiteres Zutun und ohne das ich frisches Kapital investieren muss!

Iron Mountain liegt hier deutlich über meiner Zielvorgabe und wie bereits weiter oben gesagt, erwarte ich aber in den nächsten Jahren Zuwächse bei der Dividenden eher im Rahmen um 3-5%. Eventuell schaffen sie ja aber doch die 7% Hürde? Ich bin gespannt.

Die Dividende ist vom AFFO (im Prinzip Vergleichbar mit dem Free Cash Flow bei normalen Unternehmen) locker gedeckt und damit in meinen Augen sicher.

Die niedrige P/AFFO (Price/Adjusted Fund From Operations Ratio) von 10,6 hatte ich bereits weiter oben angesprochen. Sollte Iron Mountain vom Kurs her zum historischen Mittelwert von 12,2 zurückkehren, dann erwartet uns eine jährliche Gesamtrendite (Kapitalgewinn + Dividende, der sogenannte Total Return) von 15,2% bis 2021.

Nichts, worüber man sich beschweren sollte, oder?

Dies zeigt wieder einmal, dass ein günstiger Einstiegskurs einen großen Einfluss auf die potentielle Rendite des Investment hat. Egal ob man nur auf die Dividenden aus ist oder auf die Gesamtrendite abzielt.

Insgesamt sind dies in meinen Augen tolle Aussichten. Wir werden sehen, wohin es uns führt.

Sollte kurz- oder mittelfristig der Preis nochmals nachgeben, könnte ich mir einen weiteren Kauf bei Iron Mountain unter der 30,- USD Marke gut vorstellen. Dies wären ca. 26,90 EUR bei einem EUR -> USD Kurs von 1,115. Dieser Kurs würde einer Einstiegsdividendenrendite von dann bereits ca. 8,5% oder mehr entsprechen. Dagegen hätte ich sicher nichts einzuwenden.

Welche Zukäufe stehen bei euch so an in 2019?

Gab es bei euch diesen Monat oder gerade diese Woche Zukäufe zu verzeichnen oder stehen vielleicht andere heiße Kandidaten auf eurer Watchlist für einen Kauf ganz oben?

Ich würde sehr gern in den Kommentaren dazu etwas lesen!

Tipp: Du möchtest alle Käufe möglichst sofort erfahren und noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter! Dort tweete ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

Glückwunsch zum Kauf.

Iron Mountain habe ich auch auf meiner Watchlist, aber bisher noch nicht zugeschlagen. Ich mache mir noch etwas Sorgen wegen der langfristigen Verlagerung von Daten auf Papier zu Daten in der EDV. Ich bin nicht sicher, ob Iron Mountain hier genug unternimmt um auch dann seine „Stammkunden“ zu behalten.

Beste Grüße

Christian

Hi Christian!

Danke fürs Vorbeischauen.

Wissen, ob IRM hier in Zukunft gut aufgestellt ist, dass kann man mit Sicherheit nie. Aber ich denke schon, dass sie zumindest die richtigen Schritte unternehmen, um eine gute Chance zu haben.

Für mich zählt am Ende, dass man den Kauf mit genug Sicherheitspuffer macht, sprich der Wert gut unterbewertet ist. Bei IRM sehe ich das bei unter 30,- USD durchaus gegeben. Wir sind also schon fast da 😉 …

CU Ingo.

Bin jetzt auch mit einer kleinen Position eingestiegen. Kaufpreis und Dividendenrendite waren dann doch zu verlockend.

Bei der Dividende hat man den Kaufpreis ja wieder schnell raus 😉

Hi Christian!

Danke für deinen Kommentar.

Schnell in 10 Jahren meinst du? Oookaaay 🙂 … ich verstehe aber, was du sagen möchtest.

Ich habe da vollsten Vertrauen in IRM und das Management, dass sie das Schiff auf Kurs halten und wir in der Zeit unsere schöne Dividende kassieren.

CU Ingo.

Ich investiere momentan verschmerzbare Beträge in Aktien und REITS mit hoher Dividende, sowie in P2P. Die Rückflüsse gehen dann in „sichere“ Dividendenaktien.

Dies hat mir bisher dazu verholfen, nur noch 16 Stunden pro Woche arbeiten zu müssen. Wenn es so weiter läuft, plane ich Ende des Jahres ganz aufzuhören. Dann wäre ich mit 52 Jahren „Rentner“.

Hi Ingo,

schön geschrieben. Kann ich dich als Ghostwriter engagieren?^^

Wegen der Verschuldung und einer möglichen Rezession mache ich mir keine Gedanken. Die Kunden müssen Dokumente vorhalten, sei es wegen der Steuer oder anderen Gesetzen. Daran ändert eine Rezession nichts. Die Dokumentationspflicht wird eher mehr als weniger, das Geschäftsmodell hat durchaus eine gute Zukunft. In einer Rezession werden die Zinsen eher gesenkt als angehoben, da ist ein Boom kritischer. Erst bei einer Insolvenz fällt ein Kunde aus.

Hallo Christian,

IRM lagert ja auch EDV-Daten. Sollte man nicht mit einer Cloud verwechseln, wo ein ständiger Zugriff erforderlich ist und ständig aktualisiert wird. Auch die Digitalisierung von Dokumenten wird noch Jahre benötigen. Es gibt genug zu tun und da sehe ich IRM gut aufgestellt.

Ich kaufe im Mai nach (aber erst ist 3M dran).

Viele Grüße

Alexander

Hi Alexander!

Danke fürs Vorbeischauen.

Denke wirklich, dass IRM aktuell ein guter Kauf ist. Aber 3M schaut grad jetzt natürlich auch sehr verlockend aus. Woher nur all das Geld nehmen? Manno 🙁 …

CU Ingo.

Sehr schöner Artikel.

IRM steht bei mir auch recht weit oben auf der Watchlist. Damit wäre dann mein geplanter REITs-Anteil im Depot vollständig.

@Alexander: 3M habe ich letzte Woche aufgestockt

Hi Schlumich!

Danke für deinen Kommentar.

Wo hoch wichtest du REITs bei dir im Depot? Ich selbst gehe bis max. 35%, also ca. 1/3 des Gesamtdepots. Dafür plane ich aber auch nicht den Kauf von Immobilien. Das ist also mein Ersatz dafür.

CU Ingo.

Servus Ingo,

REITs sind bei mir im Moment mit ca. 15% gewichtet. Wenn ich bei 20% angekommen bin, soll es das für mich gewesen sein.. MLPs fahre ich gerade noch auf 5% hoch….. „Richtige“ Immobilien – außer der selbstgenutzten – sind nicht geplant.

Hi Schlumich!

Danke für die Rückmeldung.

MLPs bin ich noch unsicher und nicht investiert wegen der Steuer. Da muss ich mich erst bzgl. der „Tricks“ bzw. der richtigen Auswahl informieren.

Viel Spaß weiterhin auf dem Blog!

CU Ingo.

Hi Ingo,

schöner Artikel. Ich kann allerdings die herrschende Euphorie nur teilweise nachvollziehen.

Aus der Historie sieht natürlich ein Einstiegskurs unterhalb von 30 EUR bei einer Einstiegsdividende größer 7% recht lecker aus. Aber das muss ja von irgendwoher so kommen. Wie Du in Deinem Artikel beschrieben hast, stagniert das Geschäft im Kerngebiet, ist sogar leicht rückläufig.

Ich sehe zwar, dass das traditionelle Geschäft und die sehr loyale Kundenbasis beim Übergang in das digitale Geschäftmodell hilfreich sind, dies dürfte jedoch nur ein kleiner Teil dessen sein, was zur Aufrechterhaltung und zum Wachstum des Unternehmens erforderlich ist. IRM will daher das Cloud-Storage-Business stärker ausbauen. Hier sieht sich IRM einer starken Konkurrenz (u.a. Digital Realty Trust bzw. Equinix) gegenüber, die ich auf der digitalen Seite besser aufgestellt sehe und zudem weniger stark verschuldet sind.

D.h, um den Wachstumspfad weiter bestreiten zu können, müssen neue Fremdmittel aufgenommen werden, da der freie Cashflow hierfür alleine nicht ausreicht.

Eine Kürzung der Dividende könnte zwar Sinn machen, die sehe ich aber auch nicht.

Neben der aktuell recht hohen Schuldenlast, wird also sowohl neues Kapital zum Wachstum als auch ein höheres Cashflow benötigt, um die Schulden bedienen zu können.Das ist schwierig und rechtfertigt mMn. nach auch die stattgefundenen Kursabschläge bzw. die hohe Dividenden-Rendite.

Schwierig heisst aber nicht, dass es unmöglich ist. Ich gehe davon aus, dass wegen der hohen Schulden, den hohen Dividenden und dem Bedarf, das digitale Geschäftsfeld weiter voranzutreiben, wir auch in den kommenden Jahren – wenn überhaupt – nur kleinere Kursanstiege sehen werden.

Ich sehe daher aktuell noch nicht den tiefsten Punkt im Kurs. Daher drücke ich ein wenig auf die Euphorie-Bremse, finde aber auch, dass man, so wie Du es gemacht hast,

mal eine Einsteigerposition besetzen kann und sich das Ding weiter gemütlich anschaut.

Gruß, ReLindoMan

Hi ReLindoMan!

Danke für deinen Kommentar.

Deine Punkte sind alle valide und ein Hochdividendenwert mit mehr als 7% ist nie ohne Risiko. Dem sollte sich jeder bewusst sein.

Bei einem Unternehmen mit einer solchen Dividende, erwarte ich aber auch nur ein geringes Wachstum. Alles zwischen 1-5% wäre okay und das traue ich denen auf Dauer zu. Damit würde ein sehr schöner passiver Einkommensstrom entstehen, der auch noch leicht wächst von Jahr zu Jahr. Das ist die Strategie.

Ich schätze auch das Risiko als überschaubar ein, weil ich natürlich nur einen kleinen Wert in das Unternehmen investiert habe. Selbst ein Totalausfall, der sehr unwahrscheinlich ist, würde nicht wirklich einen Einfluss auf die Gesamtstrategie haben.

CU Ingo.

Ich denke die Dividende ist bei weitem nicht so sicher wie ihr es vermutet. Da Iron Mountain rund 1/3 seine Kreditkosten variabel gestaltet hat muss man genau auf die Zinsentwicklung schauen. Der Puffer um die Dividenden zu zahlen ist nicht sehr üppig…

Hi Mike!

Danke für deinen Kommentar.

Davon ab, dass ich in nächster Zeit keine signifikanten Zinserhöhungen sehe, IRM arbeitet mit Aktienrückkäufen (Cash Flow Optimierung) und Zurückzahlen von Schulden (Ziel besseres Credit Rating und damit günstigere Re-Finanzierung der Schulden) an genau diesem Problem. Im Zweifel hat das Management erst einmal mein Vertrauen.

CU Ingo.

Für mich derzeit wegen einer Unterbewertung nach KGV, KBV, KUV interessanter Titel: FUCHS PETROLUB. Div-Rendite liegt derzeit bei 2,5 %. Der fünf Jahresdurschnitt liegt bei etwa 2,1 %. Nachteil das Unternehmen ist vom Öl sprich von den Ölpreisen abhängig und damit nicht zuletzte von der Politik. Das Dividendenwachstum (Dividend Growth) über die letzten 5 Jahre bertrachtet liegt bei 7,09 % wenn ich mich nicht täusche.Was meint Ihr ein Kauf? Hinzu kommt das Unternehmen ist gering verschuldet!

Viele Grüße

Stephan

Hi Stephan!

Danke für deinen Kommentar.

Ich habe nur wenige deutsche Unternehmen auf der erweiterten Watchlist und Fuchs Petrolub gehört in diesen auserlesenen Kreis. Sehr gutes Unternehmen, meiner Meinung nach.

CU Ingo.