Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Juni 2023!

5 Ideen für deine Watchlist im Juni 2023

In dieser Ausgabe dabei: UGI, EVRG, AMGN, BAT & NNN

Idee #3: Amgen Inc. (AMGN)

Amgen Inc. erforscht, entwickelt, produziert und vertreibt weltweit Humantherapeutika. Das Unternehmen konzentriert sich auf die Bereiche Entzündungen, Onkologie/Hämatologie, Knochengesundheit, Herz-Kreislauf-Erkrankungen, Nephrologie und Neurowissenschaften. Zu den Produkten des Unternehmens gehören Enbrel zur Behandlung von Plaque-Psoriasis, rheumatoider Arthritis und psoriatischer Arthritis; Neulasta, das die Wahrscheinlichkeit einer Infektion aufgrund einer niedrigen Anzahl weißer Blutkörperchen bei Krebspatienten verringert; Prolia zur Behandlung postmenopausaler Frauen mit Osteoporose; Xgeva zur Vorbeugung skelettbezogener Ereignisse; Otezla für die Behandlung von erwachsenen Patienten mit Plaque-Psoriasis, psoriatischer Arthritis und oralen Geschwüren im Zusammenhang mit der Behçet-Krankheit; Aranesp zur Behandlung einer erniedrigten Anzahl roter Blutkörperchen und Anämie; KYPROLIS zur Behandlung von Patienten mit rezidivierendem oder refraktärem multiplem Myelom; und Repatha, das das Risiko von Herzinfarkten, Schlaganfällen und koronaren Revaskularisationen verringert. Das Unternehmen vermarktet außerdem Nplate, Vectibix, MVASI, Parsabiv, EPOGEN, KANJINTI, BLINCYTO, Aimovig, EVENITY, AMGEVITATM, Sensipar/Mimpara, NEUPOGEN, IMLYGIC, Corlanor und AVSOLA. Amgen Inc. beliefert Gesundheitsdienstleister, darunter Ärzte oder deren Kliniken, Dialysezentren, Krankenhäuser und Apotheken. Das Unternehmen vertreibt seine Produkte über den pharmazeutischen Großhandel und über Direktvertriebskanäle. Das Unternehmen hat Kooperationsvereinbarungen mit Novartis Pharma AG, UCB, Bayer HealthCare LLC, BeiGene, Ltd, Eli Lilly and Company, Datos Health und Verastem, Inc. geschlossen, um VS-6766 in Kombination mit Lumakrastm (Sotorasib) bei Patienten mit nicht-kleinzelligem Lungenkrebs mit KRAS G12C-Mutation zu untersuchen. Mit Kyowa Kirin Co., Ltd. besteht eine Vereinbarung über die gemeinsame Entwicklung und Vermarktung von KHK4083, einem vollständig humanen monoklonalen Anti-OX40-Antikörper der Phase 3 zur Behandlung von atopischer Dermatitis und anderen Autoimmunkrankheiten, sowie eine Forschungs- und Entwicklungskooperation mit Neumora Therapeutics, Inc. und Plexium, Inc. Amgen Inc. wurde 1980 gegründet und hat seinen Hauptsitz in Thousand Oaks, Kalifornien.

Über Amgen habe ich an dieser Stelle schon relativ oft geschrieben, daher überspringe ich die Basics und konzentriere mich heute auf die geplante Übernahme von Horizon Therapeutics. Diese riesige Übernahme durch Amgen scheint mir nämlich ein wichtiger Treiber für die aktuelle Kursschwäche zu sein.

Da ist zum einen der reine Übernahmepreis von 27,8 Mrd. USD, der die größte Übernahme in der Geschichte des Unternehmens darstellt. Das allein sorgt schon für Sorgenfalten, denn irgendwo muss das Geld ja herkommen. Der Plan ist, die Aktionäre von Horizon Therapeutics komplett in bar auszuzahlen, was für Amgen einen Haufen neuer Schulden bedeutet. Nicht, dass Amgen nicht schon vorher einen Haufen Schulden gehabt hätte.

Nicht falsch verstehen, Amgen hat natürlich auch etwas davon. 12 marktreife Therapien und fast 20 vielversprechende Forschungsprojekte in verschiedenen Stadien der Pipeline. Da ist viel Potenzial für zukünftige Blockbuster, die sich perfekt in das bestehende Portfolio von Amgen einfügen.

Allein der Preis ist sehr hoch, und in Zeiten steigender Zinsen sind Rekordschulden auch nicht gerade das beste Aushängeschild.

Was die ganze Sache jedoch so ärgerlich macht, ist, dass sich Widerstand gegen die Übernahme regt. So hat die FTC Amgen verklagt und versucht den Deal noch zu verhindern. Dabei geht es um die beiden Medikamente Tepezza & Krystexxa. Beide haben keine oder kaum Konkurrenz.

Die FTC wirft Amgen tatsächlich vor, ihre aktuellen Rabatte auf eigene Medikamente in Zukunft dazu zu nutzen, Tepezza & Krystexxa zu überhöhten Preisen abzurechnen. Ich musste das dreimal lesen, um es zu glauben, und weiß immer noch nicht, ob ich lachen oder weinen soll. Das ist also wirklich ein Grund?

Mhhh nach der Logik kann man im Prinzip alles verbieten, weil ja irgendwas passieren könnte. Finde nur ich das seltsam?

Jedenfalls finde ich das sehr merkwürdig und kann nur hoffen, dass Amgen hier fähige Anwälte hat und sich durchsetzt. Sollten sie später tatsächlich ihre Marktmacht missbrauchen, bin ich der erste, der ein Bußgeldverfahren begrüßen würde. Aber bis dahin gilt erst einmal die Unschuldsvermutung.

Jedenfalls scheint mir dieses Verwirrspiel gerade wieder eine gute Kaufgelegenheit zu bieten. Fast 4% Dividendenrendite zum Einstieg, das sieht doch gut aus, oder?

Amgen ist ein sogenannter Dividend Contender* und hat die Dividende die vergangenen 12 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 17,8% und in den letzten 3 Jahren um 10,2% jedes Jahr erhöht.

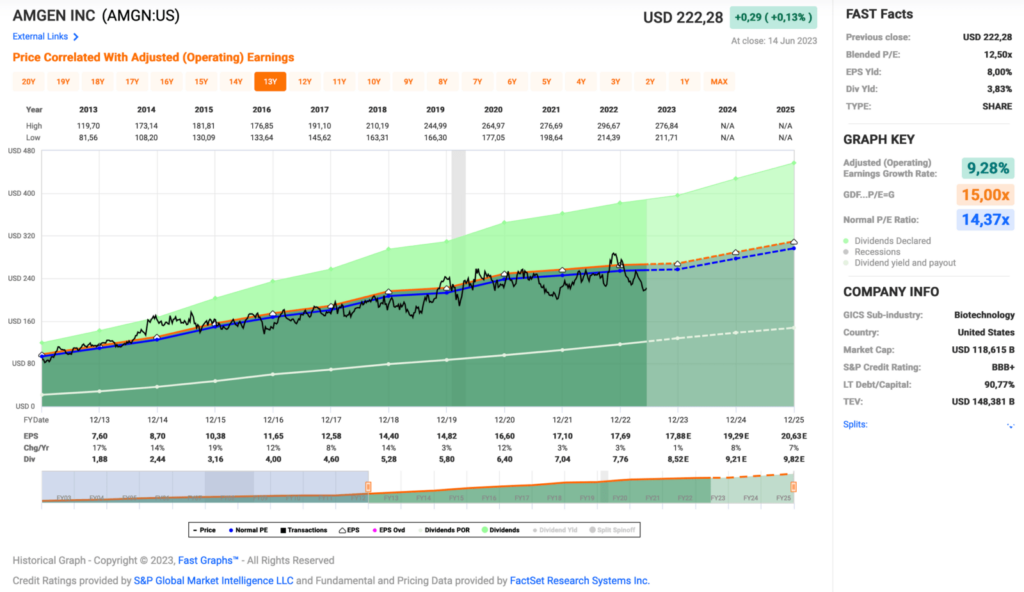

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 7,60 USD in 2013, auf 17,69 USD in 2022 und für 2023 werden 17,88 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 12,5 und liegt damit unter dem Schnitt der letzten 10 Jahre von 14,4.

Die Dividendenrendite (Dividend Yield) beträgt 3,8%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei sehr guten 43,9%.

Das S&P Credit Rating ist BBB+ (Investment Grade).

Ich finde Preise um und unterhalb von 215,- USD bzw. 198,50 EUR interessant und immer, wenn die Dividendenrendite bei 4% oder mehr notiert.

Idee #4: British American Tobacco PLC (BAT/BTI)

British American Tobacco p.l.c. vertreibt weltweit Tabak- und Nikotinerzeugnisse an Verbraucher. Das Unternehmen bietet Dampf-, Tabakerhitzungs- und moderne orale Nikotinprodukte, brennbare Zigaretten und traditionelle orale Produkte wie Snus und feuchten Schnupftabak an. Das Unternehmen bietet seine Produkte unter den Marken Vuse, glo, Velo, Grizzly, Kodiak, Dunhill, Kent, Lucky Strike, Pall Mall, Rothmans, Camel, Natural American Spirit, Newport, Vogue, Viceroy, Kool, Peter Stuyvesant, Craven A, State Express 555 und Shuang Xi an. Es vertreibt seine Produkte an Einzelhandelsgeschäfte. Das Unternehmen wurde 1902 gegründet und hat seinen Hauptsitz in London, Vereinigtes Königreich.

Mehr als 8% Dividendenrendite beim Einstieg in British American Tobacco waren in der Vergangenheit meist eine gute Kaufgelegenheit. Der Kurs schwächelt gerade wieder mal, warum?

Eine Möglichkeit ist, dass British American Tobacco weiterhin Schwierigkeiten auf dem US-Markt hat. Rund die Hälfte des Gewinns stammt aus dem Verkauf von Zigaretten in den USA. Allerdings sinkt der Absatz und zudem droht weiterhin ein konkretes und weitreichendes Verbot von Mentholzigaretten, was das Unternehmen als Marktführer besonders hart treffen würde.

Auch eine Reduzierung des Nikotingehalts würde British American Tobacco hart treffen, denn eigentlich wollte man die Tabakerhitzer als gesündere Alternative positionieren. Bei den Marktanteilen steht man zwar ganz gut da, aber das geht auf Kosten des Verkaufspreises und der Margen. Man scheint hier mit Kampfangeboten den Markt aufrollen zu wollen. Ob man dann aber später irgendwann vernünftige Preise durchsetzen kann, steht auf einem anderen Blatt.

Im Rest der Welt scheint die Situation nicht ganz so kompliziert zu sein, aber das macht die Sache auch nicht einfacher. Ganz zu schweigen davon, dass man im Bieterwettstreit um Swedish Match gegen Philip Morris International den Kürzeren gezogen hat. Das macht den Übergang weg von Zigaretten hin zu gesünderen Rauchalternativen nicht gerade einfacher.

Dann gab es plötzlich und unerwartet einen Wechsel an der Spitze des Unternehmens. Der CEO musste gehen und wurde durch einen langjährigen internen Mitarbeiter ersetzt. Es wird vermutet, dass der CEO aufgrund alter Verstrickungen von British American Tobacco in Nordkorea und wegen der Umgehung von Sanktionen gehen musste. Leider war die Kommunikation hier mehr als dürftig und intransparent. Kein gutes Beispiel.

Außerdem wurde vor einigen Monaten ein größeres Aktienrückkaufprogramm angekündigt, was angesichts der niedrigen Kurse durchaus sinnvoll erscheint. Leider drohten die Ratingagenturen daraufhin mit einer Herabstufung des Ratings, falls das Aktienrückkaufprogramm gegenüber dem Schuldenabbau bevorzugt würde. Daraufhin hat das Management von British American Tobacco diese Entscheidung (zumindest bis auf weiteres) rückgängig gemacht.

Das klingt alles nicht so rosig, aber der Kurs ist derzeit wieder in Regionen angekommen, in denen man durchaus von einer Margin Of Safety sprechen kann. Mit einem KGV von unter 7 und einer Dividendenrendite von fast 9% hat man einen guten Sicherheitspuffer und wird für das Warten auf bessere Zeiten anständig entlohnt.

British American Tobacco ist ein sogenannter Dividend Champion* und hat die Dividende die vergangenen 25 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 4,9% und in den letzten 3 Jahren um 3,7% jedes Jahr erhöht.

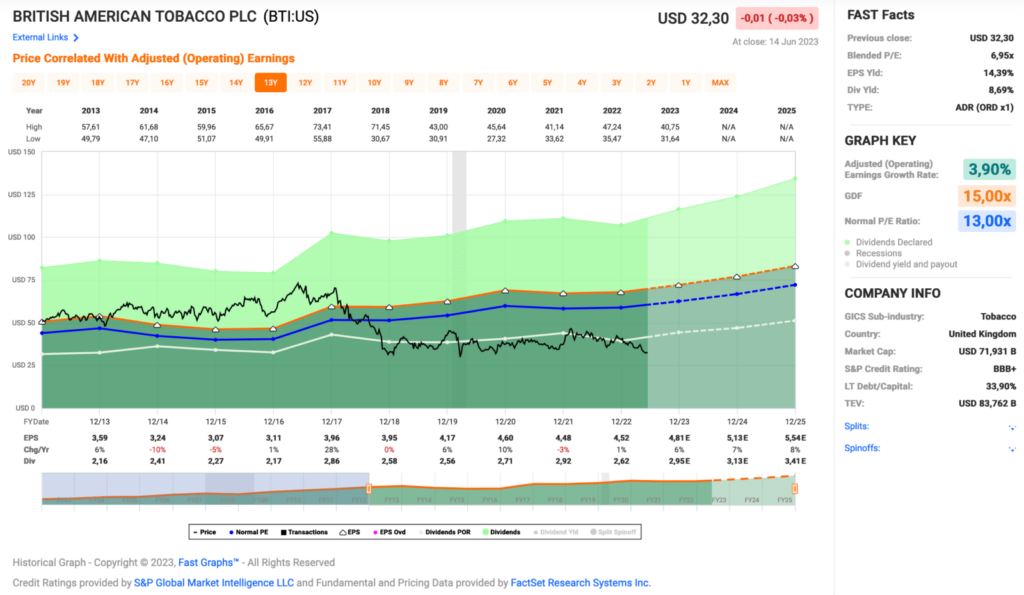

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,59 USD in 2013, auf 4,52 USD in 2022 und für 2023 werden 4,81 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 7,0 und liegt damit deutlich unter dem Schnitt der letzten 10 Jahre von 13,0.

Die Dividendenrendite (Dividend Yield) beträgt 8,7%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei guten 58,0%.

Das S&P Credit Rating ist BBB+ (Investment Grade).

Ich finde Preise um und unterhalb von 35,- USD bzw. 32,25 EUR interessant und immer, wenn die Dividendenrendite bei 8% oder mehr notiert.

Idee #5: NNN REIT Inc. (NNN)

NNN REIT, Inc. investiert in erster Linie in hochwertige Einzelhandelsimmobilien, die in der Regel mit langfristigen Nettomietverträgen ausgestattet sind. Zum 31. Dezember 2022 besaß das Unternehmen 3.411 Immobilien in 48 Bundesstaaten mit einer vermietbaren Bruttofläche von ca. 35,0 Millionen Quadratfuß und einer gewichteten durchschnittlichen Restlaufzeit von 10,4 Jahren.

Last but not least wie üblich ein REIT. Diesmal schaue ich mir den NNN REIT an.

Der NNN REIT war früher unter dem Namen National Retail Properties bekannt. Die Umbenennung erfolgte vor dem Hintergrund, dass man mit den 3 N’s die 3 Jahrzehnte Erfolgsgeschichte der Firma symbolisieren wolle. So in etwa. Wer weiß schon, was in den Köpfen der Marketingleute so alles vorgeht.

Aber da sich außer dem Namen nichts geändert hat, ist es einfach, die Kontinuität zu wahren. So handelt es sich nach wie vor um einen klassischen Triple Net Lease Reit, der sich auf Einzelhandelsimmobilien spezialisiert hat. Das Portfolio besteht aus knapp 3.500 vermieteten Objekten in 49 US-Bundesstaaten.

NNN REIT ist mit einer kleinen Delle sehr gut durch die Pandemie gekommen und hat derzeit keine akuten Probleme zu vermelden. Der Vermietungsstand ist sehr gut, das Geld kommt rein und man kann auch sukzessive Mieterhöhungen durchsetzen.

Wie bei allen REITs ist auch der Kurs des NNN REIT gesunken, vor allem wegen der steigenden Zinsen und der allgemeinen Besorgnis über den Immobilienmarkt. Aber erstens sind die Sorgen um Wohnimmobilien für das Geschäftsfeld des NNN REIT nicht relevant und zweitens sind die Schulden sehr gut strukturiert. Im Jahr 2023 ist überhaupt keine Refinanzierung mehr notwendig und auch in den Folgejahren werden immer wieder nur kleinere Tranchen fällig, was für das sehr erfahrene Managementteam kein Problem darstellen sollte.

Das Unternehmen ist zwar von der Insolvenz von Bed, Bad and Beyond auch betroffen, jedoch wurde bereits kommuniziert, dass sich schon mehrere Interessenten für die freien Flächen gemeldet haben. Negative Auswirkungen auf die Vermietungszahlen werden nicht erwartet.

Es kommt wirklich nur recht selten vor, dass ich ein Unternehmen sehe, das attraktiv bewertet ist und bei dem ich auch bei genauerem Hinsehen kein Haar in der Suppe finde. Das gefällt mir!

NNN REIT ist ein sogenannter Dividend Champion* und hat die Dividende die vergangenen 34 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 3,3% und in den letzten 3 Jahren um 2,2% jedes Jahr erhöht.

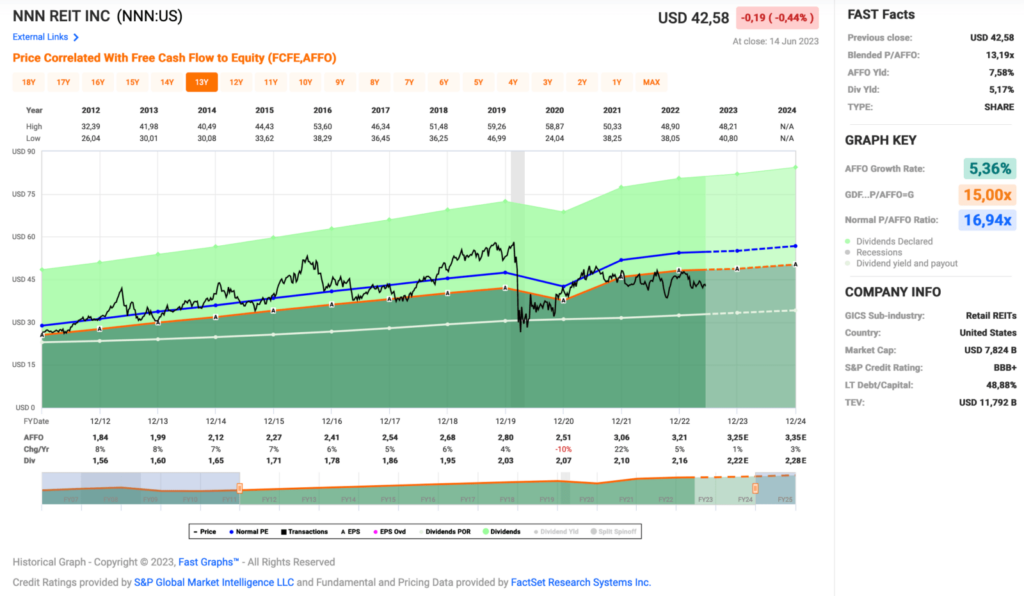

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,84 USD in 2013, auf 3,21 USD in 2022 und für 2023 werden 3,25 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 13,2 und liegt unter dem Schnitt der letzten 10 Jahre von 16,9.

Die Dividendenrendite (Dividend Yield) beträgt 5,2%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei für einen REIT sehr guten 67,3%.

Das S&P Credit Rating ist BBB+ (Investment Grade).

Ich finde Preise um und unterhalb von 44,- USD bzw. 40,75 EUR interessant und immer, wenn die Dividendenrendite bei 5% oder mehr notiert.

Was habt ihr so auf eurer Watchlist im Juni 2023 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube, aus den gerade genannten Unternehmen wäre aktuell British American Tobacco oder Amgen meine bevorzugte Wahl für einen Kauf, aber auch NNN REIT und UGI sehen interessant aus. Schwierige Entscheidung diesmal.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen?

Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,083

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hi Ingo,

Amgen, BAT und NNN haben wir auch im Sparplan. Haben da keine Sorgen bzgl. der Entwicklung innerhalb der nächsten Jahre.

Da wir unsere Rentenplanung abgeschlossen haben, werden wir BAT bei dieser Bewertung, auch bis spätestens Ende des Jahres zu unserer ersten vollen Position machen. Darf also gerne in dem Bereich bleiben.

Viele Grüße

Daniel

Hi Daniel!

Danke fürs Vorbeischauen.

Die 3 genannten Unternehmen findet man recht häufig in Dividendenaktiendepots bzw. Rentendepots. Da sind wir also in guter Gesellschaft und so viel kann man damit in der Tat nicht falsch machen.

Was ist denn eine volle Position nach eurer Definition, wenn man fragen darf?

Grüße aus Moalboal.

CU Ingo.

Hi Ingo,

na wenn du das nicht fragen darfst…

Bei uns sind das 10.000€ – hätte den zusätzlichen Charme das wir dadurch zwei Sparpläne pro Monat direkt gegenfinanzieren könnten und die freigewordenen 25 € kämen dann noch oben drauf. Und das Spiel dann immer so weiter, sodass nach und nach die Positionen voll werden… bis auf ein paar Randpunkte unterscheidet sich unsere Strategie gar nicht so sehr von deiner.

Sehen das mittlerweile als klarste Strategie, die auch künftig aufgehen sollte. Sofern da nix unvorhergesehenes passiert. (Heute weiß man ja nie 🙁 )

Viele Grüße aus München

Daniel

Danke für die Rückmeldung. 🙂

Hallo Ingo – apropos Sparplan. Hast Du schon überlegt wie Deine Sparpläne nun gestaltest und warum.

Zudem interessiert mich, ob Du bei einer gewissen Depotgrösse (sagen wir mal 500k) die Anzahl der Positionen (zB 45) beibehalten würdest. Und über den Max Anteil von 5% je Einzelaktie diversifizierst.

Und zu guter letzt. NNN ist im Depot und solide Alternative zu Store Capital für mich.

Zu BAT gab es eine gute Analyse von J Neuscheler (Abilitato). Innovationsschwäche

BAT. Habe BAT im Depot, werde mich aber auf PM fokussieren.

Danke für Deine gute Arbeit. Ich

freue mich immer auf

News.

Hi Wiebke!

Danke fürs Vorbeischauen.

Meine Definition sieht vor, möglichst 50 Unternehmen im Depot zu haben und im Idealzustand hat jede Position ca. 2% Anteil am Depot. Dass dies nicht so funktioniert, weiß ich natürlich auch, aber es bleibt trotzdem per Definition das Ziel.

Ab einem gewissen Zeitpunkt, spätestens dann, wenn ich gar kein frisches Kapital mehr zuführen kann oder möchte, werde ich auch mal anfangen, die Klumpen langsam aufzulösen, also dann eher so etwas wie klassisches Umschichten zu machen. Immer mit dem Ziel, den Cash Flow zu erhöhen. Eine Möglichkeit wäre dann z.b., vielleicht 10% meiner Apple und/oder Microsoft Position in etwas Dividendenstarkes umzuschichten und so weiter.

Für die zukünftigen Sparpläne habe ich noch keine Entscheidung getroffen. Ich mach erstmal die jetzigen fertig und sammle solange Cash. Vielleicht reicht es dann ja zum Jahresende hin, um noch einen Einmalkauf einzuschieben, bevor es mit neuen Sparplänen losgeht.

Grüße aus Moalboal.

CU Ingo.

Hallo Ingo,

sehr interessante Titel dabei. Selber bin ich bei Amgen, Evergy und British American Tobacco investiert.

Am spannendsten (vom Kurs und der Bewertung) finde ich aktuell BAT. Aber du hast ja die größten Unwägbarkeiten aufgelistet. Unsicherheiten mögen Aktionäre überhaupt nicht. Ich könnte mir sogar vorstellen, dass der Kurs nach einer entgültigen Entscheidung der FDA zum Mentholverbot wieder anzieht. Wenn ich es richtig verstanden habe machen diese Zigaretten ca. 25 % vom Gewinn aus. Nichts desto trotz habe ich Philip Morris höher gewichtet und fühle mich mit der Position wohler. Wenn ich nachkaufen würde im Tabakbereich – dann PM.

LG

Sebastian

Hi Sebastian!

Danke fürs Vorbeischauen.

Ah ja jemand der in Evergy investiert ist, sehr gut. Der Titel ist nicht so häufig in Depots anzutreffen. Schade eigentlich.

Ja, Philip Morris ist strategisch wohl am besten aufgestellt, wenn man namentlich Altria, British American Tobacco und Philip Morris mal vergleicht. Dafür ist PM aber auch deutlich höher bewertet, als MO & BAT. Der Markt scheint also darin übereinzustimmen und preist es ein.

Nett ist bei MO & BAT natürlich, dass man allein über die Dividende schon eine Rendite einfährt, die über oder zumindest min. im historischen Schnitt des Marktes liegt. Selbst wenn der Kurs weiter für Jahre seitwärts läuft, ist man gut dabei.

Dividendenkürzungen sehe ich bei keinem der Unternehmen, zumindest nicht kurz- oder mittelfristig. Somit hat man auf jeden Fall eine ganze Weile Zeit, sich das Schauspiel anzusehen und eine schöne Dividende zu kassieren.

Grüße aus Moalboal.

CU Ingo.

Hallo Ingo,

wie immer eine spannende Auswahl an Titeln. BAT erscheint sehr günstig, aber die Risiken scheinen doch enorm, da scheint mir Philip Morris im Sektorvergleich deutlich positioniert zu sein. Bei Abilitato (J Neuscheler) gibt es zu beiden Unternehmen ausführliche Analysen mit vielen Argumenten dafür und dagegen.

Amgen ist wieder auf einem attraktivem Niveau. Ob sich eine so teure Übernahme auszahlt, muss sich erst zeigen. Dazu kommt, dass Pharma aktuell ohnehin ziemlich out ist. Im Sektorvergleich ist mir da eine BMY (Bristol-Myers Squibb) lieber, auch wenn viele Analysten die Aktie momentan eher kritisch sehen.

Von den vorgestellten Unternehmen ist mir UGI am liebsten. Die kommen in jedem Fall mal auf die Watchliste und mal schauen wie lange die Schwäche bei dem Titel noch anhält.

LG Erik

Hi Erik!

Danke fürs Vorbeischauen.

Ja UGI sieht spannend aus. Je länger ich darüber nachdenke, um so mehr gefällt mir der Wert und aktuell ist das auch mein Favorit aus dieser Gruppe.

Zum Vergleich BAT & PM hatte ich in einem anderen Kommentar hier schon etwas geschrieben. BAT hat auf jeden Fall den Vorteil, dass die Dividende allein schon für eine gute Rendite sorgt.

Das Risiko schätze ich als moderat ein und kurz- und mittelfristig passiert da nicht viel. In der Zwischenzeit kann das Management hoffentlich den sehr guten Cash Flow nutzen, um an der Strategie zu feilen und sich für die Zukunft besser zu positionieren.

BMY müsste ich mir mal wieder anschauen. 😉

Grüße aus Moalboal.

CU Ingo.

Hallo Ingo,

mein zweitliebster Artikel der Serie auf deinem Blog (nach den Dividenden).

Dieses Mal gefällt mir deine Auflistung sehr gut. Ich habe vor kurzer Zeit BAT nachgekauft und habe seit einigen Jahren Imperial Brands im Sparplan. Das reicht mir an Tabakunternehmen, aber natürlich ist BAT für Nachkäufe ein gern gesehener Kandidat.

NNN sieht auch vielversprechend aus, allerdings warte ich hier zunächst die weitere Entwicklung in den USA ab.

Viele Grüße,

MrTott

Hi Chris!

Danke fürs Vorbeischauen.

Mit Imperial Brands bin ich persönlich nie warm geworden. Fand ich immer das mit Abstand schlechteste Unternehmen aus der Tabakbranche. Bei fast allen Kennzahlen belegte es im direkten Vergleich zwischen den 4 großen, eigentlich 5, wenn man Japan Tobacco noch mitzählt, den letzten Platz und nach der Dividendenkürzung (welche richtig war und nun einen Neustart ermöglicht) ist das Unternehmen bei mir dann auch von der Watchlist geflogen.

Ich wünsche aber allen IMBBY Investoren viel Glück. Wer das Unternehmen nach der Dividendenkürzung für unter 20 USD einsammeln konnte, der wird sicher viel Spaß damit haben in Zukunft.

Grüße aus Moalboal.

CU Ingo.

Hi Ingo,

du beschreibst hier sehr schön den klassischen Fall des Eeinkaufzeitraums der Aktie. Ich habe im Schnitt ~18 €/Stik. für Imperial Brands gezahlt, daher ist die vorige Kürzung samt folgender Kurskorrektur für mich ein Kaufgrund geworden, während Investoren, die vor 2020 investiert sind, das Ganze eher negativ sehen. Meine Entscheidung für den Sparplan beruhte auf der aus meiner Sicht sinnvollen Entscheidung der Dividendenkürzung, denn sie war vernünftig begründet. PM ist mir hingegen einfach zu teuer, da die gesamte Tabakbranche etwas risikobehafteter ist.

Moalboal musste ich erstmal nachschlagen – viel Spaß auf den Philippinen 😉

Beste Grüße,

Chris

Hi Ingo,

wie immer, mein Lieblingsartikel. 🙂 Es sind wieder interessante Unternehmen dabei.

BAT habe ich bei mir im Depot gerade aufgestockt. Ich teile die Einschätzung der meisten. PM steht strategisch besser da, hat natürlich aber eine dementsprechende Bewertung. BAT steht so ein bisschen auf der Kippe, ob mit den alternativen Produkte ein größerer Marktanteil erreicht wird. Was mich ein wenig stört, sind die hohen immateriellen Vermögenswerte in der Bilanz. Das kann zu hohen Abschreibungen führen. Das werde ich genau beobachten und meine Position auf der jetzigen Größe belassen.

Evergy kannte ich bisher noch nicht. Die werde ich mir mal genauer ansehen. Vor kurzem habe ich einen Sparplan auf Nextera Energy gestartet. Das ist auch mein erster Versorgerwert im Depot. Für einen Einmalkauf sind sie mir grad zu teuer. Generell bleiben bei mir Versorger untergewichtet. Die Branche ist mir dafür zu stark reguliert und kapitalintensiv. Der Staat passt die Rahmenbedingungen gerne im Nachhinein, natürlich zu seinem Vorteil, an. Wg. des hohen Kapitalbedarfs wird mir sehr viel Fremdkapital gearbeitet. Das muss man bei Versorgern immer im Blick behalten. Und es schmälert das Renditepotential, gerade in Zeiten hoher Zinsen. Was ich mir gerade ansehe, sind reine Netzbetreiber, z. B. Red Electrica. Das könnte interessant sein.

Amgen habe ich knapp unter 200.- neu ins Depot aufgenommen. Da ist geplant, die Position weiter auszubauen. Aus dem Gesundheitsbereich habe ich auch eine Position CVS Health eröffnet und mache mit einem Sparplan weiter.

Bei den REITs denke ich gerade darüber nach, ob ich W.P. Carey ins Depot aufnehme. Bisher habe ich Realty Income und American Tower, beide Positionen sind fürs erste aber voll. Ich gehe dabei von stabilen Zinsen auf hohem Niveau aus. Mit Zinssenkungen rechne ich dieses Jahr nicht. Und ich denke, dass erst mit Zinssenkungen die Kurse der REITs wieder anziehen. Momentan gibt es in dem Bereich sehr gute Einstiegsrenditen.

Schöne Grüße und weiterhin gute Reise

Sven

Hi Sven!

Danke fürs Vorbeischauen.

NEE find ich immer noch zu teuer für das, was geboten wird. Aber zumindest nicht mehr sooo teuer, wie sonst immer. Ein Sparplan könnte also durchaus Sinn machen. Den Tiefpunkt findet man je eh nie so richtig oder man hat Glück.

REITs sehen durch die Bank interessant aus. Da ich aber davon ausgehe, dass die FED die Zinsen noch 1-2 Mal anheben wird, könnten sich mittelfristig noch günstigere Kaufgelegenheiten ergeben.

Diejenigen Börsianer, die erst in der Niedrigzinsphase eingestiegen sind, wissen es wahrscheinlich nicht, aber für REITs sind in einem normalen Zinsumfeld 5-7% Dividende völlig normal. So wie früher. Ich freue mich darauf.

Grüße aus Moalboal.

CU Ingo.