Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Juli 2022!

5 Ideen für deine Watchlist im Juli 2022

In dieser Ausgabe dabei: WBA, VFC, UPS, TXN & STOR

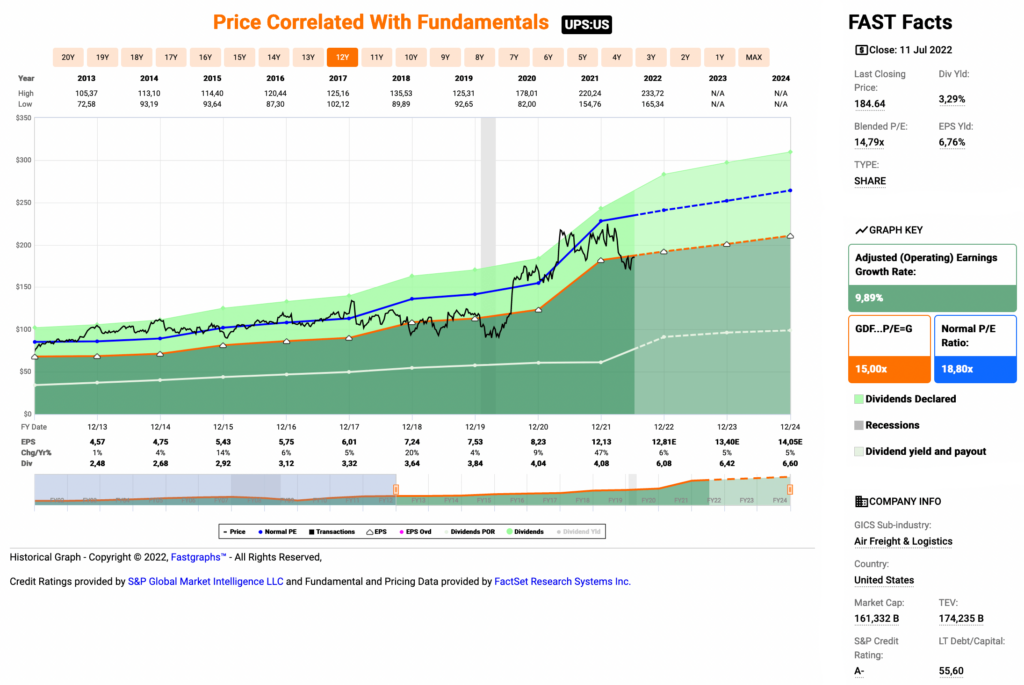

Idee #3: United Parcel Service Inc. (UPS)

United Parcel Service, Inc. bietet Brief- und Paketzustellung, Transport, Logistik und damit verbundene Dienstleistungen an. Das Unternehmen ist in zwei Segmenten tätig: U.S. Domestic Package und International Package. Das Segment U.S. Domestic Package bietet zeitdefinierte Zustellung von Briefen, Dokumenten, kleinen Paketen und palettierter Fracht durch Luft- und Bodendienste in den Vereinigten Staaten. Das Segment Internationales Paket bietet garantiert tagesgenaue und zeitdefinierte internationale Versanddienste in Europa, dem asiatisch-pazifischen Raum, Kanada und Lateinamerika, dem indischen Subkontinent, dem Nahen Osten und Afrika. Dieses Segment bietet garantierte zeitdefinierte Expressoptionen. Das Unternehmen bietet auch internationale Luft- und Seefrachtspedition, Zollabwicklung, Vertrieb und Nachverkauf sowie Post- und Beratungsdienste in etwa 200 Ländern und Gebieten an. Darüber hinaus bietet das Unternehmen Maklerdienste für Lkw-Ladungen, Lieferkettenlösungen für die Gesundheits- und Biowissenschaftsbranche, Versand-, Sichtbarkeits- und Abrechnungstechnologien sowie Finanz- und Versicherungsdienstleistungen an. Das Unternehmen betreibt eine Flotte von ca. 121.000 Paketautos, Lieferwagen, Traktoren und Motorrädern und besitzt 59.000 Container, die zum Transport von Fracht in seinen Flugzeugen verwendet werden. United Parcel Service, Inc. wurde 1907 gegründet und hat seinen Hauptsitz in Atlanta, Georgia.

Heilige Kuh! Was war das denn für eine Dividendenerhöhung im Februar bei UPS? Da ging es gleich mal um 49% rauf, nämlich von 1,02 USD auf 1,52 USD. Wow!

Als Dividendensammler kann man es sich nicht besser wünschen, oder?

Damit rückte die Dividendenrendite auf einmal wieder deutlicher Richtung der 3% Marke und liegt momentan sogar etwas darüber, weil der Kurs in der Zwischenzeit auch ein Stück zurückgekommen ist.

Für mich sieht das nach einer schönen Gelegenheit aus, denn fundamental hat sich nicht viel verändert bei UPS und es läuft sehr gut. Das Geschäft brummt und die größten Bedenken sind die, dass es im Zuge einer Rezession zu einem Einbruch des Online Booms kommen könnte. Das wiederum würde UPS natürlich negativ beeinflussen.

Wie stark? Das ist eine gute Frage und da gehen die Meinungen der Analysten ziemlich weit auseinander. Ich kann sie auch nicht beantworten. Es wäre so oder so reine Spekulation.

Man muss bei UPS wohl einfach damit leben, dass es etwas zyklisch zugeht. Wenn dies das einzige Problem ist, ist doch alles in Ordnung, oder?

Ich bin auf jeden Fall auf die kommende Earning Season (Berichtssaison) gespannt. UPS wird vorraussichtlich am 26. Juli berichten. Ich hoffe, dass es positive News gibt und der Preis vielleicht mit dem gesamten Markt trotzdem noch ein wenig weiter sinkt. Dann könnte für mich ein Kauf auf jeden Fall eine ernsthafte Option sein.

UPS ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 13 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 8,8% und in den letzten 3 Jahren um 10,8% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,57 USD in 2013, auf 12,13 USD in 2021 und für 2022 werden 12,81 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 14,8 und liegt damit unter dem Schnitt der letzten Jahre von 18,8.

Die Dividendenrendite (Dividend Yield) beträgt 3,3%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei sehr guten 33,6%.

Ich finde Preise um und unterhalb von 180,- USD bzw. 180,- EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

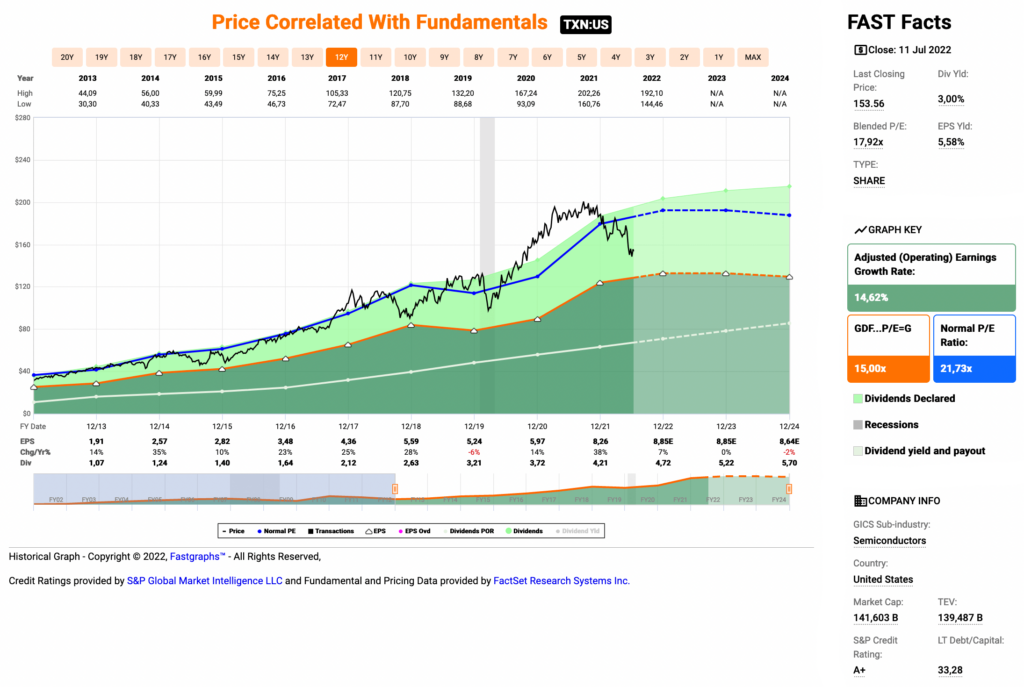

Idee #4: Texas Instruments Inc. (TXN)

Texas Instruments Incorporated entwickelt, fertigt und verkauft Halbleiter an Elektronikentwickler und -hersteller weltweit. Das Unternehmen ist in zwei Segmenten tätig: Analog und Embedded Processing. Das analoge Segment bietet Stromversorgungsprodukte für die Verwaltung von Stromversorgungsanforderungen auf verschiedenen Ebenen unter Verwendung von Batteriemanagementlösungen, DC/DC-Schaltreglern, AC/DC- und isolierten Controllern und Konvertern, Leistungsschaltern, Linearreglern, Spannungsüberwachern, Spannungsreferenzen und Beleuchtungsprodukten. Dieses Segment bietet auch Signalkettenprodukte an, die Signale erfassen, konditionieren und messen, um die Übertragung oder Umwandlung von Informationen zur weiteren Verarbeitung und Steuerung für den Einsatz in Endmärkten zu ermöglichen, einschließlich Verstärker, Datenkonverter, Schnittstellenprodukte, Motorantriebe, Uhren und Sensorprodukte. Das Segment Embedded Processing bietet Mikrocontroller, die in elektronischen Geräten eingesetzt werden, digitale Signalprozessoren für mathematische Berechnungen und Anwendungsprozessoren für spezielle Rechenaufgaben. Dieses Segment bietet Produkte für den Einsatz in verschiedenen Märkten an, wie z. B. Industrie, Automobil, persönliche Elektronik, Kommunikationsgeräte, Unternehmenssysteme, Rechner und andere. Das Unternehmen bietet außerdem DLP-Produkte an, die hauptsächlich in Projektoren zur Erzeugung von hochauflösenden Bildern eingesetzt werden, sowie Taschenrechner und anwendungsspezifische integrierte Schaltungen. Das Unternehmen vermarktet und verkauft seine Halbleiterprodukte über Direktvertrieb und Distributoren sowie über seine Website. Texas Instruments Incorporated wurde 1930 gegründet und hat seinen Hauptsitz in Dallas, Texas.

Bei mir läuft Texas Instruments bereits seit einiger Zeit im Sparplan, weil ich die Bewertung schon länger ganz attraktiv fand. Jetzt hat gerade in den letzten Monaten der Preis aber nochmals deutlich nachgegeben.

Zum einen ist es verständlich, weil Texas Instruments nach den Corona-Tiefs im März 2020 eine beeindruckende Rally hinlegte, die in einer deutlichen Überbewertung endete. Die wurde dann zu Beginn dieses Jahres abgebaut, als der gesamte Markt auf Tauchstation ging. Soweit okay.

Als dann weitere Rücksetzer folgten, wurde dies mit der Situation speziell im Bereich Semiconductors (Halbleiter) begründet. Es wurde von Semiconducters Downturn (Was soll das sein?) und Deteriorating Demand (Denke wir haben eine Krise wegen Halbleitermangel?) gesprochen.

So richtig ergibt dies für mich keinen Sinn. Es scheint eher so, dass nach inherenten Gründen gesucht wird, wobei es eigentlich die makroökonomische Lage (Rezessionängste etc.) besser erklären würde.

Der letzte Quartalsbericht war seitens Texas Instruments sehr gut ausgefallen. Der Laden wächst also nachweislich an jeder Ecke. Aber an der Börse wird ja bekanntlich die Zukunft gehandelt und da das Management keine zu 100% überzeugende Meinung für 2023 und 2024 ablieferte, gab es nicht wenige Analysten, die ihre Preisziele daraufhin herabstuften.

Ich mag ja Analysten nur aus diesem einen Grund. Sie stufen aus (sehr häufig) abstrusen Gründen solch tolle Firmen wie Texas Instruments herab und erlauben mir so günstiger einzukaufen. Love it!

Was ich auch toll finde, Texas Instruments kauft regelmäßig eigene Aktien zurück. Seit 2004 hat man die Anzahl der ausstehenden Aktien um 46% reduziert. Ja das sind 18 Jahre, aber fast die Hälfte der eigenen Aktien vom Markt genommen? Wow!

Und dabei scheint man auch mit Kopf vorzugehen. So stoppte man das Aktienrückkaufprogramm während der Überbewertung in 2021 fast komplett und beschleunigte die Käufe in 2022 wieder. So sollte es immer laufen, oder?

Texas Instruments ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 19 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 21,4% und in den letzten 3 Jahren um 15,1% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,91 USD in 2013, auf 8,26 USD in 2021 und für 2022 werden 8,85 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 17,9 und liegt damit unter dem Schnitt der letzten Jahre von 21,7.

Die Dividendenrendite (Dividend Yield) beträgt 3,0%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei guten 51,0%.

Ich finde Preise um und unterhalb von 135,- USD bzw. 135,- EUR interessant und immer, wenn die Dividendenrendite etwas deutlicher über 3% notiert.

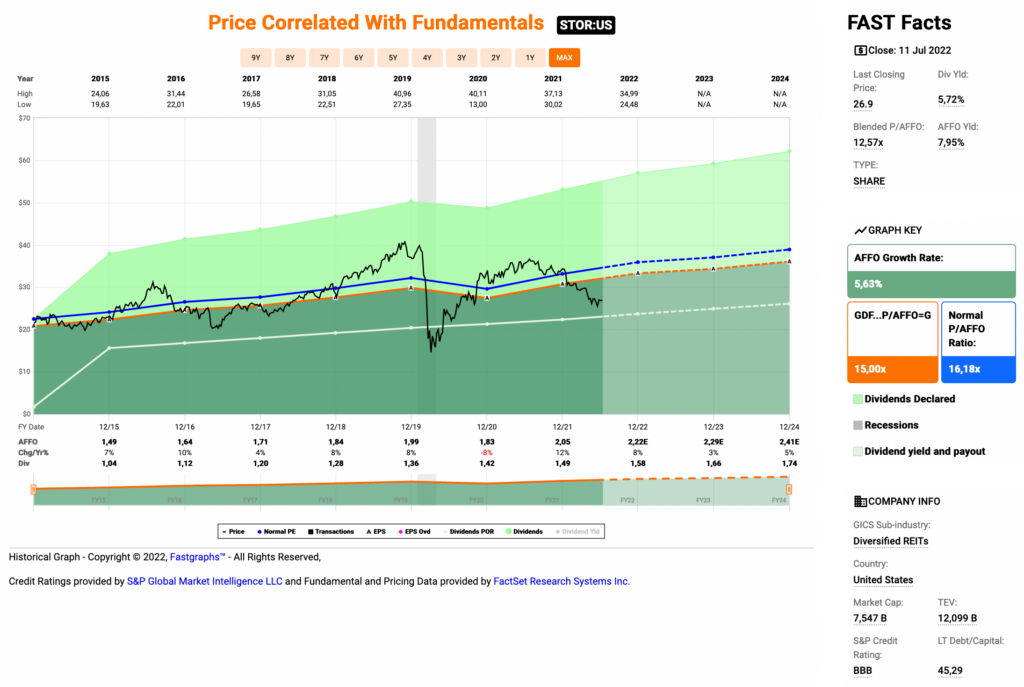

Idee #5: STORE Capital Corp. (STOR)

STORE Capital Corporation ist ein intern verwalteter Net-Lease Real Estate Investment Trust (REIT), der führend ist im Erwerb, in der Investition und im Management von Single Tenant Operational Real Estate, dem Zielmarkt und der Inspiration für den Namen des Unternehmens. STORE Capital ist einer der größten und am schnellsten wachsenden Net-Lease-REITs und besitzt ein großes, gut diversifiziertes Portfolio, das aus Investitionen in mehr als 2.500 Immobilienstandorte in den Vereinigten Staaten besteht, von denen im Wesentlichen alle Profit-Center sind.

Last but not least zum Schluss wie üblich ein REIT, STORE Capital.

Habt ihr das vor ein paar Monaten mitbekommen, dass der CEO von STORE Capital, Christopher Volk sein Name, von einen auf den anderen Tag gehen musste und es keine richtig Begründung dafür gab? Bis heute konnte ich nicht in Erfahrung bringen, was da vorgefallen ist.

Wer weiß mehr?

Dabei war der CEO einer der Gründe, warum ich in dieses Unternehmen überhaupt erst investierte habe. Ich fand seine Conference Calls bei den Quartalsberichten immer sehr beeindruckend und auch in Interviews hatte man immer das Gefühl, dass da einer sitzt, der genau weiß, was er tut.

Und das ist bei dem Geschäftsfeld, welches STORE Capital beackert, wichtig. Denn das Unternehmen konzentriert sich eher auf die kleinen Mieter mit nicht ganz so guter Bonität. In dem Bereich kann man nämlich eine höhere Miete fordern und hat so, wenn der Plan aufgeht, einen nicht zu unterschätzenden Margenvorteil im Vergleich zu anderen REITs.

Auf jeden Fall ist so ein Vorfall kein gutes Zeichen, aber zumindest ist in den letzten Monaten auch nichts Negatives über die Performance und das Geschäft von STORE Capital ans Licht gekommen. Die letzten beiden Quartalsberichte waren ausgesprochen gut und es läuft alles so, wie man sich das vorstellt.

Wenn man also nun davon ausgeht, dass dieser Vorgang nicht aus dem Geschäftlichen heraus ausgelöst wurde, dann ist bei der aktuellen Bewertung und einer Dividendenrendite von fast 6% endlich mal wieder ein Niveau erreicht, bei dem ich hier über einen Zukauf ernsthaft nachdenken werde.

STORE Capital ist ein sogenannter Dividend Challenger* und hat seine Dividende die vergangenen 8 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 5,8% und in den letzten 3 Jahren um 5,3% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,49 USD in 2015, auf 2,05 USD in 2021 und für 2022 werden 2,22 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 12,6 und liegt damit unter dem Schnitt der letzten Jahre von 16,2.

Die Dividendenrendite (Dividend Yield) beträgt 5,7%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei für einen REIT niedrigen 72,7%.

Ich finde Preise um und unterhalb von 26,- USD bzw. 26,- EUR interessant und immer, wenn die Dividendenrendite bei 6% oder höher notiert.

Was habt ihr so auf eurer Watchlist im Juli 2022 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube aus den gerade genannten Unternehmen, wäre aktuell V.F. Corporation, UPS oder STORE Capital meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,000

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

ich nehme alle fünf 😉

Besser gesagt, ich interessiere mich für alle schon länger. Texas Instruments habe ich dieses Jahr eine erste kleine Position aufgenommen. Aktuell würde ich auch VF und Store Capital favorisieren. Walgreen Boot käme auch bei mir an letzter Stelle, da mich die jahrelangen nicht so prickelnden Geschäftsentwicklungen stören, obwohl sie finanziell gut aufgestellt sind.

Mal sehen welche Company bei mir als nächstes Einzug hält.

Wünsche Euch ein schönes Wochenende, LG Alf

Hi Alf!

Danke fürs Vorbeischauen.

Ja, ich glaube Walgreens ist auch bei mir etwas hinten dran. Da müsste mal vom Management etwas kommen, um einen besseren Ausblick zu erhalten.

Immerhin kann man seine Wartezeit mit über 5% Dividendenrendie geniessen. 😉

Grüße aus Podgorica.

CU Ingo.

Hallo Ingo, was gibt bei dir den Ausschlag zwischen FedEx und UPS. Beide sehen von den Kennzahlen und dem Geschäftsmodell interessant aus. UPS hat die höhere Dividendenrendite wogegen FedEx leicht bessere Kennzahlen hat. Hast du dir beide Unternehmen angesehen?

Hi Stefan!

Danke fürs Vorbeischauen.

Hab da gar keine klare Präferenz. UPS hat die höhere Dividendenrendite, Fedex steigerte bisher stärker. Jetzt hat UPS aber ganz gut aufgeholt mit dieser Monstererhöhung im Februar.

Was ich in solchen Situationen oft mache, wo es keinen klaren „Sieger“ gibt, ich kaufe einfach Beide. 🙂

So geschehen schon bei Coca-Cola & PepsiCo, AT&T & Verizon, Chevron & Exxon, Visa & Mastercard usw. … fahre damit ganz gut.

Grüße aus Podgorica.

CU Ingo.

Hallo zusammen;

also was ich nicht verstehen kann, ist warum von verschiedenen Blogs immer wieder mal Walgreens Boots Alliance ins Spiel gebracht wird. Das Unternehmen zeichnet sich seit Jahren durch niedrige Margen und Ideenlosigkeit aus.

In den letzten fünf Jahren konnte man an den Börsen ja nicht allzu viel falsch machen – aber mit WBA trotzdem 50% des Kapitals vernichten. Dazu kommen (in Zeiten von 8% Inflation) noch symbolische Dividendenerhöhungen auf der dritten und vierten Nachkommastelle (WBA soeben von 0,4775 auf 0,4800). Stellt man sich sowas, gerade in einer Zeit, wo viele, viele Qualitätsaktien aus dem S&P500 mit 30% Discount oder mehr zu haben sind in die Watchlist ?

No way.

Hi Gerry!

Danke fürs Vorbeischauen.

Mhhh … weil es vielleicht nur eine Phase ist? Das Unternehmen hat in der Vergangenheit gezeigt, dass es das besser kann.

Mal davon abgesehen und gehen wir davon aus, dass WBA auch die nächsten 50 Jahre existieren wird, eine solche Schwächephase ist ideal, um seine Anteile zu kummulieren. Gerade auch, wenn du planst nie zu verkaufen.

Denn dann ist deine beim Kauf eingelockte Dividendenrendite ein maßgebender Faktor und bestimmt die Höhe deines zukünftigen Cash Flows.

Aber ein Argument greift an der Stelle auch immer. Solange es bessere Investments gibt, muss man nicht bei WBA investieren. Von den genannten 5, käme bei mir auch WBA an letzter Stelle aktuell.

Grüße aus Tirana.

CU Ingo.

Hallo Ingo,

sehr interessante Liste – deckt sich eigentlich zu 100% mit meiner Watchlist. Bei VF habe ich schon seit Jahren eine volle Position, habe allerdings deren „Spin-off“ Kontoor Brands in den letzten Jahren gelegentlich nachgekauft auch ein guter Divi-Zahler. Texas Instruments habe ich erstmals nach Jahren an der Seitenlinie im März 2022 gekauft, in Kürze folgt sehr wahrscheinlich der 4. Kauf auch als Ergänzung zu meiner bereits vollen Position in Intel.

Store Capital ist auch sehr, sehr interssant aber da schwanke ich noch zwischen Store Capital oder Medical Properties – muss auch noch ein klein wenig sparen. Ansonsten, Glück Auf an alle Investierten und bleibt alle beständig !

Hi Jürgen!

Danke fürs Vorbeischauen.

Ja VFC ist schon sehr lange bei Dividendeninvestoren beliebt. Der Wert war aber auch die meiste Zeit deutlich überbewertet und/oder hatte von Zeit zu Zeit mit Problemen zu kämpfen.

Jetzt scheint es aktuell aber endlich mal so zu sein, dass es wieder läuft und der Preis trotzdem unten ist. Eine schöne Kombination. 🙂

Bei MPW bin ich mir immer nicht so sicher. Schöner Wert, aber ich hab schon OHI und ich weiß nicht, ob da noch Platz für einen weiteren High Risk/High Potential Kandidat ist. 😉

Grüße aus Tirana.

CU Ingo.

Hallo Ingo,

alles solide und gute Werte. Drei davon habe ich.

Walgreen Boots sind günstig, haben eine hohe Dividendenrendite, aber buchwerttechnisch hatte man damit wahrlich keine Freude. Geht mir auch so. mein Durchschnittskurs war knapp über 50$. Man muss schauen, wie sich der Wert entwickelt, aber ich schätze, selbst langfristig wird man damit nicht reich. Ich habe es bei der Aktie erst einmal aufgegeben und halte die Position. Ob man sie kaufen muss? Ich weiß nicht, maximal unter Dividendengesichtspunkten. Parallelen zu IBM sind vorhanden, da gibt es auch eine hohe

Dividende, aber der Kurswert verliert seit Jahren.

VFC: Besitze ich seit Jahren und sie ist kurstechnisch inzwischen wieder interessant. Ich habe auch den Ableger Kontoor, der gut ist. Beides kann man mit den gegenwärtigen Bewertungen gut einkaufen. Da stimme ich dir zu. Vielleicht vergrößere ich beide Positionen nächsten Monat, mal schauen.

UPS: Bin ich ein ganz großer Fan von. Habe ich schon länger und die Aktie hat sich gut ausgezahlt. Ich schätze, sie wird auch in Zukunft weiter wachsen. Ich denke schon das ganze Jahr nach, weitere zu kaufen.

Texas Instruments: Die Aktie, die ich immer kaufen möchte und es bisher nicht getan habe, weil der Kurs immer weiter gestiegen ist. Sehr gutes Unternehmen und gut aufgestellt. Alternativ kann man auch Intel oder Taiwan Semiconducter sich anschauen. Skyworks Solution ist für ein Wachstumsunternehmen geradezu billig. Gilt aber auch für Intel, was ich für eine große Chance halte.

Store Capital: Wird oft genannt, besitze ich aber nicht. Ich schätze, es ist ein solider REIT und für monatliche nette Einkünfte sicher und gut geeignet. Auf jeden Fall besser als meine ILPT, die ich verkauft habe. Mit REITs habe ich nicht so viel Glück, deshalb sinkt der Anteil seit drei Jahren in meinem Depot kontinuierlich. Aber diesen Monat bin ich über meinen Schatten gesprungen und habe ein paar Omega Healthcare gekauft.

Die Liste ist gut, da kann man schon aktiv werden.

Viele Grüße

Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Es sind auf jeden Fall wieder Zeiten, wo der ein oder andere Wert eindeutig als günstig bezeichnet werden kann.

Das hatten wir ja gerade letztes Jahr fast gar nicht mehr sagen dürfen. 😉

Ich hoffe es bleibt noch eine Weile so. Meinetwegen kann es auch gern noch weiter runter gehen. Ha ha!

Grüße aus Tirana.

CU Ingo.