Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Februar 2024!

5 Ideen für deine Watchlist im Februar 2024

In dieser Ausgabe dabei: HSY, KO, CVX, APD & O

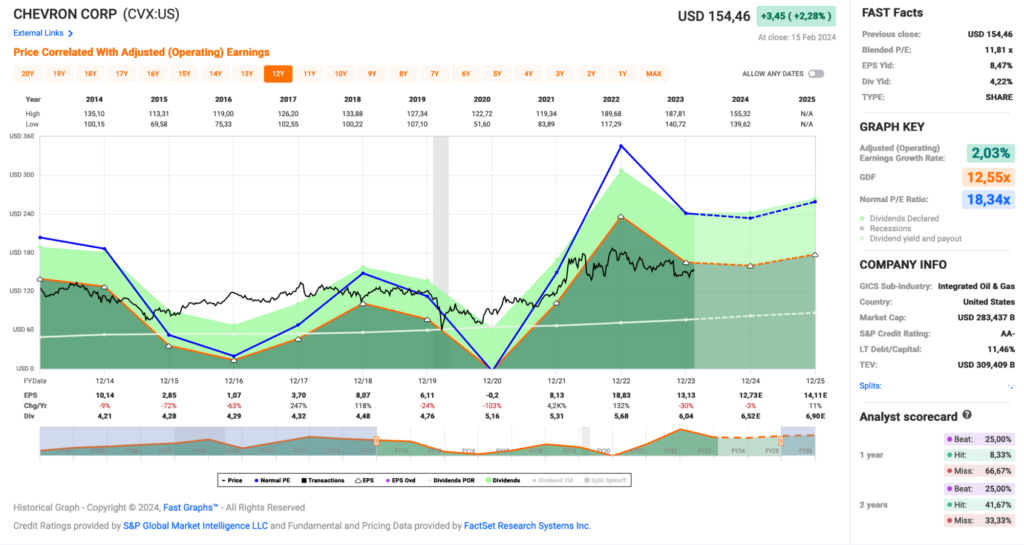

Idee #3: Chevron Corp. (CVX)

Die Chevron Corporation ist über ihre Tochtergesellschaften im integrierten Energie- und Chemiegeschäft in den Vereinigten Staaten und international tätig. Das Unternehmen ist in zwei Segmenten tätig, Upstream und Downstream. Das Upstream-Segment befasst sich mit der Exploration, Erschließung, Förderung und dem Transport von Erdöl und Erdgas, der Verflüssigung, dem Transport und der Regasifizierung von verflüssigtem Erdgas, dem Transport von Rohöl durch Pipelines und der Verarbeitung, dem Transport, der Lagerung und der Vermarktung von Erdgas sowie einer Gasverflüssigungsanlage. Das Downstream-Segment raffiniert Rohöl zu Erdölprodukten, vermarktet Rohöl, raffinierte Produkte und Schmierstoffe, stellt erneuerbare Kraftstoffe her und vermarktet sie, transportiert Rohöl und raffinierte Produkte über Pipelines, Seeschiffe, Kraftfahrzeuge und Eisenbahnwaggons und produziert und vermarktet petrochemische Grundstoffe, Kunststoffe für industrielle Zwecke sowie Kraftstoff- und Schmiermittelzusätze. Das Unternehmen war früher unter dem Namen ChevronTexaco Corporation bekannt und änderte 2005 seinen Namen in Chevron Corporation. Die Chevron Corporation wurde 1879 gegründet und hat ihren Hauptsitz in San Ramon, Kalifornien.

Ich kann mich noch gut daran erinnern, dass uns damals in der Schule (in den 80er Jahren) oft erzählt wurde, dass in 10 bis 20 Jahren das gesamte Erdöl der Welt aufgebraucht sein wird. Als Kind habe ich das natürlich geglaubt, aber es war auch eines der Dinge, die mich ab einem gewissen Alter dazu gebracht haben, immer wieder zu hinterfragen, was mir von vermeintlich klugen Leuten so erzählt wird.

Denn wenn wir heute eines wissen, dann, dass wir noch eine riesige Menge Erdöl auf der Erde haben. Leider ungerecht verteilt, aber so ist es nun einmal.

Die USA zum Beispiel waren nie als großer Rohölförderer bekannt. Alles konzentrierte sich auf den Nahen Osten, dann kamen Russland und andere wie Norwegen, Venezuela oder Nigeria. Aber durch neue Technologien und neue Erschließungen hat sich das Bild in den letzten Jahren gewandelt und die USA spielen ganz vorne mit.

Die Diskussion über die Ökobilanz von z.B. Fracking und die potentiellen Risiken der Rohölförderung z.B. in Alaska lasse ich an dieser Stelle außen vor, das würde den Rahmen sprengen.

In den USA spielen Chevron und Exxon Mobil als zwei der größten Unternehmen der Branche natürlich die Hauptrolle. Ich habe beide im Depot, Chevron allerdings noch mit einem kleineren Anteil.

Die jüngsten Quartalszahlen von Chevron waren ein gemischtes Bild: Auf der einen Seite konnte man für das abgelaufene Quartal einen Förderrekord vermelden. Noch nie wurde so viel Rohöl gefördert.

Anmerkung: Wo ich das jetzt schreibe, weiß ich gar nicht, ob das nur Rohöl oder Rohöl & Gas zusammen war. Und auf die Schnelle finde ich die Info jetzt grad nicht. Also im Hinterkopf behalten, könnte auch Rohöl & Gas zusammengenommen gewesen sein.

Wie dem auch sei, dieser Teil des Quartalsberichts ist großartig. Er zeigt, dass das Fördervolumen noch gesteigert werden kann.

Allerdings ist am Ende weniger Geld herausgekommen, weil andere Teile des Unternehmens – Chevron ist ja nicht nur in der Ölförderung tätig, sondern auch in der Verarbeitung und im Vertrieb – nicht so gut mithalten konnten bzw. die Abhängigkeit vom Ölpreis allgemein natürlich sehr hoch ist.

Sprich: Steigt der Ölpreis, klingelt die Kasse. Fällt der Ölpreis, sieht es schlecht aus. Dieser Teil gefällt mir als konservativer Anleger weniger, aber das ist in der Branche leider nicht anders.

Aber wenn man mit der zyklischen Natur des Geschäfts umgehen kann, dann hat die Rohöl- und Gasförderung und die Weiterverarbeitung von Rohöl schon immer gutes Geld gebracht. Schwächephasen gehören dazu.

Doch so weit ist es noch lange nicht, auch wenn es kurzfristig weniger zu verdienen gibt. Der Cash Flow bei Chevron sprudelt weiter und kann locker die üppige Dividende und die sehr hohen Aktienrückkaufprogramme finanzieren.

So wurde 2023 mehr Geld an die Aktionäre zurückgegeben (in Form von Dividenden und Aktienrückkaufprogrammen) als je zuvor, und wenn alles nach Plan läuft, wird dies 2024 noch übertroffen.

Da sage ich natürlich nicht nein und überlege ernsthaft, ob ich nicht noch einmal aufstocken sollte. Mhhh…

Chevron ist ein sogenannter Dividend Champion und hat die Dividende die vergangenen 36 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 4,5% und in den letzten 3 Jahren um 5,4% jedes Jahr erhöht.

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 10,14 USD in 2014, auf 13,13 USD in 2023 und für 2024 werden 12,73 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,8 und liegt damit deutlich unter dem Schnitt der letzten 10 Jahre von 18,3.

Die Dividendenrendite (Dividend Yield) beträgt 4,2%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei sehr guten 46,0%.

Das S&P Credit Rating ist AA- (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 150,- USD bzw. 139,- EUR und immer dann, wenn die Dividendenrendite bei 4% oder höher liegt.

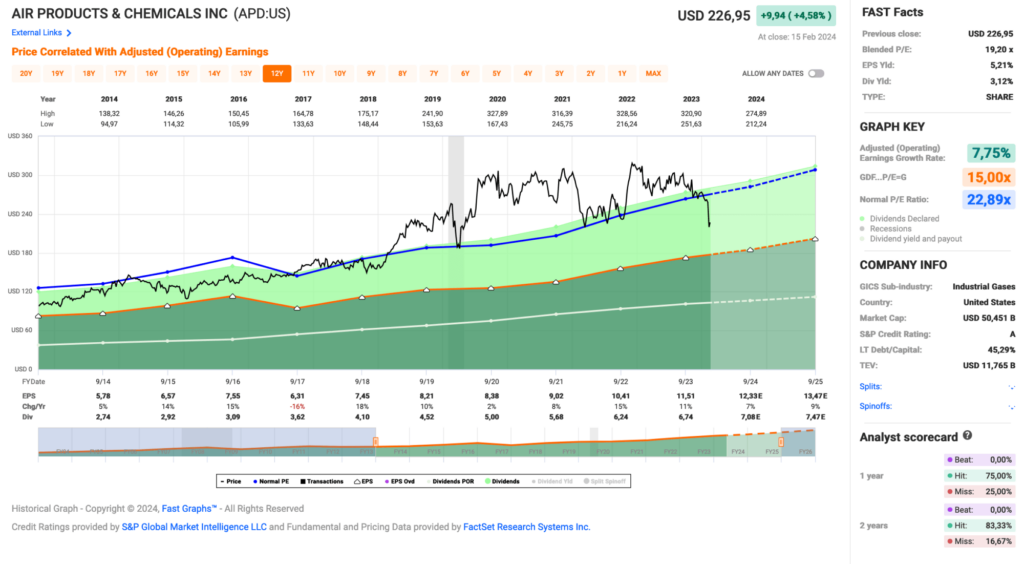

Idee #4: Air Products and Chemicals Inc. (APD)

Air Products and Chemicals, Inc. bietet atmosphärische Gase, Prozess- und Spezialgase, Ausrüstungen und damit verbundene Dienstleistungen in Nord- und Südamerika, Asien, Europa, dem Nahen Osten, Indien und international an. Das Unternehmen produziert atmosphärische Gase wie Sauerstoff, Stickstoff und Argon, Prozessgase wie Wasserstoff, Helium, Kohlendioxid, Kohlenmonoxid und Synthesegas sowie Spezialgase für Kunden in verschiedenen Branchen wie Raffinerie, Chemie, Fertigung, Elektronik, Energieerzeugung, Medizin, Lebensmittel und Metall. Darüber hinaus entwickelt und fertigt das Unternehmen Anlagen für die Luftzerlegung, die Rückgewinnung und Reinigung von Kohlenwasserstoffen, die Verflüssigung von Erdgas sowie den Transport und die Lagerung von flüssigem Helium und flüssigem Wasserstoff. Das Unternehmen wurde 1940 gegründet und hat seinen Hauptsitz in Allentown, Pennsylvania.

Air Products and Chemicals ist mein Top-Kandidat für den Sektor Materials, in dem ich noch etwas Exposure aufbauen könnte. Bisher habe ich hier nur Eastman Chemicals im Depot. Air Products and Chemicals war mir bisher von der Bewertung her zu sportlich.

Nun hat es eine starke Korrektur gegeben (allein am Tag der Quartalszahlen ging es um 16% nach unten) und die Aktie notiert seit langem mal wieder im Bereich der fairen Bewertung. Ist jetzt vielleicht der richtige Zeitpunkt zum Einstieg?

BTW neben Air Products and Chemicals habe ich im Industriegasebereich nur noch Nippon Sanso auf der Liste. Linde war eigentlich mal irgendwann mein Wunschkandidat, aber nach der Fusion mit Praxair sind die nach Irland umgezogen und damit aus steuerlichen Gründen uninteressant geworden. Kennt jemand gute Analysen über Nippon Sanso?

Doch zurück zu Air Products and Chemicals, was war der Auslöser für den drastischen Kursrückgang? Am Tag der Quartalszahlen wurde der Ausblick für das Jahr 2024 um ca. 5% nach unten korrigiert und man peilt nun einen Bereich von 12,20 bis 12,50 USD Gewinn pro Aktie an. Die Analysten hatten bisher 12,96 USD prognostiziert.

Das allein und natürlich die Kommentare des CEO dazu während der Telefonkonferenz reichten aus, um die Aktie auf Talfahrt zu schicken. Das Management von Air Products and Chemicals war hier ziemlich offen und schonungslos und machte deutlich, dass die schwache Weltwirtschaft und vor allem Asien (China wurde nicht explizit erwähnt, aber es war wohl vor allem China gemeint) den Absatz stark belasten.

Es wurde zwar auch gesagt, dass es in der zweiten Hälfte 2024 schon wieder aufwärts gehen soll, aber einige Marktteilnehmer scheinen daran nicht so recht zu glauben. Denn eine Korrektur von 16% bei einer Anpassung von 5% nach unten ist doch deutlich übertrieben, oder?

Okay gut, wir haben hier auch wieder das Thema, dass die Aktie vorher deutlich überbewertet war und ich habe es schon bei Hershey gesagt, oft reichen dann auch kleinere negative Nachrichten aus, um größere Korrekturen auszulösen.

Es ist für mich schwer zu sagen, was jetzt wirklich die treibende Kraft war, aber wahrscheinlich liegt die Wahrheit wie immer irgendwo in der Mitte.

Davon abgesehen wird immer noch gutes Geld verdient und es ist nicht so, dass sie jetzt keinen Gewinn mehr machen. Air Products and Chemicals macht 2024 nur etwas weniger Gewinn (+7% auf EPS-Basis) als 2023 (+11% auf EPS-Basis).

Damit kann ich gut leben und beobachte den Wert nun etwas genauer. Ich bin sehr gespannt auf die nächste Berichtssaison und wie sich das alles entwickelt.

Air Products and Chemicals ist ein sogenannter Dividend Champion und hat die Dividende die vergangenen 42 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 9,5% und in den letzten 3 Jahren um 9,3% jedes Jahr erhöht.

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 5,78 USD in 2014, auf 11,51 USD in 2023 und für 2024 werden 12,33 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 19,2 und liegt damit unter dem Schnitt der letzten 10 Jahre von 22,9.

Die Dividendenrendite (Dividend Yield) beträgt 3,1%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei sehr guten 58,6%.

Das S&P Credit Rating ist A (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 230,- USD bzw. 213,50 EUR und immer dann, wenn die Dividendenrendite bei 3% oder höher liegt.

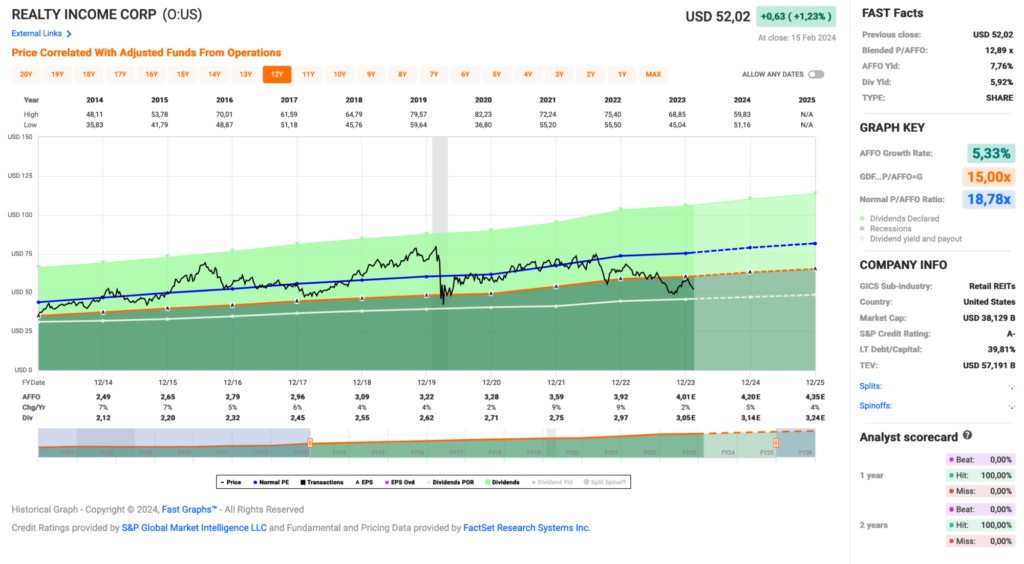

Idee #5: Realty Income Corp. (O)

Last but not least wie üblich ein REIT. Diesmal schaue ich mir Realty Income an.

Hier ist sie also wieder: The Monthly Dividend Company (TM)! 😀

Es ist immer wieder lustig, daran zu erinnern, dass sie sich diese Marke tatsächlich haben eintragen und schützen lassen. Verrückte Amerikaner, oder?

Auf jeden Fall sollte das Thema und vor allem das Unternehmen jedem Anleger bekannt sein, der sich für Dividenden interessiert. Realty Income zahlt seit über 31 Jahren Monat für Monat eine Dividende, die jedes Jahr mehrfach erhöht wurde, und ist damit einer der zuverlässigsten Dividendenzahler im S&P500.

Mit den getätigten Akquisitionen von Vereit in 2021 und Spirit Realty in 2024 war man auch nicht untätig und hat das Umsatz- und Gewinnwachstum weiter angeheizt. Da beide Merger so abgeschlossen werden konnten, dass sie sich unter dem Strich positiv auf den AFFO auswirken, war dies auch kein Problem und das Management hat hier aus meiner Sicht einen hervorragenden Job gemacht.

Ich selbst bin immer etwas skeptisch, wenn eine Übernahme auf die andere folgt, deshalb hoffe ich, dass jetzt etwas Ruhe an der Front einkehrt.

Dafür ist man derzeit an anderer Stelle aktiv und wächst in Europa weiter. So wurden erst kürzlich die meisten (oder alle?) europäischen Standorte von Decathlon in einem so genannten Sale-and-lease-back-Verfahren übernommen. Das heißt, Realty Income kauft die Immobilien von Decathlon und mietet sie gleichzeitig langfristig vom Verkäufer zurück.

Die Transaktion hat ein Volumen von 527 Mio. USD und umfasst u.a. auch die Decathlon-Standorte in Deutschland. Damit ist Realty Income nun auch offiziell in Deutschland aktiv.

Generell bin ich gespannt, ob sie sich weiter auf Europa konzentrieren und die im Vergleich zu den USA niedrigeren Zinsen für weitere Zukäufe nutzen. Gleichzeitig hoffe ich aber, dass sie es nicht übertreiben und sich nicht verheben. Ich mag keine Unternehmen mit einem riesigen Schuldenberg.

Das Kreditrating von Realty Income liegt bei A-, womit das Unternehmen einer der wenigen REITs mit einem A-Rating ist.

Ich möchte, dass das so bleibt. 😉

Realty Income ist ein sogenannter Dividend Champion und hat seine Dividende die vergangenen 31 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 3,5% und in den letzten 3 Jahren um 3,0% jedes Jahr gesteigert.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 2,49 USD in 2014, auf 3,92 USD in 2022 und für 2023 werden 4,01 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 12,9 und liegt damit deutlich unter dem Schnitt der letzten 10 Jahre von 18,8.

Die Dividendenrendite (Dividend Yield) beträgt 5,9%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag für einen REIT bei sehr niedrigen 76,1%.

Das S&P Credit Rating ist A- (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 50,- USD bzw. 46,50 EUR und immer dann, wenn die Dividendenrendite bei 6% oder höher liegt.

Was habt ihr so auf eurer Watchlist im Februar 2024 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube, aus den gerade genannten Unternehmen wäre aktuell Chevron oder Air Products and Chemicals und auf jeden Fall auch Realty Icnome (habe ich aktuell bereits einen Sparplan drauf laufen) meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen?

Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,078

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

wirklich nette Auswahl präsentierst Du da!

Hershey und Air Products hab ich beide nach den Kurs-Einbrüchen gekauft. Da hatten wir wohl ähnliche Watchlists, so eine Übereinstimmung hatten wir noch nie 🙂

Bei Coca-Cola überlege ich (eigentlich seit jeher) ob ich aufstocken soll. Gefühlt sind mir die immer etwas zu teuer. Immer.

Deshalb steht momentan eigentlich nichts mehr auf meinem Einkaufszettel … mal sehen, was der März so bringt.

Hi Halvar!

Danke fürs Vorbeischauen.

Glückwunsch zu den Käufen bei Hershey und Air Products and Chemicals. Damit wirst du sicher viel Spaß im Depot haben.

Bzgl, Coca-Cola, was wäre denn für dich ein Preis, wo du schwach werden würdest?

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hiho Ingo,

vier der fünf im Depot und drei verbleiben im Sparplan. Die Position von O ist voll, daher wird hier nur noch Dividende umverteilt, ganz im Sinne der Regierung…

Chevron haben wir nicht im Depot, wird vermutlich auch so bleiben. Ein gutes Unternehmen für Dividendensammler ist es natürlich trotzdem.

Auf unserer Watchlist stehen die selben Unternehmen wie die letzten zwei Monate. Von daher spare ich mir die Aufzählung dieses mal.

Viele Grüße

Daniel

Hi Daniel!

Danke fürs Vorbeischauen.

4 von 5 nenn ich mal eine ordentliche Quote. 😉

Keine Chevron wegen Öl? Oder habt ihr andere Ölwerte im Depot? Wenn ja, welche wären das?

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hallo Ingo,

meines Wissens nach ist der steuerliche Sitz der Linde PLC in UK. Damit sollte das „Irland-Problem“ bei der steuerlichen Behandlung der Dividende nicht bestehen.

Gruß

Simon

Hi Simon!

Danke fürs Vorbeischauen.

Die Zentrale, d.h. das Management und damit das operative Geschäft, befindet sich zwar in Großbritannien, der steuerliche Sitz des Unternehmens ist jedoch in Dublin, Irland. Das ist alles ein bisschen dubios. Ich meine jetzt nicht illegal, aber an der Grenze des Machbaren, was steueroptimierte Konstruktionen angeht.

Man kann das als Maximierung des Shareholder Value feiern oder einfach nur den Kopf schütteln und sich bei anderen Unternehmen der Branche umschauen. Und das tue ich.

Und wegen der Quellensteuerthematik in Bezug auf Irland ist das Thema Linde für mich durch. Wäre es ein deutsches Unternehmen im DAX geblieben, wäre es vielleicht schon in meinem Depot.

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hi Ingo!

Schöne Liste wieder mal…

Hershey und Air Products habe ich beide nach den Kurseinbrüchen gekauft, wenn auch 4x mehr HSY als APD;

Realty Income nach dem Einbruch Ende Oktober ebenso. Statt Chevron ist der Ölsektor mit Shell und Devon Energy besetzt; und den Platz von Cola nimmt bei mir PepsiCo ein.

Aber wenn wir schon bei „gesunder“ Ernährung sind – würde sich da nicht aktuell auch ein Blick auf Hormel Foods lohnen ?

Grüße ins warme Costa Rica, falls Du da noch bist…

Hi Gerry!

Danke fürs Vorbeischauen.

Devon Energy sagt mir gar nichts, die schaue ich mir mal an und dabei kann ich ja auch gleich noch einen Blick auf Hormel Foods werfen.

Zum Glück hast du „gesunder“ in Anführungszeichen gesetzt. War eine Sekunde lang verwirrt. 😀

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hallo Ingo,

Air Products habe ich erstmals Ende Dezember 23 gekauft und nach den Zahlen Anfang Februar „schön“ aufgestockt – Position wird sukzessive aufgebaut – Step by Step, meine weiteren Pläne sind bestehende Position in Texas Instruments ausbauen und noch ein paar Amgen dazukaufen.

Eventuell kaufe ich noch ein paar Coke-Aktien dieses Jahr (will endlich nachhaltig über 100€ pro Quartal kommen)…aber am Ende des Geldes ist immer noch soviel Monat – besten Gruß!

Hi Jürgen!

Danke fürs Vorbeischauen.

Ja das alte Problem. Zu wenig Geld und zu viele Kaufmöglichkeiten. Und das bei Allzeithochs in den Indizes. Verrückt!

Merkt man wirklich deutlich, dass nur eine kleine Gruppe von Tech-Aktien den Markt nach oben treibt und der Rest noch nicht abgehoben ist.

Amgen könnte ich auch mal wieder unter die Lupe nehmen. Mhhh…

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hallo Ingo,

danke für Deinen Bericht zu Air Products. Verfolge diese auch schon länger. Aufmerksam wurde ich auf den Wert durch Alexander (Rente mit Dividende) und Börse-Aktuell den Stuttgarter Aktienbrief.

Habe mir jetzt einen Sparplan eingerichtet.

Den Kursrückgang finde ich erstmals klasse.

Gruß

Jürgen

Hi Jürgen!

Danke fürs Vorbeischauen.

Oh hat Alexander die auch im Depot? Wusste ich gar nicht. Ist ja aber auch ein feines Unternehmen.

Sparpläne sind cool und bei Kursrücksetzern kann man die nächste Ausübung gar nicht abwarten. 😀

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hallo Ingo,

Du schreibst „Linde war eigentlich mal irgendwann mein Wunschkandidat, aber nach der Fusion mit Praxair sind die nach Irland umgezogen und damit aus steuerlichen Gründen uninteressant geworden.“

Ich habe Aktien von Linde im Depot und kann keine steuerlichen Probleme feststellen. Könntest Du daher Deine Bewerbung kurz erläutern. Vielen Dank.

Gruß

Andreas

Hi Andreas!

Danke fürs Vorbeischauen.

Ich habe gerade nochmal beim BZSt nachgeschaut und in deren Tabellen steht tatsächlich, dass bei EU-Bürgern keine Quellensteuer anfällt. Ansonsten 15% nicht anrechenbar.

Das Problem war glaube ich, dass man dort Unterlagen einreichen muss, um nachzuweisen, dass man EU-Bürger ist. Irgendein Formular, das vom Finanzamt abgestempelt ist. Interactive Brokers bietet den Service an und dann sollte es eigentlich auch ohne Quellensteuer funktionieren.

Ich glaube, es scheitert daran, dass man das bei den normalen deutschen Banken mit dem Nachweis nicht machen kann, oder? Ich habe selbst keine Aktien aus Irland und kann das daher nicht überprüfen.

Bei welcher Bank bist du und was genau steht auf deiner Dividendenabrechnung? Das würde mich wirklich interessieren. Vielen Dank!

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hallo Ingo,

onvista zieht bei der in USD gezahlten, zuletzt 1,275 $, und dann in EUR umgerechneten Dividende die deutsche Kapitalertragssteuer mit 25% und den üblichen Solidaritätszuschlag ab. Ich musste nichts weiter veranlassen. Auch kein Nachweis oder Formular.

Gruß

Andreas

Hi Andreas!

Danke für deine Rückmeldung. Das ist ja sehr interessant.

An alle Leser: Wer hat noch Linde oder vielleicht Medtronic (haben auch ihren steuerlichen Sitz in Irland) im Depot und kann mit uns teilen, ob bei der Dividende eine Quellensteuer einbehalten wird oder nicht? Bei welcher Bank/Broker?

Danke!

CU Ingo.

Hi Ingo,

Linde hat hier in der Tat eine Sonderstellung. In den Dividendenabrechnungen findet sich keine Spur einer Quellensteuer. Gehalten bei Scalable und nichts eingereicht.

Anders hingegen Medtronic. Dort gehen jedes Mal 15% m.W. unwiederbringlich verloren.

Viele Grüße

Andreas

Danke für das Feedback!

Hershey fand ich auch zunächst interessant. Dann bin ich darauf aufmerksam geworden, dass Mr. Beast mit seiner neuen Feastables-Schokolade massiv Umsatz gemacht hat. Im Vergleich zu Hershey immer noch sehr klein, aber mit extrem guter Marketing-Maschine.

Dafür ist mir die Bewertung von Hershey dann doch noch zu hoch.

Bei APD habe ich erstmals zugeschlagen. SBUX habe ich aufgestockt.

Hi Stefan!

Danke fürs Vorbeischauen.

Hat der nicht auch einen Burger auf den Markt gebracht? Glaubst du der macht demnächst McDonalds und Herhsey platt?

Ich bin da nicht so drin in der Influencerszene, aber auch wenn er im Moment der Größte ist, glaube ich nicht wirklich daran.

Vielleicht bringt er ja als nächstes ne Kaffeesorte auf den Markt!? 😉

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hi Ingo,

Informationen zu Nippon Saison findest du z. B. auf abilitato.de.

Die sind die letzten Jahre sehr gut gelaufen. Habe mich für APD entschieden, die Bewertung fand ich attraktiv. Aber der cashflow ist wg großer Investitionen momentan bis mittelfristig eher niedrig. Schauen wir, ob die Dividende gehalten bzw weiterhin gesteigert werden kann und wann die Investitionen Früchte tragen. Es bleibt spannend.

Hi Marco!

Den Artikel kenne ich sogar schon, aber danke für die Erinnerung.

CU Ingo.

Moin Ingo,

einen Frage noch – habe jetzt auch deinen watchlist Eintrag zu Realty Income gelesen und bin auf das credit rating gestoßen.

Rufst du die Informationen zum credit rating bei Seeking Alpha ab und wenn ja, geht das auch ohne Premium? Ich finde, dieses Thema ist durchaus interessant und dir ja auch ein wichtiger Aspekt für deine Investments.

Hi Marco!

Nein ich nutze dafür das kostenpflichtige Tool Fastgraphs.

Ich wüsste auch nicht, wo es diese Informationen in einer kostenfreien Variante geben sollte. Sorry, wenn ich hier nicht helfen kann.

CU Ingo.

Hallo Ingo,

beste Grüße nach Costa Rica. Ein traumhaftes Land. Eine Frage an Dich: wa hältst Du von LTC PROPERTIS ?

Gruß Manfred

Hi Manfred!

Danke fürs Vorbeischauen.

Findest du Costa Rica traumhaft, ja? Na ich weiß nicht. Ist schon ein schönes Land, vor allem wegen der Natur. Aber die gibt es in anderen Ländern auch und mir stößt hier schon sehr auf, dass alles maßlos überteuert ist. Preis-Leistung stimmt überhaupt nicht mehr überein und das nimmt schon ein wenig den Spaß raus.

Mir hat Nicaragua z.B. persönlich viel besser gefallen, auch wenn dort der viele Plastikmüll leider ein großes Problem war.

Na egal, ich schweife an. 🙂

LTC Properties habe ich nicht mehr verfolgt, seit sie damals die Dividenden gekürzt haben. Sorry, dass ich da nichts zu sagen kann.

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Hi Ingo, war vor 20 Jahren in Costa Rica, das war ein Traum. Ich habe die halbe Welt bereist und dies war die schönste Reise. Eine andere Frage: Werde nächste Woche Whirlpool kaufen. Was hälst Du von dieser Aktie?

Gruß

Manfred

Hi Manfred!

Ah verstehe. Vor 20 Jahren war Costa Rica sicher noch ein ganz anderes Land.

Es ist auf jeden Fall ein schönes (Natur!) und sauberes Land. Letzteres ist leider keine Selbstverständlichkeit gerade in Zentralamerika.

Wenn’s halt nur nicht so a*** teuer wäre. Preis/Leistung stimmen da leider überhaupt nicht mehr.

Whirlpool kann ich aktuell leider gar nicht einschätzen. Habe da schon bestimmt 2 Jahre nicht mehr drauf geschaut. Aber könnte ich mal wieder machen und wenn es etwas positives zu berichten gibt, dann schafft es der Wert ja vielleicht in einen der nächsten Watchlist-Artikel. Stay tuned.

Grüße aus Bocas Del Toro, Panama.

CU Ingo.

Hallo Ingo,

solide Auswahl. Auch ich lande bei 4/5 Werten.

Außer Chevorn bin ich bei allen dabei. Coca-Cola ist eigentlich mal wieder fällig für einen Nachkauf. Den Titel habe ich bereits seit 2015 im Depot. Die Ergebnisse und die Erhöhung der Dividende sahen gut aus. Vor allem der Absatz im Vergleich mit Pepsi.

Aus dem Bereich Öl/Gas setze ich bisher nur auf Canadian Natural Resources. Allgemein könnte es sich lohnen, etwas genauer nach Kanada zu schauen. Aber das habe ich ja schon ein paar Mal geschrieben und kenne die Steuerproblematik. Seit meiner Depoteröffnung bei Maxblue habe ich da zum Glück keine Probleme mehr.

LG

Sebastian

Hi Sebastian!

Danke fürs Vorbeischauen.

Ja, Kanada. Seit ich in Vancouver war, bin ich etwas zurückhaltend geworden, was Investitionen in dieses viel gepriesene Land angeht.

Wenn Vancouver ein Indikator für den Rest des Landes ist, dann hat Kanada seine besten Zeiten wohl erst einmal hinter sich. Ein kaputter Immobilienmarkt, der den gesamten Finanzsektor mit in den Abgrund reißen könnte, sowie ein riesiges Drogen- und Obdachlosenproblem. Einfach eine kaputte Gesellschaft in meinen Augen.

Das heißt aber nicht, dass es dort keine lohnenden Investitionen gibt. Rohstoffe sind sicher einer der interessanteren Sektoren.

Außerdem ist mein Eindruck natürlich sehr subjektiv und meine anekdotische Evidenz nur bedingt aussagekräftig. Ha ha!

Grüße aus Puerto Viejo, Costa Rica.

CU Ingo.

Moin Ingo,

zuletzt habe ich bei mir festgestellt, dass ich – zumindest in den letzten zwei Jahren – eher vorhandene Positionen, wie zB. Realty nach und nach aufgestockt habe und immer weniger neue aufgebaut.

Ich kann aktuell gar nicht erklären warum, aber mehr und mehr kleine Positionen schein ich perspektivisch nicht zu wollen.

Hinzu kommt, dass sich einige Unternehmen einfach „etabliert“ haben, durch Stärke und stetigen Cash Flow, und natürlich mein Glaube an dieses und jene Unternehmen in die Zukunft – so auch bei Realty, ich denke, die werden auch durch raues Gewässer immer wieder ganz gut durchkommen.

Coca-Cola geht ab 3% Div. sicherlich immer, die höher zu erwischen bzw. günstiger im Preis ist schon sportlich.

Was die Positionsgrößen anbelangt, so laufe ich inzwischen in einigen Fällen in Richtung 10k, manchmal auch drüber, wie zB. Shell oder 2 ETFs.

Schon interessant was das Investieren doch mitunter auch an Dynamik bzw. Veränderungen zu bieten hat, aber eines scheint zu bleiben: Der Spaß und die Freude am steten Cash Flow.

Den wünsche ich uns allen weiterhin, schließlich bedeutet es am Ende des Tages eine „unbezahlbare“ Form der Unabhängigkeit.

Also, weiterhin gutes Gelingen.

PS: Aktuell finde ich LAND ganz interessant, die hatte ich schon mal im Depot, als die dann aber immer steiler gingen, habe ich Gewinne mitgenommen.

Jetzt kommen die wieder in Kaufregionen von knapp über 4%, mal schauen …

Grüße

Michael

Hi Michael!

Danke fürs Vorbeischauen.

10k in den einzelnen Positionen ist doch schon eine schöne Größe. Für mein Depot aktuell zu hoch, aber was nicht ist, kann ja (hoffentlich) noch werden.

Ich habe in letzter Zeit auch eher die Tendenz, meine vorhandenen Positionen aufstocken zu wollen. Wenn ich mir neue Positionen anschaue, dann meist unter dem Gesichtspunkt der Diversifikation. Mir fehlt z.B. noch ein wenig Materials & Utilities im Depot und Industrial & Consumer Discretionary geht eigentlich immer.

Davon ab passt es soweit und dann stocke ich lieber vorhandene Positionen auf. Natürlich kann auch immer mal noch eine neue Position einfach so dazukommen, wenn ein Unternehmen mit besonderen Merkmalen/Kennzahlen auf der Watchlist auftaucht. Man sollte niemals nie sagen oder wie war das?

Grüße aus Bocas Del Toro, Panama.

CU Ingo.

Hallo Ingo,

Linde bei ING Diba kein Problem. Läuft wie bei US Aktien. Habe Linde seit 5 Jahren im Depot

Grüße

Micha

Hi Micha!

Danke für Rückmeldung.

Mhhh okay. Vielleicht sollte ich mir doch testweise 1 Linde Aktie bei Trade Republic ins Depot legen und einfach mal selbst testen?

Wobei ein Kauf von Linde aktuell nicht in Frage kommen würde, aufgrund der (in meinen Augen) abgehobenen Bewertung. Aber dann könnten sie zumindest wieder auf die Watchlist zurückwandern.

Grüße aus Bocas Del Toro, Panama.

CU Ingo.

Bei Linde wird keine 25%ige irische Quellensteuer abgezogen (Consors und ING). Im gegensatz dazu wird bei Medtronic, Aon und Willis Towers Watson wird die irische Quellensteuer abgezogen.

Hi Troh!

Danke fürs Vorbeischauen und das du diese Infos teilst.

Leider wird es dadurch nur noch komplizierter. 🙁

Wieso werden denn Firmen hier unterschiedlich behandelt? Wenn da mal einer Licht reinbringen könnte.

Ich weiß, dass es Ausnahmeregeln gibt. So gibt es ja auch 1-2 französische Aktien, die für deutsche Staatsbürger quellensteuerfrei sind oder z.B. bei Philip Morris ist der komplette ausländische Gewinnanteil (also außerhalb der USA in dem Fall) bei der Ausschüttung quellensteuerfrei. Da bekommt man dann immer 2 Abrechnungen für die Dividende. Einmal mit Quellensteuer für den inländischen Anteil und einmal ohne für den ausländischen Anteil.

Vielleicht hat Linde bei der Fusion und dem Umzug nach Irland ähnliches ausgehandelt? Wo bekommt man solche Infos her? Mhhh…

Grüße aus Panama-City.

CU Ingo.

Hi Ingo,

Ich habe Linde Aktien vor und nach der Fusion gehabt (Depot bei Comdirect). Davor war es aus steuerlicher Sicht einfach. Unmittelbar nach der Fusion wurde die erste Dividende sowohl in Irland als auch in Deutschland besteuert. Etwa eine Woche später wurde die Dividende revidiert und dann nur noch in Deutschland besteuert. Meine Vermutung ist, dass Linde sich mit den Steuerbehörden geeinigt hat, um ein Konstrukt zu schaffen, das nicht alle früheren deutschen Aktionäre verärgert. Ich habe mich nie wieder erkundigt: Schlafende Hunde soll man nicht wecken!

Cheers

Hiho!

Danke für die Rückmeldung.

So langsam kristallisiert sich ja ein Bild heraus. Linde hat dann wohl in der Tat Sonderkonditionen für deutsche Investoren ausgehandelt. Gut zu wissen!

Da kann Linde ja ab jetzt auf die Watchlist. Schade, dass dies nicht auch für Medtronic gilt.

Grüße aus Cartagena, Kolumbien.

CU Ingo.