Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Februar 2023!

5 Ideen für deine Watchlist im Februar 2023

In dieser Ausgabe dabei: CSCO, KO, PEP, K & STAG

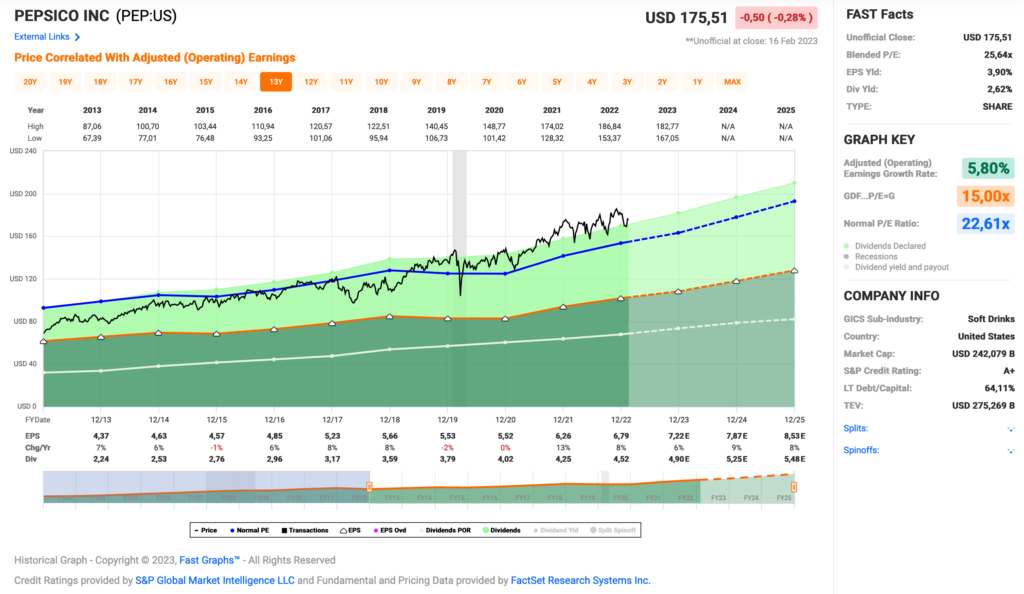

Idee #3: PepsiCo Inc. (PEP)

PepsiCo, Inc. produziert, vermarktet, vertreibt und verkauft weltweit verschiedene Getränke und Fertiggerichte. Das Unternehmen ist in sieben Segmenten tätig: Frito-Lay Nordamerika; Quaker Foods Nordamerika; PepsiCo Beverages Nordamerika; Lateinamerika; Europa; Afrika, Naher Osten und Südasien; und Asien-Pazifik, Australien und Neuseeland und China Region. Das Unternehmen bietet Dips, Snacks mit Käsegeschmack und Brotaufstriche sowie Mais-, Kartoffel- und Tortilla-Chips; Müsli, Reis, Nudeln, Mischungen und Sirupe, Müsliriegel, Grütze, Haferflocken, Reiskuchen, einfaches Müsli und Beilagen; Getränkekonzentrate, Fontänensirupe und Fertigprodukte; trinkfertigen Tee, Kaffee und Säfte; Molkereiprodukte; und Sprudelwasserhersteller und verwandte Produkte. Das Unternehmen bietet seine Produkte hauptsächlich unter den Marken Lay’s, Doritos, Cheetos, Gatorade, Pepsi-Cola, Mountain Dew, Quaker, Aquafina, Emperador, Diet Mountain Dew, Diet Pepsi, Gatorade Zero, Propel, Marias Gamesa, Ruffles, Sabritas, Saladitas, Tostitos, 7UP, Diet 7UP, H2oh! Manzanita Sol, Mirinda, Pepsi Black, San Carlos, Toddy, Walkers, Chipsy, Kurkure, Sasko, Spekko, White Star, Smith’s, Sting, SodaStream, Lubimy Sad, Pepsi, und andere Marken. Das Unternehmen beliefert Großhändler und andere Vertriebsunternehmen, Foodservice-Kunden, Lebensmittelgeschäfte, Drogerien, Convenience-Stores, Discount-/Dollar-Stores, Mass Merchandiser, Membership-Stores, Hard-Discounter, E-Commerce-Einzelhändler und autorisierte unabhängige Abfüller und andere über ein Netzwerk von Direktlieferungen, Kundenlagern und Vertriebsnetzen sowie direkt an Verbraucher über E-Commerce-Plattformen und Einzelhändler. Das Unternehmen wurde 1898 gegründet und hat seinen Sitz in Purchase, New York.

Schauen wir nach Coca-Cola gleich noch auf PepsiCo, okay?

Die letzten Quartalszahlen waren sehr gut. In allen Bereichen solides Wachstum, wenn auch ähnlich wie bei der Konkurrenz mehrheitlich getrieben durch Preissteigerungen. Aber hey, wenn man diese Preissetzungsmacht hat, dann kann und sollte man die auch nutzen.

Wobei im Detail (umgesetzte Volumen, Diversifikation der Erträge etc.) es insgesamt doch schon besser läuft als bei Coca-Cola. Das spiegelt sich auch im Kurs wieder, wo PepsiCo in letzter Zeit durchaus besser lief. Leider drückt das die Dividendenrendite aktuell auf nur noch 2,6%, aber irgendwas ist ja immer.

Dafür gab es zusammen mit dem Quartalsbericht eine saftige Dividendenerhöhung von +10%. Bei gleichbleibenden Kurs würde das die Dividendenrendite wieder in Richtung der 3% Marke schieben. Dazu gibt es ein Aktienrückkaufprogramm von immerhin 1 Milliarde USD. Sehr gut!

Allerdings finde ich die Bewertung derzeit insgesamt etwas zu hoch. Ein KGV von über 25? Ich weiß nicht. Die Aktie konnte man in der Vergangenheit schon öfters für weniger einsammeln. Coca-Cola ist zwar auch nur geringfügig günstiger und die defensiven Konsumgüterhersteller sind halt gerade in Mode, aber deswegen muss man trotzdem nicht zu jedem Preis kaufen.

PepsiCo gab auch einen Ausblick auf das Jahr 2023. Man möchte immerhin mit 6-8% wachsen, was sehr ordentlich ist. Ich traue es dem Unternehmen auf jeden Fall zu, denn im Vergleich zur Konkurrenz haben sie meist auch das geliefert, was versprochen wurde.

Also was darf es sein? Coca-Cola oder PepsiCo? Oder doch gleich beide Unternehmen ins Depot, so wie bei mir?

BTW ich habe beide Aktien aktuell im Aktiensparplan laufen mit je 50 EUR. 🙂

PepsiCo ist ein sogenannter Dividend King* und hat seine Dividende die vergangenen 51 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 7,8% und in den letzten 3 Jahren um 5,7% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,37 USD in 2013, auf 6,79 USD in 2022 und für 2023 werden 7,22 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 25,6 und liegt damit über dem Schnitt der letzten 10 Jahre von 22,6.

Die Dividendenrendite (Dividend Yield) beträgt 2,6%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei guten 66,6%.

Das S&P Credit Rating ist A+ (Investment Grade).

Ich finde Preise um und unterhalb von 150,- USD bzw. 140,75 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

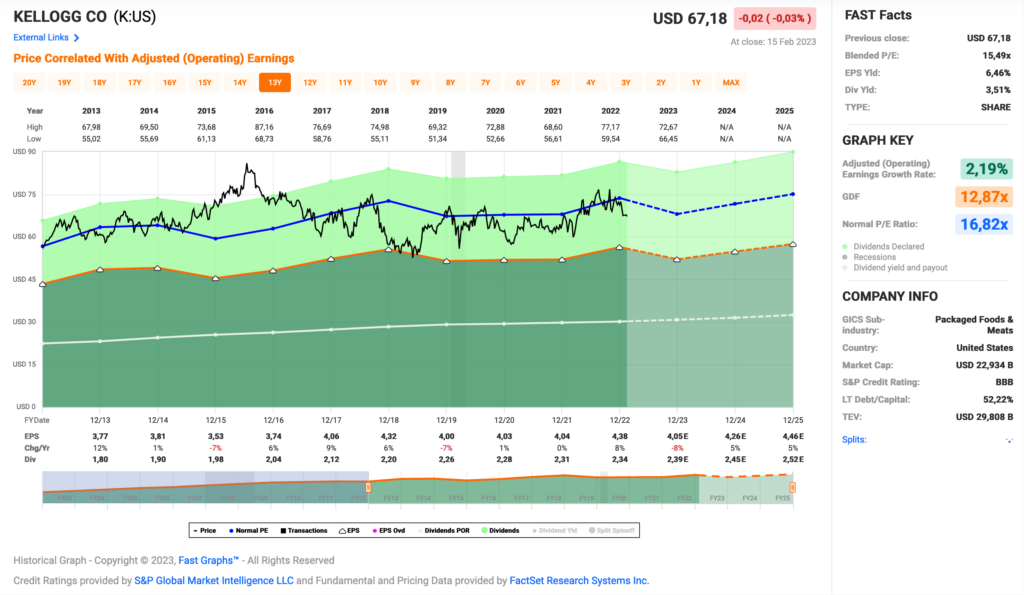

Idee #4: Kellogg Company (K)

Die Kellogg Company produziert und vermarktet zusammen mit ihren Tochtergesellschaften Snacks und Fertiggerichte. Das Unternehmen ist in vier Segmenten tätig: Nordamerika, Europa, Lateinamerika und Asien, Naher Osten und Afrika. Zu den wichtigsten Produkten des Unternehmens gehören Cracker, Chips, herzhafte Snacks, Toastergebäck, Müsliriegel, Müsliriegel und -happen, verzehrfertige Cerealien, gefrorene Waffeln, vegetarische Lebensmittel und Nudeln. Das Unternehmen bietet seine Produkte unter den Marken Kellogg’s, Cheez-It, Pringles, Austin, Parati, RXBAR, Kashi, Bear Naked, Eggo, Morningstar Farms, Choco Krispies, Crunchy Nut, Nutri-Grain, Special K, Squares, Zucaritas, Sucrilhos, Pop-Tarts, K-Time, Sunibrite, Split Stix, Be Natural, LCMs, Coco Pops, Frosties, Rice Krispies Squares, Kashi Go, Vector, Incogmeato, Veggitizers und Gardenburger. Das Unternehmen vertreibt seine Produkte an Einzelhändler über Direktvertriebskräfte sowie über Makler und Großhändler. Das Unternehmen wurde 1906 gegründet und hat seinen Hauptsitz in Battle Creek, Michigan.

Große Marken haben Preissetzungsmacht. Preissetzungsmacht wird noch so ein Lieblingswort, ähnlich wie Lieferkettenengpässe. 🙂

Mit Coca-Cola und PepsiCo hatten wir schon 2 Kandidaten, machen wir also das 3er Paket voll mit Kellogg. Denn auch Kellogg kann ein solides zweistelliges Umsatz- und Gewinnwachstum vorweisen, während es insgesamt jedoch weniger seiner Produkte verkaufte.

Dies ist nur möglich, weil die Marken des Unternehmens so stark sind, dass die Preise angehoben werden konnten, um den Absatzrückgang und, was ich bei Coca-Cola und PepsiCo noch nicht erwähnt hatte, auch den schwächeren US-Dollar vollständig aufzufangen.

Respekt. Hier zeichnet sich ein Muster ab, oder?

Noch dazu hatte Kellogg mit Streiks und einem großen Brand in einer seiner Lagerhallen zu kämpfen, was die Situation sicher nicht einfacher machte. Das Management hat den Laden also scheinbar im Griff, wo es vorher doch jahrelang nicht so recht vorwärts ging.

Man sieht, die Inflation kann also, auf die ein oder andere Art und Weise, auch hilfreich sein. Ist das jetzt eine gute oder eine schlechte Nachricht? Mhhh…

Was im letzten Quartalsbericht bei mir direkt wieder für Stirnrunzeln sorgte war, dass das Management vor höheren Zinsen und höheren Pensionsrückstellungen warnte. Ja was soll ich dazu sagen? Dann lasst ihr Deppen das doch mit den Schulden einfach. Der Teil kann ganz einfach sein.

Kellogg geht in 2023 von einem Wachstum von immerhin noch 5-7% aus. Solide, aber halt kein zweistellig mehr.

Eine Sache, die wohl nicht so gut läuft, ist die Investition in den Bereich der pflanzlichen (plant-based) Nahrungsmittel. Hier hatte das Management im letzten Jahr einen Käufer gesucht bzw. einen Spin-off ins Auge gefasst. Jetzt heißt es, dass man diese Pläne nicht mehr verfolgt und das Geschäft selbst weiterführt.

Also entweder läuft das nicht (vermute ich, wäre aber kein Beinbruch) und wird irgendwann sang- und klanglos eingestellt oder da kommt noch was. Ich lass mich überraschen.

Meiner Meinung nach soll sich Kellogg einfach auf ihre Kernmarken konzentrieren und diese so nachhaltig wie möglich herstellen und so gesund wie möglich machen. Das würde vollkommen ausreichen und dem Unternehmen gut zu Gesicht stehen.

Kellogg ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 18 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 3,0% und in den letzten 3 Jahren um 1,2% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,77 USD in 2013, auf 4,38 USD in 2022 und für 2023 werden 4,05 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 15,5 und liegt damit unter dem Schnitt der letzten 10 Jahre von 16,8.

Die Dividendenrendite (Dividend Yield) beträgt 3,5%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei guten 53,4%.

Das S&P Credit Rating ist BBB (Investment Grade).

Ich finde Preise um und unterhalb von 59,- USD bzw. 55,50 EUR interessant und immer, wenn die Dividendenrendite bei 4% oder mehr notiert.

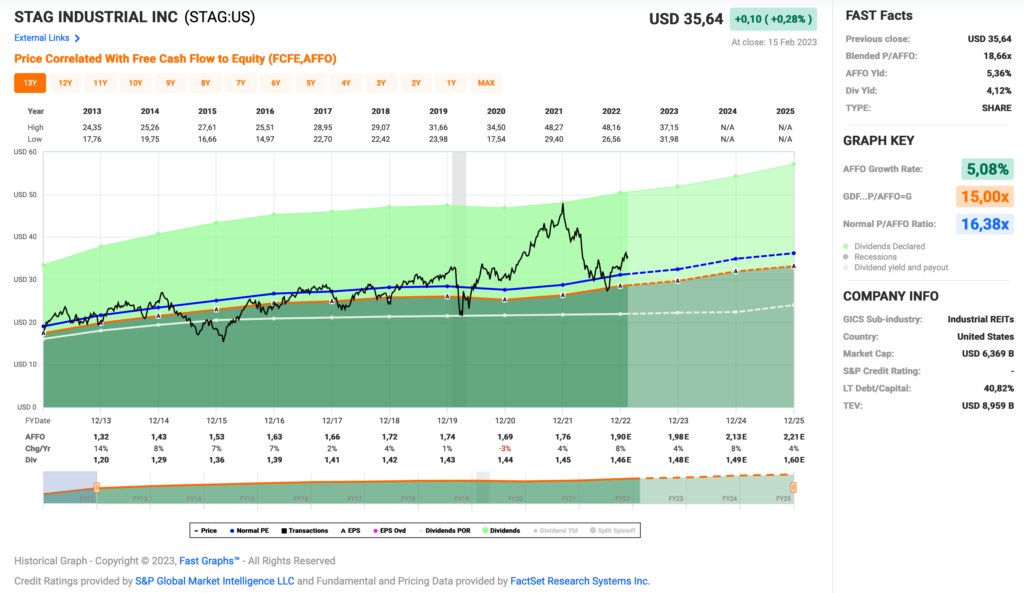

Idee #5: STAG Industrial Inc. (STAG)

STAG Industrial, Inc. (NYSE: STAG) ist ein Real Estate Investment Trust, der sich auf den Erwerb und den Betrieb von Industrieimmobilien mit nur einem Mieter in den gesamten Vereinigten Staaten konzentriert. Durch die Ausrichtung auf diese Art von Immobilien hat STAG eine Anlagestrategie entwickelt, die Anlegern hilft, ein ausgewogenes Verhältnis von Einkommen und Wachstum zu finden.

Last but not least zum Schluss wie üblich ein REIT, STAG Industrial.

STAG Industrial hat sich auf den Erwerb und die Verwaltung von Single-Tenant-Industrieimmobilien (Mietobjekte mit 1 einzelnen Mieter) in den USA spezialisiert. Das Portfolio des Unternehmens ist über verschiedene Branchen diversifiziert, wobei die drei wichtigsten Mieterbranchen die Automobilindustrie, die Baustoffindustrie und die Verpackungsindustrie sind.

Die Investitionsstrategie von STAG Industrial besteht darin, Gewerbeimmobilien zu erwerben, die an bonitätsstarke Mieter mit langfristigen Mietverträgen (in der Regel zwischen fünf und zehn Jahren) vermietet sind. Ziel ist es, stabile und planbare Mieteinnahmen aus den Objekten zu erzielen und gleichzeitig Wertsteigerungspotenziale durch gezielte Investitionen und selektive Akquisitionen zu nutzen.

Neben der Ertragsorientierung strebt STAG Industrial Wachstum für die Investoren an, indem sie das Portfolio durch gezielte Akquisitionen und Entwicklungsprojekte ausbauen. Das Management-Team der Gesellschaft kann auf eine langjährige Erfolgsbilanz (Track Record) bei der Durchführung erfolgreicher Akquisitionen zurückblicken und hat Beziehungen zu wichtigen Branchenakteuren aufgebaut.

Soweit so gut und nichts besonderes im Vergleich zu vielen anderen Qualitäts-REITs, oder?

Wobei die Spezialisierung auf reine Industrieimmobilien schon nicht so alltäglich ist und STAG Industrial hat hier eine Expertise aufgebaut, die sich immer wieder auszahlt.

Die Bewertung des Unternehmens war eine Zeit lang sehr hoch. Eine typische Übertreibung, bei der die Anleger in schwierigen Zeiten in vermeintlich sichere Werte flüchteten. Mit den konsequenten Zinserhöhungen der FED ist aber grundsätzlich wieder so etwas wie Normalität eingekehrt.

Ein klein wenig kann es aber gern noch runtergehen. 5% Dividende hätte ich zum Einstieg schon ganz gern, vor allem wenn man auch darauf achtet, dass in Bezug auf die Dividendenerhöhungen mit nur +0,7% in den letzten 3 Jahren nicht so wirklich viel ging. 😉

Last but not least handelt es sich bei STAG Industrial um einen Monatszahler. Sprich die Dividende kommt 12 Mal im Jahr auf dein Konto. Das muss man als Dividendensammler einfach mögen.

STAG Industrial ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 10 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 3,2% und in den letzten 3 Jahren um 0,7% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,32 USD in 2013, auf 1,76 USD in 2021 und für 2022 werden 1,90 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 18,7 und liegt damit über dem Schnitt der letzten 10 Jahre von 16,4.

Die Dividendenrendite (Dividend Yield) beträgt 4,1%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei für einen REIT sehr guten 74,5%.

Ein S&P Credit Rating ist leider nicht verfügbar.

Ich finde Preise um und unterhalb von 29,- USD bzw. 27,25 EUR interessant und immer, wenn die Dividendenrendite bei 5% oder mehr notiert.

Was habt ihr so auf eurer Watchlist im Februar 2023 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube, aus den gerade genannten Unternehmen wäre aktuell Cisco oder Kellogg meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,065

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hi Ingo,

diesen Artikel lese ich immer gerne.

Ich hätte mal eine generelle Frage. Auf deiner Watchlist hast du keine Tower-REITs (z. B. AMT, CCI) und Eisenbahngesellschaften (z. B. UNP, CNR).

Hat das einen bestimmten Grund?

Ciao und weiterhin gute Reise

Sven

Hi Sven!

Danke für deine Nachfrage.

Die Antwort ist recht einfach, die waren mir bisher immer zu teuer. 😉

Das sind beides Geschäftsfelder, wo sich vortrefflich Geld verdienen lässt und das merkt man sowohl an der Kursperformance (positiv), aber auch an der Bewertung der Aktie (negativ).

Ich habe UNP aktuell auf dem Radar. Das scheint mir der einzig vernünftig bewertete Wert in dem Sektor zu sein, oder?

Bin immer für Tipps dankbar.

Grüße aus Kuala Lumpur.

CU Ingo.

Hi Ingo,

ich habe im Moment UNP und AMT in enger Beobachtung und hätte beide gerne im Depot.

UNP gefällt mir fundamental etwas besser. Bezogen auf der bilanzierte KGV (10 Jahre) ist die Aktie auch leicht unterbewertet. Eine Einstiegsdividende von 2,5% ist auch über Schnitt. Das gab es bei UNP eher selten. Überdurchschnittliches Wachstum erwarte ich mir hier nicht. Dafür ist die Dividende gut gedeckt und m. E. sicher.

Im Industriebereich bin ich eigentlich schon gut bestückt. Deshalb hätte ich eigentlich lieber AMT im Depot.

Im 10-Jahres-Schnitt KGV FFO kriegt man das Papier auch unterbewertet. Die Einstiegsdividende ist historisch auf dem Höchsstand mit 3%. Außerdem steigert AMT die Dividende immer beträchtlich. Das liegt schon gut und gerne mal im Bereich von bis zu 20%. Was mich hier stört, ist der enorme Schuldenberg. Der ist in 2021 durch eine Übernahme nochmal deutlich angestiegen. Die Schulden sind zwar duch das Kernvermögen gedeckt. Allerdings waren die Dividenden in 2022 nicht mehr durch den freien Cashflow gedeckt. Die Schulden sinken schon wieder und 2023 sollen lt. Prognose die Dividenden auch wieder gedeckt sein. Allerdings würde ich das sehr genau beobachten.

Ich bin hin- und hergerissen. 🙂 Mittel- bis langfristig habe ich sicher beide im Depot.

Ciao

Sven

Hi Sven!

Danke für die zusätzlichen Ausführungen.

Ich behalte UNP mal im Auge und vielleicht greife ich den Wert in einen der nächsten Watchlist-Artikel auf.

CU Ingo.

Hi Sven, Ingo,

interessant – ich habe mittlerweile beide Werte (UNP und AMT) im Depot. Die Positionen sind aber noch nicht komplett. UNP bespare ich schon etwas länger im Sparplan, hins. AMT habe ich vor 2 Wochen eine erste Tranche gekauft und ziehe hier über einen Sparplan nach.

Ich sehe beide Werte momentan in einer leichten Unterbewertung. Die Steigerungsraten der Dividenden sind sehr beachtlich. AMT hat es vor 4-5 Jahren das letzte Mal zu einem solchen KGV/FFO gegeben. Die Schuldenquote (verzinst) ist für einen REIT aus meiner Sicht noch vertretbar und hat sich seit 2021 um 5% reduziert.

Ich gehe davon aus, dass sich Investitionen in die US Infrastruktur auszahlen werden, wobei AMT ja auch einen sehr starken internationalen Anteil hat.

Hins. Kellogg die Frage an Ingo – ich sehe hier sehr schwache Dividenden Steigerungsraten auf die letzten 5 und 10 Jahre. Wäre der Wert dennoch interessant für dich bzw. erwartest du, dass die Dividenden in Zukunft wieder stärker steigen?

Viele Grüße

Marco

Hi Marco!

Danke fürs Vorbeischauen.

AMT schaue ich mir definitiv an. Vielleicht nehme ich den Wert auch in den nächsten Watchlist-Artikel auf.

Die Kursentwicklung gefällt mir. Endlich mal wieder in vertretbaren Regionen der Preis. 🙂

Kellogg ist fundamental solide, um es mal nett auszudrücken. Ich beobachte den Wert schon lange, aber aus den genannten Gründen, wenig Wachstum, kaum Dividendenwachstum, habe ich bisher nicht zugeschlagen.

Denn rein von den Produkten find ich Kellogg sehr gut und auch deren Entwicklung hin zu gesünderen Lebensmitteln gefällt mir. Sie haben sehr starke Marken, dass sehe ich besonders beim Reisen immer wieder. Nicht selten ist Kellogg im Müsliregal mit 2/3 bis 3/4 der Verkaufsfläche vertreten.

Kellogg bleibt also auf der Watchlist und wird regelmäßig genauer angeschaut.

Grüße aus Sandakan.

CU Ingo.

Hi Ingo, hi Marco,

schön, dass eine Diskussion entstanden ist. 🙂

Gestern habe ich 25% meiner geplanten Position von AMT gekauft. Die Einstiegsdividende ist auf Höchststand. Ich habe noch einmal recherchiert. Es gibt keinen fundamentalen Grund für die Korrektur.

Die Schuldensituation ist korrekt, so wie Marco das beschreibt. Es gibt einen rund 5%igen Schuldenabbau zwischen 2021 und 2022.

@Ingo: Dann bin ich gespannt, auf deinen nächsten Watchlist-Artikel.

Ciao

Sven

Hallo,

jemand eine Idee wann Kellogg genau vom Markt genommen wird? Gibt es da einen Stichtag? Mars will ja 83,50 USD zahlen, Kellogg notiert aktuell noch darunter.

Hi Jens!

Danke fürs Vorbeischauen.

Du meinst Kellanova, oder?

Bei solchen Dingen würde ich immer zuerst die „Investor Relations“ (kurz IR) Webseiten des Unternehmens direkt konsultieren. Da gibt es eigentlich immer die offizielle Pressmitteilung für ein solches Übernahmeangebot.

BTW bei Mars heißt die Seite/Rubrik witzigerweise nicht „Investor Relations“, weil das Unternehmen nicht börsenorientiert ist. Da findet man die Information dann unter „Press Releases & Statements“.

Hier der Link: Mars to aquire Kellanova

Der wichtigste Teil für deine Frage findet sich hier:

The agreement has been unanimously approved by the Board of Directors of Kellanova. The transaction is subject to Kellanova shareholder approval and other customary closing conditions, including regulatory approvals, and is expected to close within the first half of 2025. The transaction agreement permits Kellanova to declare and pay quarterly dividends consistent with historical practice prior to the closing of the transaction.

Ein Stichtag steht noch nicht fest.

Grüße aus Dessau.

CU Ingo.