Im November 2016 entschloss ich mich in den Optionshandel einzusteigen. Mit einem einzigen Buch zum Thema bewaffnet und mit einer ordentlichen Brise Optimismus und Naivität im Herzen, begab ich mich auf eine Reise, die mir bis heute ein regelmäßiges Einkommen an der Börse sichert.

Erfahrt in diesem Artikel, wie es mir dabei ergangen ist, was meine Erkenntnisse aus 5 Jahren Optionshandel sind, welche Ergebnisse ich erzielt habe und welche Schlüsse ich daraus ziehen werde.

Inhaltsverzeichnis

- Seite 1

- Seite 2

Welche Fehler ich gemacht habe

Okay Hand aufs Herz. Wer hat im Inhaltsverzeichnis sofort hierher geklickt?

Verständlich, kein Problem. Ich hoffe, dass die Motivation nicht nur der Kick auf ein bisschen Schadenfreude war, sondern auch, um aus den Fehlern anderer zu lernen und sie nicht selbst zu machen.

3 meiner größten Fehler in den letzten 5 Jahren möchte ich an dieser Stelle adressieren:

- Die Positionsgröße nicht übertreiben aka Margin-Auslastung

- Die Auswahl des richtigen Underlyings

- Zocken mit Aktien mit hohen Leerverkäufen, wie Wirecard & Gamestop

Schauen wir mal etwas mehr ins Detail. Ready?

Thema die Positionsgröße nicht übertreiben aka Margin-Auslastung

Gerade in kleinen Konten erscheint es anfangs etwas mühselig, sich auf Aktien zu beschränken, die maximal einen Preis von 10, 20 oder 30 USD haben. Wenn man dann noch die Gebühren sieht, könnte man schnell meinen, das lohnt sich doch gar nicht.

Diesem Drang muss man widerstehen können und auch ich musste das über die Zeit erst lernen.

Die meisten Leute werden ihr Konto als Margin-Konto führen, da es so einige Vorteile beim Optionshandel mitbringt. Sprich du kannst das Konto jederzeit überziehen und mit mehr Kapital handeln, als du eigentlich zur Verfügung hast. Auf das geliehene Geld bezahlst du ein paar Zinsen und alles ist gut.

Da aber dein gesamtes Konto als Sicherheit dient und der Umfang der Absicherungen mit jeder Kursänderung schwankt, schwankt folglich auch der Betrag, den dir Interactive Brokers überlässt, ohne Rückforderungen zu stellen.

Wenn du nun unbedacht oder im Übermut so große Positionen handelst, die deine Kontogröße deutlich übersteigen und plötzlich crasht der Markt um 20-30% oder die Volatilität explodiert um 50% oder mehr und damit sinkt auch deine Absicherung rapide, dann kann es sehr schnell zum sogenannten Margin-Call kommen.

Wenn das passiert, bleibt dir nur eine sehr begrenzte Zeitspanne, um frisches Geld ins Konto einzuzahlen und um so die Absicherung wieder zu erhöhen. Wenn du dies nicht tust, wird Interactive Brokers von sich aus deine Positionen liquidieren, um für sich selbst sicherzustellen, dass sie von dir immer genug Cash bekommen können und alles bezahlt werden kann.

Im Extremfall führt dies zur Liquidierung des gesamten Kontos, was in den letzten 5 Jahren auch einigen Bloggern passiert ist, welche immer abartig gute Renditen posten konnten. Ja warum nur? Na weil sie regelmäßig mit zu hohem Einsatz der Margin unterwegs waren! Und irgendwann hat es halt geknallt und die Gewinne von Jahren waren weg und im Worst Case das gesamte Konto gleich mit.

Ich selbst habe noch nie einen Margin-Call bekommen, hatte aber irgendwann im 2. Jahr auch einmal eine Situation, wo ich mich in genau 1 Position verschätzte. Zum Glück hatte ich es aber selbst rechtzeitig gemerkt und vorsorglich frisches Kapital nachgeschossen. Nur 1 Woche nachdem das Geld auf dem Konto war, gab es dann einen deutlichen Rücksetzer und mir wurde die Position mit dicken Verlust eingebucht.

Ich weiß nicht was passiert wäre, wenn das zusätzliche Geld nicht dagewesen wäre, aber ich möchte es ehrlicherweise auch nicht herausfinden und nie selbst erleben müssen.

Seit diesem Erlebnis achte ich sehr penibel auf meine Positionsgrößen, um die Margin nicht zu sehr auszulasten.

Thema die Auswahl des richtigen Underlyings

Oft lese ich davon, dass Optionen eine hochriskante Form der Spekulation seien. Dem stimme ich überhaupt nicht zu. Im Gegenteil, Optionen sind in meinen Augen sogar sehr berechenbar.

Was wie immer nicht vorhersehbar ist, wohin sich der Preis und die Volatilität der zugrundeliegenden Aktie entwickelt.

Das Risiko liegt nicht in der Option, sondern im Underlying.

Deswegen liegt für mich das Risiko beim Optionshandel und der Wheel-Strategie auch nicht in der Option selbst, sondern in der richtigen Auswahl des Underlyings. Also der Aktie, auf die ich die Option schreiben möchte.

Wähle ich hier Müll aus, dann kann mit der Option alles mögliche passieren. Und im Fall der Fälle, dass mir die Aktie eingebucht wird, habe ich dann auch noch Müll im Depot.

Wenn ich aber dagegen darauf achte, dass ich für meinen Optionshandel zum Beispiel nur solide Dividendenaktien von großen und bekannten Unternehmen auswähle und dann beim Verkauf der Option auch aufpasse, dass der Strike einen fairen Preis darstellt, dann ist der schlimmste anzunehmende Fall der, dass mir eine solide Dividendenaktie zum fairen Preis eingebucht wird.

Und dabei kann die Option machen, was sie will. Es spielt keine Rolle. Es gibt kein Risiko in der Option selbst. Das ist doch mal ein brauchbares Risikomanagement, oder?

Mein größter Fehler in den letzten 5 Jahren war hier eindeutig der Fall Wirecard. Alle Warnzeichen wurden übersehen, weil extrem hohe Prämien lockten. Ich hatte nur noch die Dollarzeichen in den Augen.

Mit den Optionen auf Wirecard verdiente ich dann auch eine Zeit lang gutes bis sehr gutes Geld. Bis es dann zur Einbuchung kam und ich toxischen Müll im Depot hatte, wie sich ein paar Monate später herausstellte.

Meine Erkenntniss daraus? Wo es raucht, da ist auch Feuer!

Seitdem achte ich penibel auf Qualität bei der Auswahl meiner Underlyings.

Thema Zocken mit Aktien mit hohen Leerverkäufen, wie Wirecard & Gamestop

Im Prinzip ist dieser 3. Fehler sehr eng mit dem vorhergehenden Thema verbunden. Denn würde ich mich immer strikt daran halten, meine Optionen nur auf grundsolide Aktien mit einem nachweislich funktionierenden Geschäftsmodell zu schreiben, dann käme es ja gar nicht erst dazu.

Aber vielleicht möchte ich, warum auch immer, wissentlich ein Risiko mit Aktien eingehen, die gerade unter Druck stehen und wo es eine sehr hohe Zahl an leerverkauften Aktien (das sogenannte Short Interest) gibt. Immerhin kann man hier überdurchschnittlich hohe Prämien kassieren.

Ich machte diesen Fehler wie gesagt mit Wirecard. Aber der Fehler lag nicht so sehr in den Optionen, die ich auf Wirecard schrieb. Der Fehler lag vielmehr darin, dass ich nach Einbuchung der Aktie diese nicht sofort und ohne Wenn und Aber wieder abgestoßen habe.

Ich lies diese im Depot liegen mit der Hoffnung, dass der Kurs sich wieder über meinen Einstandspreis erholen und ich so mit Gewinn aus dem Trade kommen würde.

Es kam natürlich so, wie es kommen musste. Irgendwann flog der Betrug auf und die Aktie stürzte ab. Ich verkaufte dann mit relativ großen Verlust, obwohl ich davor mehrere Wochen Zeit hatte, mit nur kleinem Verlust oder gar Plus/Minus null rauszukommen.

Die Erkenntnis hieraus muss sein, wenn ich schon zocke und mir dadurch eine potentiell toxische Aktie eingebucht wird, dann sollte ich mich so schnell wie möglich wieder davon trennen. Ja, auch wenn dies bedeutet, dass man mit Verlust verkaufen muss.

Ich berücksichtigte diesen Grundsatz bei Wirecard nicht und durfte einiges an Lehrgeld zahlen. Bis dato ist dies sogar der Fehler, der mich das meiste Geld an der Börse gekostet hat.

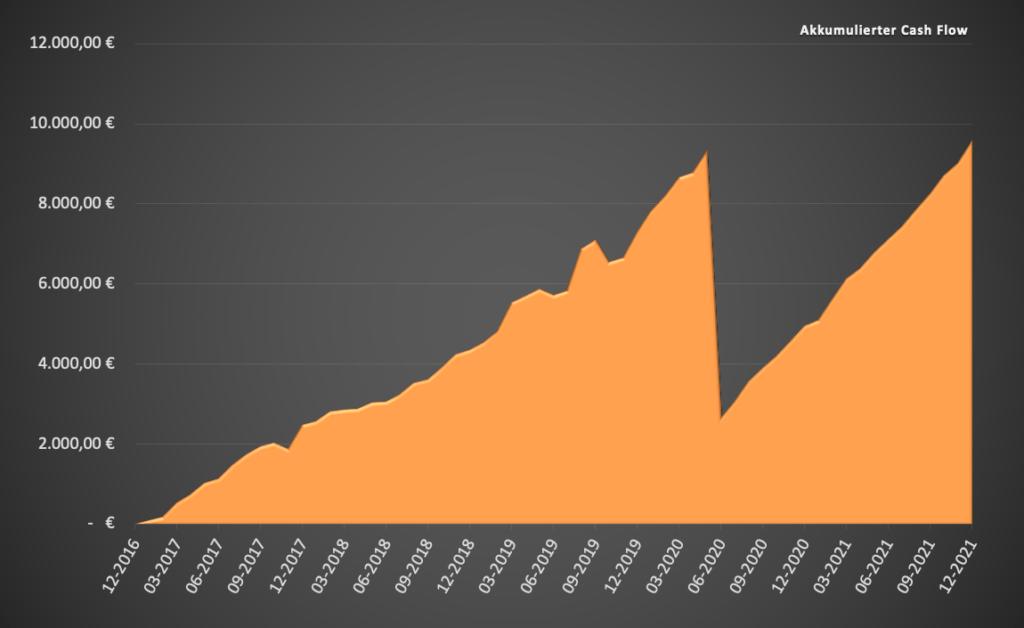

In meinem konkreten Beispiel sieht das in Zahlen so aus:

- Zwischen Februar 2019 und Juni 2020 verdiente ich 1.698,00 EUR mit Optionen auf Wirecard

- Am 22. Juni 2020 verlor ich 6.482,60 EUR mit der Aktie Wirecard

- Der Gesamtverlust betrug 4.784,60 EUR

Der einzige Trost der mir bleibt ist, dass ich dabei meine Lektion (hoffentlich!) gelernt habe und das ich die Verluste mit zukünftigen Gewinnen verrechnen kann.

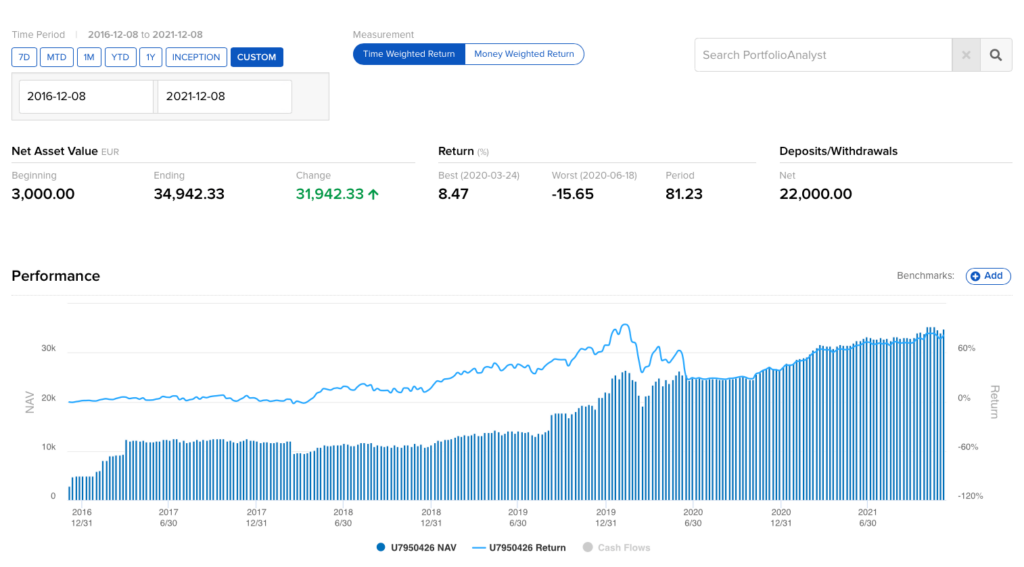

Meine Performance in 5 Jahren Optionshandel

Wer es noch nicht weiß, auf der Übersichtsseite des Optionskontos hier auf dem Blog kann man jederzeit den aktuellen Stand und die Performance des Depots einsehen. Jeden Monat aktualisiere ich die Zahlen und Screenshots.

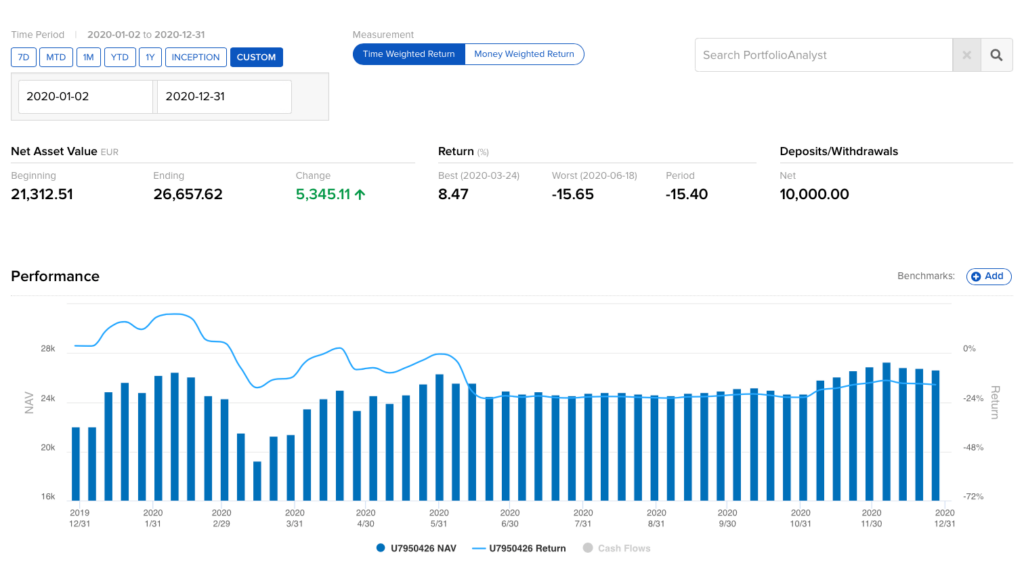

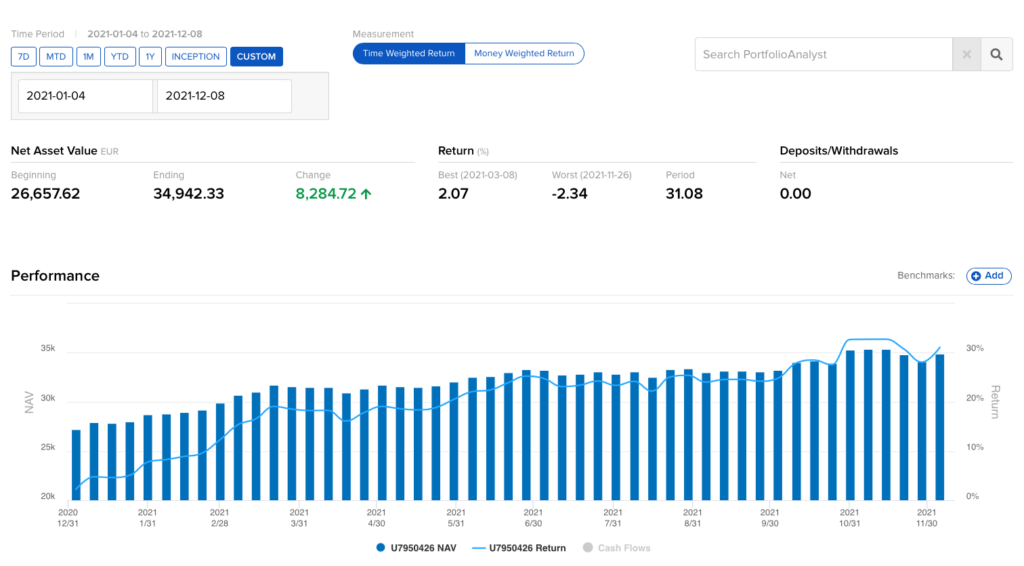

Nach 5 Jahren kann ich auf eine Performance von 81,2% zurückblicken. Und das inkludiert bereits meinen Verlust von Wirecard. Ohne dieses Event würde die Performance wohl locker an der 100% Marke kratzen.

Das Konto startete mit 3.000 EUR, wurde dann über die ersten 4 Jahre bis auf 25.000 EUR aufgestockt, sackte durch die Wirecard-Geschichte zwischenzeitlich wieder auf fast 20.000 EUR ab und wuchs seitdem organisch auf jetzt aktuell 34.942 EUR.

Insgesamt bin ich damit zufrieden. Natürlich nagt die Sache mit Wirecard etwas am Ego, weil ich dadurch in Summe leider nur gute und keine sehr guten Ergebnisse präsentieren kann. Aber so ist es nun mal. Das kann ich nicht mehr ändern.

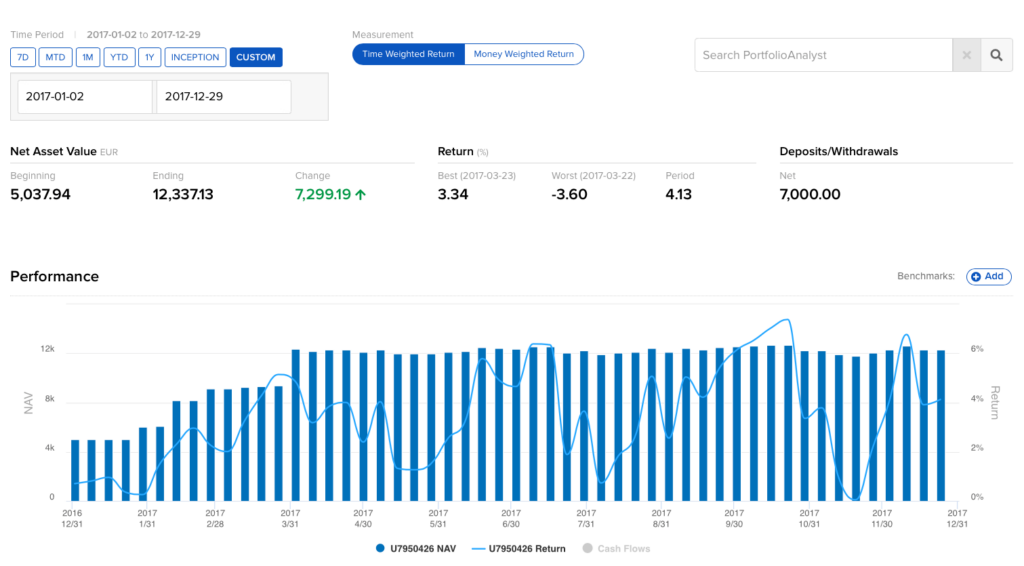

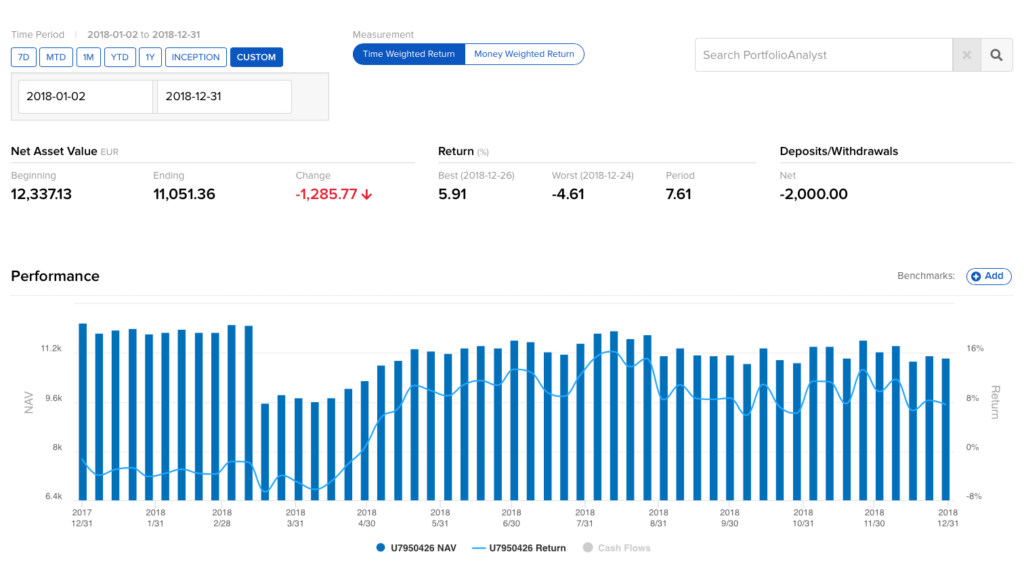

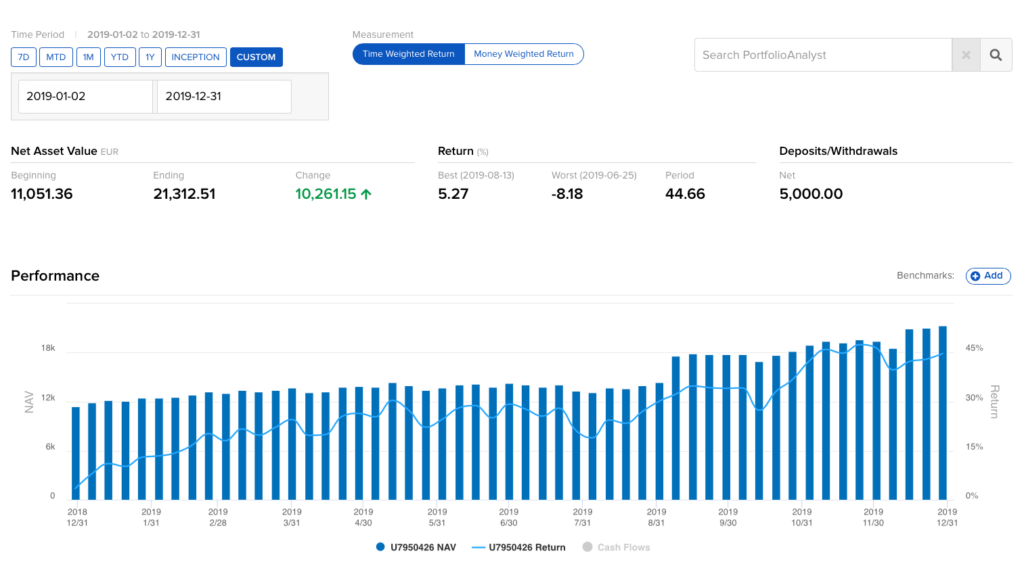

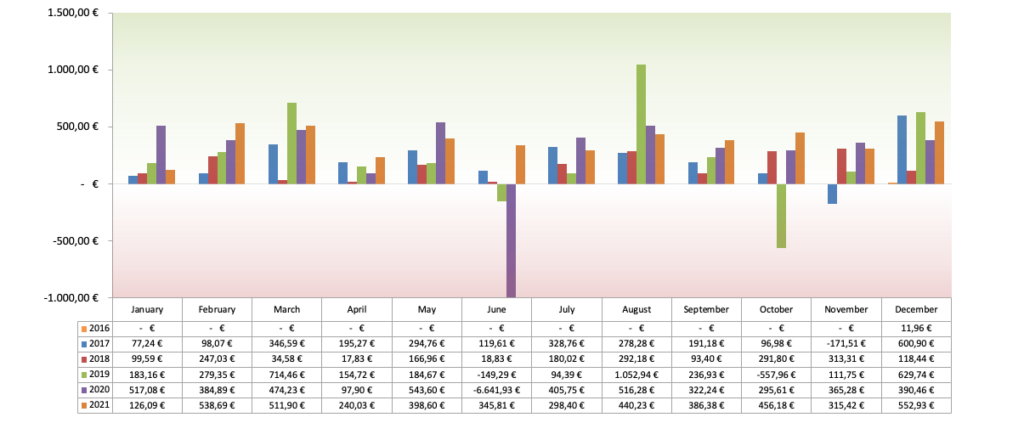

Hier jedes einzelne Jahr in der Übersicht, um das Bild komplett zu machen:

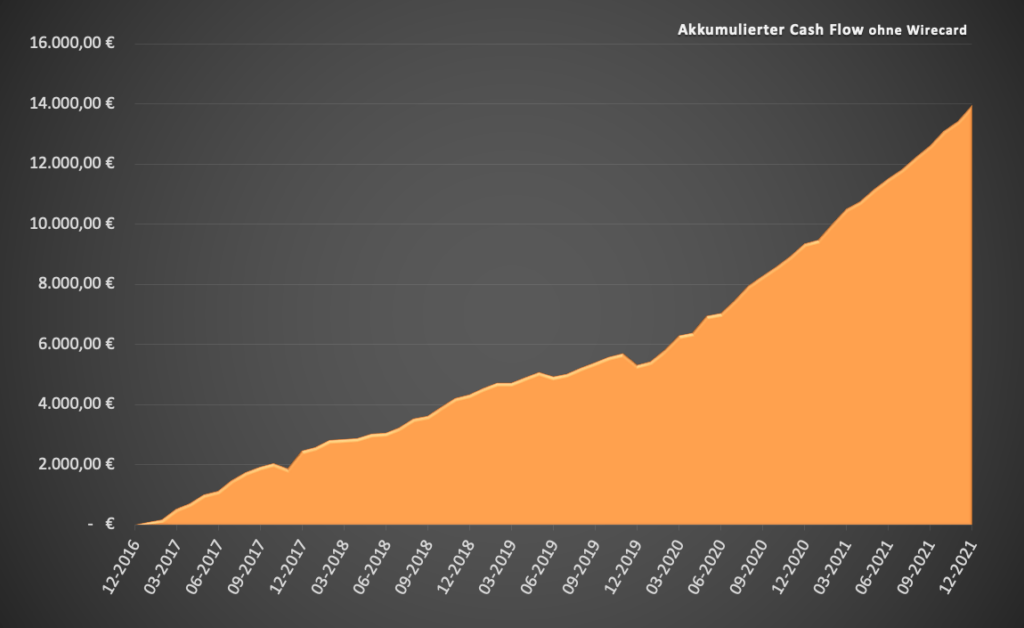

An Cash Flow akkumulierte das Optionskonto in den 5 Jahren insgesamt 9.558,96 EUR. Ohne Wirecard wären es 13.937,56 EUR gewesen.

So schaut das in der grafischen Übersicht aus:

Auf einen monatlichen Cash Flow umgerechnet wären das 159,32 EUR mit und 232,29 EUR ohne Wirecard.

Diese Zahlen lassen sich jetzt schlecht direkt mit meinem Ziel, 1% Cash Flow (pro Monat, nach Steuern) auf das eingesetzte Kapital zu erreichen, vergleichen. Das Konto wuchs ja über die Zeit immer weiter an und hatte jeden Monat einen anderen Wert. Das zurückzurechnen ist zwar mit viel Aufwand möglich, allein fehlt mir die Zeit und die Motivation, es auch zu tun.

Aber wenn ich diesen Vergleich einfach mal nur auf das Jahr 2021 anwende, dann erreichte ich dort einen monatlichen Cash Flow von durchschnittlich 384,22 EUR bei einer Depotgröße von aktuell 34.942 EUR.

Ich würde nach dieser Milchmädchenrechnung also frech behaupten, dass mein Hauptziel damit mehr als erreicht wurde und es auch realistisch erscheint, dies Monat für Monat fortzusetzen.

Last but not least hier für alle Zahlen-Junkies ein paar Daten aus 5 Jahren Optionshandel:

- Anzahl aller Trades gesamt: 287 (57,4 pro Jahr, 4,8 pro Monat bzw. 0,2 pro Tag)

- Meisten Trades eines Underlyings: 32 (SKX)

- Gewinn gesamt mit Optionen: 13.135,38 EUR

- Verlust gesamt mit Aktien: -5.903,20 EUR

- Gewinn gesamt durch Dividenden: 2.326,78 EUR

- Höchster Einzelgewinn Optionen: 993,20 EUR (WDI)

- Höchster Einzelverlust Optionen: -743,60 EUR (WDI)

- Längster Trade: 148 Tage (WDI)

- Kürzester Trade: 1 Tag (TEVA, SKX & CAH)

- Anzahl unterschiedliche Underlyings: 39

- Underlying jedes einzelne Jahr gehandelt: SKX

- Underlying mit Gewinn aus Optionen, Aktie und Dividende: ABBV, GE, IRM, NKE, OHI, SBUX & VER

- Teuerstes Underlying: WDI (115er Put)

- Billigstes Underlying: NIO (7er PUT)

- Anzahl Einbuchungen durch Puts: 23

- Anzahl Ausbuchungen durch Calls: 17

- Bestes Jahr in Cash Flow EUR: 2021 mit 4.610,64 EUR

- Bestes Jahr in Performance EUR: 2021 mit +8.284,72 EUR

- Bestes Jahr in Performance %: 2019 mit +44,7%

- Bester Monat alle 5 Jahre: August mit 420,94 EUR/Jahr

- Schlechtester Monat alle 5 Jahre: Oktober mit 70,93 EUR/Jahr

- Höchster Tagesgewinn: +8,5% am 24. März 2020

- Höchster Tagesverlust: -15,6% am 18. Juni 2020 (Wirecard ja ja)

Interessant was Excel und die IB Reports so alles preisgeben, wenn man lieb fragt. 😉

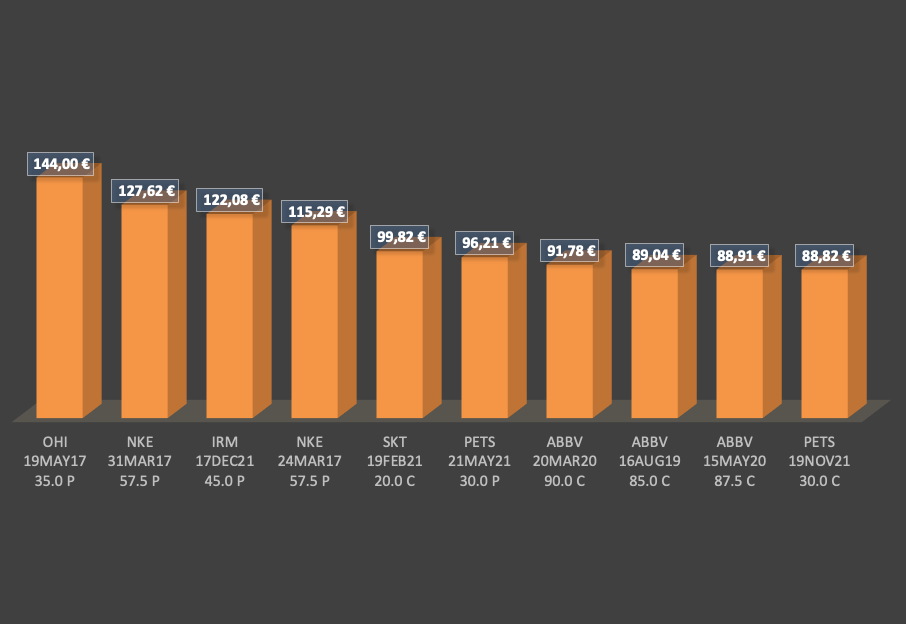

Meine Top 10 Trades

Wir hatten jetzt zwar schon einen Haufen Zahlen, aber ein Blick auf die 10 Trades mit dem höchsten Einzelgewinn, ist sicher noch recht interessant, oder?

Ich lasse hier mal Wirecard und alle gerollten Optionen außen vor, weil sie das Bild mehr oder weniger verfälschen würden.

Das wären dann:

- Trade :: Open :: Closed :: Days :: Premium

- OHI 19MAY17 35.0 P :: 24.04.17 :: 09.05.17 :: 15 :: 144,00 EUR

- NKE 31MAR17 57.5 P :: 22.03.17 :: 28.03.17 :: 6 :: 127,62 EUR

- IRM 17DEC21 45.0 P :: 28.10.21 :: 17.12.21 :: 50 :: 122,08 EUR

- NKE 24MAR17 57.5 P :: 02.03.17 :: 24.03.17 :: 22 :: 115,29 EUR

- SKT 19FEB21 20.0 C :: 26.01.21 :: 04.02.21 :: 9 :: 99,82 EUR

- PETS 21MAY21 30.0 P :: 12.04.21 :: 21.05.21 :: 39 :: 96,21 EUR

- ABBV 20MAR20 90.0 C :: 04.02.20 :: 20.03.20 :: 45 :: 91,78 EUR

- ABBV 16AUG19 85.0 C :: 16.05.19 :: 06.06.19 :: 21 :: 89,04 EUR

- ABBV 15MAY20 87.5 C :: 26.03.20 :: 15.05.20 :: 50 :: 88,91 EUR

- PETS 19NOV21 30.0 C :: 22.09.21 :: 19.11.21 :: 58 :: 88,82 EUR

Lustigerweise sind es genau 5 Puts und 5 Calls in den Top 10. Aber man sieht auch eindeutig, dass die Puts in der Regel viel kürzer laufen und trotzdem lukrativer sind.

Die Calls auf eingebuchte Aktien haben dagegen den Vorteil, dass man durch die Aktie zusätzlich eine Dividende kassieren kann, was die Differenz in der Regel fast ausgleichen sollte. So zumindest meine Erfahrung.

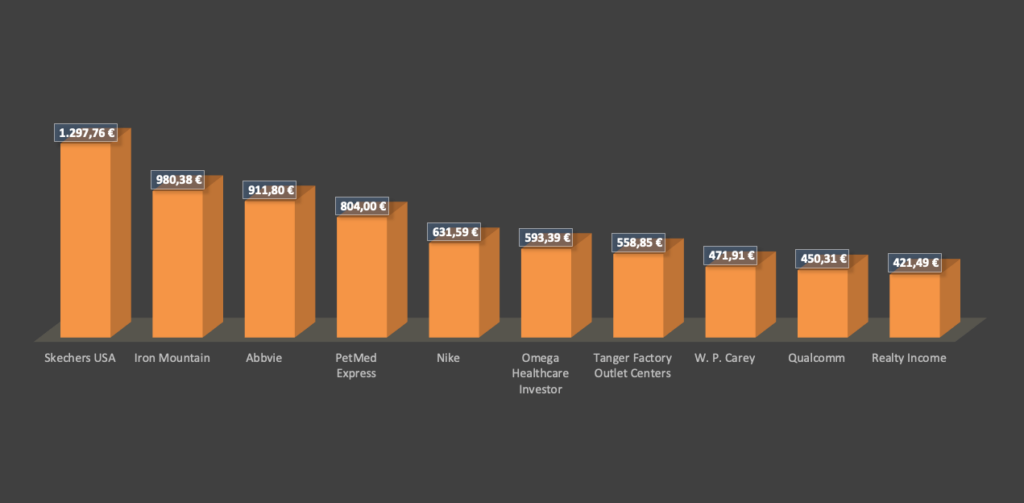

Meine Top 10 Underlyings

Last but not least werfen wir einen kurzen Blick auf meine lukrativsten Underlyings, sprich die Aktien, die mir in den letzten 5 Jahren das meiste Geld an Prämieneinahmen eingebracht haben.

Das wären dann:

- Underlying :: Premium

- Skechers USA Inc. :: 1.297,76 EUR

- Iron Mountain Inc. :: 980,38 EUR

- Abbvie Inc. :: 911,80 EUR

- PetMed Express Inc. :: 804,00 EUR

- Nike Inc. :: 631,59 EUR

- Omega Healthcare Investor :: 593,39 EUR

- Tanger Factory Outlet Centers Inc. :: 558,85 EUR

- W. P. Carey Inc. :: 471,91 EUR

- Qualcomm Inc. :: 450,31 EUR

- Realty Income Corp. :: 421,49 EUR

Witzigerweise ist Skechers USA gar keine Dividendenaktie. Also sehr prominent hier die Ausnahme von der Regel, dass ich Optionen nur auf Dividendenaktien schreibe.

Der Rest sind aber welche, puh. 🙂

Mein Fazit nach 5 Jahren Optionshandel

So da hätten wir’s. 5 Jahre Optionshandel. Was für eine interessante Reise und teilweise auch was für ein wilder Ritt das war. Wow!

Und wie lautet mein Fazit?

Im Rückblick bin ich sehr froh, dass ich vor 5 Jahren überhaupt erstmal auf das Thema Optionshandel gestoßen bin und das ich dann auch noch die Motivation hatte, es mit einem langfristigen Zeithorizont auszuprobieren.

5 Jahre später stehe ich hier und habe knapp 10.000 EUR an Cash Flow generiert und ein Optionskonto mit nunmehr ca. 35.000 EUR am Laufen.

Klar gab es auch einige Rückschläge und bei der Wirecard-Geschichte hatte ich sogar eine zeitlang den Gedanken ans Aufhören im Kopf. Aber ich wusste ja was ich falsch gemacht habe und das es nicht an der Strategie lag, sondern vielmehr daran, dass ich mich für einen Moment nicht an diese gehalten hatte.

Trotz dieses Rückschlags erschien mir der Optionshandel viel einfacher und risikoärmer, als man immer so liest. Wenn man sich bei der Wheel-Strategie an die Grundlagen hält, sprich man verkauft nur Cash Secured Puts und Covered Calls auf grundsolide Aktien, dann ist das Risiko sehr kalkulierbar und nicht wirklich höher, als bei einem normalen Aktiendepot.

Während der 5 Jahre konnte ich einige Depots von anderen Bloggern oder YouTubern bei der Implosion zuschauen oder sie verschwanden von einen Tag auf den anderen von der Bildfläche, nach dem irgend etwas besonderes am Markt passiert war.

Wer erinnert sich noch an die Aufhebung der Bindung des Schweizer Franken an den Euro? Oder die Vola-Explosion im Frühjahr 2018? Oder den Dezember-Flash-Crash 2018? Oder das Corona-Tief im März 2020?

Da gingen einige Depots in die ewigen Jagdgründe ein. Ich selbst hatte mit meiner Vorgehensweise bei keinem dieser Events auch nur den Hauch eines Problems. Das stimmt auf jeden Fall zuversichtlich.

Mein selbstgestecktes Ziel von minimum 1% Cash Flow (nach Steuern) pro Monat (entspricht also 12% p.a.) auf das eingesetzte Kapital, habe ich jedenfalls erreicht und meine Erfahrung sagt mir, dass man dies höchstwahrscheinlich auch in Zukunft erwarten kann so fortzuführen.

Man kann also aus einem 35.000 EUR großen Konto jeden Monat 350 EUR an Cash Flow ziehen.

Damit bin ich sehr zufrieden und das Optionskonto trägt somit auch maßgeblich dazu bei, dass ich mittlerweile ganz gut von meinen Investitionen (Dividenden, Optionshandel und Kryptolending) und den Blogeinnahmen leben kann und nicht mehr auf einen festen Job angewiesen bin.

Allein schon aus diesem Grund und weil der Optionshandel auch wirklich Spaß macht, ohne massiv Zeit zu beanspruchen, werde ich meine Aktivitäten fortsetzen und diese Säule des Cash-Flow-Modells weiter am Laufen halten.

Der geneigte Leser ist übrigens immer mit dabei hier auf dem Blog, wenn ich jeden Monat mein Update zum Optionshandel poste.

Ihr müsst nur regelmäßig vorbeischauen. 😉

Kurz ein Wort zur Steuererklärung

Die Steuer ist des Deutschen sein liebstes Kind. Oder wie sagt man bei euch so?

Regelmäßig erreichen mich Fragen, wie ich das mit der Steuer mache. Kein Problem, ist halt so.

Um in Zukunft etwas zu haben, auf das ich verweisen kann, jetzt dieser kleine Exkurs zum Thema Steuern auf Optionen, wie ich das mit 5 Jahren Erfahrung handhabe.

Wichtig, ich bin kein Steuerberater. Dies ist keine Steuerberatung! Ich gebe nur Denkanstöße.

In Deutschland muss man Optionsprämien bei Zufluss versteuern (das sogenannte Zuflussprinzip) und außerdem muss man Optionsgewinne/Verluste und Aktiengewinne/Verluste trennen, weil diese verschiedenen Verrechnungstöpfen zugeordnet werden.

Aber der IB Report berücksichtigt natürlich nicht das deutsche Steuerrecht und verbucht die Prämie erst beim Schließen des Trades oder bei Andienung der Aktie rechnet er die Prämie sogar gar nicht in Cash ab, sondern in den Einstandspreis der Aktie ein.

Dieses Vorgehen ist nicht deckungsgleich zum deutschen Steuerrecht, wenn man es 100% korrekt haben möchte.

Bei der von mir angewandten Wheel-Strategie kommt es, obwohl es vom Konzept her darauf angelegt ist, erstaunlich selten zu Einbuchungen (Andienung der Aktie) und das Zuflussprinzip spielt auch nur beim Jahreswechsel wirklich eine Rolle.

Ich habe mal für das Jahr 2017 und 2018 spaßeshalber alles korrekt in Excel nachgerechnet und kam am Ende auf eine Differenz zum IB Report von weniger als 100 EUR und diese haben sich dann über die Jahre auch noch teilweise wieder ausgeglichen.

Um eine Einkommensteuererklärung abgeben zu können,

muss man Philosoph sein.

Es ist zu schwierig für einen Mathematiker.

– Albert Einstein –

Deswegen ist mein pragmatischer Ansatz, ich nutze die Zahlen aus den IB Report, auch wenn diese nicht zu 100% mit dem deutschen Steuerrecht übereinstimmen.

Beim Finanzamt arbeiten auch nur ganz normale Menschen und ich habe bei allen Gesprächen dort, sei es wegen Optionen, Kryptos oder meiner Selbstständigkeit, nur nette und hilfsbereite Menschen kennengelernt. Wenn man selbst nett ist, dann sind sie es in der Regel auch.

Was ich sagen möchte, der freundliche kleine Finanzamtmitarbeiter hat lieber Zahlen aus einem offiziellen Dokument, welche er nachvollziehen und verstehen kann, als etwas krudes selbstgerechnetes in Excel. Der möchte auch nur schnell seine Arbeit erledigen und im Fall der Fälle etwas haben, auf das er verweisen kann.

In den letzten 5 Jahren hatte ich damit keine Probleme und erwarte ehrlich gesagt auch keine.

Was nicht in Ordnung wäre, es einfach nicht anzugeben, weil es einem zu schwierig vorkommt. Das wäre Steuerhinterziehung und davor warne ich ausdrücklich.

Dann lieber leicht falsche Zahlen, wo aber jeder weiß, woher sie kommen und weil der Unterschied zu den 100% korrekten Zahlen nicht der Rede wert ist. Im Worst Case gibt es eine Korrektur seitens des Finanzamts, über die man dann ja reden kann.

Übrigens kann man das Problem mit dem Zuflussprinzip noch dahingehend umgehen, in dem man zum Jahresende alle offenen Trades bis zum 31. Dezember schließt und dann am 2. Januar im neuen Jahr ggf. wieder eröffnet. Dann gibt es noch weniger Unterschiede zwischen IB Report und deutschen Steuerrecht.

Das Optionshandel ABC

Wenn du bei dem Thema Optionshandel bisher nur Bahnhof verstanden hast, aber dein Interesse geweckt wurde und du nun wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel

- Bonus: Die 50% Regel – Gewinne absichern!

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dieses wird bei der Kontoeröffnung über Estably* mit bereitgestellt und kann von dir dann genutzt werden.

Last but not least folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Ein großes Dankeschön für deine ehrliche Rückschau auf die vergangenen Jahre

Ich denke deine Erfahrungen helfen nicht nur mir als blutigen Anfänger, sondern ganz vielen echt interessierten Menschen in dieserübersis spannenden Zeit,viel vielen Dank dafür?

L.Harneidt

Hiho!

Danke für dein Feedback und Willkommen auf dem Blog.

Genau dafür habe ich den Artikel geschrieben. Sehr gut. 🙂

CU Ingo.

Hi Ingo ;-))

Sehr geiler, ausführlicher Bericht. Vielen Dank dafür. Auch für deine Watchlist. Wenn man mit dem Thema beginnt ist dein Blog Gold wert. Ich selbst kann jetzt auch endlich los legen und bin total gespannt, wie es im nächsten Jahr läuft. Vielen Dank für deine Mühe, deine Offenheit und Ehrlichkeit, das hat ganz großen Respekt verdient. Weiterhin wünsche ich dir viel Erfolg ;-))

Hi Poldi!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Ich weiß noch, wie ich angefangen hatte und wie kompliziert dargestellt die Infos damals alle im Netz waren. Als ob die Schreiber nicht wollten, dass man es versteht.

Manchmal hatte ich sogar das Gefühl, dass es mit Absicht so kompliziert dargestellt wurde, um sich wichtig zu machen.

Mein Blog startete ich dann mit dem Ziel, es für jeden verständlich aufzubereiten. Jeder der möchte kann mit dem Optionshandel ABC loslegen, ohne viel Geld für überteuerte Kurse ausgeben zu müssen.

Ich wünsche viel Erfolg!

CU Ingo.

Hi Ingo,

Klasse Artikel. Vor alem die Tatsache, dass Rückschläge dazu gehören und man trotzdem weitermachen sollte kombiniert mit der relativ sicheren Strategie ohne Margin vernüftige Basiswerte zu handeln! Eine Frage hab ich zur Steuererklärung, da ich erst dieses Jahr mit dem Optionshandel begonnen habe und soviel ich weiß Banx keine Jahressteuerbescheingung bereitstellt: Bekommt man dennoch von Banx sowas wie eine Jahreszusammenfassung oder exportierst du dir da einen Report. Falls letzteres, was exportierst du dir denn (PortfolioAnalyst oder Berichte, Welche Inhalte)?

Danke schon mal für die Hilfe!

Christian

Hi Christian!

Danke fürs Vorbeischauen.

Ich exportiere über die Kontoverwaltung den „Activity Report“ für 2021. Da sind dann alle Zahlen drin. Das ist auch der Report, den ich der Steuererklärung beilege, wenn das Finanzamt Belege anfordert.

In einem der nächsten Monatsupdates gehe ich sicher auch nochmal auf das Thema Steuern ein und welche Zahlen man genau braucht.

CU Ingo.

Moin Ingo,

das war mal wieder sehr interessant, über deine Erfahrungen mit dem Optionshandel zu lesen – insbesondere, da du inzwischen ja über einen vergleichsweise reichhaltigen Erfahrungsschatz in diesem Bereich verfügst.

Unsere Strategien beim Optionsverkauf und -kauf ähneln sich bekanntermaßen. Leider gibt es aber noch eine weitere Parallele: Den Fall WireCard.

Ich hatte die Aktie zwar nie selbst im Depot, aber ich hatte mehrere Put-Optionen auf den Zahlungsabwickler verkauft. Diese wiesen zwar bewusst sehr, sehr niedrige Strike-Preise auf, sodass mir eigentlich nur eine Insolvenz des Unternehmens in die Parade hätte fahren können. Naja, und der Rest ist Geschichte…

Der Rückkauf aller zuvor verkauften Put-Optionen erwies sich als extrem teures Vergnügen. Kostenpunkt in meinem Fall: Ein niedrigerer fünfstelliger Betrag -.-

Extrem viel Lehrgeld, aber meine Resümee fiel im Endeffekt wieder genauso wie bei dir aus: Aufhören zählt nicht.

Daher nochmals Danke für deine detaillierten Einblicke!

Besten Gruß & einen frohen Jahresausklang,

David

Hi David!

Danke fürs Vorbeischauen.

Kennst du einen anderen Blog oder YTer, der schon 5 Jahre darüber ununterbrochen berichtet? Würde mich echt interessieren.

Wobei ich es ja auch erst seit Juni 2017 im Netz veröffentliche, also 4,5 Jahre. 😉

Bzgl. Wirecard, Autsch! Habe ich gar nicht so im Gedächtnis gehabt, dass es dich auch hart erwischt hatte.

Naja, Mund abputzen und weiter. Der Erfolg wird uns Recht geben! 🙂

CU Ingo.

Hallo Ingo,

Ein interessanter und ehrlicher Beitrag. Vielen Dank, du hast mir damit einen Anreiz gegeben, mich Mal intensiver mit dem Thema zu beschäftigen.

Weiterhin viel Erfolg und ein dickes Dankeschön für deinen Erfahrungsbericht.

Gruß Patrick

Hi Patrick!

Danke fürs Vorbeischauen.

Und Danke für dein nettes Feedback. 🙂

Dir auch weiterhin viel Erfolg.

CU Ingo.

Hallo Ingo,

frohe Weihnachten erstmal!

Danke für deinen umgangreichen und vor allem auch ehrlichen Rückblick.

Dein Blog hat mich zum Optionshandel gebracht.

Als Quintessenz sowohl der Optionsreihe als auch der Monatsrückblicke habe ich immer die Bereitschaft dazu zulernen als auch passendes Risikomangement sowie verbereitet sein durch eine Watchlist verstanden. Das kommt auch hier sehr schön heraus.

Aufgefallen ist mir und interessant fande ich, dass das ansonsten heiß diskutierte zurückkaufen/schließen von Optionen keine Erwähnung findet. Habe extra noch mal gesucht. Es kam nur bei der Steuer vor. 🙂

Viele Grüße, einen guten Jahreswechsel und auf die nächsten fünf erfolgreichen Jahre,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen und frohe Weihnachten nachträglich. 🙂

Bzgl. der 50% Regel hatte ich schon viel auf dem Blog geschrieben und es gibt ja sogar einen extra Artikel zu dem Thema. Allein deswegen habe ich es diesmal nicht adressiert.

Mal davon abgesehen, dass der Artikel eh schon sehr lang geraten ist. 😀

Viel Erfolg weiterhin!

CU Ingo.

Hallo Ingo,

bei der Auswahl des Underlyings lässt sich das Risiko noch weiter absenken, wenn man Optionen auf amerikanische ETFs schreibt. Gut geeignet, weil sehr liquide sind z.B. SPY, QQQ, VEA, alle Länder-ETFs von iShares (EWG, EWA, EWS, EWC, usw.), die Sektoren-ETFs von SPDR (XLRE, XLE, XLC, usw.), IYR und noch einige mehr. Sogar auf Hochdividenden-ETFs wie AMLP, BIZD, SDIV oder PFF werden Optionen angeboten. Richtig exotisch wird es beim QYLD, hier kann Optionen auf einen Covered-Call-ETF schreiben, d.h. der Fond selbst nutzt schon eine Optionsstrategie auf die man seine eigene noch draufsatteln kann.

Für den Preis etwas geringerer Prämien hat man hier so gut wie kein Ausfallrisiko mehr (siehe Wirecard) und muss auch keine Quartalstermine beachten.

Und bei Einbuchung hat man was? Den Rat von Gerd Kommer befolgt und in ETFs investiert! 😉

Beste Grüße

Patric

Hi Patric!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Es kann gut sein, dass mit ETFs noch ein abmildernder Faktor hinzukommt. Ich selbst kenne mich aber mit ETFs zu wenig aus und fühle mich mit Einzelaktien sicherer.

Das gute an der Börse ist, es gibt viele Wege zum Erfolg und jeder kann den für sich wählen, mit dem er persönlich am besten zurechtkommt und sich wohl damit fühlt.

CU Ingo.

Moin Ingo!

Toller Artikel der alle Höhen und Tiefen des Optionshandels aufzeigt. Wir hatten in den 5 Jahren ja so einige Situationen in denen man hätte sein Konto liquidieren können. Und einigen ist es ja auch so ergangen…..

Dass deine Strategie profitabel funktioniert wenn man es nicht übertreibt bezüglich margin und Positionsgrößen hast du bewiesen.

Meine Erfahrungen sind ähnlich bzw. fast gleich, auch wenn meine Strategie ein wenig anders aussieht und zum größten Teil naked options beinhaltet. Das Rollen hält sich in Grenzen und dank der Flexibilität von Optionen hat man ja alle Möglichkeiten jederzeit seine trades zu managen. Erfordert halt öfter ein „Ohr“ am Markt und ist ein etwas aktiverer Ansatz, dafür aber auch mit deutlich höherer Schlagzahl.

Aber auch in meinem Fall steht und fällt alles mit der Auswahl des underlying bzw. dem Filter Prozess im Vorhinein. Wie du schon sagtest macht dass den gewissen Unterschied aus. Das reine Schreiben der Optionen und das Rollen ist kinderkram.

Ich kann ebenfalls auf ein sehr erfolgreiches Jahr zurückblicken. Es ist sogar das beste Jahr in meiner Karriere! Laut Performance Report liege ich jetzt am 31.12.2021 mit 152% vorne….

Natürlich kommt ein Großteil der Performance aus gehaltenen Aktien Positionen. Aber der Optionshandel hat auch einen netten Anteil dazu beigetragen. Bei mir findet ja alles in einem großen Konto statt!

Schreibe diese Zeilen aus dem sonnigen Phuket!

Das ist in meinen Augen allerdings der größte Vorteil wenn man sein Einkommen als Privatier bezieht!

Ortsunabhängiges Arbeiten von jedem Ort der Welt, wo es einem gefällt und das Wetter mitspielt!

Ich hasse Winter

Habe dieses Jahr fast 8 Monate im Ausland bzw. in den Tropen verbracht. Das ist Freiheit!!

Liebe Grüße aus Thailand!

Mach weiter so!

Fax

Hi Fax!

Danke fürs Vorbeischauen?

152%? Wow! Das ist mal ne Hausnummer. Solche Zahlen bin ich sonst nur bei den Kryptos gewohnt. Hört sich sehr gut an. 😉

Ortsunabhängigkeit ist ein Traum. 2021 hat sich gezeigt, dass ich mit meinen Investitionen und dem Blog genug verdiene, um in Deutschland relativ unbeschwert leben zu können. Selbst mein Auto habe ich noch, welches ich eigentlich aufgrund der Situation längst verkaufen wollte.

Da sollte das Geld auch in vielen anderen Ländern der Welt reichen.

Naja, 2022 geht es auf jeden Fall auch bei mir los. Höchstwahrscheinlich zu Ostern. Bin jetzt ziemlich genau 1 Jahr im Verzug mit meinen Plänen, aus verschiedensten Gründen. Aber alles gut, ich hab die Zeit gut nutzen können. 🙂

Liebe Grüße aus dem verregneten Dessau.

CU Ingo.

Hi Ingo,

hatte dir ja vor etwas mehr wie einem Jahr geschrieben, mich aber immer noch nicht durchringen können anzufangen. Jetzt ist es aber soweit und ich eröffne mir ein kleines Depot um das endgültig zu probieren.

Finde deinen Blog super, Gerade was die Transparenz angeht.

Nur eine Frage zu den Auswertungen der Optionen via Excwl, du hattest mal mit dem Gedanken gespielt da eine Vorlage zu veröffentlichen – ist da was draus geworden und ich finde es nur nicht?

Viele Grüsse und ein erfolgreiches und vor allem gesundes neues Jahr!

Hi Andreas!

Danke fürs Vorbeischauen.

Direkt zum Download gibt es mein Excel-Template nicht, da es nur für echte Excel-Freaks nützlich wäre. Ich finde einfach keinen Ansatz und die Zeit, um es sozusagen „kindersicher“ für alle Anwender zu machen.

Aber wenn du Excel im Schlaf beherrscht, dann schreib mich einfach mal über das Kontaktformular an und ich schicke dir eine Kopie zum Ausprobieren. 😉

Ich wünsche dir viel Erfolg für den Start. Und wenn du Fragen hast, dann stell sie einfach hier auf dem Blog in den Kommentaren.

CU Ingo.

Hi Ingo,

Sehr interessanter Artikel, vielen Dank für den Einblick in den Optionshandel. Die Rendite ist ordentlich. Was mir hinsichtlich der Transparenz noch etwas kurz kommt ist z.B. ein Vergleich den erzielten Renditen mit einem passiven Investment. In Zeitraum 2017-2021 konnte mit einem passiven Weltindexinvestment durchaus vergleichbare Renditen erzielt werden. Viele Grüße

Hi David!

Danke für dein Feedback und Willkommen auf dem Blog.

Ich tue mich schwer mit solchen Vergleichen, weil wenn ich 10 Leute frage, bekomme ich 10 verschiedene Vorschläge, mit was ich mich vergleichen soll. Dasselbe Spiel beim Zeitraum, der zu wählen ist.

Davon abgesehen mag ich Vergleiche per se nicht und halte es da mit dem dänischen Philosophen Søren Kierkegaard: Das Vergleichen ist das Ende des Glücks und der Anfang der Unzufriedenheit!

Deswegen vergleiche ich mich nur gegen mich selbst (mein früheres Ich) und meine gestellten Ziele. Das wären 1% netto Cash Flow pro Monat bzw. 12% im Jahr und das egal was der Markt an sich macht.

Das Ziel erreiche ich. Also bin ich zufrieden. 🙂

Der hier abgebildete Optionshandel hat auch die vordergründige Mission, Cash Flow zu generieren. Also Cash in die Täsch, wie man so schön sagt. Der Total Return steht da nur an zweiter Stelle, wenn überhaupt.

Grüße aus Penang.

CU Ingo.

Hallo Ingo, bin soeben auf deinen Beitrag zur Wheelstrategie gestossen aus 2021.

1Prozent pro Monat als realistische Gewinnannahme klingt erstmal nicht schlecht.

Verfolgst du diesen Ansatz weiterhin aktiv als ein Teil der Investitionsstrategie oder eher Cash secured Puts wenn die Marktlage besonders günstig ist bei z.B. VIX über 20? Was würdest du mit dem Wissen von heute eventuell anders machen, wären 1% Monat noch erreichbar bei heutigen Markt (kaum Vola)

Um das Gaprisiko zu minimieren könnte man statt Einzelaktien auch ETF nutzen…

Gruß aus MD

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Ja, ich verfolge diesen Ansatz immer noch und es gibt auch jeden Monat ein Update hier auf dem Blog über die Einnahmen aus dem Optionshandel. Immer 1 Woche nach den Dividendeneinnahmen.

Die Strategie beinhaltet Cash Secured Puts und Covered Calls. Natürlich bevorzuge ich Calls & Puts bei hohem VIX, aber auch bei niedriger Volatilität versuche ich immer 1-2 Puts laufen zu haben. Schließlich geht es um regelmäßige Erträge.

Wirklich anders würde ich es nicht machen, aber ich würde natürlich versuchen, solche Dummheiten wie die Spekulation auf Wirecard zu vermeiden. Da gab es damals genug Red Flags, die ich nicht gesehen habe. Ähnlich bei PetMed Express, wo ich die Qualität des Unternehmens falsch eingeschätzt habe.

Aber rein von der Mechanik des Optionshandels würde ich es wieder so machen. Der Artikel zeigt hoffentlich, dass es sehr erfolgreich war, warum sollte man also etwas ändern? Und ja, ich denke, 1% Cash Flow pro Monat ist immer noch möglich.

Last but not least spricht nichts dagegen, statt auf Einzelaktien auf ETFs als Basiswerte zu setzen. Ich selbst denke darüber nach, dies in Zukunft zu testen und gegebenenfalls in meine Strategie zu integrieren.

Grüße aus Köthen.

CU Ingo.

Hi Ingo,

Kannst du als Stillhalter auch irgendwie den Dollar gegen das Fallen absichern. Ich interessiere mich deshalb dafuer, da der Trump schon angekuendigt hat, dass er einen niedrigeren Dollar haben will……

Hi Manfred!

Danke fürs Vorbeischauen.

Ich bin mir ziemlich sicher, dass das möglich ist, aber ich bin leider nicht der richtige Ansprechpartner dafür. Ich selbst sichere meine USD-Bargeldbestände oder auch Aktien (die in USD notieren) nicht ab und habe mich deshalb nie damit beschäftigt.

Da ich meine Arbeitsleistung in EUR bezahlt bekomme, finde ich es sogar eher interessant, einen Teil meiner Investitionen vom Dollar abhängig zu machen. Das ist sozusagen mein direkter Hedge/Absicherung gegen den fallenden EUR und dieser Ansatz hat mir in den letzten 10 Jahren sehr gut gedient.

Im Moment sehe ich keine Entwicklung, die mich überzeugen würde, meine Einstellung zu ändern. Das heißt nicht, dass es irgendwann so kommen könnte, aber im Moment eher nicht.

Grüße aus Köthen.

CU Ingo.