Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im November 2020!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im November 2020

In dieser Ausgabe dabei: PRU, PFG, UNM, PFE & ESS

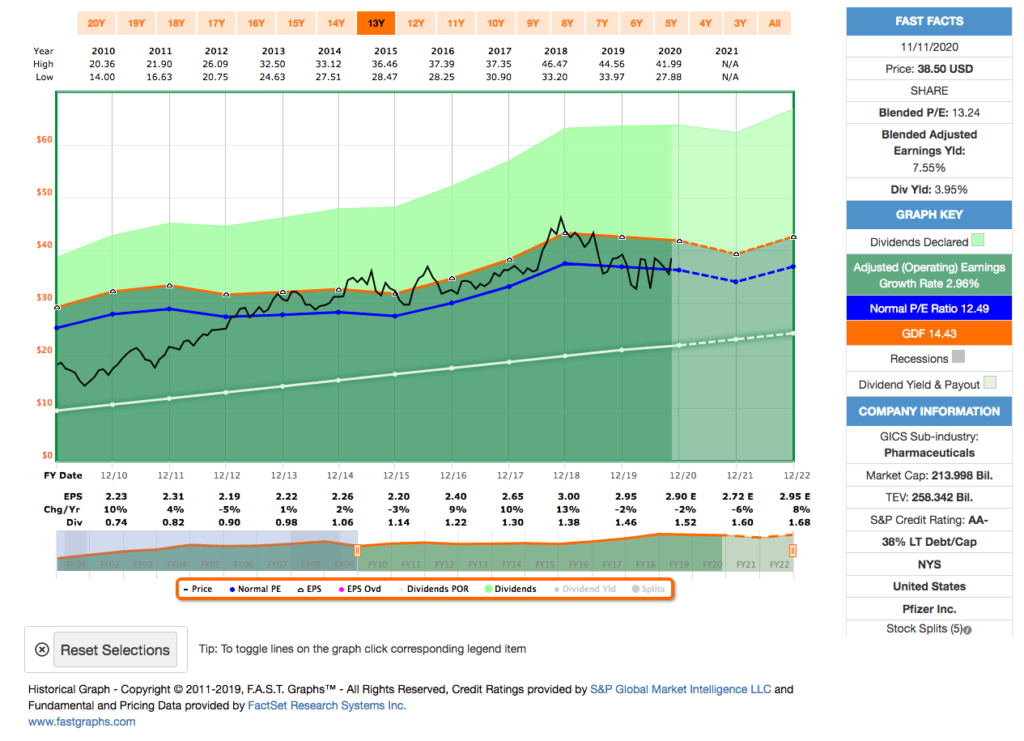

Idee #1: Prudential Financial Inc. (PRU)

Prudential Financial, Inc. bietet Finanzprodukte und Dienstleistungen einschließlich Lebensversicherungen, Renten, Investmentfonds und Vermögensverwaltung für Privatkunden und institutionelle Kunden an. Die Geschäftstätigkeit erfolgt über die folgenden Segmente: U.S. Individual Solutions, U.S. Workplace Solutions, Investment Management, International Insurance, Closed Block, Corporate und Others. Das Segment U.S. Individual Solutions besteht aus Einzelrenten und individuellen Lebensversicherungsprodukten. Das Segment U.S. Workplace Solutions umfasst die Bereiche Alters- und Gruppenversicherung. Das Segment Investment Management bietet Anlageverwaltungs- und Beratungsdienstleistungen in Form von institutionellem Portfoliomanagement, Investmentfonds, Verbriefungstätigkeiten und anderen strukturierten Produkten sowie strategischen Anlagen. Das Segment Internationale Versicherungen produziert und vertreibt über seine Life Planner-Aktivitäten individuelle Lebensversicherungs-, Renten- und verwandte Produkte für die vermögenden und wohlhabenden Märkte in Japan, Korea und anderen Ländern. Das Segment Closed Block umfasst bestimmte Beteiligungsversicherungs- und Rentenprodukte sowie entsprechende Vermögenswerte, die für die Zahlung von Leistungen, Aufwendungen und Überschüssen im Zusammenhang mit diesen Produkten verwendet werden. Das Segment Corporate und Sonstige Aktivitäten beinhaltet die Konzernposition oder die Geschäfte, die veräußert wurden oder werden. Das Unternehmen wurde 1875 von John Fairfield Dryden gegründet und hat seinen Hauptsitz in Newark, NJ.

Wenn man im Sektor Finanzen investiert sein möchte, aber wie ich nicht so sehr auf Banken steht, dann gibt es da noch verschiedenste Finanzdienstleister und/oder Versicherungen, die auch gutes Geld verdienen und einen Blick wert sind. So ein Unternehmen ist z.b. auch Prudential Financial.

Prudential Financial ist vergleichbar mit der Allianz in Deutschland. Eine große Versicherung mit angeschlossenen Finanzdienstleister, der Finanzservices jeglicher Art anbietet.

Dieser Teil wird für solche Unternehmen auch von Jahr zu Jahr wichtiger, da das Geschäft mit den herkömmlichen Versicherungen immer schlechter läuft. Ein Hauptgrund dafür sind die seit Jahren sinkenden Renditeerwartungen und die immer weiter herabgesetzten Garantien, was am Ende der Diskussion auf die sinkenden Renditen am Anleihenmarkt zurückzuführen ist.

Dazu kommt, dass ein guter Teil der verkauften Versicherungspolicen in den Bereich Krankenversicherung fallen, was in den USA ja schon lange ein sehr spezielles Thema ist. Die Kosten für eine solche Versicherung sind sehr hoch und es gibt immer wieder neue Versuche, das System zu reformieren und günstiger zu machen. Bisher ohne Erfolg und die Zukunft ist eher ungewiss.

Und hier sind wir wohl auch schon bei der Antwort, wenn wir uns fragen, warum ein Unternehmen wie Prudential Financial, welches Jahr für Jahr viel Geld verdient, eine üppige und regelmäßig steigende Dividende ausschüttet, trotzdem von der Kursentwicklung nicht vom Fleck kommt. Eher im Gegenteil, die letzten Jahre ging es eigentlich mehr oder weniger ordentlich mit dem Kurs bergab.

Es scheint hier also die Angst bzw. die Ungewissheit über die Zukunft zu überwiegen, wie es eigentlich fast immer an der Börse der Fall ist, wenn der Kurs trotz tollen fundamentalen Zahlen nicht vom Fleck kommt oder gar irrational immer weiter in die Unterbewertung abtaucht.

Ich denke, dass wir das aktuell auch bei Prudential Financial sehen und dass das Unternehmen mit einem KGV von unter 7 und einer Dividendenrendite von fast 7%, bei einer Ausschüttungsquote von um die 30%, ein echtes Schnäppchen sein kann.

Last but not least ist zu erwähnen, dass trotz dieser hohen Dividendenrendite das Dividendenwachstum in den letzten Jahren immer noch zweistellig war und es auch 2020 eine Erhöhung um 10% gegeben hat. Wow!

Um Prudential Financial jetzt aber nicht gleich eine Krisensicherheit anzudichten, obwohl es so sein könnte, muss ich erwähnen, dass sie die Dividende während der Finanzkrise auch schon einmal gekürzt hatten.

Prudential Financial ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 12 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 19,0% und in den letzten 3 Jahren um 12,6% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 6,27 USD in 2010, auf 11,69 USD in 2019 und für 2020 werden 9,82 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 6,3 und liegt damit unter dem Schnitt der letzten Jahre von 9,0.

Die Dividendenrendite (Dividend Yield) beträgt 6,9%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 34,2%.

Ich finde alle Preise um und unterhalb von 70,- USD bzw. 59,50 EUR interessant und immer, wenn die Dividendenrendite bei 6% oder mehr notiert.

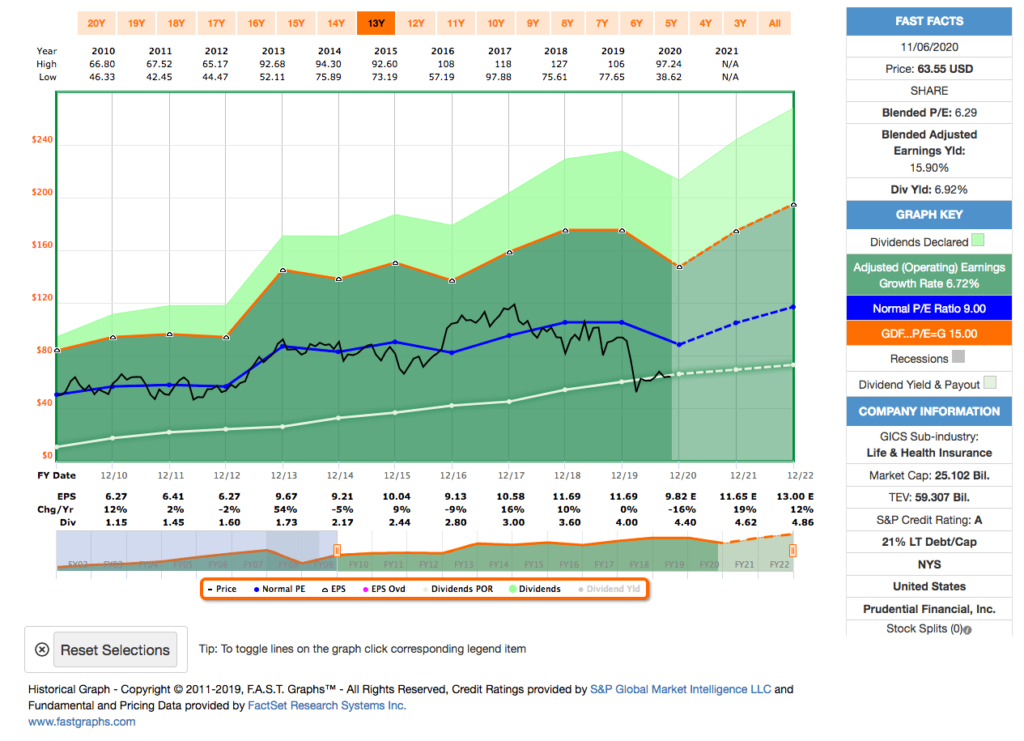

Idee #2: Principal Financial Group Inc. (PFG)

Principal Financial Group, Inc. bietet Altersvorsorge-, Vermögensverwaltungs- und Versicherungsprodukte und -dienstleistungen für Unternehmen, Privatpersonen und institutionelle Kunden weltweit an. Das Unternehmen ist über die Segmente Retirement and Income Solutions, Principal Global Investors, Principal International und U.S. Insurance Solutions tätig. Das Segment Retirement and Income Solutions bietet ein Portfolio von Produkten und Dienstleistungen zur Vermögensbildung für Altersvorsorge und Einkommen. Es bietet Produkte und Dienstleistungen für beitragsorientierte Pläne an, darunter 401(k)- und 403(b)-Pläne, leistungsorientierte Pensionspläne, nicht qualifizierte Pensionspläne für Führungskräfte, Aktienbeteiligungspläne für Mitarbeiter und Dienstleistungen für den Transfer von Pensionsrisiken, individuelle Alterskonten und Pläne zum Lohnabzug, reine Anlageprodukte sowie Investmentfonds, individuelle Renten und Bankprodukte. Das Segment Principal Global Investors bietet Aktien, festverzinsliche Wertpapiere, Immobilien und andere alternative Anlagen sowie Vermögensallokation, Stabilitätsmanagement und andere strukturierte Anlagestrategien. Das Segment Principal International bietet Renten- und Einkommensrentenprodukte, Investmentfonds, Vermögensverwaltung und Lebensversicherungsprodukte sowie freiwillige Sparpläne in Brasilien, Chile, Mexiko, China, der Sonderverwaltungsregion Hongkong, Indien und Südostasien an. Das Segment U.S. Insurance Solutions bietet Spezialleistungen an, wie z.B. Gruppen-Zahn- und Sehkraftversicherungen, Gruppen-Lebensversicherungen und Gruppen- und Einzel-Invaliditätsversicherungen, und verwaltet Gruppen-Zahn-, Invaliditäts- und Sehkraftversicherungen sowie Einzel-Lebensversicherungsprodukte, die universelle, variable universelle, indexierte universelle und Risikolebensversicherungen in den Vereinigten Staaten umfassen. Darüber hinaus bietet sie Versicherungslösungen für kleine und mittlere Unternehmen und deren Eigentümer sowie für Führungskräfte an. Principal Financial Group, Inc. wurde 1879 gegründet und hat ihren Sitz in Des Moines, Iowa.

Ein vergleichbares Unternehmen zur gerade genannten Prudential Financial ist Principal Financial. Klingt ja auch fast gleich! 🙂

Und ehrlich, ich kann jetzt wirklich keine nennenswerten Unterschiede zwischen diesen Anbietern ausmachen. Auch hier wird das Geld über die altbekannten Versicherungen, inkl. der Krankenversicherungen, und dann zusätzlich über die verschiedensten Finanzangebote ala 401k Pension Plans (so etwas wie Riester, nur in gut) verdient.

Somit sind folglich auch die bereits angesprochenen Herausforderungen die gleichen und das erklärt höchstwahrscheinlich auch den sehr ähnlichen Kursverlauf.

Bei Principal Financial ist die Dividendenrendite leicht niedriger, die Ausschüttungsquote leicht höher, genauso wie das KGV. Dafür kann man aber auch ein leicht höheres Gewinnwachstum vorweisen.

Man sieht, die Zahlen passen irgendwie alle ganz gut zusammen und in das derzeitige Bild. Anhand dieser sich für das eine oder das andere Unternehmen zu entscheiden, finde ich extrem schwer

Man müsste jetzt andere Kriterien mit einbeziehen, wie z.b. wer sitzt im Management und was für eine Reputation haben diese Leute? Was sind die langfristigen strategischen Pläne des Unternehmens? Oder halt andere interessante Dinge.

So sieht man zum Beispiel im Detail, dass bei Prudential Financial im Vergleich zu Principal Financial mehr LTC-Verträge (Long Term Care) in den Büchern stehen. Und wenn man sich dann darüber informiert, welche Herausforderungen es scheinbar bei der erfolgreichen Finanzierung solcher Konstrukte gibt, weil die Lebenszeit der Versicherten nun doch höher als die angenomme Lebenserwartung ist, dann könnte das z.b. ein Pluspunkt für Principal Financial sein.

Aber diese Recherchen überlasse ich euch, damit ihr auch noch etwas Spaß bei der Auswahl eures nächsten Investments habt 😉 …

Principal Financial ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 12 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 15,9% und in den letzten 3 Jahren um 10,6% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,62 USD in 2010, auf 5,58 USD in 2019 und für 2020 werden 4,85 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 8,3 und liegt damit unter dem Schnitt der letzten Jahre von 11,1.

Die Dividendenrendite (Dividend Yield) beträgt 5,4%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 39,1%.

Ich finde Preise um und unterhalb von 37,50 USD bzw. 31,75 EUR interessant und immer, wenn die Dividendenrendite bei 6% oder mehr notiert.

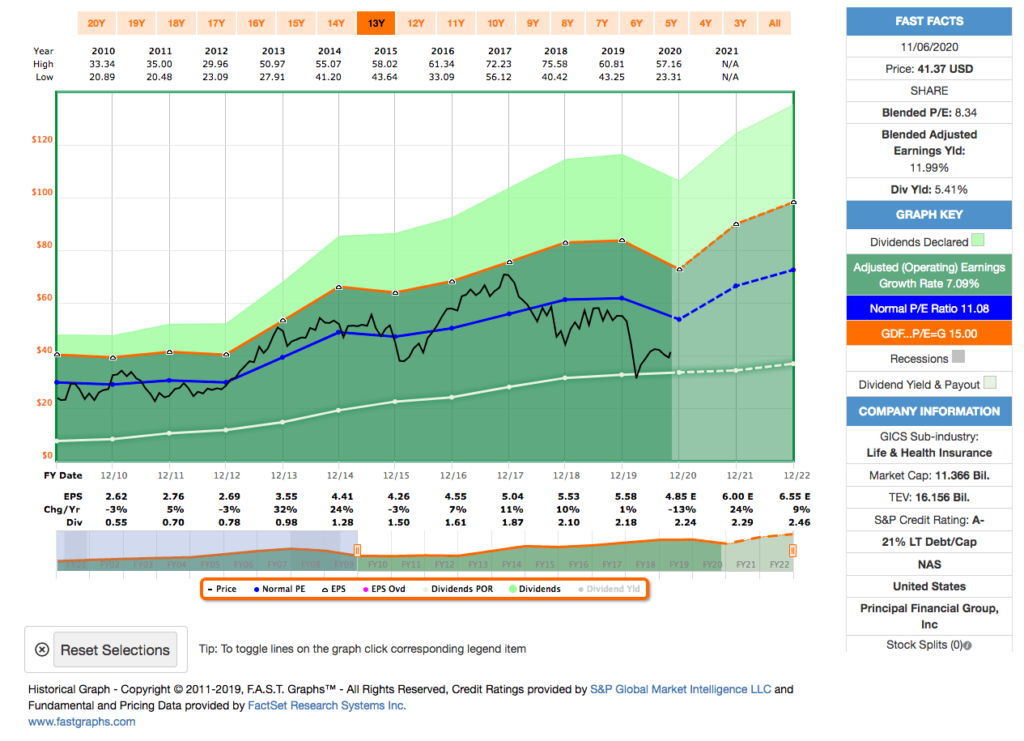

Idee #3: Unum Group (UNM)

Die Unum Group bietet zusammen mit ihren Tochtergesellschaften in den Vereinigten Staaten, im Vereinigten Königreich, in Polen und darüber hinaus Lösungen für die finanzielle Absicherung an. Das Unternehmen ist über die Segmente Unum US, Unum International, Colonial Life und Closed Block tätig. Das Unternehmen bietet Produkte für langfristige und kurzfristige Invalidität, Konzernversicherungen und Produkte für Unfalltod und Verstümmelung an; ergänzende und optionale Produkte, wie z.B. Produkte für den Bereich individuelle Invalidität, freiwillige Leistungen und Produkte für Zahn- und Sehhilfen; sowie Produkte für Unfall, Krankheit, Invalidität, Leben, Krebs und kritische Krankheiten. Darüber hinaus bietet sie Gruppenrenten, Einzel-Lebensversicherungen und Lebensversicherungen in Firmenbesitz, Rückversicherungspools und Managementprodukte sowie andere Produkte an. Das Unternehmen verkauft seine Produkte in erster Linie an Arbeitgeber zum Nutzen der Arbeitnehmer. Die Unum Group verkauft ihre Produkte über Außendienstmitarbeiter, unabhängige Makler und Berater sowie über ein unabhängiges Außendienstmitarbeiterteam. Das Unternehmen wurde 1848 gegründet und hat seinen Sitz in Chattanooga, Tennessee.

Nummer 3 im Bunde ist die Unum Group. Klingt irgendwie nach einem asiatischen Gericht, oder? Einmal gebratene Unum-Nudeln mit Tofu bitte! 🙂

Wenn auch nicht in Asien, so hat die Unum Group im Vergleich zu den anderen beiden bereits genannten Unternehmen Prudential Financial und Principal Financial, einen etwas größeren internationalen Fußabdruck. So sind sie neben den USA auch noch in UK und in Polen (seit einer Übernahme in 2018) prominent vertreten. Das werte ich direkt mal als ein Plus.

Für den Rest gilt aber im Prinzip wieder, alle 3 Unternehmen bietet sehr ähnliche Produkte an und die Unterschiede liegen dann eher im Detail.

Von den Kennzahlen her sollte man herausstellen, dass die Unum Group mit einem KGV von unter 4 (!) auf den ersten Blick am günstigten ausschaut. Die Dividendenrendite ist mit über 6% und einer Ausschüttungsquote von nur 20% in 2019 einfach nur Wahnsinn. Dazu weist man über die letzten Jahre ein ähnliches Gewinnwachstum wie die Konkurrenz aus, welches dann auch noch stabiler daherkommt.

Übrigens, für 2020 prognostizieren alle 3 Kandidaten einen Gewinnrückgang auf EPS-Basis (Earnings Per Share, respektive der Gewinn pro Aktie). Mit einem Minus von nur 8%, erwartet die Unum Group somit bessere Ergebnisse, als die oben genannten Mitbewerber (PRU -16% & PFG -13%). Ob hier die internationale Diversifizierung geholfen hat? Mhhh …

Also, wenn das alles so gut ausschaut, warum ist die Unum Group dann so günstig?

Ein Punkt könnte sein, dass seit der Finanzkrise Jahr für Jahr mehr Schulden gemacht wurden. Dem gegenüber steht aber auch ein Jahr für Jahr gewachsener Cash Flow (sowohl OFC & FCF). Man könnte also sagen, das Geld wurde gewinnbringend eingesetzt, wenn man Aktienrückkäufe so sehen möchte, und Fremdkapital ist gerade so günstig, dass das alles kein Problem ist. Außer Acht lassen sollte man es deswegen aber nicht. Denn irgendwann müssen diese Schulden auch zurückgezahlt werden.

Die Unum Group ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 11 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 13,2% und in den letzten 3 Jahren um 12,3% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,66 USD in 2010, auf 5,44 USD in 2019 und für 2020 werden 5,01 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 3,6 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 8,5.

Die Dividendenrendite (Dividend Yield) beträgt 6,3%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr niedrigen 20,0%.

Ich finde Preise um und unterhalb von 19,- USD bzw. 16,- EUR interessant und immer, wenn die Dividendenrendite bei 6% oder mehr notiert.

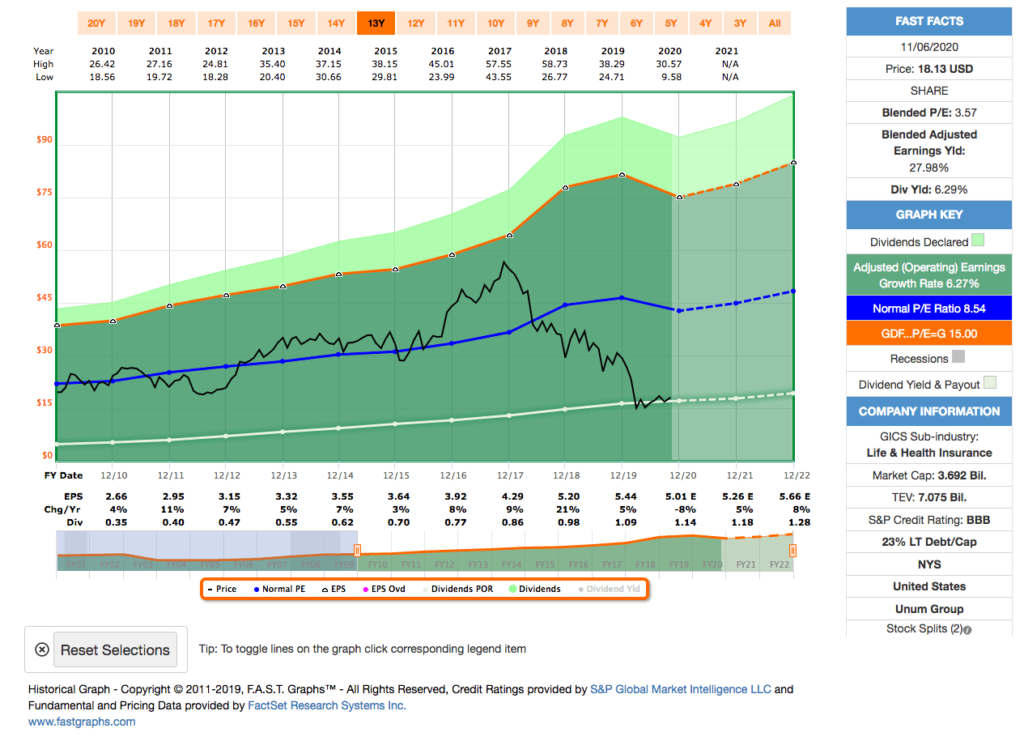

Idee #4: Pfizer Inc. (PFE)

Pfizer Inc. entwickelt, produziert und vertreibt weltweit Gesundheitsprodukte. Das Unternehmen bietet Medikamente und Impfstoffe in verschiedenen therapeutischen Bereichen an, darunter kardiovaskuläre Stoffwechsel- und Schmerzmittel unter den Familienmarken Eliquis, Chantix/Champix und Premarin; Biologika, kleine molekulare Substanzen, Immuntherapeutika und Biosimilars unter den Marken Ibrance, Sutent, Xtandi, Xalkori, Inlyta, Braftovi + Mektovi sowie sterile injizierbare und antiinfektiöse Arzneimittel unter den Marken Sulperazon, Medrol, Vfend und Zithromax. Das Unternehmen bietet auch Medikamente und Impfstoffe in verschiedenen therapeutischen Bereichen an, wie Pneumokokken- und Meningokokken-Erkrankungen sowie durch Zecken übertragene Enzephalitis unter den Marken Prevnar 13/Prevenar 13 (Kinder/Erwachsene), FSME-IMMUN, Nimenrix und Trumenba; Biosimilars für chronische Immun- und Entzündungskrankheiten unter den Markennamen Xeljanz, Enbrel, Inflectra und Eucrisa sowie Amyloidose, Hämophilie und endokrine Krankheiten unter den Markennamen Vyndaqel/Vyndamax, BeneFIX, Genotropin und Refacto AF/Xyntha. Darüber hinaus ist das Unternehmen im Auftragsfertigungsgeschäft tätig. Es beliefert Großhändler, Einzelhändler, Krankenhäuser, Kliniken, Regierungsbehörden, Apotheken und Büros einzelner Anbieter sowie Zentren für Krankheitsbekämpfung und -prävention. Das Unternehmen hat Kooperations- und/oder Co-Promotionsvereinbarungen mit Bristol-Myers Squibb Company und Astellas Pharma US, Inc.; eine Lizenzvereinbarung mit Akcea Therapeutics, Inc.; eine strategische Allianz mit Verily Life Sciences LLC; Kooperationsvereinbarungen mit Merck KGaA und Valneva SE; eine Kooperations- und Liefervereinbarung über klinische Studien mit IDEAYA Biosciences, Inc.; eine Materialtransfer- und Kooperationsvereinbarung mit BioNTech SE; eine Zusammenarbeit im Bereich der klinischen Versorgung mit Jiangsu Alphamab Biopharmaceuticals Co, Ltd.; ein Forschungs-, Kooperations- und Lizenzabkommen mit BioInvent International AB; und ein Abkommen zur Entdeckung von Multi-Target-Arzneimitteln mit der Sosei Group Corporation. Pfizer Inc. wurde 1849 gegründet und hat seinen Hauptsitz in New York, New York.

Pfizer habe ich spontan wegen der aktuellen Ereignisse rund um den potentiellen Corona-Impfstoff mit aufgenommen. Kann das Unternehmen vielleicht davon profitieren?

Ich hatte Pfizer bereits im März diesen Jahres in einem Watchlist-Artikel und dort kurz ausgeführt, dass das Unternehmen sich in einer Phase der Konsolidierung befindet. Man gliedert umsatzschwache oder schwächelnde Produkte aus und konzentriert sich im Kerngeschäft auf die zukünftsträchtigeren Dinge. Oder was man halt so annimmt, dass es in Zukunft etwas einbringt.

Das erklärt auch die in 2019 und 2020 schwächelnde Entwicklung beim Umsatz und Gewinn. Auf lange Sicht möchte man sich damit natürlich besser und profitabler aufstellen, um dann wieder mit starken Margen und Gewinnen glänzen zu können. Wir werden sehen, ob das gelingt.

Aber zurück zur aktuellen Situation. Am 9. November 2020 ging die Nachricht um die Welt, dass das deutsche Unternehmen Biontech in Zusammenarbeit mit Pfizer einen Impfstoff gegen das Coronavirus entwickelt und getestet haben, welches nach Abschluss der Phase-3-Tests einen mehr als 90%igen Schutz verspricht. Und das Ganze scheinbar ohne ernsthafte Nebenwirkungen.

Bereits in wenigen Wochen soll die Zulassung beantragt werden und dann kann es losgehen. Schon jetzt läuft die Produktion, damit man so schnell wie möglich und so viel wie möglich das Produkt dahin bekommt, wo es gebraucht wird.

Das sind großartige Neuigkeiten. Ich hoffe wirklich, dass wir in 2021 wieder zu einem normalen Leben zurückkehren können und ein solcher Impfstoff könnte der benötigte Katalysator dafür sein.

Natürlich ist das auch speziell für Pfizer eine großartige Sache. Moralisch und ethisch auf jeden Fall, aber auch finanziell?

Die Frage muss erlaubt sein, kann das Unternehmen davon wirklich profitieren? Immerhin haben fast alle Unternehmen, die an einem Impfstoff forschen, bereits vor einiger Zeit bekundet, dass das Geld in einer solch einschneidenden und lebensbedrohenden Pandemie erstmal zweitrangig ist und man davon nicht profitieren möchte.

Der Umsatz von Pfizer wird auf jeden Fall nach oben gehen, denn kostenlos wird und kann das Unternehmen den Impfstoff nicht rausgeben bzw. produzieren. Und sie werden eine Menge davon herstellen. Wenn sie es dann wirklich Margenneutral verkaufen, dann wird sich beim Gewinn aber nichts oder zumindest nicht viel tun.

Somit sollte diese tolle Neuigkeit eher weniger ein Grund für oder gegen ein Investment in Pfizer sein.

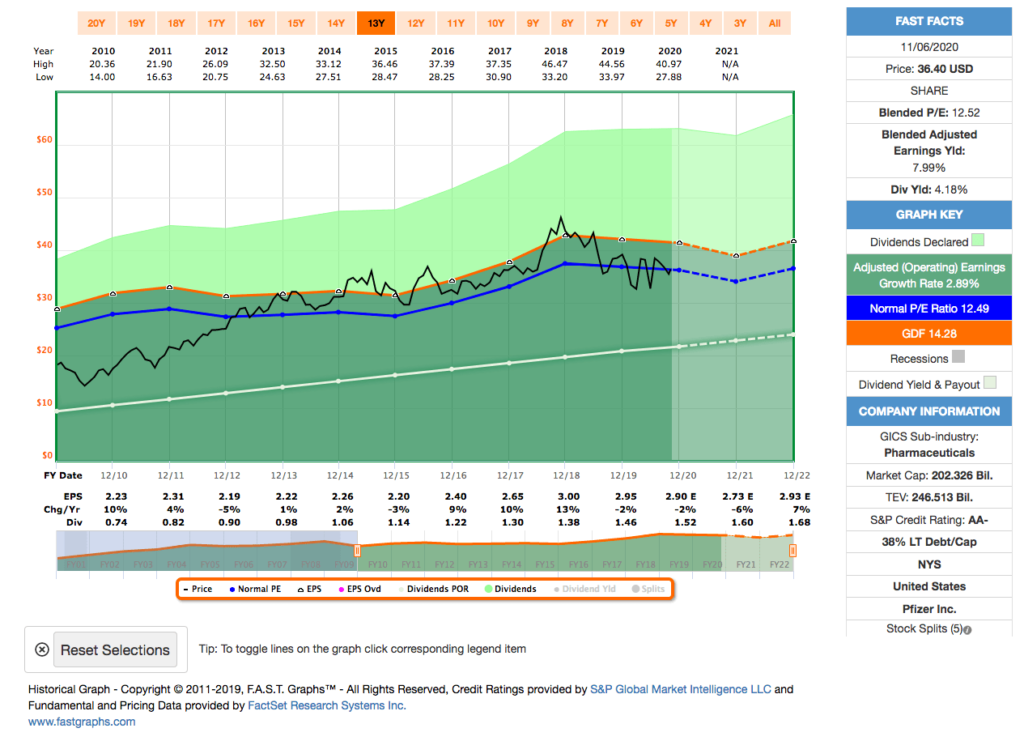

Trotzdem ging natürlich auch der Kurs von Pfizer nach der Ankündigung ordentlich nach oben. Hier einmal als Bonus das Fastgraphs nach diesem fantastischen Montag:

Eine Sache muss noch erwähnt werden, welche ich aktuell nicht so richtig einschätzen kann, die bei mir aber zumindest ein Stirnrunzeln erzeugt. Und zwar verkauften der CEO und der VP von Pfizer in Summe ca. 7,5 Millionen US-Dollar an Aktien direkt nach den positiven Nachrichten. Klar, das ist nicht verboten oder kann auch nur Zufall gewesen sein, aber ein gewisses Geschmäckle hat das schon, oder?

Pfizer ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 10 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 6,1% und in den letzten 3 Jahren um 6,3% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,23 USD in 2010, auf 2,95 USD in 2019 und für 2020 werden 2,90 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 13,2 und liegt damit leicht über dem Schnitt der letzten Jahre von 12,5.

Die Dividendenrendite (Dividend Yield) beträgt 3,9%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 49,5%.

Ich finde alle Preise um und unterhalb von 38,- USD bzw. 32,25 EUR interessant und immer gern, wenn die Dividendenrendite bei über 4% liegt.

Idee #5: Essex Property Trust Inc. (ESS)

Essex Property Trust, Inc., ein S&P 500-Unternehmen, ist ein voll integrierter Real Estate Investment Trust (REIT), der Mehrfamilien-Wohnimmobilien in ausgewählten Märkten an der Westküste erwirbt, entwickelt, saniert und verwaltet. Essex ist derzeit an 246 Wohngemeinschaften beteiligt, die etwa 60.000 Apartmenthäuser mit weiteren 6 Immobilien in verschiedenen Stadien der aktiven Entwicklung umfassen.

Last but not least zum Schluss wie üblich ein REIT.

Essex Property war mir bis dato unbekannt und fiel mir auch nur auf, weil der Name beim Durchscrollen der Liste der Dividenden Aristokraten für mich neu war. Mit 26 Jahren ununterbrochenen Dividendenanhebungen, müssten sie somit irgendwann 2019 auf der Liste aufgetaucht sein. Toll!

Die Besonderheit bei Essex Property ist, dass dieser REIT nur an der Westküste in den Ballungsbieten der Bundesstaaten Kalifornien (San Francisco Bay Area & Silicon Valley) und Washington (Seattle Metro) aktiv ist.

Der Vorteil hier, diese Landesteile (speziell Kalifornien) sind dafür bekannt, dass es einen kronischen Mangel an Wohnraum gibt und deswegen die Mieten dort seit Jahren nur eine Richtung kennen. Und zwar so richtig heftig. Wer hat Lust auf eine 4er WG, wo das einzelne Zimmer nicht unter 1.500 USD kostet? München ist ein Pups dagegen 😀 …

Diese Situation war in der Vergangenheit immer vorteilig für die Geschäfte dort gewesen. Ein Großteil der Immobilien von Essex Property sind nähmlich die etwas gehobenen Appartments und dazu etwas Retail, meist beides in Kombination (Erdgeschoss Retail + obendrauf Appartments).

Auf der anderen Seite könnte man jetzt schon als Nachteil anmerken, dass die aktuelle Situation in diesen Gebieten vermehrt zu sozialen Spannungen führt. Wer einmal Bilder von den Straßen von San Francisco abseits der Flaniermeilen gesehen hat der weiß, wie katastrophal die Obdachlosigkeit in diesem Teil der USA ist und das ausgerechnet dort, wo das große Geld (höchste pro Kopfeinkommen der USA) gemacht wird.

Fun Facts: Wäre Kalifornien ein eigener Staat, wäre er nach dem BIP gerechnet nach den USA, China, Japan und Deutschland auf Platz 5 in der Welt. Auf die Bevölkerungszahlen gerechnet läge Kalifornien noch vor Kanada und Australien, die beide ungleich größer sind.

Die Obdachlosigkeit betrifft dabei mehr und mehr auch diese Menschen, die einen ganz normalen (oder mehrere) Tagesjob haben und eigentlich ihr Geld ordentlich verdienen. Aber deren Gehaltssteigerungen können schon lange nicht mehr mit den Mietsteigerungen mithalten.

Dieser Wohnungsnotstand und die explodierenden Mieten werden so auf Dauer nicht haltbar sein und das birgt ein gewisses Risiko, aber vielleicht auch eine Chance für Essex Property, wenn es um die langfristigen Aussichten geht.

Anmerkung: Eine Mietpreisbremse wurde auch in Kalifornien im dortigen Senat bereits diskutiert und sogar bis zur Abstimmung gebracht. Das Voting fiel dann aber eindeutig dagegen aus. Liebe Grüße nach Berlin! 🙂

Die letzten Quartalszahlen sahen gut aus. Die Leerstandsquote lag im Q3 bei unter 4% und Mietrückstände bei unter 3%. In Zeiten der Pandemie sind das richtig gute Zahlen. So erwartet man in 2020 in Summe nur einen geringfügigen Rückgang beim Cash Flow und ist überwiegend positiv gestimmt für die Entwicklung in den nächsten Monaten.

Die Dividende wurde auch in 2020 während der Pandemie bereits um 6,5% erhöht. Ein starkes Signal.

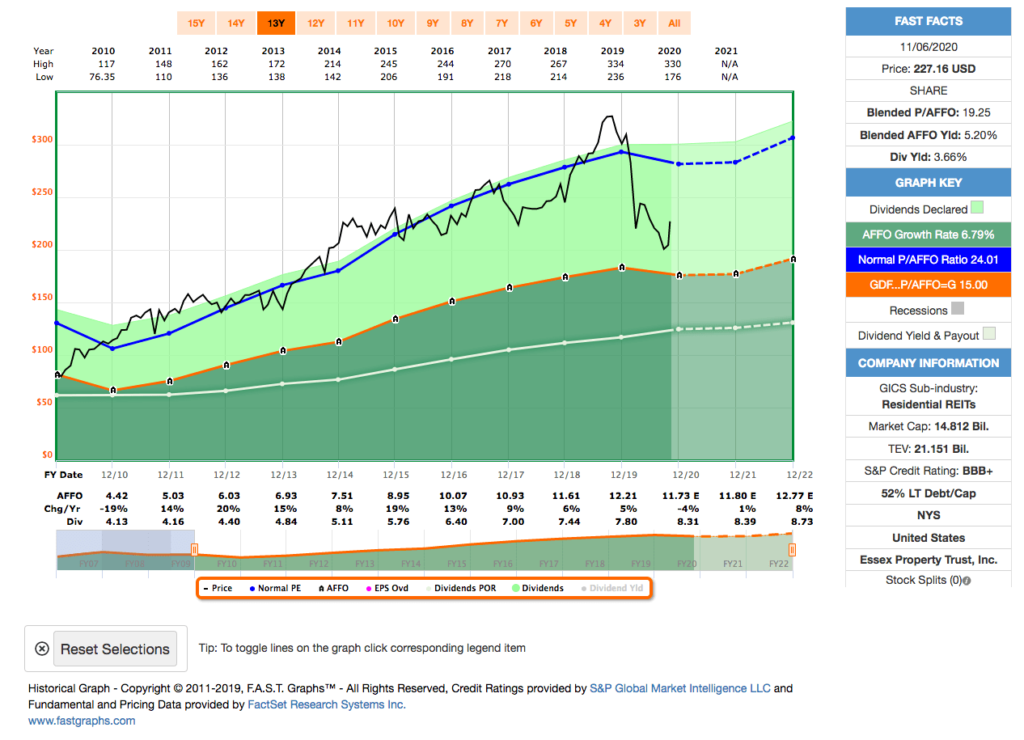

Bisher war ein Einstieg bei Essex Property aber immer sehr teuer, da der Wert gnadenlos in der extremen Überbewertung notierte. Erst mit dem Kurssturz im März wurde diese Überbewertung abgebaut. Trotzdem ist der Wert für einen REIT immer noch nicht wirklich günstig.

Essex Property ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 26 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 6,5% und in den letzten 3 Jahren um 7,3% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 4,42 USD in 2010, auf 12,21 USD in 2019 und für 2020 werden 11,73 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 19,2 und liegt damit unter dem Schnitt der letzten Jahre von 24,0.

Die Dividendenrendite (Dividend Yield) beträgt 3,7%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei für einen REIT sehr niedrigen 63,9%.

Ich finde alle Preise um und unterhalb von 175,- USD bzw. 148,50 EUR interessant und immer, wenn die Dividendenrendite bei über 5% liegt.

Was habt ihr so auf eurer Watchlist im November 2020 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,18

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hi Ingo,

wieder eine spannende Liste. Am besten gefallen mir Unum und Pfizer. Vermutlich liegt das daran, da ich beide schon im Depot habe 😉

Chuck Carnevale von Seekingalpha analysierte Unum schon öfter und ich bin selbst auch vor einigen Monaten durch Fastgraphs auf die Aktie gestoßen. Leider etwas zu früh gekauft aber naja – Timing is a bitch.

Pfizer ist ein sehr solider und guter Dividendenzahler. Nur der Kurs bewegt sich seit Jahren eher seitwärts. Ich bin gespannt was nach dem Mylan-Upjohn Merger passiert. Erst einmal freue ich mich auf meine 0,12 Viatris Aktien pro Pfizer Anteil 🙂

Viele Grüße

Chris

Hi Chris!

Danke fürs Vorbeischauen.

Hatte das Video von Chuck auch gesehen. Ich mag seine Analysen. Hoffe er bleibt uns noch lange erhalten.

Ja Pfizer räumt den Laden gerade etwas auf und düngt aus. Hoffe die Spinoffs laufen für den Investor steuerfreundlich ab?

CU Ingo.

Also Unum Group gefällt mir sehr. Kannte ich bisher noch nicht und hier scheint eine gute Gelegenheit zu sein. Werde mir die mal genauer anschauen.

Essex Property hatte ich schon im Blick. Hatte mich aber dann für Avalon Community entschieden. Scheinen mir mehr Diversifikation zu haben.

Hiho!

Danke für den Kommentar.

Ja ich bin auch eher durch Zufall über die Unum Group gestolpert. Glaub da draußen gibt es noch viele gute Unternehmen, deren Namen wir noch nie gehört haben.

Avalon Community schau ich mir bei Gelegenheit mal an. Danke!

CU Ingo.

Hallo Ingo,

wie immer interessante Unternehmen auf deiner Liste.

Amerikanische Versicherungen traue ich trotzdem nicht über den Weg. Schlichtweg kann ich den Markt nicht einschätzen. Wie gut sind Amerikaner versichert? Über die KV-Sparte lese immer nur von Kostenproblemen und wie sich der Zinssturz auswirkt, kann ich auch nicht sagen. Auch in Europa sind Versicherungsaktien seit Jahren günstig nach den Kennzahlen und vielfach sogar unter Buchwert zu bekommen. Dafür halt nicht ganz so schöne Dividendenkontinuität, schon wegen der hiesigen Aufsicht.

Pfizer sieht auch seit Jahren gut aus und soll kurz vor der Rückkehr zum stabilen Wachstum stehen. Vielleicht nun nach der Abspaltung. Setzte hier lieber auf ABBV und BMY.

Das ESS auf der Liste steht ist schmerzhaft. Wollte nach den Zahlen im Aftermarket nachkaufen. Der Spread hat mich abgehalten. So bleibt es bislang bei einer kleinen Position aus dem September. ESS hat etwas niedrigere Durchschnittsmieten als AVB und EQR. Außerdem kann ich mir nicht vorstellen, dass weniger Leute in Kalifornien leben wollen als bislang. Auch wenn die Rendite nicht berauschend ist, behalte ich die Aktie für Nachkäufe im Auge.

STOR steht noch auf der Liste. Wollte ich Montag kaufen, nach der Recherche letztes Wochenende. Auch hier auf den geringeren Spread zu amerikanischen Börsenzeiten gewartet. Mal verliert man, mal gewinnen die anderen :-)). Sollte doch dazugelernt haben.

Gekauft habe ich SWKS. Denke dort mit 5G und dem Iphone12 wird es dort etwas zügiger in nächster Zeit aufwärts gehen.

Ansonsten schaue ich eher einige Werte aufzustocken.

Hi Torsten!

Danke fürs Vorbeischauen.

Ja da hast du einen validen Punkt. Den amerikanischen Versicherungsmarkt einzuschätzen ist schwierig aus der Ferne. Darum verlasse ich mich hier auf Quellen, denen ich auch sonst vertraue, wie z.b. SeekingAlpha.com und ähnlichen.

Bzgl. Spreads, du schaust wirklich auf den Spread beim Kauf? Ich bin nicht sicher, ob das bei einem Langfristinvestment etwas bringt. Die paar Euros werden deine Rendite auf Sicht von vielen Jahren eher weniger beeinflussen, oder?

Skyworks habe ich auch schon lange auf der erweiterten Watchlist, aber bisher gab es immer interessantere Ideen. Muss ich wohl mal wieder genauer hinschauen 😉 …

CU Ingo.

Hallo Ingo,

wie immer interessante Liste. Ich selbst bin im Ausstockungsmodus, Krumme Anzahl von Aktien die bereits im Depot sind auf gerade Stückzahlen bringen – z.B. Kontoor Brands kaufe ich Anfang Dezember nach, diesen Monat habe ich Coca-Cola aufgestockt und es geht dann weiter „wahrscheinlich mit AT&T, Unilever und Coca-Cola.

Einen Neuzugang hoffe ich dann im Frühjahr 2021 im Depot begrüßen zu dürfen – PepsiCo ?, Pfizer ? oder oder – ach immer diese Entscheidungen…..

Hi Delura!

Danke fürs Vorbeischauen.

Also bei Coca-Cola vs. Pepsi votiere ich ja für beide im Depot. Trinken tue ich eher Coca-Cola Zero, wobei im Sommer bei 40 Grad so eine eiskalte Pepsi (die Normale) aus der Glasflasche auch etwas sehr leckeres ist 😉 …

Muss ich mir das mit „auf gerade Stückzahlen bringen“ so vorstellen, dass du echt nur gerade Zahlen im Depot haben möchtest oder eher, dass du generell die Position aufstockst?

CU Ingo.

Hi Ingo,

vielen Dank für deine Arbeit – ich freu mich immer über deine monatlichen Empfehlungen!

PRU habe ich selbst im Depot und bin sehr zufrieden damit. PFG dürfte wohl ähnlich sein.

Pfizer ist mir zu sehr im Umbruch; außerdem ist dieser Sektor in meinem Depot schon durch ABBV, BMY und VRTX vertreten.

Unum finde ich interessant, aber irgendwo ist da der Hinkefuß, sonst würde die Aktie längst höher notieren.

Zugekauft habe ich aktuell bei Iron Mountain und OTIS. Letztere haben zwar nur 1,2 % Div.rendite, aber ich mag das stabile, hochmargige Wartungsgeschäft mit wiederkehrenden Umsätzen beim Weltmarktführer in Aufzügen. Und IRM ist aktuell ein Schnäppi, oder ?

Hi Gerry!

Danke fürs Vorbeischauen.

Bei Unum denke ich, dass die Verschuldung eine große Rolle spielt. Das Credit Rating ist mit BBB auch mit Abstand die niedrigste Einstufung der genannten 3.

Iron Mountain ist aktuell sehr günstig bewertet. Für mich eines der Schnäppchen am Markt.

Otis dagegen muss ich mir erst anschauen. Auf jedenfalls ein interessanter Wert mit einem tollen Geschäftsmodell. 1,2% locken mich jetzt zwar nicht besonders, aber informiert sein ist ja nie verkehrt. 😉

CU Ingo.

Interessante Anregungen wieder, Ingo. Vielleicht gefällt dir auch PS Business Parks als ESS-Alternative? Ok der Leerstand ist etwas höher, aber dafür haben die eine sehr starke, schuldenfreie Bilanz. Ich liebe das, vor allem in diesen Zeiten.

Hi Christian!

Danke für deinen Kommentar.

Den Wert schau ich mir gern mal an. Kenne ich bisher noch nicht, kann also auch nichts dazu sagen.

Aber eine schuldenfreie Bilanz ist auf jeden Fall eine tolle Sache. Ich mag solche Unternehme sehr und würde bei einer Entscheidung zwischen 2 ähnlichen Investments immer das vorziehen, welches weniger Schulden (aber immer auch im Verhältnis zum Free Cash Flow gesehen) in der Bilanz hat.

CU Ingo.

„Hallo ,

erstmal möchte ich mich für deine tollen Blogeinträge bedanken die mich oft zum Nachdenken anregen und mich auf neue Investmentideen bringen.Anknüpfend an den Beitrag über mir ist nicht unbedingt auf der Liste ersichtlich, welche Firmen Deine Lieblinge sind. Bei den Artikel auf dieser Seite meint man es herauslesen zu können, aber dann wird doch eine andere Gewichtung im wikifolio vorgenommen.

Nicht, dass man es zwingend bräuchte, aber der eine oder andere User würde die Lieblinge wohl gerne als erstes kaufen ;-)“

Hi Renata!

Danke für deinen Kommentar und dein positives Feedback. Das motiviert ungemein 🙂 …

Ich glaube ich weiß, was du sagen möchtest. Aber ehrlich? Ich möchte es gar nicht so deutlich machen, welchen Wert ich bevorzuge. Jeder muss seine Entscheidung selbst treffen und es ist wohl besser, wenn die Meinung der anderen einen nicht zu einer eigenen bestimmten Entscheidung verleitet.

Es gibt schon einen Grund, warum ich den Artikel „5 Ideen …“ nenne und nicht meine „Top 5 Kaufliste“ oder so ähnlich 😉 …

Viel Erfolg beim Investieren!

CU Ingo.

Hallo Ingo,

bei Prudential heißt’s aufpassen, dass man die richtige Aktie wählt:

Es gibt nämlich auch eine britische Firma gleichen Namens (Prudential), die ebenfalls im Versicherungssektor tätig ist. Die amerikanische hat aber mWn immer den Zusatz „Financial“.

Anscheinend haben hier auch so manche Finanzportale ihre Probleme, denn teilweise werden beide Firmen mit demselben Ticker-Symbol angezeigt.

Servus,

Franz

Hallo Ingo,

vielen Dank für Deine guten Analysen! UNM hatte ich auch schon länger auf dem Schirm und sehe, Du hast etwa die gleiche Meinung wie ich. Ich habe Folgendes gemacht: da ich die Aktie mit gegenwärtiger FX-Rate bei ca. 20USD kaufen würde, habe ich einen Optionen-Put, Lz. 18.12., mit Strike 20 für 0.60 verkauft. Wenn ich ausgeübt werde – super und wenn nicht, habe ich auf jeden Fall die 60$. Besser geht’s doch irgendwie nicht, oder ;-)?

Viele Grüße

Peter

Hallo Ingo,

Interessante Anregungen. Pfizer & Essex habe ich bereits im Portfolio und bin soweit zufrieden.

Bei Unum sollte man aufpassen. Eventuell könnte Unum bei der S&P500 raus fliegen (Für Tesla Platz machen?). Vielleicht ist das auch der Grund warum die so unterbewertet sind?

VG

Sunny

Hi Sunny!

Danke für deinen Kommentar.

Wie schon in anderen Kommentar gesagt, Unum ist sicher kein risikoloses Investment und jeder sollte sich vorher selbst darüber informieren. Jedoch sehe ich bei dieser niedrigen Bewertung schon sehr viel Risiko als eingepreist an.

Inwieweit ein Rauswurf aus dem S&P500 langfristig gut oder schlecht für ein Unternehmen ist, mag ich gar nicht einschätzen wollen. Kurzfristig wird das sicher ein wenig Verkaufsdruck auslösen, ja.

CU Ingo.

Bei Unum sieht man deutlich einen Nachteil von Fastgraphs. Es wird nur der Gewinn pro Aktie angezeigt und das sieht nach einer schönen Steigerung aus. Wenn man sich die absoluten Gewinne auf Unternehmensebene anschaut sieht man seit vielen Jahren eher eine Stagnation. Die großen Aktienrückkäufe verzerren das Bild.

Ich habe mal irgendwo gelesen, dass UNUM große Rückstellungen aufbauen muss, um zukünftige Verpflichtungen bezahlen zu können. Das ist ein Risikofaktor der zu einem Abschlag bei der Bewertung führt.

Bei Versicherungen allgemein und bei Lebensversicherern wie UNUM speziell bin ich sehr zurückhaltend. Das niedrige Zinsumfeld ist eine Strukurelle Belastung für die Branche …

Hallo Tom,

absolut richtig, im Kern ist das Unternehmen aber gesund und resilient und die Downsides sollten eingepreist sein (darum die niederige Bewertung). Für kurzfristig orientierte Investoren und schwache Hände sicherlich eher ungeeignet. Ich persönlich sehe aber mit UNM mittelfristig gute Chancen bei vertretbarem Risiko.

Peter, wenn diese Art Aktien Dein Beuteschema sind, dann ist das ok. Buffet sagt sowas wie: Lieber eine herausragende Aktie zu einem guten Preis kaufen als eine gute Aktie zu einem herausragenden Preis. Für mich ist UNM eine durchschnittliche Aktie (weil kein zuverlässiges Wachstum) zu einem herausragenden Preis und kommt deshalb bei mir nicht ins Depot.

Hi Tom … oder Rom?

Danke für deinen Kommentar.

Ich mag genau diese Reduzierung bei Fastgraphs. Wenn ich tatsächlich ein Investment ins Auge gefasst habe, dann muss ich vor dem Kauf noch viel mehr prüfen und dann kann man auch bei Fastgraphs in den sogenannten Fungraphs (Fun = Fundamentals) alle anderen Kennzahlen schnell und einfach screenen.

Leider braucht man dafür die Premiumversion und bei den Kosten würde ich dann eher den Aktienfinder empfehlen.

CU Ingo.

Hallo Ingo,

klar man muss schon noch weiter recherchieren.

Tools wie Fastgrahs leben halt von der Visualierung der Gewinnentwicklung. Darum finde ich es sehr schade, dass es diese Visualisierung und die prozentualen Gewinnsteigerungen nur für den Gewinn p.a. gibt.

Der Aktienfinder macht es ja genauso. Ok, da gibt es ein Fenster wo die Anzahl der Aktien und die Aktienrückkäufe von Jahr zu Jahr dargestellt werden. Aber wieviel das wirklich ausmacht wird nicht visualiert. Ich weiß also nicht ob der optische Eindruck immer noch von links unten nach rechts oben geht oder ob es eher wie eine Seitwärtsbewegung aussieht.

Ich hole mir die Zahlen dann aus anderen Webseiten, aber da habe ich sie auch nur für die letzen 10 Jahre und die Visualisierung müsste ich mir mit Excel selber bauen 🙁 …. aber anscheinend bin ich der einzige den das wirklich stört

viele Grüße von Tom …Rom war ein Tippfehler 😉

Hi Tom,

den absoluten Betrag den Aktienrückkäufe ausmachen, gibt es beim Aktienfinder mittlerweile schon (ist schon ein paar Monate alt) und wurde auch so vorgestellt (#bereinigter Gewinn).

Zu dem Kommentar: „Ich habe mal irgendwo gelesen, dass UNUM große Rückstellungen aufbauen muss, um zukünftige Verpflichtungen bezahlen zu können. Das ist ein Risikofaktor der zu einem Abschlag bei der Bewertung führt.“ kann ich nur sagen, dass das genau das Geschäft einer Versicherung beschreibt (ungewisse (zeitliich un der Höhe nach) Zahlungen zu leisten und diese dann durch Beitragserhebung zu decken (von der einkalkulierten Sicherheitsmarge kann man dann gut leben).

Ich bin in den Versicherungswerten nicht invesitert: Das meiste Geld wird bei Lebens- und Rentenversicherungen verdient und für diese sehe ICH keinen Existenzbedarf