Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Mai 2024!

5 Ideen für deine Watchlist im Mai 2024

In dieser Ausgabe dabei: MSCI, SJM, WTRG, AWK & NNN

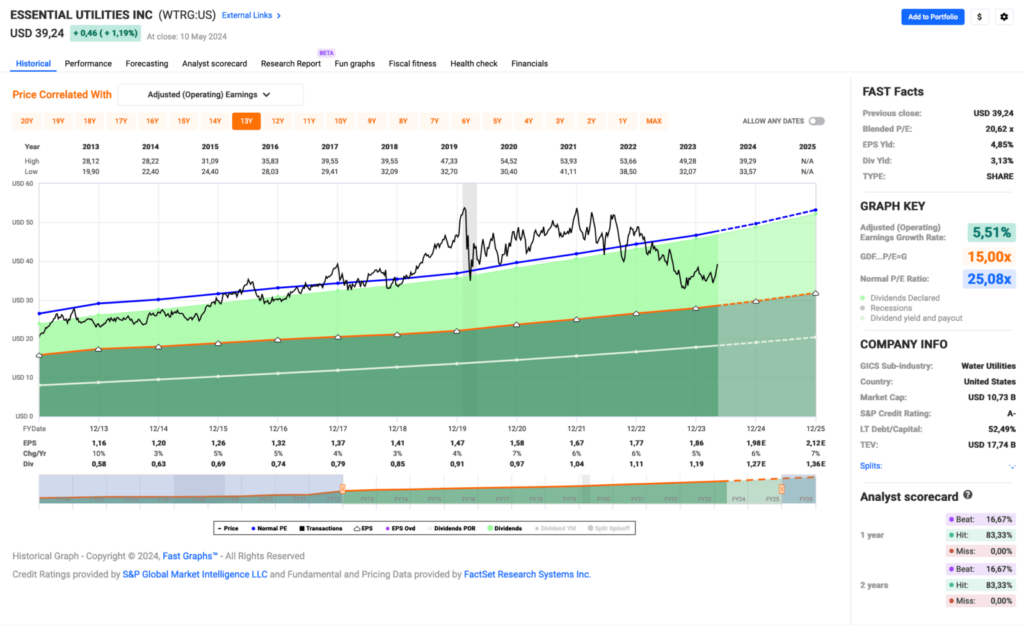

Idee #3: Essential Utilities Inc. (WTRG)

Essential Utilities, Inc. betreibt über seine Tochtergesellschaften regulierte Versorgungsunternehmen, die Wasser-, Abwasser- oder Erdgasdienstleistungen in den Vereinigten Staaten anbieten. Das Unternehmen ist in den Segmenten reguliertes Wasser und reguliertes Erdgas tätig. Es bietet Wasserdienstleistungen im Rahmen von Betriebs- und Wartungsverträgen mit Stadtverwaltungen und anderen Parteien an. Darüber hinaus bietet das Unternehmen Lösungen zum Schutz von Versorgungsleitungen und Reparaturdienstleistungen für Haushalte an. Unter den Marken Aqua und Peoples beliefert das Unternehmen rund 5,5 Millionen Haushalte in Pennsylvania, Ohio, Texas, Illinois, North Carolina, New Jersey, Indiana, Virginia und Kentucky mit Wasser, gewerblichem Wasser, Brandschutz, Industriewasser, Abwasser und anderen Wasser- und Versorgungsdienstleistungen. Das Unternehmen war früher als Aqua America, Inc. bekannt und änderte im Februar 2020 seinen Namen in Essential Utilities, Inc. Essential Utilities, Inc. wurde 1886 gegründet und hat seinen Hauptsitz in Bryn Mawr, Pennsylvania.

Als ich neulich durch mein Depot gegangen bin, ist mir nicht zum ersten Mal aufgefallen, dass ich immer noch keine Firma im Depot habe, die den Menschen eine der wichtigsten Ressourcen zum Leben zur Verfügung stellt, nämlich Alkohol.

Ach verdammt, ich meine Wasser. Wasser war’s! 😀

Zwar habe ich mich schon oft mit den Versorgern beschäftigt, die den Menschen diese wichtige Ressource ins Haus liefern, aber irgendwie hat es bisher kein Unternehmen tatsächlich auf meine Watchlist geschafft. Das ändert sich heute mit 2 Kandidaten und ich beginne mit Essential Utilities.

Früher hieß das Unternehmen Aqua America (Klingt wie ein Held aus dem Marvel-Universum, oder?), hat sich aber 2020 in Essential Utilities umbenannt, weil es inzwischen neben Wasser auch Erdgas an die angeschlossenen Haushalte liefert. Diese Kombination gefällt mir sehr gut.

Mir gefällt auch, dass Essential Utilities ein sehr konstantes Umsatz- und Gewinnwachstum aufweist. Dieses ist zwar nur einstellig, dafür aber sehr gleichmäßig und seit 2019 Jahr für Jahr leicht steigend. Im Durchschnitt der letzten 10 Jahre sprechen wir von +5,2% beim Gewinn pro Aktie, der sich auf +6,2% erhöht, wenn man den Zeitraum auf die letzten 3 Jahre einschränkt und noch weiter ansteigt, wenn der Ausblick für die nächsten 2-3 Jahre zutrifft.

In einem so regulierten Markt wie der Wasserwirtschaft sind konstante Einnahmen eigentlich fast schon vorprogrammiert, wenn der Regulierer nicht auf dumme Gedanken kommt. In den USA, wo Essential Utilities tätig ist, ist dies in der Regel unkritisch und ich erwarte hier auch in Zukunft eine ähnliche Konstanz.

Erfreulich ist, mit welcher Regelmäßigkeit auch die Ausschüttungen dem Gewinnwachstum folgten. Im Durchschnitt lag das Dividendenwachstum bei ca. 7% und die Ausschüttungsquote beträgt dennoch nur ca. 64%. Das ist für einen Versorger relativ niedrig und lässt noch Luft nach oben.

Ich glaube zwar nicht, dass wir hier noch größere Steigerungen sehen werden, aber sollte sich das Gewinnwachstum tatsächlich beschleunigen, würde ich das auch nicht ausschließen. Und eine Einstiegsdividendenrendite von über 3% bei einem Dividendenwachstum von 7% ist wirklich eine tolle und aus meiner Sicht vielversprechende Kombination.

Last but not least haben wir es hier mit einem waschechten Dividendenaristokraten zu tun, denn das Unternehmen erhöht seine Dividende seit nunmehr 33 Jahren ununterbrochen. Für mich ein weiterer Dividendenaristokrat, der oft unter dem Radar fliegt. Essential Utilities steht daher aufgrund all dieser Punkte relativ weit oben auf meiner Watchlist als potenzieller Kaufkandidat.

Essential Utilities ist ein sogenannter Dividend Champion und hat die Dividende die vergangenen 33 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 7,4% und in den letzten 3 Jahren um 7,0% jedes Jahr erhöht.

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 1,20 USD in 2014, auf 1,86 USD in 2023 und für 2024 werden 1,98 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 20,6 und liegt damit unter dem Schnitt der letzten 10 Jahre von 25,1.

Die Dividendenrendite (Dividend Yield) beträgt 3,1%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei guten 63,9%.

Das S&P Credit Rating ist A- (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 35,- USD bzw. 32,25 EUR und immer dann, wenn die Dividendenrendite etwas deutlicher über der 3%-Marke notiert.

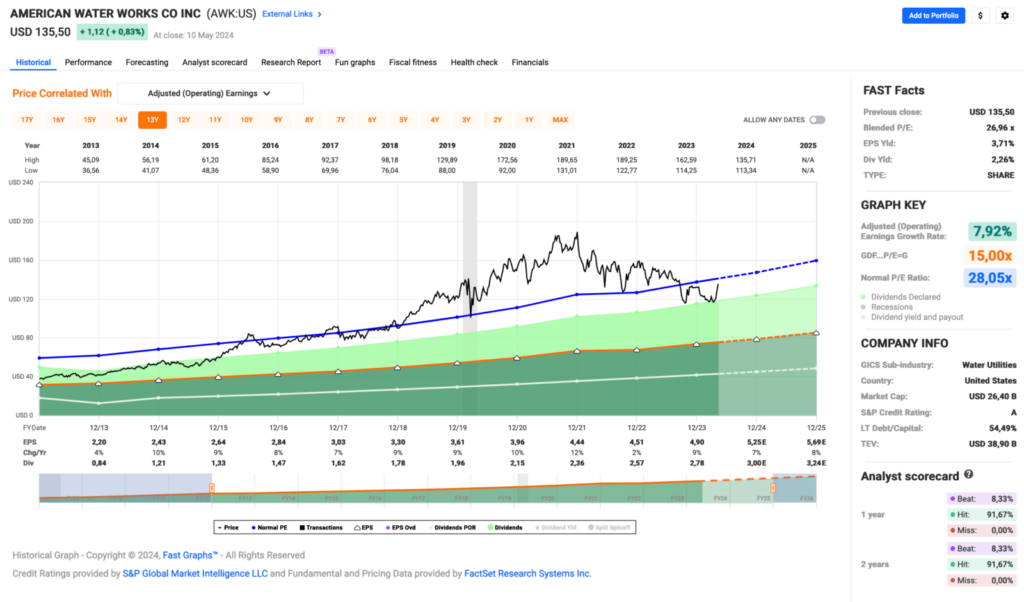

Idee #4: American Water Works Company Inc. (AWK)

American Water Works Company, Inc. erbringt über seine Tochtergesellschaften Wasser- und Abwasserdienstleistungen in den Vereinigten Staaten. Das Unternehmen bietet Wasser- und Abwasserdienstleistungen für rund 1.700 Gemeinden in 14 Bundesstaaten mit etwa 3,5 Millionen aktiven Kunden an. Das Unternehmen beliefert Privatkunden, gewerbliche Kunden, darunter Lebensmittel- und Getränkehersteller, gewerbliche Immobilienentwickler und -eigentümer sowie Energieversorger, Feuerwehren und private Feuerwehren, Industriekunden, wie z. B. große Fertigungs-, Bergbau- und Produktionsbetriebe, Behörden mit Regierungsgebäuden und anderen Einrichtungen des öffentlichen Sektors, wie Schulen und Universitäten, sowie andere Versorgungsunternehmen und kommunale Wasser- und Abwassersysteme. Darüber hinaus erbringt das Unternehmen Wasser- und Abwasserdienstleistungen auf Militäreinrichtungen und schließt Verträge mit kommunalen Kunden ab, vor allem für den Betrieb und die Verwaltung von Wasser- und Abwasseranlagen, und bietet weitere damit verbundene Dienstleistungen an. Darüber hinaus betreibt das Unternehmen etwa 80 Oberflächenwasseraufbereitungsanlagen, 540 Grundwasseraufbereitungsanlagen, 175 Abwasseraufbereitungsanlagen, 53.700 Meilen an Übertragungs-, Verteilungs- und Sammelleitungen und -rohren, 1.200 Grundwasserbrunnen, 1.700 Wasser- und Abwasserpumpstationen, 1.100 Speicheranlagen für aufbereitetes Wasser und 74 Dämme. Das Unternehmen wurde 1886 gegründet und hat seinen Hauptsitz in Camden, New Jersey.

Und werfen wir gleich noch einen Blick auf einen zweiten potentiellen Kandidaten, American Water Works.

Im Grunde gilt hier alles, was ich gerade über Essential Utilities gesagt habe auch, nur dass American Water Works sich wirklich zu 100% auf Wasser (Bereitstellung & Entsorgung) konzentriert und das Gewinnwachstum ein paar Prozentpunkte höher ist, dafür ist die Dividendenrendite derzeit etwas niedriger. Wer also einen sehr langen Zeithorizont hat und von den wirtschaftlichen Aussichten des Unternehmens überzeugt ist, für den könnte American Water Works vielleicht die bessere Wahl sein.

Das Unternehmen ist der größte Anbieter solcher Dienstleistungen in den USA und in mehr Bundesstaaten vertreten als die Konkurrenz. Das Unternehmen versorgt nicht weniger als 14 Millionen Menschen in 14 US-Bundesstaaten und beliefert unter anderem auch Behörden und Militäreinrichtungen. Die Ursprünge von American Water Works gehen sogar bis ins Jahr 1886 zurück. Wow!

Bei Essential Utilities hatte ich bereits auf das relativ krisenresistente Geschäftsmodell dieser Versorger hingewiesen, hinzu kommt hier natürlich die Tatsache, dass sich in absehbarer Zeit wohl kaum neue Wettbewerber entwickeln werden, da die Markteintrittsbarrieren (Regulierung, hohe Investitionen bei zunächst geringen Kundenzahlen) doch sehr hoch sind.

Und man scheint nicht nur gegen aufkommende Konkurrenz gut abgeschirmt zu sein, sondern kauft auch regelmäßig zu. Dies sogar in einem sehr hohen Tempo. Allein im Jahr 2023 hat man über 20 kleinere lokale Wasserversorger gekauft und integriert. Auch für 2024 sind wieder zahlreiche dieser kleineren Übernahmen geplant. Mit jeder Übernahme wächst der Wettbewerbsvorteil, Stichwort Skaleneffekte.

Das ist doch eine rosige Zukunft, die sich hier abzeichnet, oder? Zumindest sehe ich das so. Einzig die Verschuldung trübt diese durchaus positive Einschätzung bei mir ein wenig. Da hat sich in den letzten Jahren doch einiges angesammelt und bei steigenden Zinsen muss das alles auch finanziert werden. Branchenspezifisch ist diese hohe Verschuldung bei den Versorgern nun nicht ganz untypisch, aber weniger wäre hier doch mehr. Immerhin drückt das Credit Rating von A auch von Seiten der Ratingagenturen aus, dass man nicht übermäßig besorgt ist.

Auch die Tatsache, dass im Prinzip der gesamte Free Cash Flow für Dividendenzahlungen verwendet wird, sollte nicht beunruhigen. Dies ist für das Geschäftsmodell durchaus üblich. Refinanzierungen für Reinvestitionen oder Akquisitionen werden in der Regel über Kapitalerhöhungen, also neue eigene Aktien, finanziert. Das ist nicht unähnlich dem, was auch REITs machen.

Ich weiß, der Gedanke ist zunächst nicht so prickelnd und eigentlich müsste es auch anders (sprich besser) gehen, aber das ist nun mal das Geschäftsmodell dieser Versorger und American Water Works ist da keine Ausnahme. Wenn man das nicht mag, dann sind Versorger (aber auch REITs) nichts für das eigene Portfolio.

Im Gegenzug wird man für diese „Unbequemlichkeit“ mit einer relativ hohen Dividende belohnt, da der gesamte Cash Flow dafür verwendet werden kann. Ob man bei American Water Works aktuell von einer hohen Dividende sprechen kann, sei hier mal dahingestellt.

American Water Works ist ein sogenannter Dividend Contender und hat die Dividende die vergangenen 16 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 12,7% und in den letzten 3 Jahren um 8,9% jedes Jahr erhöht.

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 2,43 USD in 2014, auf 4,90 USD in 2023 und für 2024 werden 5,25 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 27,0 und liegt damit unter dem Schnitt der letzten 10 Jahre von 28,1.

Die Dividendenrendite (Dividend Yield) beträgt 2,3%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei sehr guten 56,7%.

Das S&P Credit Rating ist A (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 75,- USD bzw. 69,- EUR und immer dann, wenn die Dividendenrendite bei 3% oder höher liegt.

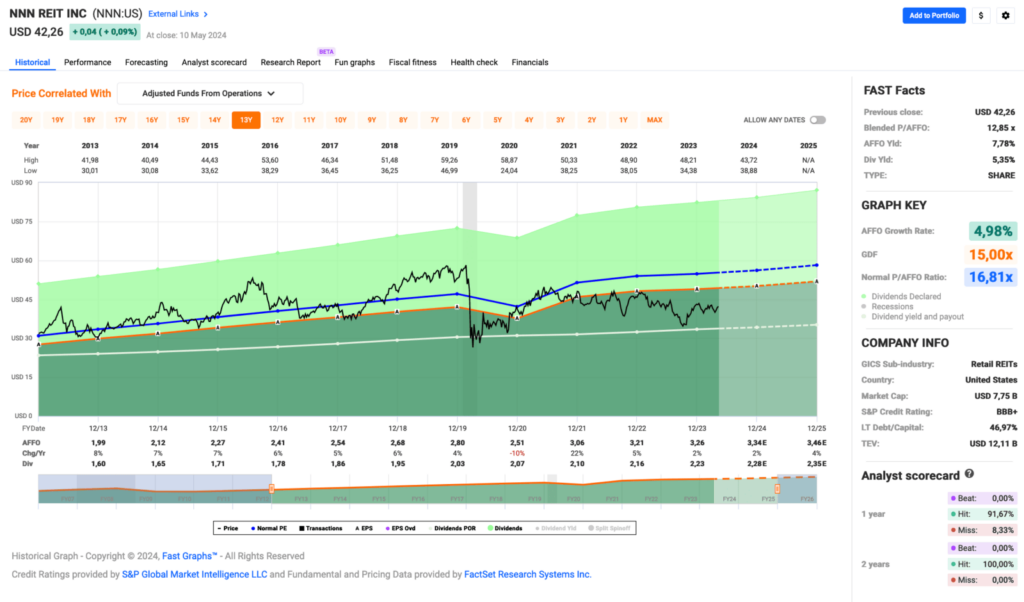

Idee #5: NNN REIT Inc. (NNN)

NNN REIT investiert in erster Linie in hochwertige Einzelhandelsimmobilien, die in der Regel mit langfristigen Nettomietverträgen ausgestattet sind. Zum 31. Dezember 2023 besaß das Unternehmen 3.532 Immobilien in 49 Staaten mit einer vermietbaren Bruttofläche von ca. 36,0 Millionen Quadratfuß und einer gewichteten durchschnittlichen Restlaufzeit von 10,1 Jahren. NNN ist einer von nur drei börsennotierten REITs, die ihre jährliche Dividende in 34 oder mehr aufeinanderfolgenden Jahren erhöht haben.

Last but not least wie üblich ein REIT. Diesmal schaue ich mir NNN REIT an.

Mit den REITs läuft es ja nicht so gut, seit es endlich wieder Zinsen gibt. Und das unmittelbar nach der Pandemie, wo dieser Sektor schon ziemlich unter Druck war. Das kann man blöd finden, weil es die Performance im Depot nach unten zieht, oder man kann es feiern, weil man immer noch recht günstig Anteile nachkaufen kann. Ich tendiere zu Letzterem.

So ist es auch bei NNN REIT und ich weiß gar nicht, was ich schreiben soll, denn eigentlich läuft das Geschäft so, wie es laufen soll. Die Mieten kommen pünktlich rein und die Mieterhöhungen versucht man so gut es geht umzusetzen, idealerweise in Höhe der Inflation. Das gelingt nicht zu 100%, aber man ist nahe dran. Das Ergebnis ist eine Steigerung der AFFO um 3,8% gegenüber 2023.

Auch der Vermietungsstand der Immobilien kann sich sehen lassen. Hier liegt NNN REIT mit 99,4% an der Spitze und das sieht man als Investor doch gerne, oder? Immerhin verwaltet man bereits über 3.500 Immobilien. Da muss man erst einmal eine solche Quote hinbekommen.

Auch 2024 will das Unternehmen weiter expandieren. Die dafür avisierten 400-500 Mio. USD sollen zu 65% aus dem Free Cash Flow finanziert werden. Das bedeutet im Umkehrschluss aber auch, dass der Rest über neue Schulden finanziert werden muss. Die aktuelle Verschuldungssituation ist bei NNN REIT zwar absolut im Rahmen, trotzdem würde ich mir wünschen, dass sie möglichst keine neuen Schulden aufnehmen.

Aber das Management wird hoffentlich wissen, was es tut. Immerhin haben sie im letzten Quartalsbericht klar kommuniziert, dass der Plan vorerst nur für das nächste Quartal (Q2) gilt und sie die Fortführung für Q3 & Q4 von den dann vorherrschenden Marktbedingungen abhängig machen werden. Das hört sich für mich vernünftig an.

Ich finde eigentlich nichts zu meckern. Bei der aktuellen Bewertung erscheint mir eine Investition durchaus attraktiv. Mit einem P/AFFO-Verhältnis von unter 13 liegt NNN REIT unter dem eigenen historischen Durchschnitt (über 10 Jahre) von 16,8 und die Dividendenrendite liegt aktuell bei 5,4%. Also etwa auf dem Niveau der Verzinsung kurzfristiger US-Staatsanleihen.

Wahrscheinlich wegen dieser Konkurrenz kommt der Kurs auch nicht so recht vom Fleck. Ich bin gespannt, was passiert, wenn die FED im Juli oder August vielleicht doch einmal die Zinsen leicht senkt. Das sollte dann eigentlich einen schönen Schub für den REIT-Sektor und damit auch für NNN REIT geben.

NNN REIT ist ein sogenannter Dividend Champion und hat seine Dividende die vergangenen 35 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 3,4% und in den letzten 3 Jahren um 2,5% jedes Jahr gesteigert.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 2,12 USD in 2014, auf 3,26 USD in 2023 und für 2024 werden 3,34 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 12,8 und liegt damit unter dem Schnitt der letzten 10 Jahre von 16,6.

Die Dividendenrendite (Dividend Yield) beträgt 5,4%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag für einen REIT bei sehr niedrigen 68,4%.

Das S&P Credit Rating ist BBB+ (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 38,- USD bzw. 35,- EUR und immer dann, wenn die Dividendenrendite bei 6% oder höher liegt.

Was habt ihr so auf eurer Watchlist im Mai 2024 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Von den oben genannten Unternehmen wäre derzeit Essential Utilities wohl meine bevorzugte Wahl für einen Kauf, aber auch The Smucker Company sieht (Achtung Wortspiel) ganz „süß“ aus und könnte mir „schmecken“. Ha ha!

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen?

Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,085

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Danke für die Inspiration. Bei Versorgern bin ich ja grundsätzlich Feuer und Flamme, glücklicherweise lese ich in der Hinsicht mal nicht viel neues und brauche nicht in Aktionismus zu verfallen. Bei MSCI hab ich keine wirkliche Meinung, spricht irgendwie nicht zu mir. Ja, das ist nun wirklich kein rationales Argument, aber wenn mich ein Gefühl mal vom Kauf abhält, solls mir nur recht sein. VG

Hi Niko!

Danke fürs Vorbeischauen.

Oh, sag das nicht. Ich bin der Meinung, wenn man langfristig erfolgreich sein will, muss man sich mit seiner Investition wohlfühlen. Und da ist das Bauchgefühl sehr wichtig.

Zumindest höre ich sehr oft auf mein Bauchgefühl und bin damit bisher ganz gut gefahren.

Grüße aus Huaraz, Peru.

CU Ingo.

Hallo Ingo,

eine interessante Liste. MSCI habe ich mir vor langer Zeit angeschaut, ich glaube vor Corona. Schaut man sich den Chart heute an, hat es vielleicht eine gute Chance sich positiv zu entwickeln. Aber für eine immer noch so hoch bewertete Aktien mit gerade mal 1% Dividendenrendite und ein paar Schwierigkeiten ist es nicht in meinem engeren Kreis. Da finde ich Blackrock, obwohl die viel Dynamik verloren haben, immer noch interessanter.

Die Smucker besitze ich in einer kleinen Position (20 Stück) seit ein paar Jahren. Ein Unternehmen, das man im Depot haben kann, aber nicht muss. Das schöne sind die Dividendensteigerungen, der Kursverlauf ist stabil, aber nicht spektakulär. Viele haben den Wert nicht, wobei er gerade für vorsichtigere Naturen, die Dividende stark priorisieren, sehr gut geeignet ist. Mit den Umstrukturierungen sicher recht günstig zu haben. Wer nicht viel Drama will, kann sich Smucker kaufen.

Zu den Wasserwerten: Die sind speziell in den USA sehr hoch angesehen. Das sieht man recht deutlich an der vergangenen Bewertungen deiner beiden Titel. Ich habe beide nicht, wobei die Water Works aufgrund ihres Alters einen gewissen Kultstatus besitzt. Ich würde aufgrund der Zahlen und Geschäftsfelder die Essential Utilities bevorzugen, weil die neben Wasser noch Gas verkaufen. 3% Dividendenrendite finde ich gut und als langfristiger Titel sicherlich interessant.

NNN besitze ich schon lange und ich habe tatsächlich diesen Monat aufgestockt mit 50 Stück, Der REIT ist sehr solide und ich kann mir auch vorstellen, noch ein paar weitere bei guter Bewertung zu kaufen. Wenn man im REIT Bereich investieren möchte, dann ist dieses Unternehmen eine Überlegung wert.

Ich habe jetzt gesehen, das Medical Property Trust tatsächlich im Mai eine Dividende von 0,15 $ auszahlen wollen. Bei dem Management frage ich mich langsam, was da los ist? Die kämpfen um die Einnahmen von ihren Hauptmietern und machen so etwas. Das erinnert mich ein bisschen an Bed, Bad and beyond, die bis fast zu ihrem Untergang eigene Aktien aufgekauft haben und dann nicht mehr liquide waren. Ist jetzt Geschichte. Aber vielleicht irre ich mich auch und sie handeln im Sinne ihrer Aktionäre.

Ich habe momentan keine sog. heißen Aktien, worauf ich speziell schaue. Wenn ich noch was im Mai investiere, stocke ich vielleicht noch ein paar bestehende Werte auf, so wie bei NNN. Aber viel investieren werde ich im Mai nicht mehr, hab Urlaub gemacht und ich darf dem lieben Staat sicher noch eine anständige Nachzahlung geben. Da momentan eh alles hoch ist, muss ich auch nicht so aktiv sein.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Ich weiß nicht, ob ich das Management von MPW als verrückt bezeichnen würde. Als REIT müssen sie sowieso bestimmte Auflagen erfüllen, was die Ausschüttungsquote angeht, und dann sind einige der negativen Effekte von außen aufgezwungen, wo man wahrscheinlich immer bis zur letzten Minute so wirtschaftet, als würde dieser negative Effekt nicht eintreten.

Aber ja, das sehe ich auch mit gemischten Gefühlen. Das könnte man besser machen.

Mit REITs hat man im Moment sowieso nicht so viel Spaß, aber es wird bessere Zeiten geben. Da bin ich mir sicher.

Grüße aus Köthen.

CU Ingo.