Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Mai 2022!

5 Ideen für deine Watchlist im Mai 2022

In dieser Ausgabe dabei: JPM, LEG, SWK, PH & DLR

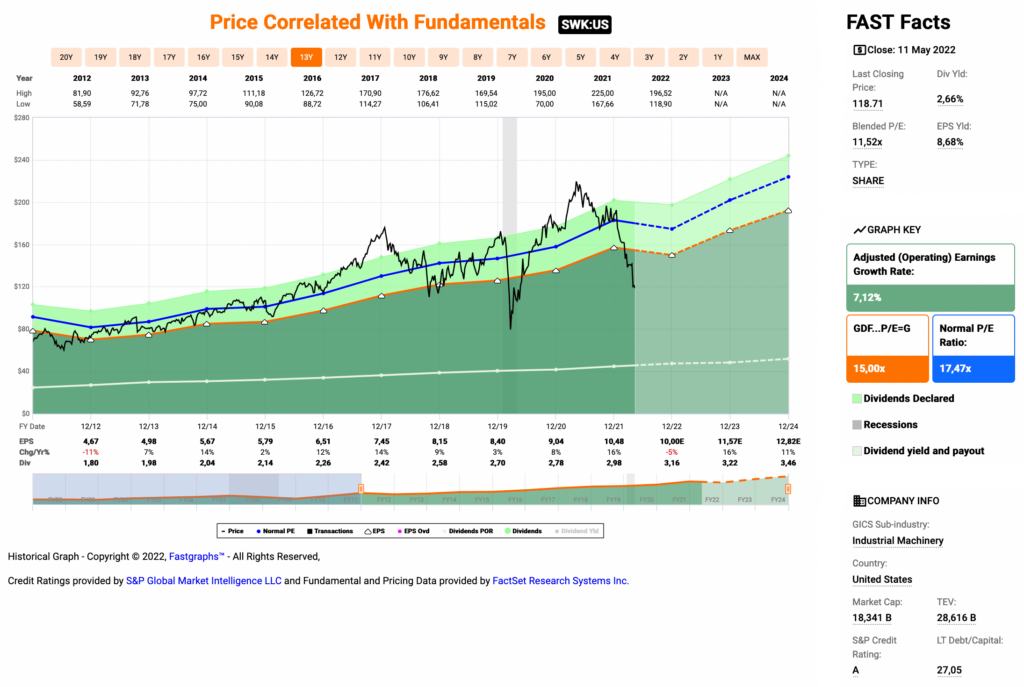

Idee #3: Stanley Black & Decker Inc. (SWK)

Stanley Black & Decker, Inc. ist in den Vereinigten Staaten, Kanada, dem übrigen Amerika, Frankreich, dem übrigen Europa und Asien in den Bereichen Werkzeuge und Aufbewahrung sowie Industrie tätig. Das Segment Tools & Storage bietet Produkte für den professionellen Einsatz an, darunter kabelgebundene und kabellose Elektrowerkzeuge und -geräte für den professionellen Einsatz sowie Druckluftwerkzeuge und Befestigungsmittel. Dieses Segment vertreibt seine Produkte über Einzelhändler, Distributoren, Händler und einen Direktvertrieb an professionelle Endverbraucher, Distributoren, Händler, Einzelhandelskunden und Industriekunden in verschiedenen Branchen. Das Industriesegment des Unternehmens bietet technische Befestigungssysteme und -produkte für Kunden in der Automobil-, Fertigungs-, Elektronik-, Bau-, Luft- und Raumfahrt- und anderen Industrien an; verkauft und vermietet kundenspezifische Rohrbearbeitungs-, Verbindungsschweiß- und Beschichtungsgeräte für den Einsatz beim Bau von Pipelines mit großem und kleinem Durchmesser und bietet Pipeline-Inspektionsdienste an; und verkauft hydraulische Werkzeuge und leistungsgesteuerte Anbaugeräte für schwere Geräte. Dieses Segment bedient die Öl- und Erdgaspipeline-Industrie und andere Industriekunden. Es verkauft auch automatische Türen an gewerbliche Kunden. Das Unternehmen war früher unter dem Namen The Stanley Works bekannt und änderte im März 2010 seinen Namen in Stanley Black & Decker, Inc. Stanley Black & Decker, Inc. wurde 1843 gegründet und hat seinen Hauptsitz in New Britain, Connecticut.

Black & Decker ist das amerikanische Bosch, oder? Naja sehr ähnlich sind sie sich schon, jedoch kann man in Bosch bekanntlich nicht an der Börse investieren, in Black & Decker dagegen schon.

Bisher war mir die Aktie aber immer zu teuer und das Corona-Tief im März 2020 hab ich bekanntlich etwas verschlafen, weil ich davon ausging, dass die Erholung viel länger andauern wird. Nun ja, wie wir heute wissen kam es anders. Hier stehen wir also 2 Jahre später und so wie es ausschaut, bekommen Leute wie ich eine 2. Chance.

Black & Decker kam sehr gut durch die Pandemie, muss jetzt aber im Zuge zunehmender Lieferengpässe, Stichwort Lieferkettenunterbrechung in China durch deren Zero-Covid-Politik, und den aufkommenden Rezessionsängsten in den USA, Federn lassen. So droht in 2022 zum ersten Mal seit fast einer Dekade, 9 Jahre um genau zu sein, wieder ein Gewinnrückgang.

Der Ausblick wurde dementsprechend gesenkt und der Kurs ging auf Tauchstation.

Laut Management ist dies aber nur ein kurzzeitiger Rückschlag und man rechnet mit einer schnellen Rückkehr zum Gewinnwachstum bereits ab dem Jahr 2023. Dieser soll durch Aufholeffekte sogar den Verlust in 2022 komplett kompensieren. Wenn alles nach Plan geht, dann wird 2022 also nur eine Art Minischlagloch in der Straße auf dem Weg nach oben sein.

Denn was das Management von Black & Decker klar herausgestellt hat ist, dass der Bedarf größer ist, als man selbst erfüllen kann. Man könnte also mehr verkaufen, wenn die externen Faktoren nicht limitieren würden.

Positiv hervorzuheben ist in Zeiten von Zinserhöhungen auf jeden Fall auch die qualitative Seite der Bilanz von Black & Decker. Die Schulden halten sich in Grenzen und ein Credit Rating von A sollte die Refinanzierung problemlos und zu günstigen Konditionen möglich machen. Wahrscheinlich kann man dies sogar als einen klaren Wettbewerbsvorteil sehen, wenn die FED ihren Plan für 2022 und 2023 durchzieht.

Ich mag auf jeden Fall Unternehmen mit möglichst wenig Schulden. 🙂

Aber auch Black & Decker wird mit der Inflation zu kämpfen haben, da war das Management sehr deutlich. Die gestiegenen Rohstoffpreise drücken auf die operative Marge und damit auf die Profitabilität. Es wird also ein kritischer Faktor sein, inwieweit man in der Lage ist, die höheren Kosten an die Endverbraucher weiterzugeben, ohne die Umsatzmenge zu stark negativ zu beeinträchtigen.

Mir gefällt auf jeden Fall, was ich hier sehe. Dazu gibt es eine Dividendenrendite zum Einstieg von 2,7%. Ein Wert, den man bei Black & Decker mit Ausnahme des 2020er Märztiefs schon ewig nicht mehr gesehen hat. Dazu eine sehr niedrige Ausschüttungsquote und in der Regel ordentliche Dividendenerhöhungen. Was will man mehr?

Anmerkung: Ich habe mir am Freitag (13.5.) nun 9 Stück von Black & Decker zum Preis von je 116,55 EUR ins Depot gelegt und so den bei mir etwas unterbesetzten Industriesektor gestärkt.

Black & Decker ist ein sogenannter Dividend King* und hat seine Dividende die vergangenen 54 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 6,5% und in den letzten 3 Jahren um 3,6% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,67 USD in 2012, auf 10,48 USD in 2021 und für 2022 werden 10,00 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,5 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 17,5.

Die Dividendenrendite (Dividend Yield) beträgt 2,7%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei sehr guten 28,4%.

Ich finde Preise um und unterhalb von 115,- USD bzw. 109,50 EUR interessant und immer, wenn die Dividendenrendite Richtung 3% notiert.

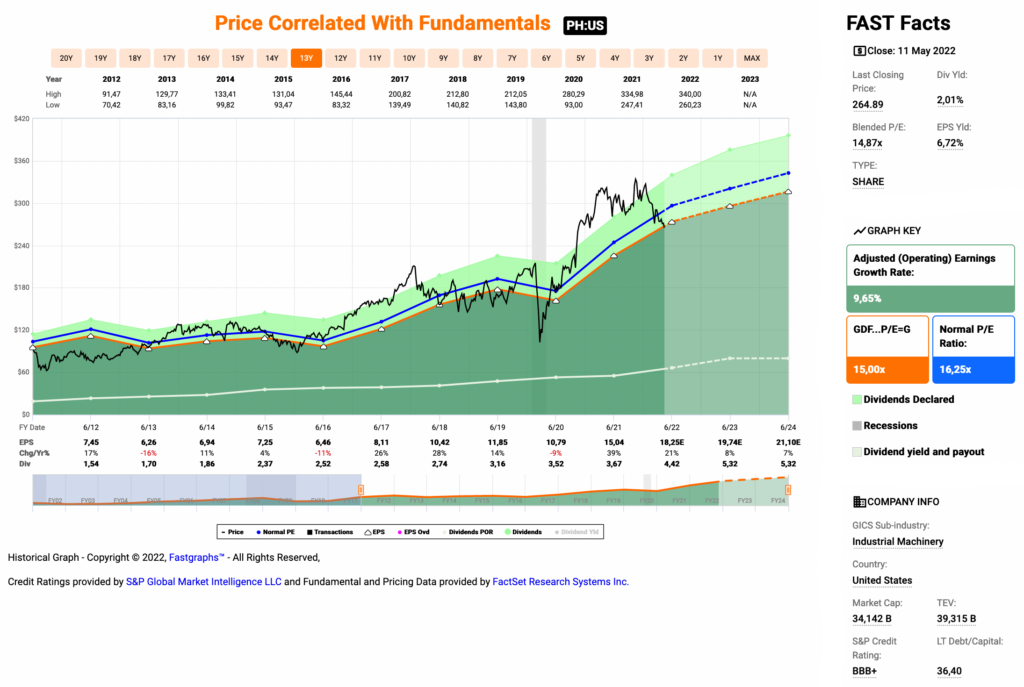

Idee #4: Parker-Hannifin Corp. (PH)

Die Parker-Hannifin Corporation produziert und vertreibt Antriebs- und Steuerungstechnologien und -systeme für verschiedene mobile, industrielle und Luft- und Raumfahrtmärkte weltweit. Das Unternehmen ist in zwei Segmenten tätig: Diversified Industrial und Aerospace Systems. Das Unternehmenssegment Diversified Industrial bietet Lösungen für Dichtungen, Abschirmungen, thermische Produkte und Systeme, Klebstoffe, Beschichtungen und Geräusch-, Vibrations- und Härtelösungen; Filter, Systeme und Diagnoselösungen zur Überwachung und Entfernung von Verunreinigungen aus Kraftstoff, Luft, Öl, Wasser und anderen Flüssigkeiten und Gasen; Steckverbinder zur Steuerung, Übertragung und Eindämmung von Flüssigkeiten; Steuerungslösungen für extreme Korrosionsbeständigkeit, Temperaturen, Drücke und präzisen Durchfluss; sowie hydraulische, pneumatische und elektromechanische Komponenten und Systeme für Hersteller und Anwender von mobilen und industriellen Maschinen und Anlagen. Dieses Segment verkauft seine Produkte an Erstausrüster (OEMs) und Händler, die die Ersatzteilmärkte in der Fertigungs-, Verpackungs-, Verarbeitungs-, Transport-, Bau-, Kühl- und Klimaanlagen-, Landwirtschafts- und Militärmaschinen- und -ausrüstungsindustrie bedienen. Das Segment Luft- und Raumfahrtsysteme bietet Produkte für den Einsatz in zivilen und militärischen Flugzeug- und Triebwerksprogrammen an, wie z.B. Steuersysteme und -komponenten, Triebwerkskanäle, Triebwerksauslassdüsen und -baugruppen, Triebwerkssysteme und -komponenten, Flüssigkeitsfördersysteme und -komponenten, Kraftstoffsysteme und -komponenten, Inertisierungssysteme für Kraftstofftanks, Hydrauliksysteme und -komponenten, Schmierkomponenten, Vorsteuerungen, pneumatische Steuerungskomponenten, Wärmemanagementprodukte, Räder und Bremsen sowie Flüssigkeitsdosier-, -abgabe- und -zerstäubungsgeräte. Dieses Segment vertreibt seine Produkte direkt an Erstausrüster und Endverbraucher. Es vertreibt seine Produkte über Direktvertriebsmitarbeiter, unabhängige Distributoren und Handelsvertreter. Das Unternehmen wurde 1917 gegründet und hat seinen Hauptsitz in Cleveland, Ohio.

Mit Leggett & Platt und Black & Decker hatten wir in diesem Artikel bereits 2 sogenannte Dividendenkönige. Also Unternehmen, die ihre Dividende seit 50 Jahren oder mehr ohne Unterbrechung gesteigert haben. Und nun kommt mit Parker-Hannifin sogar noch ein dritter Kandidat hinzu. Wow!

Auch Parker-Hannifin ist dem Sektor Industrials (Industriewerte) zuzurechnen, welcher bei mir im Depot noch etwas unterbesetzt ist. Allein deswegen schaue ich mir das Unternehmen immer wieder mal an, aber bisher war mir die Aktie jedes Mal zu teuer. Um es gleich vorwegzunehmen, sie ist es immer noch, auch wenn es seit Beginn des Jahres bereits ordentlich nach unten ging.

Das Unternehmen teilt sich grob in 2 Segmente. Einmal in den Bereich „alles Mögliche für die Industrie“ und einmal den Bereich Luft- und Raumfahrt. Aber im Prinzip ist man in beiden Bereichen mehr oder weniger ein Mischwarenladen für das, was andere Unternehmen in der industriellen Produktion so alles gebrauchen könnten.

Dieser bereits recht große Mischwarenladen namens Parker-Hannifin wird auch noch regelmäßig durch Zukäufe vergrößert und qualitativ aufgewertet. So kaufte man zuletzt die Meggitt PLC für schlappe 8,3 Milliarden USD, muss aber im Gegenzug einen Teil seiner Rad- und Bremsenproduktion für Flugzeuge verkaufen. Dies passiert vor dem Hintergrund, dass Parker-Hannifin kein Monopol in dem Bereich aufbauen darf.

An der Stelle merkt man schon, in bestimmten Bereichen geht fast kein Weg an Parker-Hannifin als Zulieferer vorbei. Dies sehe ich als Wettbewerbsvorteil.

Das Management hat für die Zukunft eine klare Ausrichtung auf Elektrifizierung (und Digitalisierung, aber welche Firma hat das nicht) ausgegeben. So möchte man vorn mit dabei sein, wenn es um Komponenten für Elektroautos und später auch Elektroflugzeuge geht, aber auch bei Windturbinen, Solarpanels und alles rund um das Thema Wasserstoff.

Die Marktführerschaft soll so von vornherein abgesichert werden in den Bereichen, wo man jetzt bereits der Platzhirsch ist und alles andere wird als (O-Ton) bedeutende Möglichkeit (significant opportunity) angesehen.

Aufgrund der ständigen Überbewertung der Aktie von Parker-Hannifin, war der Wert in letzter Zeit nicht wirklich ein Liebling bei uns Dividendensammlern. Aber durch die Kursrücksetzer sind wir jetzt zumindest schonmal im Bereich von 2% Dividendenrendite angekommen. Dazu fiel die letzte Dividendenerhöhung im April (für die Ausschüttung im Juni) mit +29,1% ausgesprochen gut aus.

So mag ich das! Noch ein paar Rücksetzer und ich könnte schwach werden. 😉

Parker-Hannifin ist ein sogenannter Dividend King* und hat seine Dividende die vergangenen 65 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 11,4% und in den letzten 3 Jahren um 10,2% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 7,45 USD in 2012, auf 15,04 USD in 2021 und für 2022 werden 18,25 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 14,9 und liegt damit unter dem Schnitt der letzten Jahre von 16,3.

Die Dividendenrendite (Dividend Yield) beträgt 2,0%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei sehr guten 24,4%.

Ich finde Preise um und unterhalb von 175,- USD bzw. 166,75 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

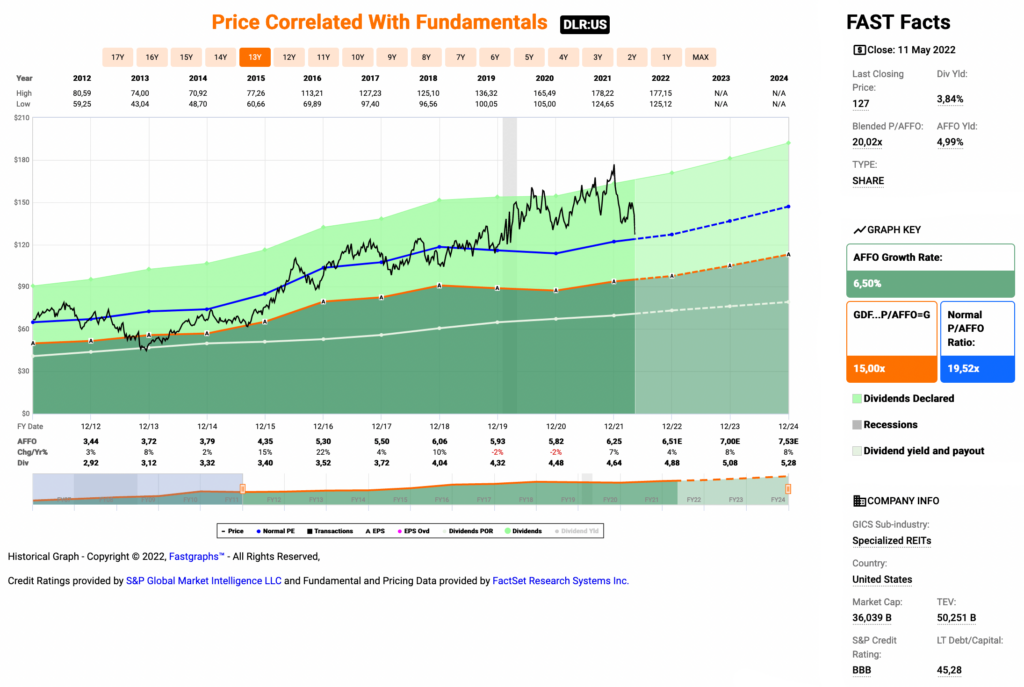

Idee #5: Digital Realty Trust Inc. (DLR)

Digital Realty unterstützt die weltweit führenden Unternehmen und Service Provider durch die Bereitstellung des gesamten Spektrums an Rechenzentrums-, Colocation- und Interconnection-Lösungen. PlatformDIGITALR, die globale Rechenzentrumsplattform des Unternehmens, bietet Kunden eine verlässliche Grundlage und eine bewährte PDxTM-Lösungsmethodik (Pervasive Datacenter Architecture) für die Skalierung des digitalen Geschäfts und die effiziente Bewältigung der Herausforderungen der Datenintensität. Die globale Rechenzentrumspräsenz von Digital Realty bietet Kunden Zugang zu den vernetzten Gemeinschaften, die ihnen wichtig sind, mit mehr als 284 Einrichtungen in 48 Metropolen in 23 Ländern auf sechs Kontinenten.

Last but not least zum Schluss wie üblich ein REIT, Digital Realty.

Digital Realty beleuchtete ich bereits im Jahr 2019 im Rahmen einen Watchlist-Artikels, aber seitdem hatte sich der Kurs einfach zu weit von seiner fairen Bewertung entfernt, als dass der Wert für mich noch interessant sein konnte.

Nach einer Korrektur von fast 30% allein seit Jahresbeginn, erscheint mir Digital Realty aber wieder mal einen Blick wert. Oder was meint ihr?

Aber jetzt nicht gleich ausflippen und losrennen. Mit einem P/AFFO Ratio von immer noch 20, ist es jetzt auch nicht direkt ein Schnäppchen. Also immer ruhig und erst nachdenken.

Was mir bei Digital Realty auffällt, kein anderer REIT, den ich in den letzten Monaten recherchiert habe, hat so viele Akquisitionen (Zukäufe) hinter sich bzw. geplante und bereits verkündete noch vor sich. Das macht eine Einschätzung in meinen Augen sehr schwierig, da sehr viel in Bewegung ist und man die Entwicklung etwas abwarten muss.

Ist es erfolgreich, dann wächst man durch Zukäufe (speziell in Europa und Indien) weiter enorm und verdient damit gutes Geld. Ist es das nicht, dann bürdet man sich unnötige Schulden auf, die irgendwie bezahlt werden müssen. In Zeiten von Leitzinserhöhungen keine leichte Aufgabe.

Ich bin nicht ganz sicher, aber vielleicht ist das ja auch der Grund, warum der Kurs von Digital Realty überproportional zum restlichen REIT-Sektor so nachgegeben hat?

Klar, die anstehenden Zinserhöhungen drücken den REITs allgemein aufs Gemüt. Aber die Rückgänge bei Digital Realty sind schon etwas deutlicher und nicht allein dadurch zu erklären.

Zumindest kann das Management bisher auf einen sehr guten Track Record (Erfolgsbilanz) verweisen. So steigerte man die Dividende seit IPO (Initial Public Offering bzw. Börsengang) jährlich im Schnitt von 9%, was ungefähr auf Niveau des Gewinnwachstums von 8% liegt. Das ist sehr gut!

Die letzten Jahre schwächelte man hier zwar etwas, aber der mittelfristige Ausblick ist allgemein sehr positiv und sollte Digital Realty die Expansion durch Zukäufe weiterhin erfolgreich umsetzen können, dann wird die Zukunft eine durchaus rosige sein.

Digital Realty ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 17 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 6,6% und in den letzten 3 Jahren um 5,5% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 3,44 USD in 2012, auf 6,25 USD in 2021 und für 2022 werden 6,51 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 20,0 und liegt damit leicht über dem Schnitt der letzten Jahre von 19,5.

Die Dividendenrendite (Dividend Yield) beträgt 3,8%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei für einen REIT niedrigen 74,2%.

Ich finde Preise um und unterhalb von 98,- USD bzw. 93,25 EUR interessant und immer, wenn die Dividendenrendite bei 5% oder höher notiert.

Was habt ihr so auf eurer Watchlist im Mai 2022 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube aus den gerade genannten Unternehmen, wäre aktuell Black & Decker oder Leggett & Platt meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,05

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

interessante Liste diesen Monat. Bei LEG und SWK bin ich schon ivestiert und PH sowie DLR habe ich auf der Watchlist.

PH habe ich mir in den letzten Wochen näher angesehen (Bei der Erhöhung fiel sie vielen auf) und werde dort investieren.

Aktuell halte ich sie für günstig bewertet. Ein aktuelles 15er KGV bei der Historie und einem organischem Wachstumsplan bis 2027 von 4-6% mit EPS >+10% p.a. Nur weil es Industrie ist und nicht Nahrungsmittel. Für PEP/KO zahlt man wesentlich mehr bei maximal gleichen Aussichten.

Nur der Dollarkurs gefällt mir derzeit für US-Käufe nicht so ganz. Aber man kann nicht alles haben.

Glückwunsch zum SWK-Einstieg. Da sollte im Juli die Erhöhung bekannt gegeben werden. Dazu gibt es noch offen Rückkaufsermächtiungen von mehr als 10% der Aktien aus den Verkäufen der Sicherheitssparte und der Automatiktüren.

VG,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Ja die +29% bei PH sind in der Tat positiv aufgefallen. Ich beobachte den Wert schon länger und leider ist er meist deutlich überbewertet. Hier ist Geduld gefragt.

Bzgl. dem Dollarkurs muss ich auch immer schlucken, wenn ich investiere. Ich glaube zwar nicht, dass wir die 1,50 USD/EUR in den nächsten Jahren wiedersehen werden, aber wenn es doch mal wieder eine solche Übertreibung in die andere Richtung geben sollte, dann „verlieren“ wir hier ganz ordentlich.

Man kann halt nicht alles haben und in der Regel gleicht sich das über die Jahre immer wieder aus, sofern man kontinuierlich am Ball bleibt und bei jedem beliebigen Dollarkurs investiert.

Bin gespannt, wie hoch die Dividendenerhöhung bei SWK dieses Jahr ausfällt. Alles über 5% nehm ich sehr gern. 🙂

CU Ingo.

Hi Ingo,

Gratulation zum Einstieg bei SWK. Überlege selbst immer hin und her, bin mir aber noch etwas unsicher, da das Dividendenwachstum „nur“ zwischen 5 und 6 % liegt und der Ausblick eher bescheiden daherkommt. Meine Idee ist daher bei Kursen unter 115$ einzusteigen, besser sogar unter 100$.

PH finde ich ebenfalls interessant, aber auch das Unternehmen ist mir noch ein wenig zu teuer. Auf jeden Fall beides sehr spannende Unternehmen.

Ich wünsche dir weiter viel Erfolg 🙂

Bis bald

Chris

Hi Chris!

Danke fürs Vorbeischauen.

Ich plane eine 2. Tranche fest ein, wenn der Kurs auf 95 EUR fällt wegen den aktuellen Marktgegebenheiten. 😉

CU Ingo.

Hallo Ingo,

wie immer eine interessante Auswahl an Werten, vielen Dank dafür! Ich habe SWK und JPM seit 04/2022 im Depot. Im Nachhinein betrachtet ein wenig zu früh, aber hinterher ist man immer schlauer. Aber anscheinend schauen wir nach ähnlichen Werten 🙂 „Valuation matters“ gilt momentan ja noch mehr als in anderen Börsenphasen,

Mach weiter so und viele Grüße

Erik

Hi Erik!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Die aktuellen Bewegungen im Markt können leicht dafür sorgen, dass man mit einer grad gekauften Position unter Wasser gerät. Aber alles halb so wild, wenn man sich Qualität ins Depot gelegt hat und einen langen Zeithorizont für seine Investitionen hat.

Viel Erfolg weiterhin!

CU Ingo.

Hi Ingo;

bei der Einschätzung der fünf Titel würde ich Dir zustimmen: Leggett & Platt und Stanley Black & Decker sind eindeutige Käufe!

Beide sind in meinem Depot seit Frühjahr volle Positionen. JP Morgan finde ich auch sehr interessant, aber diese Stelle ist bei mir schon durch die kleine (Regional-)Bank OZK besetzt.

Mittlerweile gibt es ja wieder viele interessante Kaufgelegenheiten, was mich dazu bewogen hat, den Fremdkapital-Anteil hochzufahren und deutlich bei T.Rowe Price aufzustocken, bzw. als neue Position Innovative Industrial Properties aufzubauen. Letztere hattest Du auf deiner März-Watchlist und fandest sie bei einer Rendite über 4% interessant. Nun, diese Woche lag sie bei über 5,5 % und der Kurs sollte in etwa den Boden erreicht haben.

Was mir generell auffält: In USA und EU steigt die Inflation auf Rekordhöhen. Während die FED mittlerweile durch Zinserhöhungen gegensteuert, lässt die EU den Euro ins Verderben laufen. Priorität der Zentralbank ist es, über niedrige Zinsen die EU-Südländer zu finanzieren und über die Inflation die Staatshaushalte zu entschulden. Mit der Folge, dass der USD/EUR-Wechselkurs bald unter die Parität fallen wird, und wir uns von der Rente in Zukunft vielleicht noch ein lauwarmes Würstchen leisten können.

Mein Weg daher: Schulden in Euro machen und investieren in US-Aktien.

Hi Gerry!

Danke fürs Vorbeischauen.

Gestern gab es dann bei LEG ja auch die Dividendenerhöhung. Wieder 5% oben drauf. Sehr gut!

Den Wert werde ich auf jeden Fall weiter im Auge behalten. Vielleicht wird es ja mein Kauf für den Monat Juni. 😉

IIPR finde ich weiterhin interessant, aber von allen hier auf dem Blog besprochenen Werten als so ziemlich den risikoreichsten. Ich kann die anstehende Regulierung auf Bundesebene bzgl. der Finanzierung von Cannabis-Plantagen nicht einschätzen. Gibt ja einige Experten, die sagen, dann bricht das Geschäftsmodell fast komplett weg. Mhhh…

Ich muss mich da noch weiter belesen und/oder es wird nur ne kleine spekulative Position. 🙂

Bzgl. deines letzten Satzes stehe ich wohl grad auf dem Schlauch. Was ist der Zweck dahinter? Wenn sich die Entwicklung mal umkehrt, dann ist das doch eher nachteilig, oder? Oder spekulierst du auf den Zusammenbruch des Euros?

CU Ingo.

Zusammenbruch nein; führende Ökonomen haben sich über die Politik – insbesondere der EZB wie folgt geäußert:

„Vor die Wahl gestellt, den Euro scheitern zu lassen oder seine Kaufkraft zu opfern, entscheiden sie sich für Letzteres“.

Und das passiert gerade. Der frühere IWF-Volkswirt und Goldman Sachs-Banker Thomas Mayer bezeichnet das als „Liraisierung des Euro“. (Achtung Buchtip: Das Inflationsgespenst).

Oder wie sonst ist es zu erklären, dass die EZB bei 7,5 Prozent Inflation immer noch keine Zinserhöhung vornimmt, und sogar noch jeden Monat zusätzliche 20-40 Mrd. Euro über Anleihekäufe in den Ballon pumpt ?

Grüße aus dem Allgäu

Gerry