Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Mai 2020!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im Mai 2020

In dieser Ausgabe dabei: ADM, AMP, PM, WBA & EPR

Idee #1: Archer-Daniels-Midland Company (ADM)

Die Archer-Daniels-Midland Company beschafft, transportiert, lagert, verarbeitet und vermarktet landwirtschaftliche Rohstoffe, Produkte und Zutaten in den Vereinigten Staaten und international. Das Unternehmen ist in drei Segmenten tätig: Agrardienstleistungen und Ölsaaten, Kohlenhydratlösungen und Ernährung. Es beschafft, lagert, reinigt und transportiert landwirtschaftliche Rohstoffe wie Ölsaaten, Mais, Weizen, Milo, Hafer, Reis und Gerste. Das Unternehmen ist auch im Import, Export und Vertrieb von Agrarrohstoffen und Futtermitteln sowie in der strukturierten Handelsfinanzierung tätig. Darüber hinaus bietet es Pflanzenöle und Proteinmehle, Zutaten für die Lebensmittel-, Futtermittel-, Energie- und Industriekunden, rohe Pflanzenöle, Salatöle, Margarine, Backfett und andere Lebensmittelprodukte sowie teilweise raffinierte Öle zur Herstellung von Biodiesel und Glykolen zur Verwendung in Chemikalien, Farben und anderen Industrieprodukten an. Darüber hinaus liefert das Unternehmen Erdnüsse, Baumnüsse, von Erdnüssen abgeleitete Zutaten und Baumwollzellulosepulpe, Süßstoffe, Mais- und Weizenstärke, Sirup, Glukose, Weizenmehl, Dextrose und Bioprodukte, Alkohol und andere Lebensmittel- und Tierfutterzutaten, Ethylalkohol und Ethanol, Maiskleberfutter und -mehl sowie Destillationsgetreide und Zitronensäuren. Außerdem bietet das Unternehmen natürliche Aromastoffe, Aromasysteme, natürliche Farben, Proteine, Emulgatoren, lösliche Ballaststoffe, Polyole, Hydrokolloide und natürliche Gesundheits- und Ernährungsprodukte, einschließlich Probiotika, Präbiotika, Enzyme und botanische Extrakte, sowie andere spezielle Lebensmittel- und Futtermittelzutaten, essbare Bohnen, Rezepturfutter und Tiergesundheits- und Ernährungsprodukte sowie Vertrags- und Eigenmarken-Haustiernahrung. Das Unternehmen ist auch im Bereich des Terminkommissionshandels und der Versicherungsdienstleistungen tätig. Das Unternehmen wurde 1902 gegründet und hat seinen Hauptsitz in Chicago, Illinois.

Eigentlich sucht man doch genau solche Werte für sein langweiliges Dividendensammlerdepot. Eine Branche, die in jeder Wirtschaftslage gebraucht wird. Möglichst nur 2-3 große Mitspieler, so dass der Preisdruck nicht allzu groß ist. Und schon sollte das mit den nachhaltig steigenden Erträgen klappen, oder?

Naja zumindest so auch die Theorie bei einem Unternehmen wie Archer-Daniels-Midland. Im Großen und Ganzen passt das schon alles irgendwie zusammen und außerdem liest man relativ wenig über das Unternehmen. Dies ist in der Regel ein gutes Zeichen. Langweilig gefällt mir.

Wären da nicht die doch nur recht langsam steigenden Umsätze, die zudem mehr Aufs und Abs zeigen, als man gemeinhin so erwarten würde. Ganz so konjunkturunabhängig bzw. krisenfest, wie man sich das wünscht, scheint es dann doch nicht zu sein.

So ist zum Beispiel in der aktuellen Lockdown-Krise auch wieder klar zu sehen, dass einige Bereiche, z.b. der Verbrauch von Ethanol, sehr stark zurückgegangen sind und Archer-Daniels-Midland deswegen den ein oder anderen Umsatzverlust hinnehmen muss.

Dafür gibt es diesen Dividenden-Aristokraten jetzt aber mal wieder für über 4% Dividendenrendite zum Einstieg. Das ist ja dann auch nicht so schlecht.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 45 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 9,6% und in den letzten 3 Jahren um 5,3% jedes Jahr gesteigert.

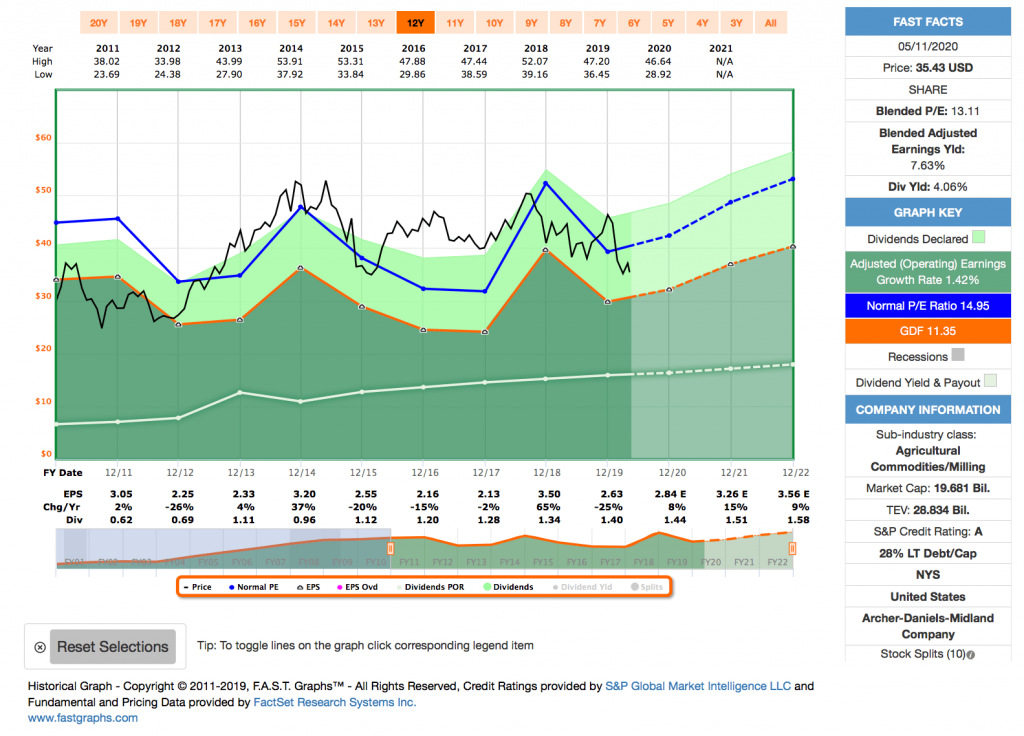

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) sank von 3,05 USD in 2011, auf 2,63 USD in 2019 und für 2020 werden 2,84 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 13,1 und liegt damit unter dem Schnitt der letzten Jahre von 14,9.

Die Dividendenrendite (Dividend Yield) beträgt 4,1%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 53,2%.

Ich finde Preise um und unterhalb von 30,- USD bzw. 27,50 EUR interessant oder immer, wenn die Dividendenrendite bei über 4% liegt.

Idee #2: Ameriprise Financial Inc. (AMP)

Ameriprise Financial, Inc. bietet über seine Tochtergesellschaften verschiedene Finanzprodukte und -dienstleistungen für individuelle und institutionelle Kunden in den Vereinigten Staaten und international an. Das Unternehmen ist in fünf Segmenten tätig: Beratung & Vermögensverwaltung, Asset Management, Renten, Schutz und Corporate & Andere. Das Segment Beratung & Vermögensverwaltung bietet Finanzplanung und -beratung sowie Full-Service-Brokerage-Dienstleistungen hauptsächlich für Privatkunden über seine Berater an. Das Segment Asset Management bietet Anlageverwaltung, Beratung und Anlageprodukte für Privatkunden, vermögende Privatkunden und institutionelle Kunden über unabhängige dritte Finanzinstitute und institutionelle Vertriebsmitarbeiter an. Zu den Produkten des Segments gehören auch US-Investmentfonds und ihre nicht-amerikanischen Äquivalente, börsengehandelte Fonds, Fonds mit variablen Produkten, die Versicherungen und getrennten Rentenkonten zugrunde liegen, sowie institutionelle Vermögensverwaltungsprodukte wie traditionelle Anlageklassen, getrennt verwaltete Konten, individuell verwaltete Konten, besicherte Kreditverpflichtungen, Hedge-Fonds, kollektive Fonds und Immobilienfonds. Das Segment Annuities bietet einzelnen Kunden über angeschlossene und freie Berater und Finanzinstitute variable und feste Rentenprodukte an. Das Schutzsegment bietet variable und feste Rentenprodukte an, um den Schutz- und Risikomanagement-Bedürfnissen von Privatkunden gerecht zu werden, einschließlich Lebens- und Erwerbsunfähigkeitsversicherungen. Das Segment Corporate & Sonstiges umfasst das Langzeitpflegegeschäft, Nettoanlageerträge oder -verluste auf Unternehmensebene. Das Unternehmen war früher als American Express Financial Corporation bekannt und änderte im September 2005 seinen Namen in Ameriprise Financial, Inc. Ameriprise Financial, Inc. wurde 1894 gegründet und hat seinen Hauptsitz in Minneapolis, Minnesota.

Neu auf der Watchlist ist Ameriprise Financial. Klingt doof, aber ich bin durch den Wert aufmerksam geworden, weil ich mich im Fastgraphs vertippt habe. Läuft also bei mir 🙂 …

Das Unternehmen ist ein typischer Vertreter der Vermögensberatung und existiert bereits seit über 100 Jahren. Auch wenn sie weltweit vertreten sind, dass große Geld machen sie in den USA und dort mit verschiedensten Anlageprodukten, in die ihre Klientel investieren können, um sich finanziell abzusichern und für das Alter vorzusorgen.

Doch der Service geht darüber hinaus. Auch Bankdienstleistungen und Versicherungen werden angeboten. Man kann dort also alles aus einer Hand erhalten, was eine der Stärken des Unternehmens scheint.

Zweistellig wachsende Umsätze, wenig Schulden, ein sehr gutes Credit Rating und eine Dividendenrendite von über 3%, die dazu noch in den letzten 10 Jahren um fast 20% pro Jahr gewachsen ist. Da gibt es eine Menge was man mögen kann.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 15 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 18,8% und in den letzten 3 Jahren um 9,3% jedes Jahr gesteigert.

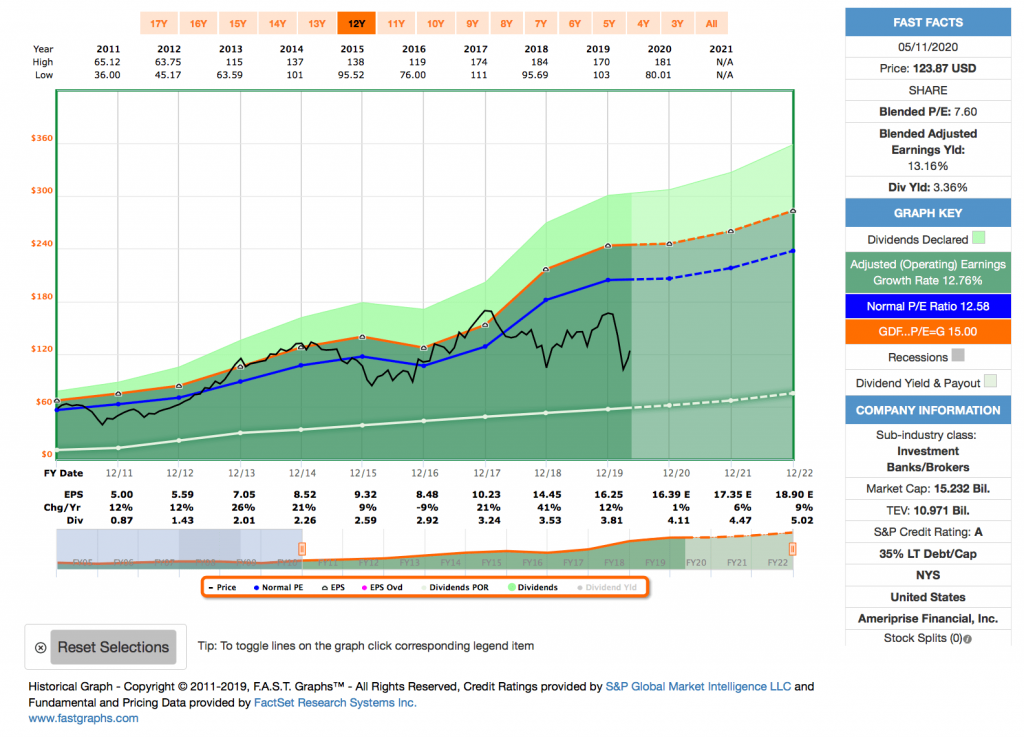

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 5,00 USD in 2011, auf 16,25 USD in 2019 und für 2020 werden 16,39 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 7,6 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 12,6.

Die Dividendenrendite (Dividend Yield) beträgt 3,4%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 23,4%.

Ich finde Preise um und unterhalb von 115,- USD bzw. 105,50 EUR interessant und solange die Dividendenrendite bei über 3% notiert.

Idee #3: Philip Morris International Inc. (PM)

Philip Morris International Inc. produziert und verkauft über seine Tochtergesellschaften Zigaretten, andere nikotinhaltige Produkte, rauchfreie Produkte und damit verbundene elektronische Geräte und Zubehör. Das Unternehmen bietet IQOS rauchfreie Produkte an, darunter erhitzten Tabak und nikotinhaltige Dampfprodukte unter den Marken HEETS, HEETS Marlboro und HEETS FROM MARLBORO sowie die Marken Marlboro HeatSticks und Parliament HeatSticks. Es verkauft seine Produkte auch unter den Marken Marlboro, Parliament, Bond Street, Chesterfield, L&M, Lark und Philip Morris. Darüber hinaus besitzt das Unternehmen verschiedene Zigarettenmarken, wie z.B. Dji Sam Soe, Sampoerna A und Sampoerna U in Indonesien sowie Fortune und Jackpot auf den Philippinen. Es vermarktet und verkauft seine Produkte in der Europäischen Union, in Osteuropa, im Nahen Osten, in Afrika, Süd- und Südostasien, Ostasien, Australien, Lateinamerika und Kanada. Philip Morris International Inc. wurde 1987 gegründet und hat seinen Hauptsitz in New York, New York.

Zu Philip Morris muss ich nicht viel schreiben. Jeder kennt die Marke Marlboro und weiß, mit was dieses Unternehmen hauptsächlich sein Geld verdient. Jeder muss für sich selbst entscheiden, ob das moralisch okay ist oder nicht.

Für eine Cash Flow basierende Strategie, war eigentlich fast jeder große Tabakwert ein guter Beitrag im Depot. Denn obwohl die Anzahl der Raucher weltweit seit Jahren zurückgeht, so gibt es länderspezifisch durchaus deutliche Unterschiede und dazu kommt eine Preisgestaltungskraft aufgrund der loyalen (sprich abhängigen) Kundschaft, dass diese Rückgänge zumindest in den letzten Jahren umsatzseitig immer gut kompensiert werden konnten.

Das dies aber nicht ewig so weiter gehen kann, ist wohl auch Philip Morris klar. Deswegen wird investiert und die Fühler in verschiedene Richtungen ausgestreckt. Die größte Hoffnung des Unternehmens ist aktuell das Produkt IQOS, ein sogenannter Tabakerhitzer (Heat-not-burn product).

Dieses Produkt wird gerade weltweit ausgerollt und ist in vielen Märkten bereits ganz gut angekommen. Es scheint zumindest aktuell so, dass sich der Erfolg nun doch mit etwas Verzögerung einstellt. Wenn dem wirklich nachhaltig so sein sollte, dann hat man hier zumindest schonmal eine starke Position und einen Vorteil gegenüber den Mitbewerbern.

Das gepaart mit dem Fakt, dass Philip Morris durchaus als Marktführer in den aufstrebenden Regionen bezeichnet werden kann, wie z.b. Asien, wo noch viel geraucht wird, führt dazu, dass dem Unternehmen am ehesten zugetraut wird, dem oben genannten Rückgang der Raucher weltweit, als Erster zu entkommen.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 12 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 7,6% und in den letzten 3 Jahren um 3,8% jedes Jahr erhöht.

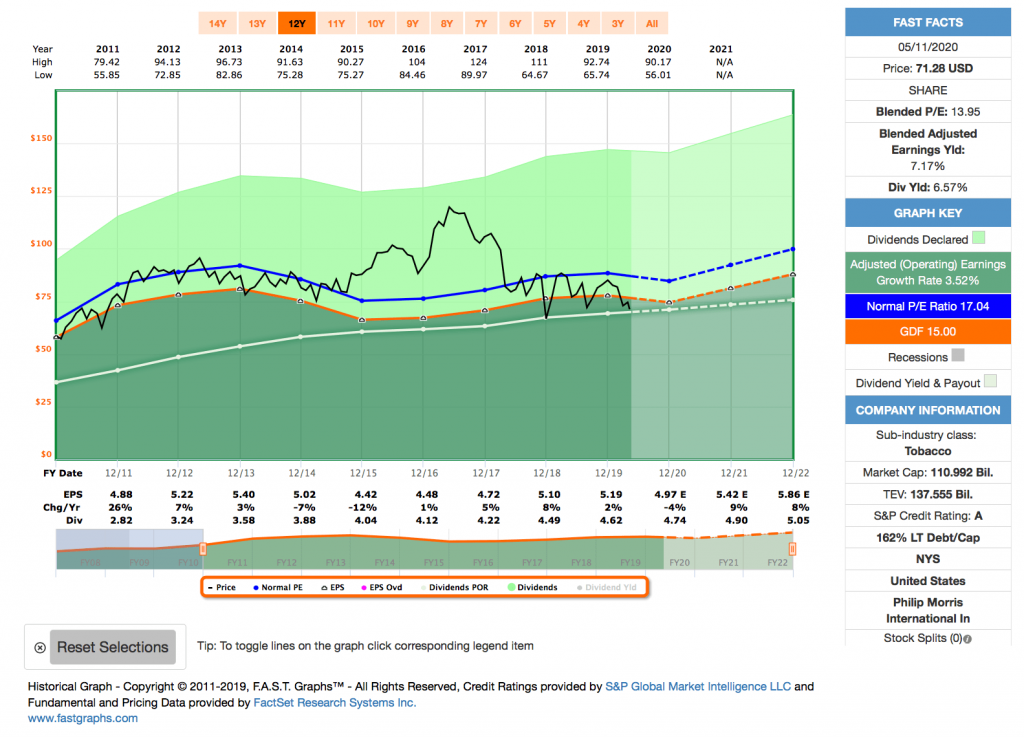

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,88 USD in 2011, auf 5,19 USD in 2019 und für 2020 werden 4,97 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 13,9 und liegt damit unter dem Schnitt der letzten Jahre von 17,0.

Die Dividendenrendite (Dividend Yield) beträgt 6,6%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei zu hohen 89,0%.

Ich finde Preise um und unterhalb von 65,- USD bzw. 59,50 EUR interessant und immer, wenn die Dividendenrendite über 6% steht. Gern aber mit einem niedrigeren Payout, wenn möglich.

Idee #4: Walgreens Boots Alliance Inc. (WBA)

Walgreens Boots Alliance, Inc. ist ein von einer Drogerie angeführtes Unternehmen für Gesundheit und Wohlbefinden. Es ist in drei Segmenten tätig: Einzelhandelsapotheke USA, Einzelhandelsapotheke International und Pharmazeutischer Großhandel. Das Segment Retail Pharmacy USA verkauft verschreibungspflichtige Medikamente und ein Sortiment von Einzelhandelsprodukten, darunter Gesundheits-, Wellness-, Schönheits-, Körperpflege-, Verbrauchsmaterialien und allgemeine Handelswaren, über seine Einzelhandelsdrogerien und Kliniken für praktische Pflege. Darüber hinaus bietet es Spezialapothekendienste und Postdienste an und verwaltet stationäre Kliniken. Zum 31. August 2019 betrieb dieses Segment in den Vereinigten Staaten 9.277 Einzelhandelsgeschäfte unter den Marken Walgreens und Duane Reade sowie 6 Spezialapotheken. Das Segment Retail Pharmacy International verkauft verschreibungspflichtige Medikamente sowie Gesundheits- und Wellness-, Schönheits-, Körperpflege- und andere Verbraucherprodukte über seine apothekengeführten Gesundheits- und Schönheitsgeschäfte und Optikerpraxen sowie über boots.com und eine integrierte mobile Anwendung. Dieses Segment betrieb 4.605 Einzelhandelsgeschäfte unter den Namen Boots, Benavides und Ahumada in Großbritannien, Thailand, Norwegen, der Republik Irland, den Niederlanden, Mexiko und Chile; und 606 Optikerpraxen, davon 165 auf Franchise-Basis. Das Segment Pharmazeutischer Großhandel befasst sich mit dem Großhandel und der Distribution von Spezial- und Generika-Arzneimitteln, Gesundheits- und Schönheitsprodukten sowie von Zubehör und Geräten für die häusliche Gesundheitspflege und bietet Apotheken und anderen Anbietern von Gesundheitsdienstleistungen damit verbundene Dienstleistungen an. Dieses Segment ist im Vereinigten Königreich, in Deutschland, Frankreich, der Türkei, Spanien, den Niederlanden, Ägypten, Norwegen, Rumänien, der Tschechischen Republik und Litauen tätig. Walgreens Boots Alliance, Inc. wurde 1901 gegründet und hat seinen Sitz in Deerfield, Illinois.

Walgreens Boots Alliance ist im Gegensatz zum direkten Konkurrenten CVS Health eine international aufgestellte Drogeriekette mit, zumindest in vielen Ländern, angeschlossener Apotheke. Dazu kommen dann vereinzelt noch Dinge wie Optikerdienstleistungen, z.b. in UK, oder Schönheitsprodukte inkl. Beratung, z.b. in der Region Asien. In Europa dagegen ist man ein großer Mitspieler im Medikamentengroßhandel und Vertrieb.

Man verdient also Geld mit allen möglichen Dingen. Ist das nun ein Plus oder ein Minus? Bisher sah ich das immer als Plus an, jedoch fällt es dem Unternehmen seit ca. 2 Jahren zusehend schwerer, aus dieser recht breiten Angebotspalette, das entsprechende Kapital zu schlagen und nachhaltig steigende Umsätze zu produzieren.

Außerdem ist es schwer, eine Art Kernkompetenz und damit Kernstrategie zu erkennen. Potential scheint genügend vorhanden zu sein, allein an der Umsetzung hapert es merklich.

So ist es nicht verwunderlich, dass das Management nun nach Alternativen sucht. So sind die üblichen Optionen im Gespräch. Sei es ein Teilverkauf des Medikamentenvertriebsnetzes an z.b. AmerisourceBergen, Kosteneinsparungen durch Umstrukturierung und der Streichung unwirtschaftlicher Bereiche oder gar ein kompletter Aufkauf durch ein anderes Unternehmen.

Viel wird diskutiert, aber ich denke am Wahrscheinlichsten ist, dass erstmal alles so weiter läuft wie bisher und mit kleineren Maßnahmen versucht wird, dass Schiff wieder auf Kurs zu bringen.

Beim aktuellen Kurs von Walgreens Boots Alliance hat man auf jeden Fall einen ordentlichen Sicherheitspuffer mit eingebaut. So günstig, bezogen auf das KGV und die Dividendenrendite, gab es diesen Dividenden-Aristokraten wohl noch nie.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 44 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 13,6% und in den letzten 3 Jahren um 6,9% jedes Jahr erhöht.

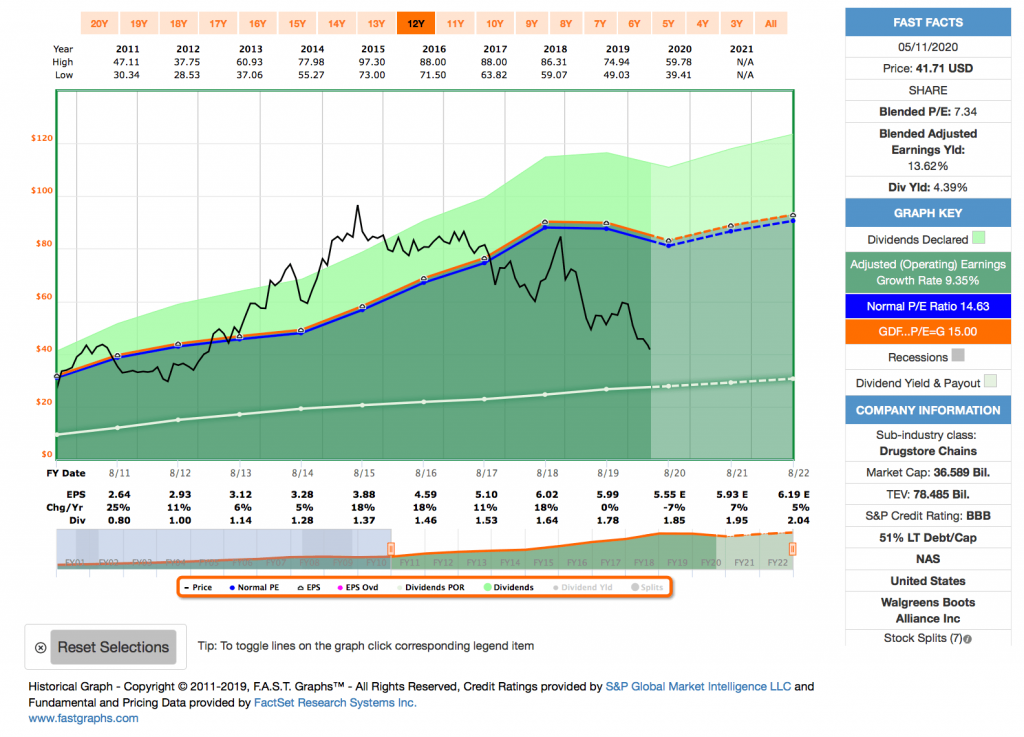

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,64 USD in 2011, auf 5,99 USD in 2019 und für 2020 werden 5,55 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 7,3 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 14,6.

Die Dividendenrendite (Dividend Yield) beträgt 4,4%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 29,7%.

Ich finde alle Preise unterhalb von 45,- USD bzw. 41,25 EUR interessant und immer, wenn die Dividendenrendite über 4% liegt.

Idee #5: EPR Properties (EPR)

EPR Properties ist in der Entwicklung, Finanzierung und Vermietung von Theatern, Unterhaltungseinzelhandel und Familienunterhaltungszentren tätig. Die Geschäftstätigkeit erfolgt über die folgenden Segmente: Unterhaltung, Bildung, Freizeit und andere. Das Segment Unterhaltung umfasste Investitionen in Megaplextheater, Unterhaltungszentren, Familienunterhaltungszentren und andere Einzelhandelspakete. Das Segment Bildung umfasst ausschließlich Investitionen in öffentliche Charter-Schulen. Das Segment Freizeit umfasst Investitionen in Metro-Skiparks, Wasserparks und Golfunterhaltungskomplexe. Das Segment Sonstige umfasst Investitionen in Weinberge und Weingüter sowie Grundstücke, die zur Entwicklung gehalten werden. Das Unternehmen wurde am 29. August 1997 von Peter C. Brown gegründet und hat seinen Hauptsitz in Kansas City, MO.

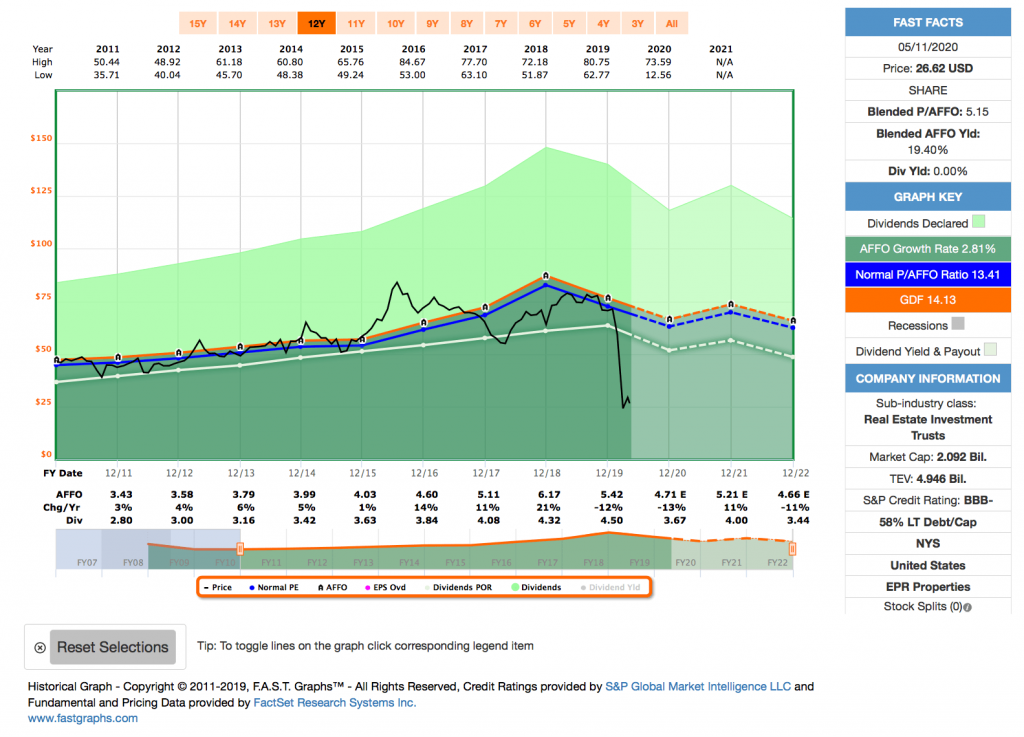

Last but not least wie üblich ein REIT. EPR Properties hatte ich zuletzt im August 2019 in einem Watchlist-Artikel.

Eigentlich dürfte ich EPR Properties gar nicht mehr hier aufnehmen und das wird dann jetzt auch für längere Zeit das letzte Mal gewesen sein. Denn erst diese Woche wurde nach Veröffentlichung der Quartalszahlen bekannt, dass im Zuge der Lockdown-Krise und den damit wegbrechenden Mieteinnahmen, die Dividende auf unbestimmte Zeit ausgesetzt wird.

Warum ich trotzdem heute diesen Wert zeige ist, um auf die ggf. sehr gute Einstiegsmöglichkeit zu fast schon Ausverkaufspreisen hinzuweisen. Ja es gibt aktuell keine Dividende, aber das Management hat auch klar und deutlich kommuniziert, dass sie eine für das Jahr 2020 kumulierte Ausschüttung tätigen werden, die den geltenden Richtlinien für REITs (90% taxable income) entspricht.

Es wird also ziemlich sicher wieder eine Dividende geben, sobald Einnahmen zu verzeichnen sind. Das Unternehmen rechnet damit, dass sich bereits in der zweiten Jahreshälfte die Situation in den USA normalisieren wird. Wir werden sehen, ob dies so kommt oder evtl. zu optimistisch gedacht ist.

Auf keinen Fall glaube ich, dass Kinos, Erlebnisparks und Indoor & Outdoor-Sportanlagen von der Bildfläche verschwinden werden. Es gibt ja einige Leute da draußen, die eine komplett andere Welt prophezeien, wenn der Lockdown aufgehoben wird. Da bin ich aber ganz anderer Meinung.

Sicher wird es auch eine gewisse Verschiebung hin zum digitalen Wohnzimmerentertainment geben, aber die Leute werden genauso wie vorher lieber wieder ins Kino gehen, eine echte Achterbahn fahren und echtes Tennis spielen wollen.

EPR Properties wird in dem Fall bereitstehen und diese Möglichkeiten anbieten und sehr gutes Geld damit verdienen. Das ist zumindest meine Meinung. Sollte dies so kommen, dann könnte der Einstieg zum jetzigen Kurs natürlich der Kauf des Jahrzehnts werden.

Ich selbst rechne mit einer neuen Dividende von ca. 0,125 USD, was 33% von dem entspricht, was es vorher gab, da ich davon ausgehe, dass diese 33% an Mieteinnahmen nach dem Lockdown auch wirklich generiert werden können. Das entspräche beim aktuellen Kurs einer Dividendenrendite von ca. 6%.

Klingt erstmal nicht so nach Kauf des Jahrzehnts, aber ab da ist ja noch ein Potential von über 60% gegenüber den Einnahmen bzw. der Dividende von vor dem Lockdown. Und dazu kommt dann das normale Wachstum, was irgendwann sicher auch wieder in einen solchen Wert wie EPR Properties zurückkehren wird.

Das Unternehmen war ein sogenannter Dividend Contender* und hatte seine Dividende die vergangenen 10 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 4,9% und in den letzten 3 Jahren um 5,5% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 3,43 USD in 2011, auf 5,42 USD in 2019 und für 2020 werden 4,71 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 5,2 und liegt damit sehr deutlich unter dem Schnitt der letzten Jahre von 13,4.

Die Dividendenrendite (Dividend Yield) beträgt 0,0%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei für einen REIT guten 83,0%.

Ich finde alle Preise unterhalb von 25,- USD bzw. 23,- EUR interessant. Natürlich sollte man hier die aktuelle Entwicklung bzgl. der Dividende im Auge behalten.

Was habt ihr so auf eurer Watchlist im Mai 2020 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,09

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

da hast du wieder einmal viele mir wohl bekannte Titel auf deiner Watchlist!

WBA habe ich mir seit Jahresbeginn bereits in mehreren Tranchen ins Depot geholt. Auch von PM besitze ich inzwischen eine kleine Einstiegsposition, die nur darauf wartet, weiter ausgebaut zu werden.

Ein weiterer heißer Kandidat für einen Neuzugang in mein Depot wäre ADM. Doch leider hatte der Aktienkurs auch zum Höhepunkt des Corona-Crashs im März noch nicht mein Kauflimit erreicht. Aber was nicht ist, kann ja noch werden…

EPR taucht derzeit tatsächlich auf vielen Watchlists (bzw. in vielen Depots) auf. Ist natürlich schon eher dem spekulativen Bereich zuzuordnen. Grundsätzlich stimme ich aber mit dir überein. Ich kann mir nicht vorstellen, dass sich das bisherige Konsumverhalten der Menschheit durch die COVID-19-Pandemie nachhaltig ändern wird. Stattdessen glaube ich eher daran, dass die meisten von uns gerade nach den aktuellen Erfahrungen einen ungeheuren Nachholbedarf verspüren und es gar nicht abwarten können, sich endlich mal wieder richtig was zu gönnen!

David

Hi David!

Danke fürs Vorbeischauen.

Ja, EPR wäre auf jeden Fall spekulativ und wenn, dann nur eine kleine Position. Aber da ich eh grad kaum Geld über habe, stellt sich die Frage nur sehr bedingt 🙂 …

CU Ingo.

Hi Ingo,

interessante Werte auf deiner Watchlist! – Archer Daniels Midland und Walgreens habe ich auch im Blick und gefallen mir aktuell von den genannten Unternehmen am besten. Es sind solide Unternehmen, fast schon langweilig:-), aber halt auch Dividendengaranten. Und die Dividendensicherheit steht bei meiner Auswahl an vorderster Stelle. Den Konkurrent von WBA habe ich mir auch angesehen und bin noch unentschlossen ob ich CVS oder WBA bevorzugen soll. CVS ist durch die Übernahmen von Aetna vertikal noch besser aufgestellt, aber die Bewertung von WBA ist schon verlockend…

Bei EPR Properties musste ich etwas schmunzeln. Den Wert hatte ich auch lange auf meiner REIT Watchlist und war drauf und dran zu kaufen. Habe ich dann nicht gemacht und andere Aktien vorgezogen, was sich als Glück herausgestellt hat. – Hast du vor da jetzt wirklich eine signifikante Position aufzubauen? – Wäre für mich eher ein „gamble“. Ich glaube zwar auch nicht, dass die Leute nach Ende der Pandemie gar keine Lust mehr auf Freizeitaktivitäten in Vernügungscentern etc. haben, aber ich kann mir vorstellen, dass es sehr lange dauert bis wieder ein Umsatzniveau wie vor der Krise erreicht ist, weil viele doch davor zurückschrecken…abgesehen davon dass man nicht kalkulieren kann, wann die Dividende wieder aufgenommen wird.

Bei mir stehen weiterhin AbbVie, Bristol-Myers Squibb, Welltower, AT&T, E.ON, Bayer, Cisco Systems und Broadcom sowie VISA und Microsoft auf der Kaufliste…

Im HighYield Sektor finde ich Omega Healthcare Investors ziemlich attraktiv. Mal sehen welche Werte in den nächsten Wochen dann in mein Portfolio wandern:-)

Viele Grüße,

Susanne

Hi Susanne!

Danke fürs Vorbeischauen.

Da hast du aber eine lange Einkaufsliste 🙂 … aber mir geht es ähnlich. Woher nur das ganze Geld nehmen. Oh je.

Bei der Frage ob WBA oder CVS ist meine Lieblingsantwort -> Einfach Beide!

CU Ingo.

Hallo Ingo,

wieder ein sehr gelungener Artikel. Allerdings ist dieses Mal lediglich ein Unternehmen dabei, welches annährend in mein „Beuteschema“ passt, nämlich Walgreens Boots Alliance. Aber stand da nicht mal das Gerücht im Raum man wolle das Unternehmen von der Börse nehmen? Weißt du näheres dazu?

Viele Grüße,

Daniel aka Whirlwind. 🙂

Hi Daniel!

Danke fürs Vorbeischauen.

Ja, da war etwas. Ne komische Geschichte. Irgendwelche News um ein Angebot inkl. von der Börse nehmen seitens KKR & Co. Inc. (KKR), aber die hatten gar nicht soviel Geld dafür und dann hab ich nichts mehr darüber gelesen oder gehört.

Wer weiß, ich geb da nicht viel drauf.

Aber ja, bei Firmen, wo der Kurs stark sinkt besteht in der Tat das Risiko, dass sie evtl. aufgekauft werden und man als Investor ein Angebot bekommt, welches unter seinem persönlichen EK liegt. Somit würde man dann Verlust machen. Wäre doof, ist dann aber halt so. Das Risiko sollte man kennen.

CU Ingo.

ADM ist eine gute Idee. Endlich etwas günstiger geworden.

Hast auch NetApp auf die Beobachtung Liste?

Hiho!

Danke für den Tipp mit NTAP. Die schaue ich mir mal genauer an. Sieht auf den ersten Blick interessant aus.

CU Ingo.

Hallo Ingo,

schöne Liste:

ADM & PM habe ich mir aktuell ins Depot gelegt. Ich sehe es genauso wie du.

Ich kaufe kontinuierlich nach, bei PM lag mein Limit bei 70$ und ADM wollte ich bei über 4% Div-Rendite. WBA habe ich bereits im Depot. Und werde bei den aktuellen Kursen nachkaufen. AMP finde ich auch sehr interessant. Nach der Dividendenerhöhung waren sie erst kürzlich für 4% zu haben. Das wäre ein guter Einstiegspunkt. Chuck Carnevale hat sie auch vorgestellt, ihr seid euch ähnlich ;-).

Von EPR lasse ich die Finger. Erst wollte der Vorstand die Dividende halten und rechnete vor wie lange die Dividende noch ohne Einnahmen gezahlt werden könnte, dann wurde gekürzt. Was auch logisch und richtig ist. Ich mag solche Aussagen nicht.

Die aktuelle Zeit bleibt äußerst spannend.

Viele Grüße

Hi Thorbjorn!

Danke fürs Vorbeischauen.

Stimmt, bei Fastgraphs hatte ich die mal in der Werbung gesehen. Vielleicht hat mein Unterbewusstsein deswegen einen Vertipper verursacht. Wer weiß.

Bei jeder Marktlage kaufen ist ein guter Weg. Time in the market beats market timing!

CU Ingo.

Hallo Ingo,

danke für deine tolle arbeit. mir hast du die augen für ADM geöffnet. hatte letztens für lancaster colonial angefragt. adm passt preislich aktuell besser ins budget. bin mit deutschen werten dieses jahr auf die nase gefallen. kurz vor hv gekauft, danach divi ausgesetzt. grrrrrrrr

egal. ABM + LANC ich kaufe……

grüße an alle

Dieter

Hi Dieter!

Danke für deinen Kommentar.

Ja mit den deutschen Werten ist das so ein Ding. Da wird politischer Druck ausgeübt und wenn man seine wohlverdiente Dividende kassieren möchte, ist man ein böser Kapitalist. Außerdem stört mich, dass nur 1x im Jahr bezahlt wird. Muss ich nicht haben.

Habe selbst nur die Allianz im Depot und bin froh, dass sich das Management dort nicht hat beeinflussen lassen. Gut so!

CU Ingo.

Hallo Ingo,

diesmal ist für mich nur AMP einen näheren Blick wert.

ADM sehe ich kein operatives Wachstum. Eher abnehmend und dazu in den letzten zwei Jahren bereits Cashflow negativ.

WBA hatte ich letzte Woche mal geschaut, da mit 35 € ich einen interessanten Kurs wahrgenommen habe. Aber niedriges EK, dass auch niedriger ist als der Goodwill auf der Aktiva. Sprich keine Substanz und dazu abnehmende Profitraten.

PM weiß ich nicht, ob sie weiter den Gewinn halten. Vielleicht sorgt auch der größere Fokus auf Gesundheit für einen stärkeren Rückgang der Raucherzahlen.

EPR würde ich nicht anrühren. Die Topmieter sind allesamt schon von Corona bonitätsschwach gewesen. Selbst wenn sie überleben und die Konsumenten zurückkehren, befürchte ich rückläufige Mieten, da das Geschäft vorher schon zu wenig profitabel für die Betreiber war.

Ich selbst habe nur BMY auf der Liste.

VG,

Torsten

GPC habe ich noch in der Analyse. Grundsätzlich interessant. Muss noch durchdenken, was die zunehmende Elektromobilität für Auswirkungen auf das Ersatzteilgeschäft hat. Auspuffanlage fällt auf alle Fälle weg. Ob sie beim Elektromotor Ersatzteile liefern können, kann ich noch nicht sagen. Aber grundsätzlich sorgt ein Rückgang des Autoabsatzes dafür, dass der Fuhrpark älter wird und mehr Ersatzteile nachgefragt werden dürften.

Hi Torsten!

Danke für deinen Kommentar.

Ganz so negativ sehe ich es nicht, aber ja, die Werte sind ja sicher nicht ohne Grund gerade relativ günstig.

Mit BMY bist du auf jeden Fall mehr auf der sicheren Seite, auch wenn der Merger mit Celgene natürlich auch ein kleines Risiko in sich birgt. Aber ich denke, das wird schon gut gehen und sich langfristig auszahlen. Ich habe den Wert auf jeden Fall auch auf der Watchlist.

CU Ingo.

Hallo Ingo,

habe Philip Morris im Blick. Warte aber auf den (erwarteten) starken Börsenabsturz. Kaufkurs ist bei mir etwa 55 Euro…. ist aber auch jetzt schon günstig zu haben.

Schöne Grüße

Uwe

Hi Uwe!

Na dann hast du ja ein Ziel vor Augen. Just do it 🙂 …

CU Ingo.

Hallo Ingo,

CVS Health ist für mich eindeutig die bessere Wahl – im Vergleich zu Walgreens.

Neben den von Dir bereits genannten negativen Gründen bzgl. WBA ist für mich die Mischung als „Gesundheitsdienstleister“ und Krankenversicherung bei CVS hochspannend. Auch was die grundsätzliche Gewinndynamik angeht, fühle ich mich bei CVS wohler.

Dafür verzichte ich (ausnahmsweise) gern auf ein bisschen Dividendenkontinuität.

Hi Halvar!

Danke für deinen Kommentar.

Die Strategie bei CVS schaut auf jeden Fall interessant aus. Wenn die aufgeht, könnte das ein schöner Wachstumstreiber für die Zukunft werden.

Ich habe CVS auch weiterhin zumindest auf der erweiterten Watchlist.

CU Ingo.

Hallo Ingo,

Hallo Mitleser,

habe heute zum ersten mal von The Scotts Miracle-Gro Company SMG gelesen. in deutschland gehört substral zu dieser firma. bin auch drübergestolpert das SMG wohl auch substrate für den cannabis-anbau liefert.

ist das eine „schaufel“-aktie und einen kauf wert, aufnahme in watchlist oder lieber finger weg? habt ihr infos zu SMG oder meinungen?

schönen vatertag

Dieter

Hi Dieter!

Danke für deinen Kommentar und die Frage. Leider kann ich dazu aber selbst nichts beitragen, da mir die Firma nichts sagt und ich bisher grundsätzlich noch nicht in diesem Bereich nach Informationen gesucht habe.

Was Cannabis allgemein angeht, ich bin überzeugt davon, dass die großen Tabakfirmen mit wachsamen Auge den Markt beobachten und sollte sich auch nur die kleinste Chance ergeben, dass dies der neue Wachstumsmarkt wird, dann sind die alle mit dabei.

Wenn man es so betrachtet, bin ich mit Altria, Philip Morris und British American Tobacco bereits mehr als gut aufgestellt 🙂 …

CU Ingo.

Hallo Dieter,

zur The Scotts Miracle-Gro Company SMG …

https://scottsmiraclegro.gcs-web.com/static-files/5e448106-cc17-4a18-b8e4-9d7fdeb2f9e4

auf Seite 26.

Zahlen sehen solide aus.

Schöne Grüße

Uwe

Hallo Ingo,

vielen Dank für die Klasse Watchlist! AMP kannte ich noch gar net …klingt zu schön..Liebe auf den ersten Blick…wird geholt 🙂

ps hast du eigentlich von Comdirect schon die Steuerunterlagen bekomen? Ich bis heut nichts 🙁

Hi Dimi!

Da hast du jetzt aber einen rausgehauen. Hab gleich mal geschaut und du hast Recht! Ich habe noch keine Steuerbescheinigung für 2019. Ups, was ist denn da los? Normalerweise gibt es die doch so im März oder spätestens April.

Bleibt uns wohl nichts weiter übrig, als den Support zu bemühen. Ich schreibe die gleich mal an.

Nervig so etwas … aber Danke für den Hinweis!

CU Ingo.

Hey Ingo,

freut mich nur, dass ich net der einzige bin 🙂

Hab mal Mitte April angeschrieben, da hieß es Ende April…seit dann Funkstille.

Werde mal erneut anschreiben, sag Bescheid was bei dir rauskam.

Wünsche dir noch einen schönen Sonntag.

Gruss

Dimi