Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Januar 2024!

5 Ideen für deine Watchlist im Januar 2024

In dieser Ausgabe dabei: SBUX, NKE, CMCSA, AY & IIPR

Idee #3: Comcast Corp. (CMCSA)

Die Comcast Corporation ist ein weltweit tätiges Medien- und Technologieunternehmen. Es betreibt durch Residential Connectivity & Platforms, Business Services Connectivity, Medien, Studios und Themenparks Segmente. Das Segment Residential Connectivity & Platforms bietet Breitband- und Wireless-Konnektivitätsdienste für Privatkunden, Videodienste für Privat- und Geschäftskunden, Werbeverkauf und Sky-Kanäle. Das Segment Business Services Connectivity bietet Konnektivitätsdienste für kleine Unternehmen an, die Breitband-, Sprach- und Drahtlosdienste sowie Lösungen für mittelgroße Kunden und größere Unternehmen umfassen, sowie Konnektivitätsdienste für kleine Unternehmen an internationalen Standorten. Das Segment Media betreibt das Fernseh- und Streaming-Geschäft von NBCUniversal, einschließlich nationaler und regionaler Kabelnetze, der NBC- und Telemundo-Sendernetze, der NBC- und Telemundo-eigenen lokalen Fernsehsender und Peacock, eines Streaming-Dienstes für den Direktvertrieb. Darüber hinaus betreibt das Unternehmen internationale Netzwerke, zu denen auch die Sky Sports-Kanäle gehören, sowie andere digitale Angebote. Das Segment Studios umfasst die Produktions- und Vertriebsaktivitäten der Film- und Fernsehstudios von NBCUniversal und Sky. Das Segment Themenparks betreibt die Universal-Themenparks in Orlando, Florida, Hollywood, Kalifornien, Osaka, Japan, und Peking, China. Dem Unternehmen gehören auch die Philadelphia Flyers und das Wells Fargo Center in Philadelphia, Pennsylvania, und es betreibt Xumo, eine konsolidierte Streaming-Plattform. Die Comcast Corporation wurde 1963 gegründet und hat ihren Hauptsitz in Philadelphia, Pennsylvania.

Ich habe mir Comcast schon lange nicht mehr angeschaut. Das war damals Ende 2022 ein ganz heißer Kandidat für mich und mein Depot. Aber irgendwie hat es dann doch nicht geklappt. Jetzt ist der Kurs zwar deutlich höher, aber ich finde die Bewertung immer noch mehr als fair.

In Diskussionen höre ich immer wieder, dass Comcast ein sterbender Riese ist, der mit sinkenden Zuschauerzahlen im Kabelfernsehen zu kämpfen hat und versucht, sich mit Kabelinternet über Wasser zu halten. Anfangs habe ich das auch so gesehen, aber seit mehr als 10 Jahren belehrt uns das Unternehmen eines Besseren.

Das Kabelfernsehen stirbt zwar tatsächlich langsam aus, spült aber immer noch ordentlich Geld in die Kassen, und nun versucht man, die Kunden mit einem eigenen Streaming-Dienst an sich zu binden. Im Zuge der Transformation hat sich das Unternehmen zum größten und scheinbar fähigsten Anbieter von Breitband-Internet in den USA aufgeschwungen und ist nun mit Abstand Marktführer vor AT&T, Verizon und diversen kleineren lokalen Anbietern.

Das Breitband-Internet-Geschäft macht mittlerweile 55% des Umsatzes aus. Der Rest kommt mit ca. 38% aus dem Medienbereich (20% Universal TV & Streaming, 16% Sky & 2% Universal Films) und dann hat man noch die Universal Theme Parks im Portfolio (7%). Ein interessanter Mix, oder?

Comcast konnte in den letzten 10 Jahren den Umsatz um 7,2% pro Jahr steigern, den Gewinn pro Aktie sogar um 12,3%. Die Differenz resultiert (nicht nur, aber) zu einem großen Teil aus massiven Aktienrückkäufen. So wurde die Anzahl der ausstehenden Aktien in den letzten 10 Jahren um ca. 17% reduziert. Nicht schlecht!

Das Umsatzwachstum soll sich in den nächsten 3 Jahren mit ca. 8% fortsetzen. Das Management von Comcast ist also recht optimistisch. Eine willkommene Abwechslung zu vielen anderen Unternehmen.

Eine Sache stört mich allerdings, die Schulden sind wirklich nicht zu übersehen und wahrscheinlich der schwächste Punkt in dem ganzen Konstrukt namens Comcast. Ich würde mir wünschen, dass man sich mehr auf den Schuldenabbau konzentriert.

Comcast ist ein sogenannter Dividend Contender und hat die Dividende die vergangenen 15 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 9,4% und in den letzten 3 Jahren um 8,4% jedes Jahr erhöht.

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 1,47 USD in 2014, auf 3,64 USD in 2022 und für 2023 werden 4,30 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,0 und liegt damit deutlich über dem Schnitt der letzten 10 Jahre von 17,5.

Die Dividendenrendite (Dividend Yield) beträgt 2,7%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei sehr niedrigen 29,2%.

Das S&P Credit Rating ist A- (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 38,- USD bzw. 34,50 EUR und immer dann, wenn die Dividendenrendite bei 3% oder höher liegt.

Idee #4: Atlantica Sustainable Infrastructure PLC (AY)

Atlantica Sustainable Infrastructure plc besitzt, verwaltet und investiert in erneuerbare Energien, Speicher, Erdgas und Wärme, Stromübertragungsleitungen und Wasseranlagen in den Vereinigten Staaten, Kanada, Mexiko, Peru, Chile, Kolumbien, Uruguay, Spanien, Italien, Algerien und Südafrika. Das Unternehmen war früher unter dem Namen Atlantica Yield plc bekannt und änderte im Mai 2020 seinen Namen in Atlantica Sustainable Infrastructure plc. Atlantica Sustainable Infrastructure plc wurde im Jahr 2013 gegründet und hat seinen Sitz in Brentford, Vereinigtes Königreich.

Ich habe Atlantica Sustainable Infrastructure bereits in meinem Dividendendepot und es ist eine der wenigen Positionen, die gut unter Wasser sind. Das Unternehmen wurde von den rasant steigenden Zinsen voll getroffen und die Anleger sind besorgt, dass das Unternehmen seine Schulden nicht bedienen kann.

Die Bedenken beziehen sich zum einen auf die reine Refinanzierung der Schulden und dass das bei höheren Zinsen natürlich teurer wird und damit auf die zukünftigen Gewinne drückt. Vielleicht sogar so weit, dass das Unternehmen Einsparungen vornehmen muss und als erstes die Dividende kürzt.

Zum anderen werden die Sorgen durch die Probleme einiger Tochtergesellschaften verstärkt, die eigentlich Geld in die Kassen von Atlantica Sustainable Infrastructure spülen sollten, nun aber in Schwierigkeiten geraten sind und ihre Ausschüttungen an die Muttergesellschaft gekürzt haben. Dies hat natürlich direkte Auswirkungen auf Atlantica Sustainable Infrastructure selbst.

Dennoch zeigte sich das Management bei den letzten Quartalszahlen recht optimistisch und betonte die hohen Wachstumsaussichten im Bereich der erneuerbaren Energien. Diese werden, so der CFO von Atlantica Sustainable Infrastructure, durch eine robuste Nachfrage und ein günstiges regulatorisches Umfeld gestützt.

In diesem Zusammenhang wurde auch gesagt, dass man es trotz steigender Kapitalkosten für wahrscheinlich hält, dass zukünftige Akquisitionen so getätigt werden, dass die Rentabilität nicht beeinträchtigt wird. Nun, da bin ich gespannt. Wenn das so deutlich gesagt wird, dann hoffe ich mal, dass die wirklich einen Plan haben.

Zurück zu den Schulden, die oft als Argument gegen eine Investition in Atlantica Sustainable Infrastructure angeführt werden. Der überwiegende Teil der bilanzierten Schulden sind sogenannte Projektschulden. Diese sind inhaltlich und rechtlich einzelnen Tochtergesellschaften zugeordnet und ein Scheitern des Projektes bedeutet nicht, dass diese Schulden 1:1 in der Bilanz der Muttergesellschaft wirksam werden.

Ich verstehe ehrlich gesagt im Detail nicht, wie das rechtlich abgesichert ist, aber es soll im Normalfall bedeuten, dass das Scheitern einzelner Projekte nicht den Mutterkonzern mit in den Abgrund reißen kann.

Darüber hinaus sind die Verträge auf Projektebene in der Regel so gestaltet, dass bis zum Vertragsende (d.h. wie lange wird der Strom abgenommen, zu welchem Preis etc.) auch die dafür aufgenommenen Schulden getilgt sind. Ein solches Projekt ist, wie man so schön sagt, durchfinanziert.

Wenn dann noch integrierte Preisanpassungen, z.B. in Höhe der Inflation, vertraglich fixiert sind, sorgt das natürlich für sehr stabile und planbare Cashflows. Was will man mehr?

Übrigens: Bei einer Dividendenrendite von über 8% braucht es nicht einmal Kurssteigerungen, um auch unter Total-Return-Gesichtspunkten eine ansehnliche Rendite zu erzielen.

Atlantica Sustainable Infrastructure ist ein sogenannter Dividend Challenger und hat die Dividende die vergangenen 7 Jahre jedes Jahr gesteigert. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 7,2% und in den letzten 3 Jahren um 2,6% jedes Jahr erhöht.

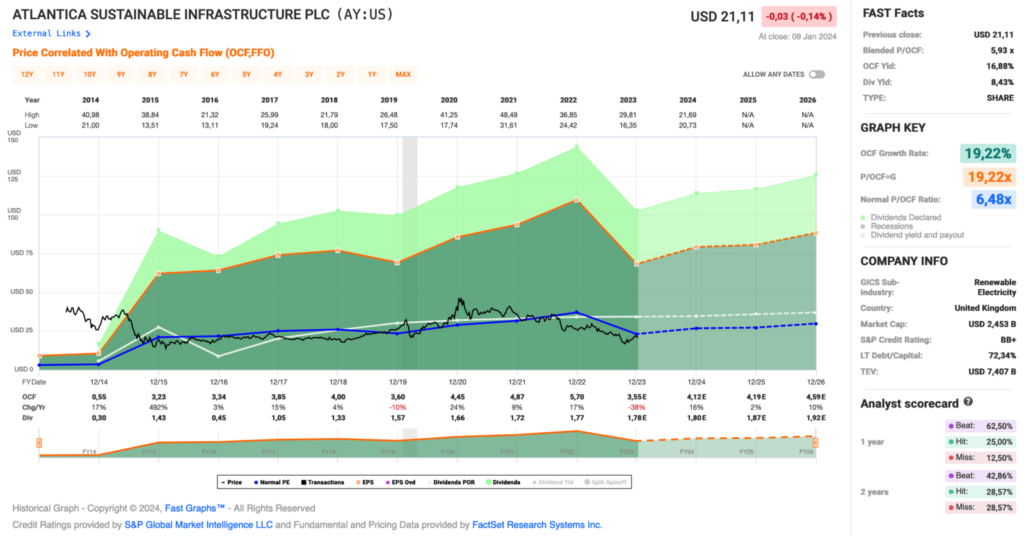

Der operative Cash Flow je Aktie (Operating Cash Flow per Share = OCF) stieg von 0,55 USD in 2014, auf 5,70 USD in 2022 und für 2023 werden 3,55 USD erwartet.

Das P/OCF Ratio (ein KGV bzw. P/E Ratio macht bei dem Unternehmen keinen Sinn) beträgt beim aktuellen Kurs 5,9 und liegt damit leicht unter dem Schnitt der letzten Jahre von 6,5.

Die Dividendenrendite (Dividend Yield) beträgt 8,4%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei sehr guten 50,2%.

Das S&P Credit Rating ist BB+ (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 22,50 USD bzw. 20,50 EUR und immer dann, wenn die Dividendenrendite bei 8% oder höher liegt.

Idee #5: Innovative Industrial Properties Inc. (IIPR)

Innovative Industrial Properties, Inc. ist eine eigenverwaltete Gesellschaft in Maryland, die sich auf den Erwerb, den Besitz und die Verwaltung von Spezialimmobilien konzentriert, die an erfahrene, staatlich zugelassene Betreiber für ihre regulierten Cannabisanlagen vermietet werden. Innovative Industrial Properties, Inc. hat sich dafür entschieden, ab dem Jahr, das am 31. Dezember 2017 endete, als Real Estate Investment Trust besteuert zu werden.

Last but not least wie üblich ein REIT. Diesmal schaue ich mir Innovative Industrial Properties an.

Oh der gute alte Kiffer-REIT. 😀

Innovative Industrial Properties war in den Jahren 2020 & 2021 der gehypte REIT schlechthin und das damalige Wachstum war in der Tat sehr beeindruckend. Vieles davon basierte jedoch auf dem Glauben, dass es in den USA & Kanada und auch in Europa für Unternehmen bald völlig legal sein würde, Cannabis anzubauen und zu vertreiben.

Dies hat sich bisher nicht in dem Umfang und in der Größenordnung materialisiert, wie es notwendig gewesen wäre, um die hohe Bewertung von Innovative Industrial Properties zu rechtfertigen.

Zum Glück haben mich diese Bedenken damals zurückgehalten und ich bin nicht eingestiegen, denn inzwischen ist der Kurs doch sehr deutlich zurückgekommen. Heute erscheint mir Innovative Industrial Properties jedenfalls attraktiver bewertet als damals.

Die Gesamtentwicklung lässt sich auch gut an den Dividenden und Dividendensteigerungen ablesen. So war Innovative Industrial Properties einer der wenigen REITs, die ihre Dividenden eine Zeit lang zweistellig steigern konnten. Die aktuell letzte Dividendenerhöhung im Jahr 2023 fiel dann aber mit nur noch +1,1% sehr „vorsichtig“ aus.

Was man aber ganz klar sagen kann, ist, dass das Management in den letzten Jahren einen tollen Job gemacht hat. Von den Hochzeiten, als Cannabis der neue Heilsbringer war, bis zu den tiefsten Abgründen, als alles verboten werden sollte und teilweise drastische Auflagen eingeführt wurden, hat man das Unternehmen gut zusammengehalten und die ganze Zeit über profitabel gearbeitet.

Das hat sehr gut gezeigt, wie anpassungsfähig ein Unternehmen und sein Management sein können. Sehr gut!

Ein weiterer positiver Punkt ist, dass Innovative Industrial Properties für einen REIT sehr niedrig verschuldet ist. Gerade einmal 300 Mio. USD, was einem Verhältnis von Schulden zu EBITDA von 1:1 entspricht, während andere vergleichbare Triple-Net-Lease-REITs gerne mit dem 5 bis 7-fachen aufwarten. In Zeiten hoher Zinsen sicherlich kein schlechtes Argument.

Der einzige Punkt, der mich im Moment noch stört, ist, dass es auch bei Innovative Industrial Properties das Thema gibt, dass einige Mieter Probleme haben, die Miete pünktlich und vollständig zu zahlen, und dass das Unternehmen mit einer Kaution von 2,2 Mio. USD aushelfen musste.

Der Betrag ist jetzt nicht groß, und es ist auch kein Problem, wenn das Geld ausfällt, aber es kaschiert im Moment eigentlich die Tatsache, dass die Quote der pünktlichen Mieteingänge von 97% auf unter 94% gefallen wäre. Wie gesagt, kein Beinbruch, aber es hat ein Geschmäckle, wie man so schön sagt.

Insgesamt gefällt mir, was ich hier sehe, auch wenn ich das Thema Cannabis immer etwas kritisch sehe, wegen der (in meinen Augen) Überregulierung und zum Teil auch wegen des politisch aufgeladenen Teils.

Na ja, irgendwas ist ja immer, oder? 😉

Innovative Industrial Properties ist ein sogenannter Dividend Challenger und hat seine Dividende die vergangenen 6 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 45,6% und in den letzten 3 Jahren um 19,4% jedes Jahr gesteigert.

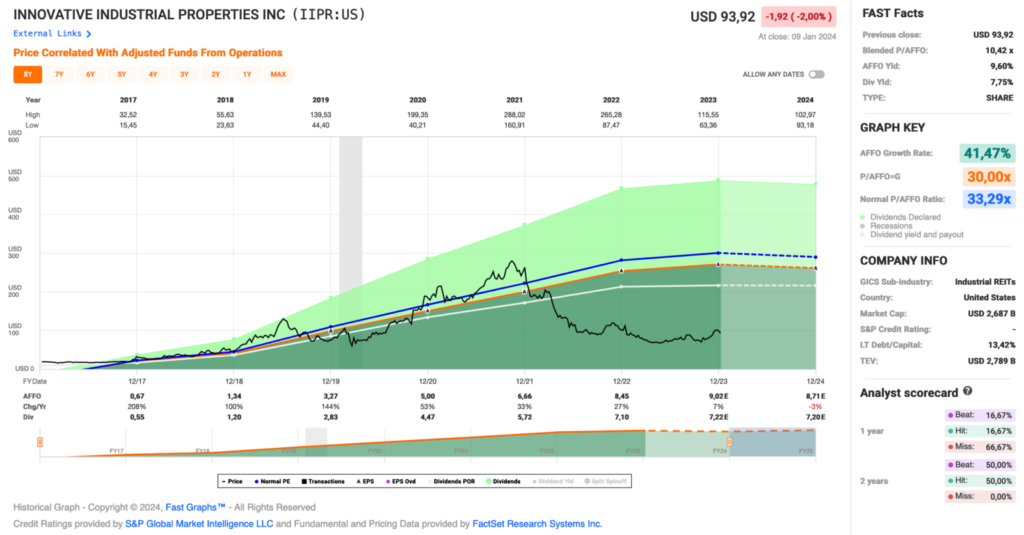

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 0,67 USD in 2017, auf 8,45 USD in 2022 und für 2023 werden 9,02 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 10,4 und liegt damit deutlich unter dem Schnitt der letzten 10 Jahre von 33,3.

Die Dividendenrendite (Dividend Yield) beträgt 7,7%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag für einen REIT bei guten 84,0%.

Ein S&P Credit Rating ist leider nicht verfügbar.

Interessant finde ich Kurse um und unterhalb von 90,- USD bzw. 82,- EUR und immer dann, wenn die Dividendenrendite bei 8% oder höher liegt.

Was habt ihr so auf eurer Watchlist im Januar 2024 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube, aus den gerade genannten Unternehmen wäre aktuell Atlantica Sustainable Infrastructure meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen?

Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,097

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hi Ingo,

wie immer eine gute Liste. Die ersten drei sind auch bei uns im Depot/Sparplan.

Eben mal unsere Watchlist angeschaut, da sind diese auch ein paar Plätze nach oben gerutscht für einzelne kleinere Sparpläne.

Nike und Starbucks sehe ich entspannt und auch bei Comcast finde ich die Schulden nicht weiter dramatisch. Bei aktueller Tilgungskraft wäre das Unternehmen nach 9 Jahren schuldenfrei und das trotz Dividenden. Da gibt’s Unternehmen bei denen ich mir wesentlich mehr Sorgen machen würde und es auch nicht tue.

Am Montag werden erstmal alle Sparpläne wieder durchgejagt, aber ansonsten wären meine weiteren Top 10 Picks für 23. und Anfang Februar momentan folgende:

Pernod Ricard, Bristol Myers, Altria, Tractor Supply, CVS, Bank OZK, Kroger, Lowes, Snap On oder Public Storage.

Das schöne ist aktuell einfach, es gibt immer irgendwas was es günstig zu kaufen gibt und ich vermute (und hoffe vor allem) stark das dies sich die nächste Zeit auch nicht ändern wird.

Viele Grüße

Daniel

Hi Daniel!

Danke fürs Vorbeischauen.

Ja, wenn die Watchlist nur groß genug ist, gibt es eigentlich in jeder Marktlage etwas zu kaufen. Aus deiner Liste sind auch ein paar gute dabei.

Comcast ist so ein Unternehmen, was eigentlich sehr interessant ausschaut, aber bei mir nie so richtig das Interesse geweckt wird. Ich weiß auch nicht warum. Irrational? Ja wahrscheinlich. Mhhh…

Grüße aus León, Nicaragua.

CU Ingo.

Hallo Ingo,

Ich stehe bei Atlantica ständig an der Seitenlinie. Irgendwie sind die Dividendenrendite von über 8% (Durchschnitt über gesamte Börsenlebenszeit 5,9%) sowie die letzte Dividendenerhöhung in 09/2022 von 1,14% für mich red flags. Hinzukommt der Mehrheitsaktionär Algonquin Power (42%) mit ähnlichem Schuldenberg und bereits durchgeführter Dividendenkürzung als abschreckendes Beispiel. Ich habe mich im Bereich Versorger für BKW, Iberdrola sowie Brookfield Renewable (in dieser Rankingfolge) entschieden. Bitte nur als Ideen verstehen, bei BEPC ist der track record ja auch sehr überschaubar.

Herzliche Grüße

Matthias

Hi Matthias!

Danke fürs Vorbeischauen.

Korrekt, hohe Dividendenrenditen sollten zur Vorsicht mahnen, aber sie sind per se keine Red Flags. Zumindest nicht bei mir.

Atlantica wurde als sogenannte YieldCo. (hieß früher sogar Atlantica YieldCo.) gegründet und da wäre alles unter 6% recht sinnlos. Ähnlich wie bei BDCs, wo man ja auch sagt 6% + Marktzins sind eher die Norm. Da gehe ich zwar nicht komplett mit, aber ich glaube es ist verständlich, was gemeint ist.

Speziell bei AY ist die Schuldenlast auf jeden Fall ein Problem und ich hoffe wir müssen dieses Konstrukt „Projektschulden“ nicht in der Praxis testen. Es klingt in der Theorie cool, aber meinetwegen kann es eine Art Versicherung bleiben, die man nie braucht.

Brookfield schaut spannend aus. Sind die Konstrukte BEPC und BIPC jetzt eigentlich steuerfreundlich für uns in Deutschland? Sprich 15% Quellensteuer und anrechenbar?

Grüße aus León, Nicaragua.

CU Ingo.

Hi Ingo,

momentan parken meine Kanadier noch bei der DKB, dort wird gegen eine Gebühr von 11,90 Euro für 3 Jahre eine Vorabbefreiung und damit Reduktion auf 15% kanadische Quellensteuer erzielt. Leider hat die DKB jetzt kräftig an der Gebührenschraube gedreht, seit 01.01.2024 kostet das ganze jetzt 30 Euro. Meine Vorabbefreiung läuft noch dieses Jahr, danach werden meine Aktien zu maxblue umziehen, dort gibt es die Vorabbefreiung in kostenlos. Alternative wären die Reseller von Interactive Brokers, dort gibt es die Reduktion für US + CA + AUS. Man muss dann natürlich noch alles selbst angeben in der Steuererklärung.

Herzliche Grüße

Matthias

Hi Matthias!

Interactive Brokers läuft in der Tat sehr gut. Habe meine Enbridge Anteile dort. Sollte ich mal kanadische Werte aufstocken wollen, denn wird es wohl dort sein.

Maxblue klingt aber auch nicht schlecht. Müsste ich mir mal die anderen Rahmenbedingungen bei denen anschauen.

Grüße aus León, Nicaragua.

CU Ingo.

Hi Ingo;

schönen Dank für Deine Januar-Liste. Man sucht ja immer was interessantes.

Zu Starbucks und Nike konnte ich mich einfach noch nie durchringen; ich finde sie irgendwie nicht richtig günstig.

Comcast wäre mein Favorit aus dieser Liste! Ich hab´ schon 200 im Depot, aber da könnte ich mir einen weiteren Zukauf vorstellen. Was IIPR angeht – da sehe ich das Geschäftsmodell sehr kritisch.

Meine ersten neuen Positionen in diesem Jahr sind der Werzkeughersteller Snap-On, der Krankenversicherer Elevance Health und noch massiver der Süsswarenkonzern Hershey Company. Alle drei mit Dividendensteigerungen von zuletzt 15%. Weitere Aufstockungen noch bei Bristol-Myers und PepsiCo.

Dafür habe ich die zu groß gewordenen AbbVie und Amgen etwas reduziert und MPW komplett liquidiert.

Bei Letzteren hat sich die Situation ein weiteres Mal verschlechtert und ich gehe da von einer Dividendenstreichung aus.

Hi Gerry!

Danke fürs Vorbeischauen.

Bist du jetzt auch bei MPW raus? Sicher besser so. Aber ABBV und AMGN können zu groß werden? Davon kann man doch nie genug haben, oder?

Snap-On hab ich auch auf der erweiterten Watchlist. Muss ich mir mal wieder anschauen.

Und Hershey ist bei mir die Tage auch auf dem Radar aufgeblitzt. Die sind ein guter Kandidat für den nächsten Monat. Die Schokolade von denen schmeckt zwar zum k****, aber die Dividende schaut lecker aus. Lieber so als anders herum. Ha ha!

Grüße aus León, Nicaragua.

CU Ingo.

(LOL)

Ja, die Amerikaner haben ihren eigenen Geschmack; zum Essen ist mir Lindt auch viel lieber!

…heute übrigens (nach einem 10% Sprung) Ally Financial reduziert, und dafür 5 Stück LVMH gekauft.

Ist mal was neues – eine französische Aktie.

Moin Ingo,

„Zum anderen werden die Sorgen durch die Probleme einiger Tochtergesellschaften verstärkt, die eigentlich Geld in die Kassen von Atlantica Sustainable Infrastructure spülen sollten, nun aber in Schwierigkeiten geraten sind und ihre Ausschüttungen an die Muttergesellschaft gekürzt haben.“

Hast Du dazu noch Infos? Ich habe gerade das Script des letzten CC gelesen (08.11.2023). Da wird nichts dergleichen geäußert und auch sonst habe ich nichts gefunden.

Gruß, Michael

Hi Michael!

Danke fürs Vorbeischauen.

Die Infos habe ich aus dem EchtgeldTV Podcast. Kennst du die?

Hör dir mal die Folgen an, wo sie über AY sprechen. Auf deren Seite kann man die Folgen nach Firmennamen etc. durchsuchen

Grüße aus León, Nicaragua.

CU Ingo.

Naja, habe mir jetzt die Folge von vor 2 Monaten angesehen. Allerdings weiß ich nicht, was Du meinst. Irgendwelche Zahlungsschwierigkeiten von Tochtergesellschaften werden da nicht erwähnt. Hätte mich auch gewundert, da dies sonst definitiv während des letzten CC zur Sprache hätte kommen müssen. War aber trotzdem sehr informativ, da der Punkt der Finanzierungen der einzelnen Projektgesellschaften beleuchtet wurde. Beginnend 2026/27 sind bis zur Hälfte der Projekte abbezahlt, so daß es ab diesem Zeitpunkt richtig in der Kasse klingelt, da keine Kredite mehr bedient werden müssen.

Hi Michael!

War das nicht in dem Podcast? Wo hab ich das denn sonst her? Denke ich mir ja nicht aus. Mhhh… war das vielleicht vom Herrn Röhl in einem anderen Format? Ich höre noch ab und zu den „Leben mit Aktien“ Podcast, wo er auch dabei ist.

Wenn ich die Zeit finde, schaue ich nochmal und poste es dann hier. Kann aber etwas dauern, da ich grad anderweitig gebunden bin.

Grüße aus Granada, Nicaragua.

CU Ingo.