Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Januar 2023!

5 Ideen für deine Watchlist im Januar 2023

In dieser Ausgabe dabei: MMM, FAST, ADM, LEG & VICI

Idee #3: Archer-Daniels-Midland Company (ADM)

Archer-Daniels-Midland Company beschafft, transportiert, lagert, verarbeitet und vermarktet landwirtschaftliche Rohstoffe, Produkte und Zutaten in den Vereinigten Staaten, der Schweiz, den Kaimaninseln, Brasilien, Mexiko, dem Vereinigten Königreich und international. Das Unternehmen ist in drei Segmenten tätig: Ag Services und Ölsaaten, Kohlenhydratlösungen und Ernährung. Es beschafft, lagert, reinigt und transportiert landwirtschaftliche Rohstoffe wie Ölsaaten, Mais, Weizen, Hirse, Hafer und Gerste. Das Unternehmen ist auch in den Bereichen Import, Export und Vertrieb von landwirtschaftlichen Rohstoffen und Futtermitteln sowie in der strukturierten Handelsfinanzierung tätig. Darüber hinaus bietet es pflanzliche Öle und Proteinmehle, Zutaten für die Lebensmittel-, Futtermittel-, Energie- und Industriekunden, rohe pflanzliche Öle, Salatöle, Margarine, Shortening und andere Lebensmittelprodukte sowie teilweise raffinierte Öle zur Herstellung von Biodiesel und Glykolen für die Verwendung in Chemikalien, Farben und anderen Industrieprodukten. Darüber hinaus bietet das Unternehmen Erdnüsse, aus Erdnüssen gewonnene Zutaten und Baumwollzellulosepulpe, Süßstoffe, Mais- und Weizenstärke, Sirup, Glukose, Weizenmehl und Dextrose, Alkohol und andere Zutaten für Lebens- und Futtermittel, Ethylalkohol und Ethanol, Maiskleberfutter und -mehl, Brennereikörner und Zitronensäure. Darüber hinaus bietet das Unternehmen natürliche Aromen, Aromasysteme, natürliche Farbstoffe, Proteine, Emulgatoren, lösliche Ballaststoffe, Polyole, Hydrokolloide und natürliche Gesundheits- und Ernährungsprodukte, einschließlich Probiotika, Präbiotika, Enzyme und Pflanzenextrakte, sowie andere spezielle Lebens- und Futtermittelzutaten, essbare Bohnen, Futtermittel und Produkte für die Tiergesundheit und -ernährung sowie Vertrags- und Eigenmarken-Leckerbissen und -nahrung für Haustiere. Darüber hinaus bietet das Unternehmen Futures Commission Merchant, Commodity Brokerage Services, Cash Margins und Wertpapiere, die an Warenbörsen verpfändet werden, sowie Bargeld, das als Sicherheit für bestimmte Versicherungsvereinbarungen verpfändet wird. Das Unternehmen wurde 1902 gegründet und hat seinen Hauptsitz in Chicago, Illinois.

Archer-Daniels-Midland habe ich schon seit 2014 auf meiner Watchlist, konnte mich aber nie zu einem Kauf durchringen. Ich weiß auch nicht genau warum, denn eigentlich ist es ein tolles Unternehmen in einer sehr interessanten Branche, aber ich vermute, es gab immer etwas „Besseres“, wenn es auf der Agenda stand.

Seit 2020 hat die Aktie dann eine Performance hingelegt, natürlich unterstützt durch die wirtschaftliche Entwicklung, die wirklich beeindruckend ist. Jetzt könnte man meinen, der Zug sei abgefahren, aber wenn sich die Fundamentaldaten wirklich auf diesem Niveau bestätigen, dann sprechen wir hier von einem KGV von unter 12. Das ist nicht teuer, auch wenn sich der Kurs seit den Pandemietiefs von 2020 fast verdreifacht hat (+190% inkl. Dividenden).

Also bitte nicht vom Ankereffekt blenden lassen. 😉

Ich bin gespannt auf die nächsten Quartalszahlen, denn der CEO hat im letzten Bericht einen sehr positiven Ausblick gegeben. Er sprach von „Momentum into 2023“. Wenn man dann die Zahlen für 2022 sieht und die Analystenschätzungen für 2023, dann passt das nicht zusammen. Für 2023 wird ein Rückgang erwartet. Ehrlich gesagt habe ich jetzt nicht weiter recherchiert, da ich mir einen ersten klaren Ausblick in den nächsten 1-2 Wochen erhoffe (Q1 Berichtssaison).

Aber wer weiß, vielleicht kommt ja die immer herbeigesehnte Zeit, in der ein tolles Unternehmen wieder günstig zu haben ist, weil ein paar Ungereimtheiten den Blick in die Zukunft etwas trüben. Das wäre toll, denn Archer-Daniels-Midland wäre eine schöne Beimischung in meinem Dividendendepot.

Archer-Daniels-Midland ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 47 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 8,4% und in den letzten 3 Jahren um 4,3% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,20 USD in 2014, auf 5,19 USD in 2021 und für 2022 werden 7,52 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,4 und liegt damit unter dem Schnitt der letzten 10 Jahre von 15,6.

Die Dividendenrendite (Dividend Yield) beträgt 1,9%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei sehr guten 21,3%.

Das S&P Credit Rating ist A (Investment Grade).

Ich finde Preise um und unterhalb von 60,- USD bzw. 55,50 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

Idee #4: Legget & Platt Inc. (LEG)

Leggett & Platt, Incorporated entwickelt, fertigt und vertreibt weltweit technische Komponenten und Produkte. Das Unternehmen ist in drei Segmenten tätig: Bedding Products, Specialized Products und Furniture, Flooring & Textile Products. Das Unternehmen bietet Stahlstangen, gezogene Drähte, Schaumstoffchemikalien und -additive, Federkerne, Spezialschaumstoffe, fertige Matratzen für Eigenmarken, Matratzenfundamente, Drahtformen für Matratzenfundamente, verstellbare Betten, industrielle Näh- und Steppmaschinen sowie Matratzenverpackungs- und Leimtrocknungsanlagen an, ebenso wie Maschinen zur Herstellung von Federkernen für industrielle Anwender von Stahlstangen und Drähten, Hersteller fertiger Bettwaren, Groß- und E-Commerce-Einzelhändler, Bettwarenmarken und Matratzeneinzelhändler, Kaufhäuser und Baumärkte. Darüber hinaus bietet das Unternehmen mechanische und pneumatische Lendenwirbelstützen und Massagesysteme für Autositze, Sitzfederungssysteme, Motoren und Aktuatoren sowie Kabel, Titan-, Nickel- und Edelstahlrohre, geformte Rohre, Rohrbaugruppen und flexible Verbindungskomponenten für Flüssigkeitstransportsysteme sowie Hydraulikzylinder für Erstausrüster und Tier-1-Zulieferer der Automobilindustrie, Erstausrüster und Zulieferer der Luft- und Raumfahrtindustrie sowie Erstausrüster für mobile Geräte. Darüber hinaus bietet das Unternehmen Stahlmechanismen und Bewegungsbeschläge für Ruhesessel, Sofas, Schlafsofas und Liftsessel, Federn und Sitzaufhängungen, Komponenten und Eigenmarken-Fertigprodukte für weiche Sitzmöbel sowie Gestelle, Säulen, Rückenlehnen, Rollen und Rahmen sowie Steuergeräte für Stühle an. Darüber hinaus bietet das Unternehmen Herstellern von Polster- und Büromöbeln, Einzelhändlern und Großhändlern von Bodenbelägen, Bauunternehmen, Landschaftsgärtnern, Straßenbauunternehmen, Einzelhändlern, Regierungsbehörden, Matratzen- und Möbelherstellern sowie Herstellern von Verpackungen, Filtern und Vorhängen Teppichpolster und Unterböden für harte Oberflächen, Strukturgewebe und Geokomponenten an. Das Unternehmen wurde 1883 gegründet und hat seinen Sitz in Carthage, Missouri.

Okay Möbel und es ist nicht IKEA. 😀

In den USA gibt es einen Möbelhersteller, der seit über 139 Jahren besteht und seit nunmehr 51 Jahren ununterbrochen eine jährlich steigende Dividende ausschüttet. Leggett & Platt gehört damit zum erlauchten Kreis der Dividendenkönige. Das muss man sich einmal vorstellen. Seit 1971 wird eine Dividende gezahlt und jedes Jahr steigt sie. Das fasziniert mich immer wieder.

Aktuell hat das Unternehmen allerdings mit einigen Problemen zu kämpfen und muss aufpassen, dass diese Erfolgsbilanz nicht getrübt wird. Zwar hat man durch die Kursrückgänge der letzten Zeit nun die höchste Dividendenrendite aller Dividendenkönige, aber die Ausschüttungsquote war 2022 mit ~74% schon etwas hoch und wird 2023 noch höher ausfallen. Da bleibt nicht mehr viel Spielraum.

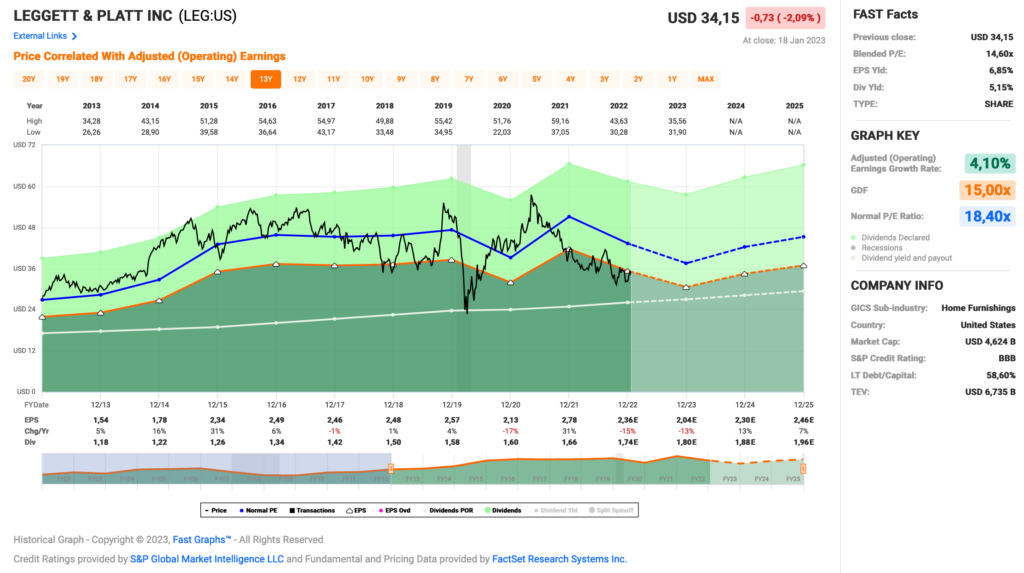

Die im Fastgraph dargestellte Entwicklung zeigt ja das EPS-Wachstum. Da im letzten Quartalsbericht die Umsätze als konstant bzw. mit 1% leicht wachsend dargestellt wurden, bedeutet dies im Umkehrschluss, dass die Kosten außerordentlich gestiegen sein müssen. Dies scheint derzeit das größte Problem bei Leggett & Platt zu sein.

Als reiner Verarbeiter von Rohstoffen, mehrheitlich wohl Holz (habe ich aber auf die Schnelle nicht finden können, also nur eine Vermutung), ist man in diesem Bereich natürlich sehr preissensibel. Steigende Rohstoffkosten gehen sofort auf die Marge und können bestenfalls mit etwas Verzögerung 1:1 an die Kunden weitergegeben werden.

Dumm nur, wenn in diesem Moment eine Rezession droht und die Kunden aus Angst nichts Größeres mehr kaufen und lieber das Geld zusammenhalten. Gut, sie kaufen anscheinend doch noch, wenn der nächste Quartalsbericht die Aussage vom konstanten bzw. 1%igen Umsatzwachstum bestätigt.

Für mich stellt sich bei Leggett & Platt vor allem die Frage, ob sich die Einbrüche in 2022 wie prognostiziert in 2023 bestätigen oder ob das Management hier nur sehr konservativ war. Denn nach dem, was man von den Märkten hört, gab es zwar diesen Preisschock bei Holz, aber der war nur von kurzer Dauer und müsste sich bis heute wieder normalisiert haben, oder?

Leggett & Platt ist ein sogenannter Dividend King* und hat seine Dividende die vergangenen 51 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 4,3% und in den letzten 3 Jahren um 3,3% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,54 USD in 2013, auf 2,78 USD in 2021 und für 2022 werden 2,36 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 14,6 und liegt damit unter dem Schnitt der letzten 10 Jahre von 18,4.

Die Dividendenrendite (Dividend Yield) beträgt 5,2%.

Die Ausschüttungsquote (Payout Ratio) in 2021 lag bei hohen 73,9%.

Das S&P Credit Rating ist BBB (Investment Grade).

Ich finde Preise um und unterhalb von 35,- USD bzw. 32,50 EUR interessant und immer, wenn die Dividendenrendite bei 5% oder mehr notiert.

Idee #5: VICI Properties Inc. (VICI)

VICI Properties ist ein Immobilieninvestmentfonds, der eines der größten Portfolios an marktführenden Spiel-, Gastronomie- und Unterhaltungseinrichtungen besitzt, darunter das weltbekannte Caesars Palace. Das nationale, geografisch breit gefächerte Portfolio von VICI Properties besteht aus 29 Spielstätten mit einer Fläche von über 48 Millionen Quadratmetern und verfügt über etwa 19.200 Hotelzimmer und mehr als 200 Restaurants, Bars und Nachtclubs. Die Liegenschaften sind an branchenführende Glücksspiel- und Gaststättenbetreiber vermietet, darunter Caesars Entertainment, Inc, Century Casinos Inc, Hard Rock International, JACK Entertainment und Penn National Gaming, Inc. VICI Properties besitzt außerdem vier Meisterschaftsgolfplätze und 34 Hektar unbebautes Land in der Nähe des Las Vegas Strip. Die Strategie von VICI Properties besteht darin, das hochwertigste und produktivste Erlebnisimmobilienportfolio der Nation zu schaffen.

Last but not least zum Schluss wie üblich ein REIT, VICI Properties.

Veni, Vidi, Vici! Ich kam sah und siegte! Ist es das, was Vici in VICI Properties bedeutet? Wenn ja, cool. Wenn nein, was bedeutet es dann?

Auf jeden Fall finde ich den Bereich, in dem VICI Properties tätig ist, sehr spannend. Vergnügungstempel und Casinos. Das ist ja gerade in den USA und speziell in Las Vegas das große Ding. Man besitzt mit dem Caesars Palace, dem MGM Grand und dem Venetian Resort die 3 ikonischsten Gebäude in Las Vegas. Insgesamt besitzt man 49 solcher Unterhaltungseinrichtungen mit über 59.000 Hotelzimmern und über 450 Restaurants, Bars und Nachtclubs.

Was mich sehr beeindruckt und ehrlich gesagt überrascht hat, war, dass das Unternehmen während der Pandemie in der Lage war, alle Mieten pünktlich und ohne Ausfälle einzuziehen. Es gab keine Probleme oder zumindest keine, die nach außen getragen wurden.

VICI Properties scheint hier ein pandemieresistentes Geschäftsmodell zu haben und das Glücksspiel funktioniert auch in der Rezession recht gut, wie wir aus der Vergangenheit zur Genüge wissen. Das kann man nun positiv (als Investor) oder negativ (als Beobachter gesellschaftlicher Dynamiken) sehen.

Ich beschränke mich hier auf die Investorenperspektive. VICI Properties hat also ein Geschäftsmodell, das pandemie- und rezessionsresistent ist. Was will man mehr?

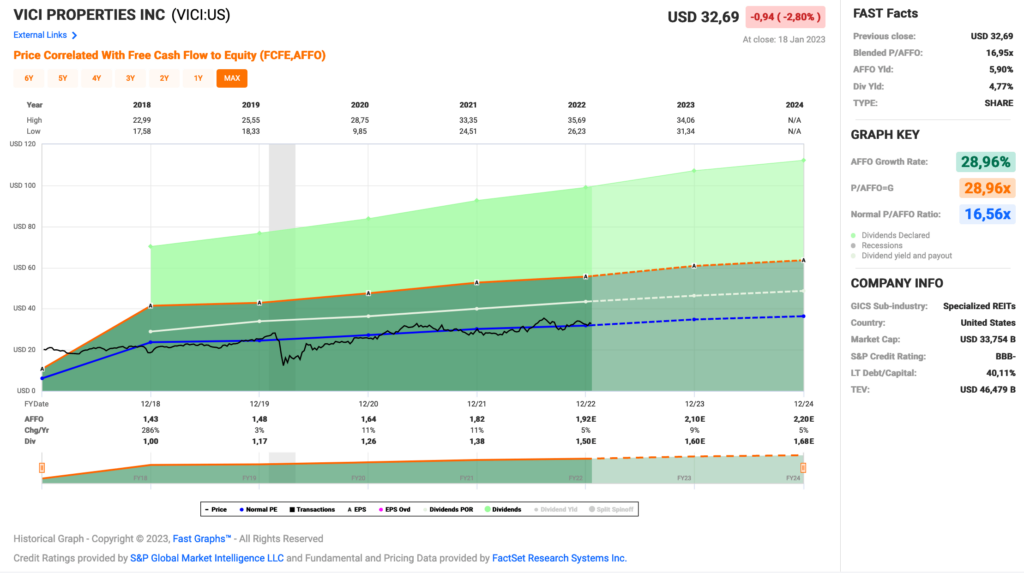

Das Unternehmen existiert noch nicht sehr lange, so dass die Datenlage etwas dünn ist. Aber seit sie als Spin-off aus der Konkursmasse der Caesars Entertainment Operating Company hervorgegangen sind, geht es Jahr für Jahr aufwärts. Es scheint mir, dass es gelungen ist, einen lebensfähigen Teil herauszulösen und an die Börse zu bringen.

Mir gefällt auf jeden Fall, was ich hier bei VICI Properties so aktuell und für die nahe Zukunft sehe. Der Wert ist auch noch nicht überteuert. Ich werde das im Auge behalten.

VICI Properties ist ein sogenannter Dividend Challnger* und hat seine Dividende die vergangenen 5 Jahre jedes Jahr gesteigert. Über die letzten 3 Jahre wurde die Dividende durchschnittlich um 8,2% und im letzten Jahr um 8,9% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,43 USD in 2018, auf 1,82 USD in 2021 und für 2022 werden 1,92 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 16,9 und liegt damit leicht über dem Schnitt der letzten 5 Jahre von 16,6.

Die Dividendenrendite (Dividend Yield) beträgt 4,8%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei für einen REIT sehr guten 78,1%.

Das S&P Credit Rating ist BBB- (Investment Grade).

Ich finde Preise um und unterhalb von 42,50 USD bzw. 40,25 EUR interessant und immer, wenn die Dividendenrendite deutlich über 5% notiert.

Was habt ihr so auf eurer Watchlist im Januar 2023 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube, aus den gerade genannten Unternehmen wäre aktuell Legget & Platt oder Vici Properties meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,08

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hi Ingo,

Fastenal kann man bei 3 % Einstiegsdividende wirklich nicht allzu häufig einsammeln. Deshalb habe ich Mitte der Woche zugeschlagen. Denn nach der Dividendenerhöhung vom Mittwoch um 12,9 % lag der Kurs vor dem gestrigen Anstieg 1-2 Tage über diesem „Sweetspot“. Ich konnte nicht widerstehen trotz ambitionierter Bewertungskennzahlen. (Aktuell bei ~2,9%)

VICI konnte ich glücklicherweise während dem Coronajahr 2020 günstig einsammeln. Tatsächlich einer der wenigen REITs, die während der Pandemie 100 % der Mieten vereinnahmen konnte. Kann man VICI schon als Sündenaktie bezeichnen ?

LG

Sebastian

Hi Sebastian!

Danke fürs Vorbeischauen.

Oh diese schöne Dividendenerhöhung hab ich wohl verpasst. Sehr gut! Dann schaut das ja noch einen Tick besser aus als gedacht.

Ich beobachte den Wert genau. Einzig die Bewertung schreckt mich noch ab. 😉

VICI während der Corona-Pandemie war ein Schnäppchen. Alles richtig gemacht würde ich sagen. Wo ist die Zeitmaschine, wenn man mal eine braucht!?

Grüße aus Lom Sak.

CU Ingo.

Hi,

Fastenal ist so eine Sache, sammle ich seit inzwischen 2 Jahren jeden Monat per Sparplan ein und bin damit 14% im Plus (ohne Dividenden). Cintas ist der zweite Kandidat der angeblich immer zu teuer ist aber für konstantes Grün bei mir sorgt…

VICI habe ich bei 30€ eine erste Position im Januar eingegangen. Ist ein Teil des Geldes aus dem STOR Verkauf. Die anderen REITs sind leider die Orders noch nicht durch nach dem kürzlichen Ansprung.

MMM läuft bei mir ebenfalls noch im Sparplan, mal schauen was das wird ich lasse ihn mal noch laufen, da ich nicht an eine Pleite glaube. Immerhin bekommt man eine Dividende als Entschädigung.

Hi Andreas!

Danke fürs Vorbeischauen.

Fastenal im Sparplan ist sicher nicht die schlechteste Idee. Hab ich damals mit solchen Werten wie Visa oder Mastercard auch gemacht gehabt. Immer zu teuer, aber irgendwie wollte man rein. Also Sparplan und los geht es.

Die Situation ändert sich dann aber, wenn man seine Dividenden bereits verkonsumiert und schon von Anfang an eine „ordentliche“ Dividendenrendite haben möchte, damit am Ende der Cash Flow aufs eigene Konto stimmt.

Dafür erfüllt Fastenal noch nicht die Kriterien bei mir. 😉

Beim STORE Capital Verkauf und Umschichten des Kapitals, hatte ich VICI noch nicht auf meiner Watchlist. Wenn, dann hätte ich vielleicht auch eine erste Position aufgemacht. Im Gegenteil zu Fastenal erfüllt VICI alle meine Kriterien aktuell für einen Kauf.

Grüße aus Lom Sak.

CU Ingo.

„Ich finde Preise um und unterhalb von 60,- USD bzw. 36,- EUR “

Da hat sich aber ein Fehlerteufel eingeschlichen ?

Hi Caddy!

Sehr aufmerksam. Der Wert in Euro wurde korrigiert. 🙂

Grüße aus Lom Sak.

CU Ingo.

Hi Ingo,

wieder einmal eine feine Liste. Danke dir.

MMM, hm. Da bin ich auch hin- und hergerissen. Ich schätze das ähnlich ein. Ich kann mir nicht vorstellen, dass die Regierung/Gerichtshof so ein Unternehmen in die Pleite schickt. Der Kurs wird aber m. E. unter Druck bleiben, bis sich ein kalkulierbares Szenario abzeichnet. Bei der derzeitigen Dividendenrendite habe ich mich für einen Sparplan entschieden, den ich 2023 laufen lassen, um die Position auszubauen.

FAST, puh. Da gebe ich dir recht. Meistens ambitioniert bewertet. Ich steige bei meinen Positionen gerne auch ab einer Startdividende von 3% ein. Bei FAST habe ich tatsächlich eine Ausnahme gemacht und habe bei 2,6% eine erste Position aufgebaut. Die Steigerungen sind immer recht hoch im unteren zweistelligen Prozentbereich. Da ist das für mich darstellbar. Ob wir die 37.- sehen, ich bin skeptisch, auch wenn ich´s uns allen für einen Einstieg/Aufstockung wünsche.

LEG, tja. Fundamental alles nachvollziehbar. Das ist so ein Wert, irgendwie spricht der mich nicht an. Kennst das? Manchmal geht es mir so. Sieht alles super aus, passt gut ins Depot, aber irgendwie fehlt die Sympathie.

ADM und VICI muss ich mir mal ansehen. Mit denen habe ich mich noch nie beschäftigt.

Ciao und gute Investments

Sven

Hi Sven!

Danke fürs Vorbeischauen.

Bzgl. LEG, ich verstehe, habe aber selbst solche Gedanken im Prinzip nicht. Meist ist es eher, dass eh nicht genug Geld da ist, um alles zu kaufen, was man möchte und dann werden solche Werte zuerst von der Liste gestrichen, wo es nicht zu 100% passt.

Wobei ich Emotionen (aka Sympathie) bei den Investments verstehe und nachvollziehen kann. Absolut. Ich liebe meine Apple Position. 😀

Ja Fastenal glänzt durch sehr ordentliche Dividendensteigerungen, die in ein paar Jahren so einiges von der schwachen Einstiegsdividendenrendite aufholen können. Hoffen wir, dass sie diesen Track Record noch lange weiterführen können.

Vielleicht bin ich ja auch bald dabei. 🙂

Grüße aus Lom Sak.

CU Ingo.