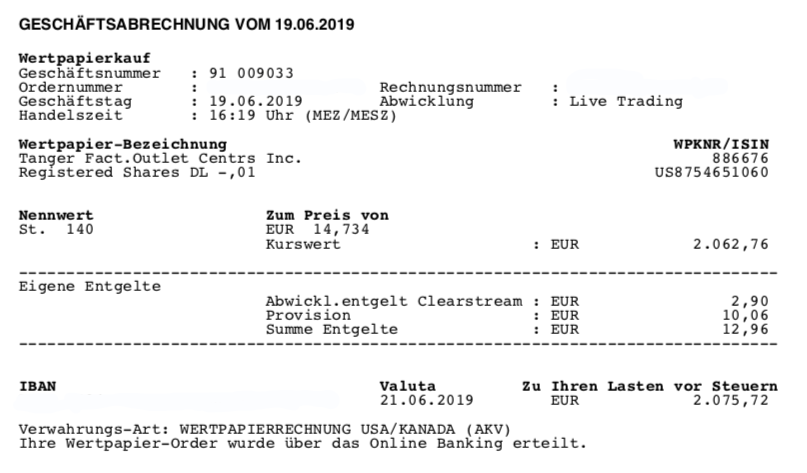

Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um einen aktuellen Kauf vom Mittwoch (19.06.2019). Mein Kauf von Tanger Factory Outlet Centers Inc. (SKT) umfasste 140 Stück zum Preis von 14,73 EUR, in Summe 2.062,76 EUR. Es handelt sich dabei um eine Aufstockung der vorhandenen Position im Dividendenaktiendepot.

Mein Kauf von Tanger Factory Outlet Centers Inc. (SKT)

Ich kann förmlich das Aufstöhnen hören. Warum macht er das? Retail ist doch tot und bei Tanger geht es im Chart nur abwärts! Der Griff ins fallende Messer! Hohe Dividendenrenditen sind ein Warnzeichen!

Okay okay. Jeder darf seine Meinung haben und alle haben irgendwie recht am Ende. Zumindest gestehe ich jeden diese Möglichkeit zu.

Ich sehe dagegen noch kein finales Ende im Retail und bei den Vor-Ort-Händlern. Sicher, der Onlinehandel wird weiter boomen und Amazon hat und wird eine dominierende Rolle dabei einnehmen. Aber in meinem Universum wird es auch immer normale Ladengeschäfte geben und Menschen, die dort einkaufen.

Tanger sehe ich bei einer weitergehenden Konsolidierung der Branche gut aufgestellt, denn die alleinige Fokussierung auf Outlet Centers ist in meinen Augen ein Plus, speziell wenn es mal wieder zu einer Rezession oder zumindest rezessionsähnlichen Zuständen kommt.

Die Leute mögen jetzt schon billig, oder sagen wir besser preiswert, und wenn das Geld dann nicht mehr so locker sitzt, wird sich dies eher verstärken. Tanger steht dann mit seinen High Quality Outlet Centers bereit, um dieses Klientel abzufischen.

In der Zwischenzeit arbeitet das Management weiter an der Optimierung des Portfolios. So wurden erst kürzlich 2 nicht so profitable Center verkauft bzw. geschlossen. Neueröffnungen in rentableren Lagen stehen auf dem Plan. Da man aber hier sehr konservativ vorgeht, wird die nächste Neueröffnung erst 2020 in Nashville anstehen.

Die Verschuldung ist für einen REIT moderat und es wird aktiv an der Reduzierung derer gearbeitet. Dazu werden eigene Aktien zurückgekauft, was auch eher selten anzutreffen ist bei einem REIT, und die Ausschüttungsquote liegt sehr komfortabel bei unter 70%.

Für mich der einzig echte Kritikpunkt ist aktuell, dass der CEO zwar super erfahren ist, es ist immerhin der Gründer Steven B. Tanger himself, der dazu auch noch einen großen Anteil am Unternehmen in Aktien hält, dieser sich aber momentan überhaupt nicht zu Änderungen, die die Zukunft betreffen, äußert. In Bezug auf wie es also weitergeht, ist es aktuell nur ein more of the same.

Das allein wird aber nicht ausreichend sein. Zum Glück haben sie noch genug Zeit und den finanziellen Spielraum, um das zu ändern. Eventuell arbeitet man bereits im stillem Kämmerlein an etwas. Wir werden sehen. Bisher waren sie ja extrem erfolgreich mit dem, was sie gemacht haben. Im Zweifel erstmal für den Angeklagten.

Ach und vielleicht kann und sollte man als einen weiteren Negativpunkt anführen, dass einer der größeren Mieter in den Outlet Centers vor dem Konkurs steht. Für mich ist das aber business as usual. Diese Situation ist für Tanger nicht neu und davon ab, dass Konkurs nicht gleich bedeutet, dass alle Läden dieses Mieters schließen, so wird man halt im Fall der Fälle einfach einen anderen Mieter reinsetzen. Das wird schon.

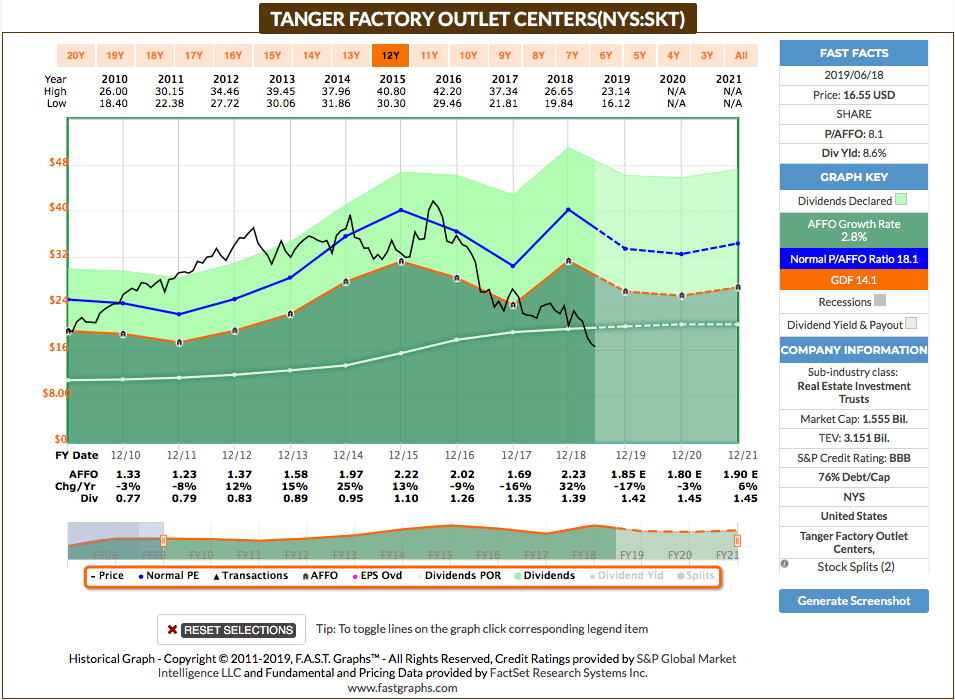

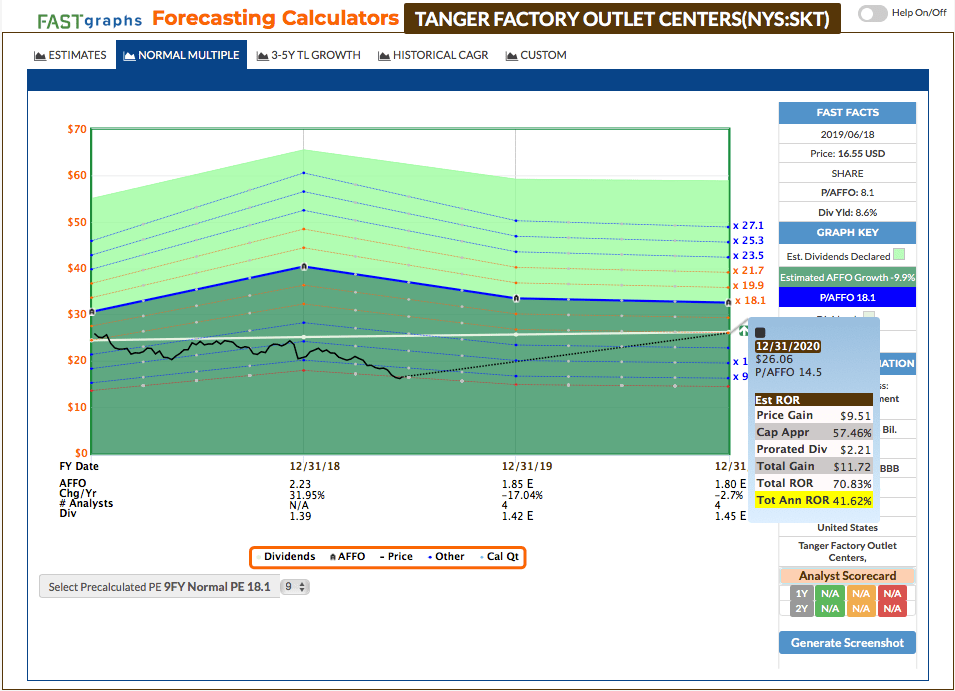

Das aktuelle Fastgraphs Chart schaut so aus:

Die sinkenden Umsätze in 2019 sind mehrheitlich dem Verkauf der nicht profitablen Center geschuldet.

Davon ab sieht man aber auch gut, dass das Unternehmen in der Vergangenheit die meiste Zeit (teils stark) überbewertet war. Wer da eingestiegen ist, hat sein Investment ohne Sicherheitspuffer getätigt und muss somit damit leben, dass es aufgrund der aktuellen Herausforderung nun bergab ging.

Der Kurs liegt jetzt auf der anderen Seite der Skala in der Unterbewertung. Das durchschnittliche Price/AFFO-Ratio (vergleichbar mit dem KGV bei normalen Firmen) der letzten 9 Jahre liegt bei stolzen 18,1, überbewertet halt, und sank jetzt auf nur noch 8,1 ab. Weniger als 50% zu vorher. Die Umsätze sind aber nicht annähernd so stark gesunken.

Man kauft also aktuell mit einem ordentliche Sicherheitspuffer ein.

Am 19.06.2019 kaufte ich 140 Stück Tanger Factory Outlet Centers zum Preis von je 14,73 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 2.075,72 EUR.

Ich besaß zwar bereits 60 Stück von Tanger, habe diese aber vor dem jetzigen Kauf verkauft, um den aufgelaufenen Verlust von ca. 250,- EUR (entsprach ca. -25%) einzuloggen.

Da REITs als Fond angesehen werden, wird dieses Minus in den Verlusttopf Sonstiges gebucht und kann somit dieses Jahr noch mit meinen Dividendengewinnen verrechnet werden. Durch diese Verrechnung hebt sich der Verlust bis Ende 2019 fast komplett auf, auch wenn der Verkauf extra Gebühren verursacht und durch den Spread nochmals ein klein wenig Geld verloren geht. In Summe rechnet es sich trotzdem.

Der Kauf ist eine Aufstockung der vorhandenen Position für mein Dividendenaktiendepot. Die Gesamtanzahl der Positionen ist weiterhin 42.

Die zu erwartende Dividende beläuft sich aktuell auf 0,355 USD pro Aktie/Quartal. Das sind für die nächsten 12 Monate insgesamt 198,80 USD oder ca. 177,50 EUR bei einem EUR -> USD Kurs von 1,12.

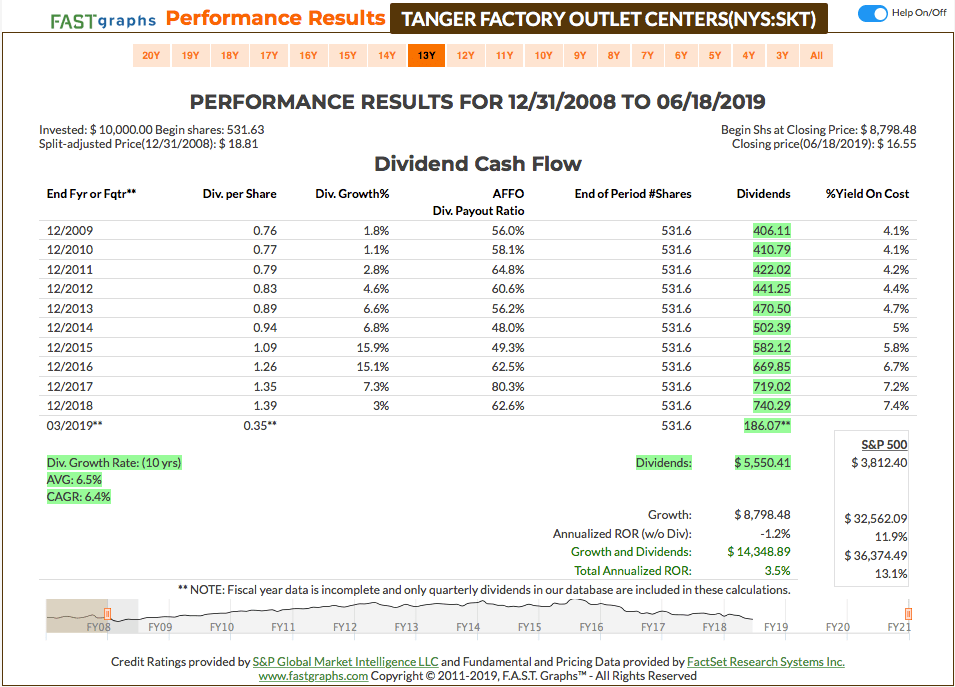

Das Dividendenwachstum (Dividend Growth) in den letzten 10 Jahren betrug zusätzlich noch gute 6,5%. Ich gehe aber in Zukunft aufgrund der Herausforderungen von geringeren Steigerungen aus.

Die Dividendenrendite (Yield) lag zum Zeitpunkt des Nachkaufs bei 8,6%. Das ist sehr gut, spiegelt aber sicher auch ein gewisses Risiko wider.

Tanger steigerte die Dividende zuletzt im Mai 2019 um 1,4% und schüttet seitdem eine um 0,005 USD/Quartal (0,35 USD auf 0,355 USD) erhöhte Dividende aus.

Das ist bereits das 26. Jahr in Folge, wo es eine Erhöhung gab. Damit zählt Tanger zum elitären Kreis der Dividenden Aristokraten. Sehr schön!

Dabei bleibt die Ausschüttungsquote (Payout Ratio) unterhalb der Marke von 70%. In 2018 betrug diese 62,6%.

Ich finde Ausschüttungsquoten zwischen 40-60% perfekt. Unter 40% bedeutet zumeist die Dividende an sich ist zu niedrig, aber über 60% limitiert es in Abhängigkeit vom Businessmodell eventuell die Wachstumsmöglichkeiten.

Wobei bei REITs etwas andere Regeln gelten, da diese steuerliche Vorteile bekommen, wenn ein gewisser Prozentsatz des zu versteuernden Gewinns ausgeschüttet wird. Hier sind also Ausschüttungsquoten zwischen 70-90% völlig normal und okay.

Lt. Fastgraphs kommen wir auf ein Dividendenwachstum (Dividend Growth) von durchschnittlich 6,5% in den letzten 10 Jahren. Ziemlich gut!

Grundsätzlich ist das Ziel, dass die Unternehmen in meinem Depot die Dividende im Jahr um 7% oder Minimum auf Höhe der aktuellen Inflation steigern. Bei 7% würde sich die Dividende alle 10 Jahre verdoppeln. Und zwar ohne mein weiteres zutun und ohne das ich frisches Kapital investieren muss!

Tanger liegt sogar fast im Schnitt der 7%, ich erwarte aber für die nahe Zukunft etwas geringere Steigerungsraten. Es gibt einige Herausforderungen zu meistern und da kann man den extra Cash Flow gut gebrauchen. Da die Einstiegsdividendenrendite bereits bei über 8% liegt, sind auch kleine Steigerungen okay und willkommen.

Und zusätzlich fließt ja noch Geld in Form von Aktienrückkäufen. Läuft!

Das jetzt mehr als faire P/AFFO-Ratio von aktuell nur noch 8,1 hatte ich bereits weiter oben angesprochen. Normalerweise rechne ich den Total Return aus, wenn der Kurs zum historischen Mittelwert zurückkehrt. Das wäre bei 18,1. Da Tanger aber die letzten Jahre fast konstant überbewertet war, nehme ich lieber einen konservativeren Wert von nur 14,5 an.

Aber selbst dann könnte uns eine jährliche Rendite von ca. 41,6% (Dividenden + Kursgewinne) bis 2020 erwarten. So ist dass, wenn man günstig shoppen geht.

An dieser Stelle möchte ich darauf hinweisen, dass auch ich ein Investment in Tanger als durchaus risikoreich empfinde. Meine Einschätzung hinsichtlich der Vor-Ort-Händler kann total falsch und naiv sein.

Das Risiko beziehe ich dahingehend in meine Strategie ein, dass Tanger nur eine relativ kleine Position im Depot sein wird. Aktuell wären das ca. 2% und dieser Anteil wird mit der Zeit und mit neuen Investments weiter sinken. Höchstens die Aktie kann das mit hohen Kursanstiegen überkompensieren, aber das sollte mir dann auch recht sein.

Und dazu wird dieses Risiko mit einer Dividende von 8,6% vergütet und eine Kürzung sehe ich zum aktuellen Zeitpunkt nicht am Horizont. Dazu sind die fundamentalen Kennzahlen zu stabil und es müsste schon richtig etwas schiefgehen, um das kurz- bis mittelfristig zu ändern.

Langfristig ist das Risiko meiner Meinung nach höher, wenn Tanger keine Strategie für die Zukunft aufbaut. Aktuell ist das alles sehr konservativ. Gut für den Moment, aber nicht für die Zukunft.

Das Management hat im Zweifel erst einmal mein Vertrauen, denn immerhin reden wir hier von einem waschechten Dividenden Aristokraten. Die wissen also schon, was sie tun. Ansonsten kann man nicht 26 Jahre ununterbrochen die Dividende steigern, oder?

Also los Steven B. Tanger. Zeig was du drauf hast!

Welche Zukäufe stehen bei euch so an in 2019?

Gab es bei euch diesen Monat oder gerade diese Woche Zukäufe zu verzeichnen oder stehen vielleicht andere heiße Kandidaten auf eurer Watchlist für einen Kauf ganz oben?

Ich würde sehr gern in den Kommentaren dazu etwas lesen!

Tipp: Du möchtest alle Käufe möglichst sofort erfahren und noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter! Dort tweete ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo,

hmm… der direkte Verkauf vor dem Kauf um den Verlusttopf zu füllen, ist ein neuer Aspekt für mich! Die Theorie klingt super. Klappt das auch in der Praxis? Das müßte ich auch probieren. Gilt das für alle REITs bzw. Fonds? Viele Grüße

Hi Thorbjorn!

Danke fürs Vorbeischauen.

Sollte für alle Aktienfonds, ETFs und REITs, die als Aktienfonds deklariert sind funktionieren. Ich habe zumindest Erfahrung mit beiden letztgenannten.

Vorher sollte man aber genau rechnen, ob es sich lohnt. Extra Gebühren und den Spread nicht vergessen.

CU Ingo.

Hi Ingo,

dass die REITS in den Topf für sonstiges gehen habe ich vor kurzem beim (Teil-)verkauf von Realty Income gemerkt, mit der Folge dass der komplette noch vorhandene Freibetrag verbrannt war, und ich die nachfolgenden Dividenden jetzt vollversteuern muß.

Meine Absicht war dagegen die Verrechnung mit Verlusten aus dem Kraft-Heinz Verkauf. Dumm gelaufen!

Tanger Factory Outlet ist für mich eine typische „den Dollar für 50 Cent kaufen“-Situation! Ich habe den REIT in den letzten vier Wochen in 5 Tranchen zwischen 15,98 Euro und 14,06 Euro (gestern) aufgebaut.

Die Gefahr durch E-Commerce Disruption wird m.E. überbewertet. Es ist Platz für beides, Online-Handel und „brick and mortar“-Geschäfte. Und bis der Kurs wieder auf sein Normal zurückfindet gibt´s auf jeden Fall ordentlich Dividende!

Hi Gerry!

Danke fürs Vorbeischauen.

Das ist ja dann doof gelaufen mit dem Verkauf von Realty Income. Sorry. Für die Zukunft kannst du das Wissen ja vielleicht zu deinem Vorteil nutzen.

Ich denke auch, dass man Tanger aktuell sehr günstig kaufen kann. Deswegen bin ich ja rein. Ich kann aber auch verstehen, dass einige Bedenken haben. Ein zweites JNJ haben wir hier auf jeden Fall nicht 😉 …

CU Ingo.

Freut mich, Ingo, dass Tanger (erneut) den Weg in dein Depot gefunden hat. Mich verbindet eine Hassliebe zu diesem Wert. Objektiv betrachtet macht das Investment absolut Sinn. 8,6% Rendite bei niedrigem Payout und ansonsten stabiler Bilanz. Wo gibt es sowas sonst? Trotzdem fällt und fällt SKT. Auch bei Seeking Alpha gibt es viele (überwiegend positive) Artikel dazu, insbesondere von Brad Thomas. In den Kommentaren darunter spürt man aber das negative Sentiment, was derzeit auf „retail“ lastet und auf SKT ganz speziell.

Habe meine Position mit zwei Tranchen zu einem Durchschnitts-EK von 17,5€ aufgebaut. Deinen Hinweis mit der Steuer finde ich sehr interessant, so dass ich hier wohl auch einmal durchrotieren lasse, die Position auf dem aktuellen Preisniveau leicht auszubauen.

Hi Thomas!

Danke für deinen Kommentar.

Ja manchmal kann der Markt länger irrational reagieren, als du Geduld und/oder Geld hast. Im Idealfall kauft man günstig nach und irgendwann erholt sich der Kurs. Bei Tanger müssen wir ggf. etwas mehr Geduld haben. Ich bin dabei!

Bei dieser Steuergeschichte solltest du unbedingt vorher genau rechnen, was sich lohnt. Nicht die extra Gebühren und auch nicht den Spread vergessen. Gerade bei den eher selten gekauften REITs ist der Spread manchmal ein Spielverderber.

CU Ingo.

Hallo Ingo

Erstmal: toller Blog, ich habe mir heute ein paar deiner Artikel durchgelesen, ich mag deinen Schreibstil und finde es super wie offen du alles teilst. Top!

Bei mir stehen aktuell eher deutsche/ Euro Stocks auf der Agenda, Tanger ist aber definitiv auf der Watchlist (will/muss meinen REIT Anteil noch erhöhen), ich weiß aber irritierenderweise selbst noch nicht was es braucht um mich zu überzeugen 🙂

Deine Leser scheinen ja (bislang) auch eher Pro eingestellt.

Einziger “Kritikpunkt“: es klingt oben so als würdest du durch Dividenden die Verluste komplett kompensieren, ist ja aber “nur“ die Steuer – je nachdem wie tief deine Leser in so Fragen stecken kann das vielleicht falsch interpretiert werden? Trotzdem natürlich ein nettes Goody das man gerne mitnimmt.

Gruß und beide Daumen hoch für dich

Hi Pick 8!

Danke für deinen Kommentar und für das positive Feedback. Tut gut 🙂 !

Und dein Hinweis ist korrekt bzgl. der Steuer. 250,- EUR Verlust bedeutet nicht, dass man nun 250,- EUR weniger Steuern zahlt auf seine Dividenden. Die KAP + Soli von den 250,- EUR, dass wäre der Betrag, der genau gespart wird bei der Aktion.

Sorry, wenn das oben nicht so rübergekommen ist. Ich gelobe Besserung 🙂 …

CU Ingo.

Hallo Ingo,

ich wünsche dir viel Erfolg mit SKT. Ich habe die Aktie im Juli 2018 analysiert und bin seit dem im Stand by modus und warte auf den uptrend. Aktuell habe 5 langweilige Sparpläne am laufen, ich besparre:

$BTI 2/5, $BP 1/5, $RDS-A 1/5 und US Treasuries+Staatsanleihen 1/5 .

Ich finde die Besteuerung total unfair, zu einem der Sparerfreibetrag ist extrem zu niedrig 801/1602 angesetzt zum anderen alles darüber hinaus wird einheitlich mit 25% zzgl. Soli besteuert und ggf mit Kirchensteuer. In England dagegen neben die IRA Freibeträge die Deckelung von Dividenden liegt bei £2,000 und je nach Einkommensklasse alles darüber hinaus wird mit 7,5% bis 32% besteuert. https://www.gov.uk/tax-on-dividends

Hi Petro!

Danke fürs Vorbeischauen.

Deine 3 Sparpläne in BTI, BP und RDS sind sicher eine gute Wahl. RDS finde ich ebenfalls spannend und könnte ich mir gut in meinem Depot vorstellen.

Ich finde die KAP eigentlich ziemlich fair. 25% flat ist nichts, worüber man meckern kann. Wenn ich sehe, was ich an Einkommenssteuer und Sozialabgaben zahle, da wird mir schlecht!

Aber ja klar, auch ich würde lieber z.b. 15% flat sehen oder Ausnahmen wie der tolle 401k oder IRA in den USA. Was du da aus UK erzählst, klingt auch nicht so schlecht, auch wenn ich da selbst keine Erfahrungen mit habe.

Auf jeden Fall könnte man das in Deutschland noch besser machen. Aber Herr SPD Scholz arbeitet ja daran … NICHT! Könnte brechen, wenn ich dessen Fresse (Sorry!) irgendwo sehe oder was von Finanztransaktionssteuer lese, die natürlich nur auf Aktien gelten soll und sonst auf nichts 🙁 !

CU Ingo.

Hallo Ingo,

mich würde interessieren, weshalb Du die Aktien nicht über das Banx-Depot kaufst. Dort wären durch den Handel an der NYSE die Provisionen und die Spreads niedrieger.

Habe gerade vor diesem Hintergrund die Überlegung ein Depot zu eröffnen und danach ggf. Optien zu handeln.

Auf meiner Watchlist habe ich aktuell als noch nicht besprochene Hotel-Reits INN und APLE (nur an NYSE gelistet und Monatszahler).

VG und weiter so.

Hi Torsten!

Danke für deinen Kommentar und die Frage.

Rational betrachtet, hast du absolut recht. Die Gebühren wären niedriger. Die Frage ist nur, macht es am Ende wirklich einen merkbaren Unterschied?

Dazu kommt halt, dass mein Comdirect Depot zuerst da war und ich dort mein Dividendenaktiendepot aufgebaut habe. Das Konto bei Bank/IB habe ich erst später eröffnet, als ich begann, mich für den Optionshandel zu interessieren. Hier spielt ja das Thema Gebühren eine wirklich massiv tragende Rolle.

Momentan mag ich die Trennung zwischen Dividendenaktiendepot und Konto für den Optionshandel und werde das noch eine Weile so beibehalten. Ich bin ja beim Optionshandel noch immer so etwas wie ein Anfänger. In einem getrennten Konto behält man da einfacher den Überblick über seine Gewinne und Verluste.

Immer öfters denke ich auch darüber nach, dass ich evtl. das Dividendenaktiendepot bei der Comdirect bis 100.000 EUR aufbaue und dann neues Geld nur noch ins Optionskonto bei Banx/IB stecke, bis dieses auch 100.000 EUR umfasst. Irgendwie gefällt mir der Gedanke, ein gut ausgestattetes deutsches und zusätzlich ein ausländisches Konto zu haben.

Wer weiß, für was das nochmal gut sein wird. Und nein, ich trage keinen Aluhut 🙂 …

CU Ingo.

Hi, Ingo.

“ Die KAP + Soli von den 250,- EUR, dass wäre der Betrag, der genau gespart wird bei der Aktion.“

Oh, da hab ich dann auch auf mehr gehofft. Hat sich das dann gelohnt?

Viele Grüße

Mr. B

Hi Mr. B!

Naja knapp 66,- EUR für weniger als 1 Minute Arbeit? Okay 2 Minuten, wenn man vorher noch nachrechnet, ob es sich lohnt.

Lohnt sich in meinen Augen auf jeden Fall!

CU Ingo.

Hi, Ingo.

Danke für deine Rückmeldung. 66 Euro stehen auf der Habenseite, aber wie viel auf der Sollseite? Überleg auch ob ich Senior House mit 600 Euro Verlust verkaufen soll und auch so eine Aktion starte.

Viele Grüße

Mr. B

Sorry, aber ich verstehe die Frage nicht. Was meinst du sollte die Sollseite hier sein?

Du hast 66 Euro zurück erstattet bekommen, dafür hattest du Kosten, Ordergebühr und Spread ( Sollseite) oder habe ich immer noch immer einen Denkfehler?

Hi Mr. B!

Ach jetzt schnall ich es 🙂 … Gebühren und Spread waren ca. 15 EUR. Also Am Ende blieben ca. 50 EUR hängen für 1-2 Minuten Arbeit.

CU Ingo.

Hi Ingo, erstmal großes Lob für deinen Blog. Ich lese gerne hier. Den Gedanken zum Steuern sparen hatte ich auch mal, aber dann hatte ich mir überlegt was passiert, wenn diese Aktie später mal überbewertet wird und ich diese daraufhin verkaufen möchte. Durch den Komplettausstieg und niedrigeren Wiedereinstieg erhöht sich später der steuerpflichtige Gewinn. Daher habe ich dann davon abgesehen.

Hi Daniel!

Danke für deinen Kommentar.

Du hast auf jeden Fall recht, wenn du das mit der selben Aktie machst irgendwann später, wenn sie gestiegen ist, dann bringt das nichts. Ich mache dies aber grundsätzlich mit dem Gedanken, dass ich diese Aktie ja eigentlich nie wieder verkaufen möchte.

Man muss bei diesem Vorgehen die individuelle Situation betrachten und dann entscheiden, ob es Sinn macht. In vielen Fällen macht es das nämlich nicht, das gebe ich zu.

CU Ingo.

Hi Ingo,

sag mal du kassierst fleissig die (MAIN)-Dividenden, allerdings finde ich nichts dazu im Blog 🙂

Die Main hast du doch schon länger im Depo. Kommt da noch was dazu?

Danke

Hi ajp!

Was genau vermisst du denn? Den Artikel, wie und warum ich Main Street Capital damals gekauft hatte? Der fehlt in der Tat noch, kommt aber irgendwann.

Leider ist meine Zeit begrenzt und in der Reihe „Im Rückspiegel“ kommen vorher noch Altria Group, Gilead Sciences, Omega Healthcare Investors und Apple dran. Das wird also leider noch etwas dauern 🙁 …

Aber wenn du eine spezifische Frage hast, vielleicht könnte ich die dir so beantworten?

CU Ingo.

Hi Ingo!

Mich hätte es interessiert was du dir damals dabei gedacht hast.

Wie ist deine aktuelle Einschätzung zu Main?

Gruß ajp

Hi ajp!

Main Street Capital ist eines der besten, wenn nicht die beste BDC am Markt. Meine Meinung. Aber scheinbar nicht nur meine, sondern auch die von vielen anderen, denn der Preis bzw. Kurs ist die meiste Zeit ganz schön hoch.

Ich hatte die Eier 🙂 die bei 25,- EUR zu kaufen. Damals gab es gerade eine krasse Marktreaktion/Angst auf/bei BDCs und REITs. So konnte ich ein 10% Yield zum Start einloggen. Das war mir mehr als Kompensation für das Risiko, was in einer solchen Firma steckt. Denn bei BDCs reicht es manchmal schon, wenn eines ihrer größeren Investments mal nicht aufgeht. Dann ist oft schon ein großes Loch im Cash Flow, was natürlich nicht gut ist.

Bei MAIN läuft es aber. Das Management ist hier Top Notch, wie man so schön sagt.

Ich würde selbst gern bei MAIN aufstocken. Dachte immer bei unter 30,- USD schlage ich zu, aber ob wir das nochmal irgendwann wiedersehen? Denke alles unter 35,- USD ist ein guter Preis oder wenn die Dividendenrendite bei 8% oder höher steht. Das ist keine Kaufempfehlung, jeder passt auf sein Geld selbst auf 😉 !

CU Ingo.

Hallo Ingo,

vorgestern kam ein Bericht auf SeekingAlpha „The Tanger Lesson“ raus.

Scheint interessant zu werden, ein ETF hält ca. 22% der Anteile des Unternehmens und wird diese automatisch abstoßen, wenn zu einem Stichtag die Marktkapitalisierung unter 1,5 Milliarden Dollar fällt. ( Vermutlich beginn Januar 2020)

Die Shortsellerquote ist aktuell sehr hoch.

Ich warte gespannt ab und werde evtl eine kleine Position eröffnen.

LG Sebastian

Hi Sebastian!

Danke fürs Vorbeischauen und den Tipp. Interessanter Artikel und wow, über 200 Kommentare. Die werde ich garantiert nicht alle lesen 😉 …

Ein ETF besitzt also 22% von Tanger? Mhhh … das über 50% der Aktien short verkauft sind ist auch keine neue Info.

Bin nicht sicher, was das nun bedeutet und schon gar nicht traue ich mir eine Vorhersage zu, wie das ausgeht, sollte der ETF verkaufen müssen. Klar geht es erstmal runter, aber irgendwann decken sich die ersten Short Seller ein und dann? Naja wie gesagt, über die Dynamik dabei bin ich mir nicht sicher.

Also lass ich das Spekulieren gleich von Anfang an und behalte einfach meine Position. Solange die fundamentalen Zahlen passen und die Dividende reinkommt, soll mir der Rest (fast) egal sein.

Auf jeden Fall aber eine spannende Konstellation!

CU Ingo.

Ich bin durch deinen Aprilscherz auf diesen Kauf gestoßen.

„Aber selbst dann könnte uns eine jährliche Rendite von ca. 41,6% (Dividenden + Kursgewinne) bis 2020 erwarten.

So ist dass, wenn man günstig shoppen geht.“

„Leider“ zeigt nur die Zeit, was günstig war. Sorry, dass der Kauf bisher nicht aufging.

Da ich noch lerne, eine Frage: Wie ergeben sich deine Zahlen zur Ausschüttungsquote?

„Dabei bleibt die Ausschüttungsquote (Payout Ratio) unterhalb der Marke von 70%. In 2018 betrug diese 62,6%“

Ich schaue aktuell noch auf finanzen.net und dort wird für 2017 ein Ergebnis je Aktie von 0,71$ bei einer Dividende von 1,35$ und für 2018 auf 0,45$ eine Dividende von 1,42$ ausgewiesen. Ich hatte bereits gelesen, dass das Ergebnis je Aktie alleine nicht hilfreich sei, aber die Abweichungen zwischen deinen Zahlen und diesen sind ja riesig. Oder lese ich die Werte falsch?

„Dazu sind die fundamentalen Kennzahlen zu stabil“

Auch hier die Frage: Die Umsätze 2013 bis 2019 und das Eigenkapital stagnieren. Ergebnis nach Steuer sehr, sehr durchwachsen.

Gewichtest du andere Zahlen?

Dank dir und viele Grüße!

Hi Ade!

Danke für deinen Kommentar und deine Frage zur Ausschüttungsquote.

Bei REITs nimmt man nicht den Gewinn pro Aktie sondern das (adjustierte) operative Ergebnis, die sogenannten Adjusted Funds From Operations oder kur AFFO. Das allein erklärt den Unterschied.

Der Unterschied ist zumeist deswegen bei REITs so groß, da die Abschreibung auf die Immobilien den größten Posten ausmachen.

Was die letzte Frage angeht bzgl. der Gewichtung, ich lege halt grundsätzlich Wert auf eine Unterbewertung, damit ich einen eingebauten Puffer gegen Verluste habe bzw. mehr Gewinnpotential, je nach dem, wie man es sieht. Bei Tanger hat das ja grandios funktioniert 😀 … NICHT!

Also nicht als Beispiel nehmen, Tanger ist die Ausnahme von der Regel 😉 …

CU Ingo.

Dank dir!

Ich hab zu AFFO kurz gelesen, aber REITs scheinen bzgl. Beurteilung ja nochmal eine eigene Welt zu sein.

Ich schau mir Tanger aber noch mal an! Das einzige, was auf Anhieb sofort abschreckt, ist, dass der Kurs praktisch seit 08/2016 negativ ist (ich denke mir dann immer: Der Markt ist schlauer, als ich und wird wissen, warum der Wert seit Jahren konstant verliert 🙂

Hi Ade!

Ich würde Tanger momentan nicht kaufen, wenn ich nicht auf eine reine Spekulation aus bin. Die nächsten Quartalszahlen (glaub Mitte Mai) sollten mehr Klarheit bringen.

Und ja, die Bewertung von REITs ist grundsätzlich anders, als bei normalen Unternehmen. Auch noch so eine Artikel-Idee, die mir schon ewig im Kopf rum schwirrt. Mal schauen, wann ich dazu etwas schreibe.

CU Ingo.