Vor etwas mehr als 1 Jahr habe ich von der Defichain zum 1. Mal gehört und nach einiger Recherche direkt einen Account bei Cakedefi eröffnet. Auf der Plattform kann man auch als Einsteiger sehr bequem die Möglichkeiten dieser neuen Blockchain nutzen.

Wie es mir als Early Adopter so ergangen ist, erfahrt ihr in diesem Artikel.

Inhaltsverzeichnis

- Teil 1

- Teil 2

Möchtest du sofort loslegen und später erst den Artikel lesen, dann klicke einfach auf den Link zur Anmeldung bei Cakedefi* (Referral Code 734129) und registriere dich ganz ohne lästiges PostIdent. In wenigen Minuten bist du drin und kannst direkt starten.

Du kannst dann per Kreditkarte oder SEPA-Überweisung (über Drittanbieter wie z.b. Banxa) deine ersten Kryptos kaufen oder noch einfacher und schneller, du sendest dir deine schon vorhandenen Kryptos von einer anderen Börse an Cakedefi.

Dazu gibt es über den Affiliate Link aktuell 30 USD Anmeldebonus für dich, wenn du eine Anfangsinvestition von min. 50 USD (in EUR, USD oder Kryptos) tätigst.

Liquidity Mining auf Cakedefi

Kommen wir zum 3. und letzten Produkt, dass ich im Rahmen dieses Artikels vorstellen möchte, dem Liquidity Mining.

Das Liquidity Mining ist das risikoreichste Produkt in der Reihe und ich empfehle Einsteigern erst Erfahrung mit dem Lending oder Staking zu sammeln, bevor man sich hierauf stürzt. Sicher gibt es hier die meisten Rewards abzusahnen, aber hey, man sollte dann auch wirklich bereit dafür sein, das Risiko (Stichwort Impermanent Loss) zu tragen. Just saying!

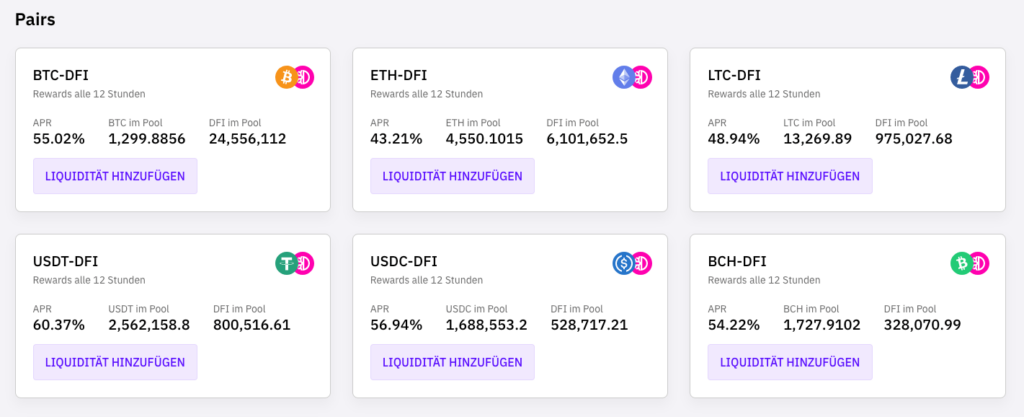

Stand November 2021 kannst du mit folgenden Kryptopaaren Liquidity Mining betreiben:

- Bitcoin / DFI: 55%

- Ethereum / DFI: 43%

- Litecoin / DFI: 49%

- Tether / DFI: 60%

- USD Coin / DFI: 57%

- Bitcoin Cash / DFI: 54%

- Doge Coin / DFI: 20%

Bitte denkt daran, wie oben bereits erklärt, die Rewards werden zu 99,9% in DFI ausgeschüttet. Da die DEX noch relativ klein ist, sind die Ausschüttungen in den anderen Kryptos sehr gering. Es muss sich erst noch zeigen, ob sich das Ganze von alleine trägt, wenn die DFI Bonusrewards irgendwann aufhören. Die Reduzierung erfolgt analog zum Staking alle 11 Tage um 1,658%.

Auch beim Liquidity Mining sind die Prozente davon abhängig, wie viele Leute reingehen oder rausgehen. Es gibt also durchaus Phasen, wo die Rewards wieder etwas ansteigen können. Das habe ich in den letzten Monaten bereits mehrmals selbst beobachten können.

Cakedefi bietet 2 Optionen an, wenn du das Liquidity Mining starten möchtest.

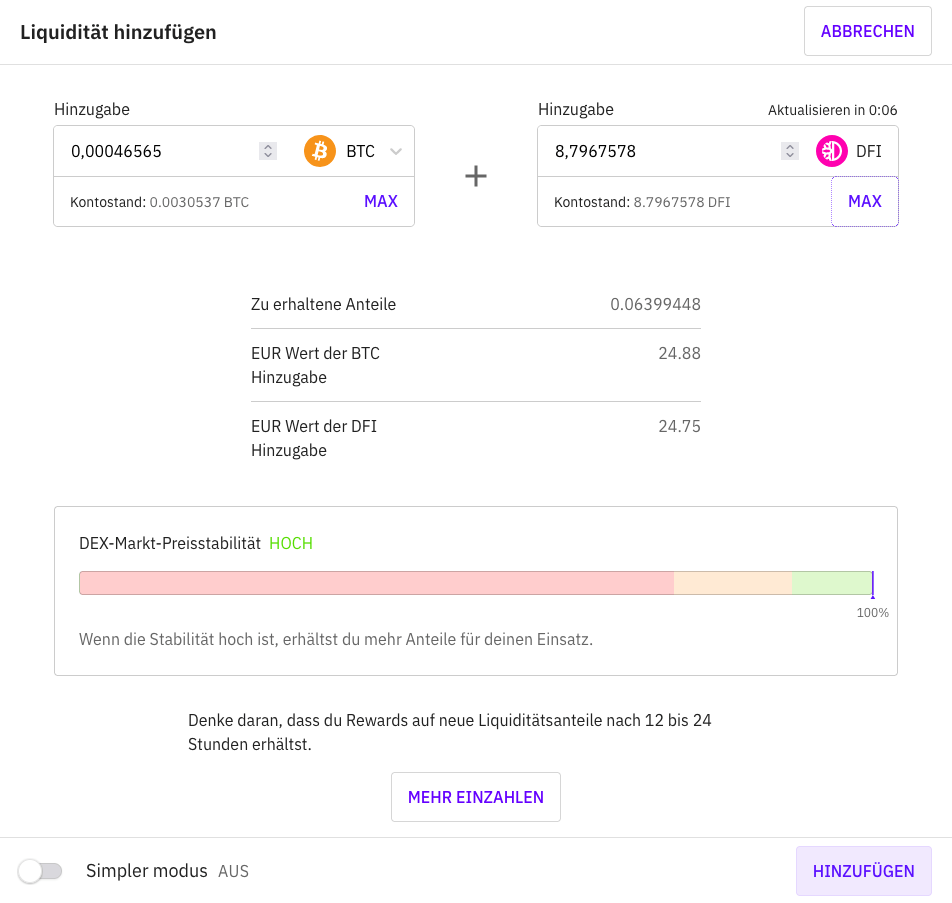

Option 1 wäre die klassische, du hast bereits zum Beispiel BTC & DFI vorliegen und gibst diese 50:50 (gerechnet in FIAT) in den Pool. Klick & fertig.

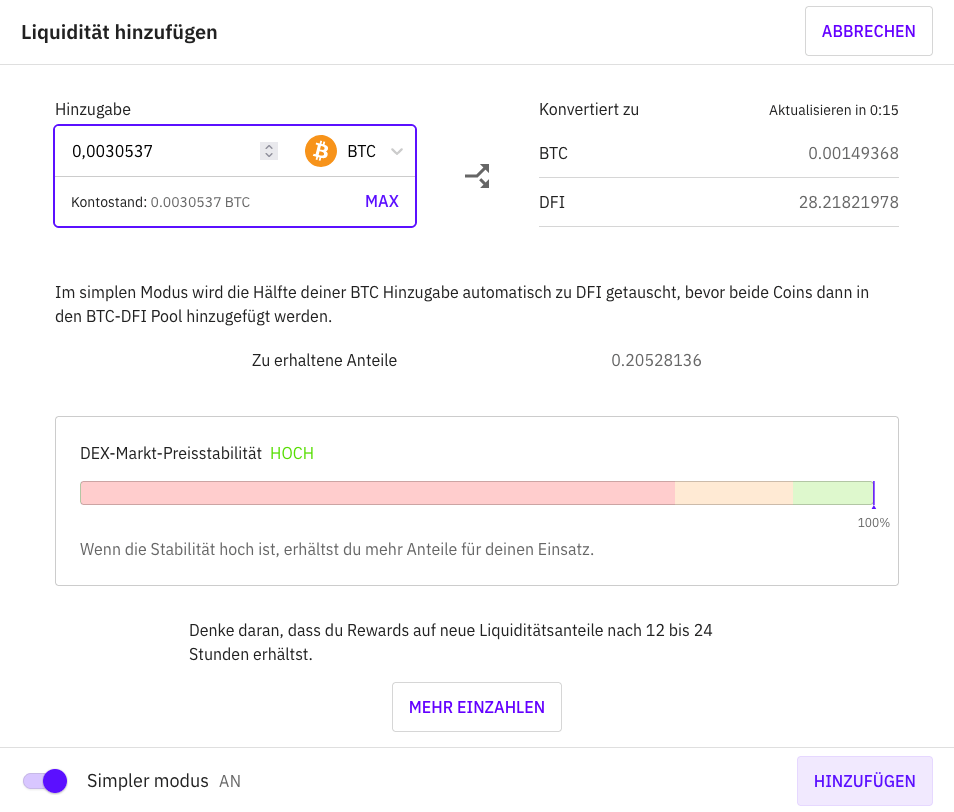

Option 2 ist noch einfacher und nennt sich Simpler Modus. Du hast zum Beispiel nur BTC und möchtest in den BTC/DFI-Pool? Dann stellst du den simplen Modus an und Cakedefi tauscht dir im Hintergrund 50% deiner BTC in DFI um. Klick & fertig.

Das ist im Vergleich zu anderen Plattformen super einfach gemacht. Anstatt 3 teils komplizierter Einzelschritte (1. Coinpaar ins richtige Verhältnis bringen, 2. Coins gegen LM-Token tauschen, 3. LM-Token in den richtigen Pool geben) ist es hier 1 Schritt. Wie gesagt: Klick & fertig.

Deine LM-Token fangen sofort an zu arbeiten und generieren ab jetzt alle 12 Stunden Rewards für dich. Ja richtig gelesen, du bekommst 2x am Tag Rewards. Toll, oder?

Diese 12 Stunden gelten übrigens auch beim Staking.

Insgesamt ist die Implementierung von Liquidity Mining auf Cakedefi die bisher einfachste dieser Art, die mir in der Kryptowelt so untergekommen ist.

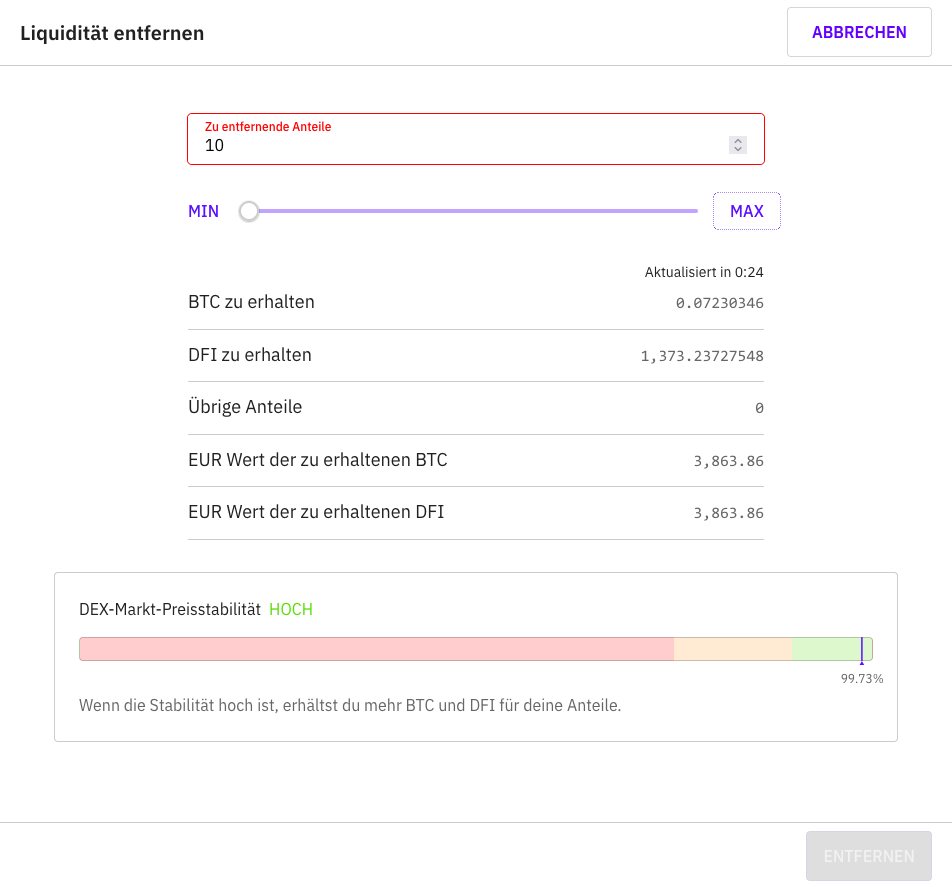

Last but not least noch ein Wort zum Thema DEX-Preisstabilität.

Die ausführliche Erklärung dazu, würde jetzt hier an der Stelle zu weit führen. Ich möchte nur darauf hinweisen, dass man unbedingt darauf achtet, dass die Anzeige dafür (erscheint beim Tausch des LM-Tokens in der Eingabemaske) möglichst auf 100% steht. Je weiter der Wert sich von der 100% entfernt, desto weniger LM-Tokens bekommst du für deine Kryptos und andersherum. Sollte der Wert auf 99% oder niedriger stehen, dann lieber etwas warten und später nochmal schauen, ob es nun besser passt.

Wen die Hintergründe interessieren kann ja mal nach DEX-Preisstabilität und Arbitrage Trading googeln.

Hier ein paar Screenshots zur Veranschaulichung:

Die verfügbaren Paare beim Liquidity Mining in der Übersicht.

Liquidität hinzufügen mit 2 Kryptos im Verhältnis 50:50.

Liquidität hinzufügen mit 1 Krypto im simplen Modus.

Liquidität entfernen ist genauso einfach gestaltet.

Du kannst deine Rewards auch automatisch ins Staking reinvestieren lassen.

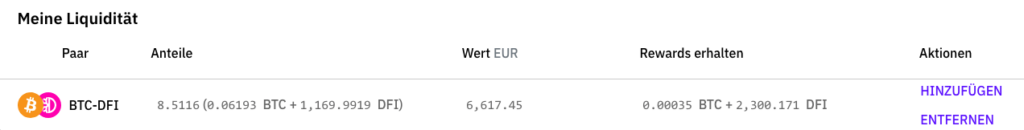

So sieht z.b. die Übersicht beim BTC/DFI-LM-Token aus inkl. Rewards.

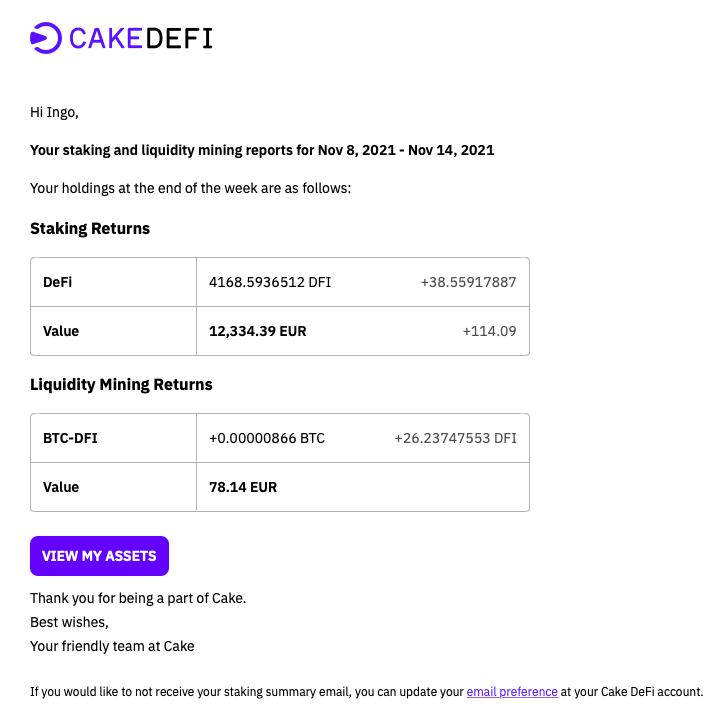

So schaut eine wöchentliche Zusammenfassung der Erträge per E-Mail aus.

Mein Cash Flow in den letzten 12 Monaten

Damit sind wir mit der Produktübersicht erstmal durch. Puh!

Es gibt sogar noch mehr auf Cakedefi zu entdecken, zum Beispiel den Bonusfreezer fürs Staking oder die Konditorei, aber das findet ihr dann mit der Zeit schon selber raus, was man damit alles machen kann.

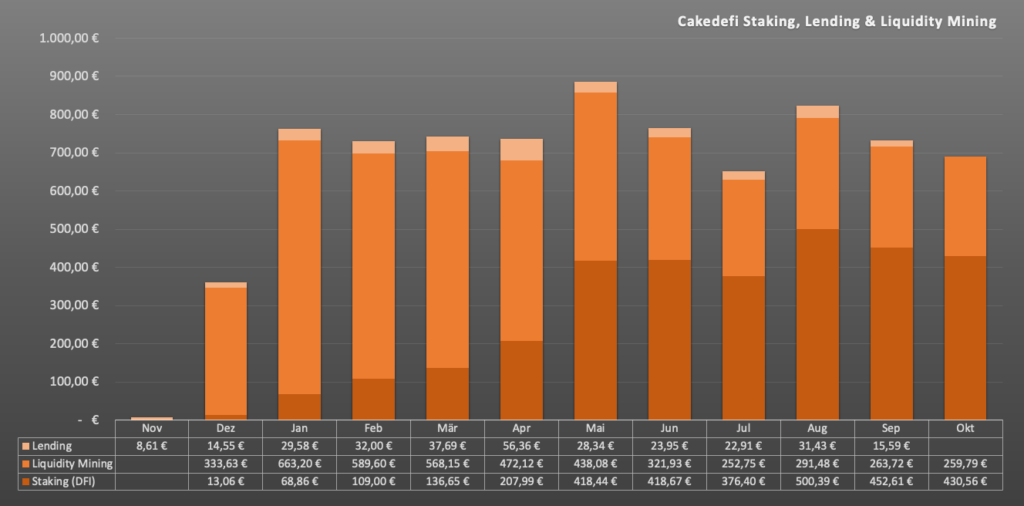

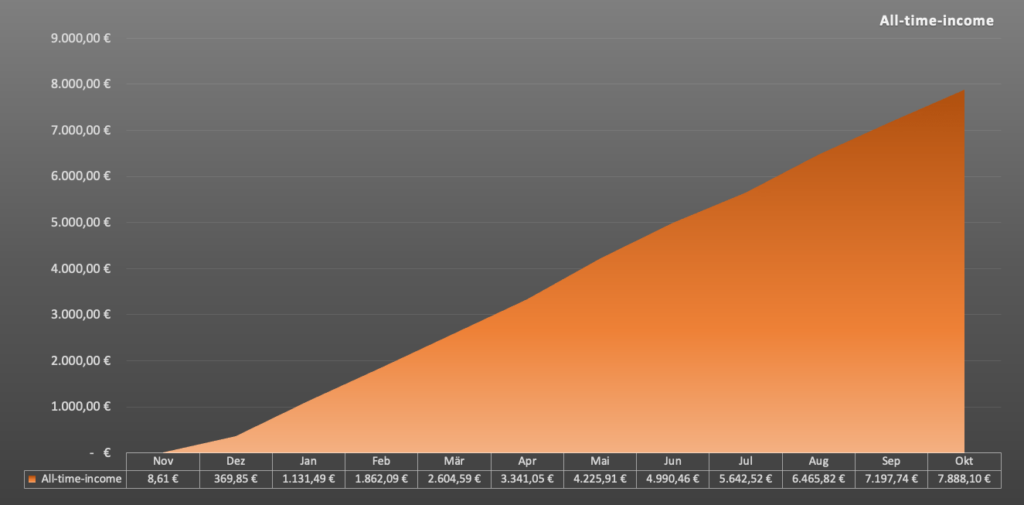

Kommen wir jetzt endlich zur Übersicht, wie sich mein Cash Flow auf der Plattform über die letzten 12 Monate so entwickelt hat.

Ich bin im November 2020 mit dem Lending gestartet und habe dann im Dezember 2020 direkt das Staking und Liquidity Mining nachgeschoben. Das Lending beendete ich im September 2021 aufgrund der angesprochenen Zinsabsenkung. Das Staking und Liquidity Mining läuft aber wie gehabt weiter und bringt mir alle 12 Stunden schöne neue Rewards ein.

Mein Anfangsinvest betrug 0,2 BTC (exklusiv fürs Lending, mittlerweile habe ich diese wieder abgezogen) und etwas weniger als 2.000 EUR in Form von BTC & ETH. Die tauschte ich teils direkt in DFI, um damit ins Liquidity Mining gehen zu können. Mit den Erträgen aus dem Liquidity Mining habe ich dann das Staking gestartet.

Und als alter Excelfreak musste ich mir natürlich wieder einen schönen Chart in meinem Lieblingsprogramm dazu basteln. Dafür kann man bei Cakedefi einfach eine CSV Datei mit allen Transaktionen herunterladen.

Wow! Das sind mal Zahlen. Ich bin selbst überrascht, wie gut es bisher gelaufen ist.

Der Cash Flow auf Cakedefi ist im Prinzip genau so hoch, wie der aus meinen Dividenden & Optionen zusammen. Das Dividendendepot und das Optionskonto wurden aber in Summe mit ca. 100.000 EUR kapitalisiert und hier sind es im Prinzip nur 2.000 EUR gewesen?

WTF! Wie geht das? Wo ist der Haken?

Mhhh … es gibt nicht wirklichen einen, bis auf den Umstand, dass ich natürlich auf Cakedefi immer alles wieder direkt reinvestiert habe. Sollte ich damit aufhören und alle Rewards auszahlen wollen, so wie ich es aktuell bei den Dividenden und den Optionsprämien ja bereits mache, dann wird sich die Anzahl der Rewards mit der Zeit nach und nach reduzieren.

Wenn dann der DFI Preis gleich bleibt oder gar sinkt, dann fällt natürlich auch der Cash Flow immer weiter ab.

Wie lange es dauern würde, bis die Rewards bei 0 angekommen sind?

Schwierig zu sagen. Ganz 0 wird es wohl nie, da mit sinkenden Renditen die Massen zum nächsten Projekt weiterziehen würden und damit werden diese für die verbliebenden Leute wieder steigen. Und wie lange das Ganze dauern wird, ist auch nicht klar. Die nächsten Wochen und Monate sollten aber relativ sicher weiterhin sehr lukrativ sein.

Allgemein wird davon ausgegangen, dass sich die Renditen bei Kryptos langfristig gegenüber anderen Anlageklassen angleichen werden. Also vielleicht pendelt es sich irgendwann bei 6-10% ein? Vielleicht etwas mehr aufgrund der höheren Volatilität?

Wer weiß. Die Zeit wird zeigen, ob es dann noch ein attraktives Investment ist oder eher nicht. Gleich gibt es im Kapitel Die Zukunft der Defichain & von Cakedefi noch mehr Gedanken dazu von mir.

Aber davon abgesehen sind diese extrem guten Zahlen einfach eine Kombination aus Zinseszinseffekt (immerhin alle 12 Stunden wird reinvestiert), Early Adopter Bonus von einigen 100% Rendite über ein paar Wochen und Monate beim Liquiditiy Mining und dem heftigen (aber in meinen Augen auch verdienten) Preisanstieg des DFI Tokens von über 1.000% in den letzten 12 Monaten.

In Summe sieht die Entwicklung dann eben extrem gut aus. 🙂

Und auch in Coins gerechnet ging es immer weiter nach oben, da ich, wie nun bereits schon mehrmals gesagt, die meiste Zeit alles direkt wieder reinvestiert habe.

Ich muss jetzt aber mal langsam zumindest ein paar der neu reinkommenden Rewards verkaufen bzw. in Stablecoins wie USDC tauschen, da die Steuer hier noch nicht berücksichtigt ist und in 2022 fällig wird. Da möchte ich nicht unbedingt alles komplett in DFI haben, nur für den Fall, dass vielleicht doch mal wieder ein etwas ausgeprägterer und länger anhaltender Krypto Bärenmarkt aufkommen sollte.

Ich hoffe es zwar nicht, aber better safe then sorry, oder?

Die Portfolio-Übersicht direkt auf Cakedefi schaut dann übrigens so aus.

Alles in allem bin ich mega beeindruckt und glücklich über die Entwicklung in den letzten 12 Monaten. Das kann gern so weitergehen. Es war im Rückspiegel betrachtet die richtige Entscheidung, hier mit ein wenig „Spielgeld“ reinzugehen.

Ich werde je nach Leserinteresse auch gern in Zukunft davon berichten und zwar unabhängig davon, ob es sich ab hier weiter positiv entwickelt hat oder alles irgendwann den Bach runterging. 😀

Die Zukunft der Defichain & von Cakedefi

Wer die Zahlen gerade gesehen hat fragt sich vielleicht an der Stelle, ob jetzt ein Einstieg noch lohnt.

Das kann man leider, wie so oft im Leben, nicht einfach mit Ja und Nein beantworten. Denn es kommt wie immer darauf an.

Für mich ist die wichtigste Frage, ob sich die Defichain als Ökosystem weiterentwickeln kann und es in Zukunft noch neue und spannende Anwendungen gibt, die regelmäßig die Nutzer anlocken und zur Interaktion animieren.

Mit Staking & Liquidity Mining gibt es schon 2 sehr schöne Anwendungen. Dabei ist das Liquidity Mining bisher auf die Bereitstellung von Coins auf der DEX beschränkt. Und genau hier startet Ende November bald die nächste Evolutionsstufe.

Mit dem aktuellen Update namens Fort Canning, welches am 15. November 2021 auf der Defichain live ging, wurde die technische Basis für Stock Tokens (Tokens, die den Preis einer bestimmten Aktie abbilden) gelegt.

Ja richtig gelesen. Bald kann man Aktien auf der Defichain handeln. Nicht die echten, aber immerhin eine synthetische Aktie, die durch einen Token (Syntetic Asset Token, um genau zu sein) repräsentiert wird, der den Preis der echten Aktie 1:1 wiederspiegelt. So wird es irgendwann ab Ende November eine Vielzahl dieser Stock Tokens geben, zum Beispiel sind bereits dTSLA, dMSFT oder dAAPL angekündigt.

Ich finde diese Entwicklung besonders für die Märkte interessant, wo die Menschen nicht so einen einfachen und sicheren Zugang zu Börsen haben, wie wir in Europa. Mit den Stock Tokens kann jeder weltweit an der Entwicklung von Aktien partizipieren.

Und das Beste? Diese Stock Tokens müssen ja von jemanden erstellt werden und das kann rein theoretisch jeder sein. Dazu musst du Kryptos und DFIs als sogenanntes Collateral (Sicherheit) hinterlegen und erstellst dann deinen gewünschten Token. Der Preis des entsprechenden Stock Tokens kommt übrigens beim Erstellen direkt von der NASDAQ. Dafür ist die Defichain extra eine Kooperation mit der bekannten Börse in den USA eingegangen.

Und diesen Token kannst du dann ins Liquidity Mining packen und verdienst an den Transaktionskosten, wenn er gehandelt wird und bekommst zusätzliche DFI Bonusrewards. Gerade zum Anfang wird es hier sicher erneut sehr hohe Renditen geben. Ich bin gespannt, ob wir wieder die 1.000% in den ersten Tagen knacken werden. Wohl dem, der früh dabei ist.

Neben den Stock Tokens wird es auch Tokens für Commodities (Rohstoffe) und Precious Metals (Edelmetalle) geben. Da sollte für jeden etwas dabei sein.

Es kommen aber noch viele weitere spannende Anwendungen in der Zukunft. So soll es ebenfalls bereits ab Ende November möglich sein, Loans (Kredite) dezentral aufzunehmen. Keine Bank, die du mehr anbetteln musst und wo du viel zu hohe Zinsen zahlst, trotz Niedrigzinsphase. Du nimmst einfach deine vorhandenen Kryptos, packst diese auf der Defichain als Collateral in einen Loan und kannst dann Liquidität für einen kleinen Zinssatz rausziehen.

Damit darfst du dann machen, was du willst und partizipierst trotzdem weiter an der Wertentwicklung deiner Kryptos, die im Loan liegen. Du musst halt nur den Loan irgendwann zurückzahlen, um deine Kryptos auch wieder zurückzubekommen. Logo.

Und und und. Es ist noch so einiges in der Pipeline. Toll!

Was allgemein auffällt ist, dass das Entwicklungstempo auf der Defichain sehr hoch ist. Das wird zum einen dadurch erreicht, dass man ein Non-Turing-Complete System verwendet und deswegen die Komplexität der Programmierung begrenzt ist und zum anderen scheint es einfach fähige Entwickler zu geben, die sich mit der Blockchain beschäftigen. Vielleicht zieht das eine ja auch das andere irgendwie an? Wer weiß.

Auf jeden Fall ist die Defichain regelmäßig unter den Top 10 Blockchains, wenn es um Updates & Code Uploads auf Github (größte Webseite zum Verwalten von Softwareprojekten) geht. Das ist beachtlich für eine solch kleine Blockchain, die es gerade so in die Top 100 schafft, wenn es um die Marktkapitalisierung geht.

Die oben genannten neuen Anwendungen werden immer in irgendeiner Form eine bestimmte Menge an DFIs benötigen, die dann am Markt nicht mehr zur Verfügung stehen. Das macht den DFI Token über die Zeit, so ist der Grundgedanke, zu einem mehr oder weniger raren Gut. Und das wiederum wird dafür sorgen, dass der DFI Preis auch in Zukunft weiter steigt.

Wohin? Keine Ahnung! Manche sagen 50 USD in ein paar Jahren. Wer weiß.

Aktuell hat der DFI Token eine Marktkapitalisierung von gerade einmal 1,2 Milliarden USD bei einem Preis von 3,12 USD. Auf 50 USD hochgerechnet wäre das eine Versechzehnfachung (16x). Dann läge die Marktkapitalisierung bei 18,5 Milliarden. Damit würde man sich Stand heute im Top 100 Ranking aller Blockchains von Platz 97 auf Platz 14 hocharbeiten, gleich neben Litecoin.

Klingt sportlich, aber jetzt nicht total unrealisitisch, wie man vielleicht im ersten Augenblick gedacht hätte, oder?

Last but not least muss die Defichain in Zukunft ein echtes dezentrales System wie Bitcoin werden, wo allein die Community die Entwicklung und Richtung bestimmt, und wo es keinen zentralen Angriffspunkt für staatliche Stellen mehr gibt. Es sollte keine Möglichkeit geben, das System irgendwie lahmzulegen oder zu blockieren, nur weil eine Regulierungsstelle danach schreit.

So könnte sich die Defichain mit ihrem Fokus auf DeFi und Sicherheit eine echte Nische erobern unter den Blockchains oder sogar zu einer der führenden Blockchains in dem Feld aufsteigen.

Das wäre in meinen Augen eine wünschenswerte Entwicklung, die ich gern unterstützen würde.

Okay und wo bleibt an der Stelle Cakedefi?

Naja, Cakedefi kann alles das, was da noch auf der Defichain kommt, auch auf ihrer Plattform anbieten. Wenn sie es wie bisher möglichst Einsteigerfreundlich gestalten, werden sie so weiterhin viele neue Kunden gewinnen, die ihre ersten Schritte auf der Defichain eben über Cakedefi machen werden.

Die neuen Nutzer gewöhnen sich so an das Ökosystem der Defichain und Cakedefi verdient damit gutes Geld über die Gebühren. Win-Win!

Wer dann möchte, kann natürlich später auch die meisten Dienste nativ auf der Blockchain nutzen und sich die Gebühren sparen. Kein Problem.

Steuern … wir müssen reden

Die zwei liebsten Themen bei deutschen Kleinanlegern sind zum einen, wie man möglichst die Gebühren bei seinem Broker drückt und zum anderen, wie man möglichst wenig Steuern zahlt. Teils nimmt das echt kroteske Züge an.

Ich denke zwar auch, dass man sich darum kümmern muss, aber erstmal sollte man ausreichend Geld mit seinen Investitionen verdienen, damit sich der Aufwand dafür auch lohnt. Denn nur wer gutes Geld verdient hat, muss auch viele Steuern zahlen.

Zum Thema Steuern auf Kryptos gibt es viel Unwissenheit. Nicht nur, weil die Leute im Internet bereitwillig ihr Halbwissen verbreiten, sondern weil es auch von offizieller Stelle keine klaren Regelungen gibt. Das ist auf der einen Seite verständlich, da wir hier von einem absolut neuem Thema reden, was in ein altes starres Steuerkorsett gepresst werden muss, auf der anderen Seite sind Behörden ja so und so nicht die Schnellsten.

Bis heute gibt es keine speziellen Steuergesetze, die auf Kryptos abzielen. Aber immerhin gibt es seit Juni 2021 zumindest einen Entwurf eines BMF-Schreibens, welches auf Einzelfragen zur ertragsteuerrechtlichen Behandlung von virtuellen Währungen und von Token abzielt.

Sprich es gibt für die Finanzämter endlich einen einheitlichen Handlungsrahmen, wie bestehende Gesetze auf Kryptos anzuwenden sind. Nicht alles was in dem Schreiben steht, wird so auf Dauer Bestand haben, aber bis die ersten Gerichtsurteile da sind, ist es halt das, was befolgt werden muss.

Für Erträge aus Staking & Lending heißt das, dass diese, sofern man das Ganzen nicht gewerblich betreibt, unter §22 Nummer 3 EStG fallen und mit dem persönlichen Steuersatz versteuert werden. Eingetragen wird es in die Anlage SO der Steuererklärung.

Dabei gibt es eine Freigrenze von 256 EUR im Jahr. Man zahlt also bis 255,99 EUR keine Steuern auf seine Erträge, muss aber ab 256 EUR dann gleich den kompletten Betrag versteuern. Das ist etwas anderes, als wenn beim Sparerpauschbetrag die 801 EUR ausgenutzt werden und die Besteuerung erst darüber hinaus greift.

Cakedefi stellt hier vorbildlich einen Report als PDF zur Verfügung, der alle Zahlen enthält, die du benötigst. Der Teil ist also wirklich sehr einfach und schnell erledigt.

Leider ist es beim Liquidity Mining nicht eindeutig geklärt. Das BMF Schreiben kennt den Begriff nicht einmal. Hier ist man also immer noch in der Zwickmühle selbst entscheiden zu müssen, ob man es in die gleiche Kategorie wie Staking & Lending packt, so habe ich es gemacht, oder doch eher als ein sogenanntes patriarchisches Darlehen sieht und damit würde es unter die Kapitalertragssteuer (Anlage KAP) fallen.

Ich glaube aber egal wie man es macht, dass Finanzamt weiß es auch nicht besser und es wird euch daraus keinen Strick drehen. Hauptsache ihr unterschlagt es nicht. Im Worst Case verlangt der Sachbearebiter nur, dass es nachträglich nochmal geändert wird.

Was in Bezug auf Steuern beim Staking & Lending noch wichtig ist zu wissen, normalerweise sind Veräußerungsgewinne aus Kryptos nach §22 Nummer 2 in Verbindung mit §23 Absatz 1 Satz 1 Nummer 2 EStG steuerfrei, wenn sie mindestens 1 Jahr gehalten wurden.

Die Haltedauer von Coins, die für Staking & Lending genutzt wurden, verlängert sich lt. dem oben genannten BMF Schreibens leider auf 10 Jahre. Das ist ein echter Nachteil, wenn man seine Coins hauptsächlich wegen dem Spekulationsgewinn hält und sich mit Staking & Lending nur etwas nebenbei verdienen wollte.

Deswegen ist es ganz wichtig vorher darüber nachzudenken, was man mit seinen Coins vor hat!

Selbst wenn diese Regelung irgendwann wieder gekippt wird, wird es Jahre dauern, bis das passiert. Freiwillig wird der Staat nicht auf diese möglichen Mehreinnahmen verzichten wollen und es wird lange dauern, bis es jemand vor Gericht evtl. durchboxt.

Da Kryptowährungen unter §23 des EStG fallen, werden Veräußerungsgewinne aber nicht mit den Erträgen aus Staking & Lending vermischt, sondern getrennt in der Steuererklärung (auch Anlage SO, aber eine andere Zeile) angegeben. Hier gibt es dann wiederum eine Freigrenze von 600 EUR. Sprich bis 599,99 EUR sind solche Gewinne steuerfrei und nicht zwingend anzugeben, darüber hinaus dann aber schon und der gesamte Betrag wird versteuert.

Es lohnt sich also seine Kryptos regelmäßig zu prüfen und auf diese Freigrenzen ggf. zu achten. Ab einem bestimmten Punkt ist es aber nicht mehr so relevant, weil man so und so darüber liegen wird.

Bzgl. des oben gesagten ist es also ratsam, seine Kryptobestände klar zu trennen. Bewahrt die Coins in einem separaten Wallet oder an einer separaten Börse auf, die ihr wegen Spekulationsgewinnen evtl. später sofort steuerfrei verkaufen wollt und vermischt diese nicht mit denen, die ihr fürs Staking & Lending einzusetzen plant.

Das macht später die Trennung und die Argumentation gegenüber dem Finanzamt sehr viel einfacher.

Last but not least habe ich bereits meine erste Steuererklärung (aus 2020) mit diesen neuen Regeln hinter mir, wo ich Erträge von den Plattformen Crypto.com, Coinbase und Cakedefi angegeben hatte.

Die Sachbearbeiterin nahm es zur Kenntnis, sagte aber auch, dass sie gar nicht prüfen könne, was ich da alles angebe. Sie forderte dann meine Unterlagen als Nachweis an und ich schickte ihr meine aufbereiteten Excel- und CSV-Daten als PDF Datei exportiert (Exceldateien kann man nicht an das Finanzamt schicken) inklusive eines Schreibens, wo ich kurz erkläre, wie ich auf meine Zahlen gekommen bin.

Dies wurde ohne Kommentar oder weitere Rückfragen akzeptiert und der Bescheid erging dann schlussendlich mit meinen Zahlen ohne Änderungen, aber unter Vorbehalt der Nachprüfung nach §164 Abs. 1 AO.

Sprich es wurde erstmal alles durchgewunken, aber die nächsten 4 Jahre kann es jederzeit eine Nachprüfung geben, wenn das Finanzamt dann vielleicht irgendwann die Technik und auch das Wissen hat, wie das mit den Kryptos so alles funktioniert.

Na mal schauen, wo uns das in Zukunft noch hinführen wird. 🙂

Fazit & Schlussbemerkung

Wow! Was für ein Ritt das waren die letzten 12 Monate. Mein Investment in DFI über Cakedefi entwickelte sich um Welten besser, als ich jemals angenommen hätte.

Aber hey, so läuft es nun mal. Manchmal muss man nur am rechten Ort zur rechten Zeit sein und Bäm!

Mit einer Prise Mut und Risikobereitschaft kann man gern von Zeit zu Zeit etwas wagen und gewinnt dann auch mal. So war es diesmal und das freut mich natürlich sehr.

Meiner Meinung nach ist dieser Ritt aber noch lange nicht zu Ende. Ich sehe noch viel Potential im DFI Ökosystem auf der Defichain. Es kommt noch richtig was in Zukunft auf uns zu.

Da bin ich natürlich gern dabei und versuche, in der ein oder anderen Form daran zu partizipieren.

Was ist eure Meinung? Seid ihr auch dabei oder haltet ihr euch von Kryptos grundsätzlich fern?

Wollt ihr mehr zu dem Thema auf dem Blog lesen und soll ich vielleicht auch regelmäßige Updates zur Entwicklung des Cash Flows aus meinen Kryptoinvestments geben?

Ich würde mich gern mit euch in den Kommentaren dazu austauschen.

Last but not least, wer jetzt Interesse daran gefunden hat und es auch ausprobieren möchte, mit meinem Referral Code 734129* gibt es aktuell 30 USD Anmeldebonus für dich, wenn du eine Anfangsinvestition von min. 50 USD (in EUR, USD oder Kryptos) tätigst.

Viel Spaß!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte einen Kommentar und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Es würde mir sehr viel bedeuten. Vielen lieben Dank!

Vielen Dank für den sehr informativen Blogbeitrag über CakeDeFi!

Ich bin von der Anwenderfreundlichkeit beeindruckt und mit einem kleinen Beitrag investiert.

Jedoch schrecken mich die hohen Auszahlungsgebühren ab. Die DFI habe ich über die DFI-Chain auf dBTC gewechselt und wieder ins CakeDeFi-Depot geholt. Für die Auszahlung verlangt CakeDefi 0.0005 BTC, umgerechnet rund 25 Euro!

Was ist deine Meinung dazu?

Hi Christian!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Ich würde es auch lieber sehen, wenn die Auszahlungsgebühren flexibel wären und somit auch kleine Beträge sich lohnen würden. Aber Cakedefi ist da ja mehr oder weniger an die Gebühren auf der Blockchain gebunden und Minus wollen sie bei Auszahlung sicher auch nicht machen.

Leider sind Transfers im Bitcoin Netz nicht wirklich billig. Geschweige denn bei Ethereum, wo es noch viel teurer ist.

Ich transferiere deswegen BTC erst ab 0,1 BTC und versuche kleinere Beträge zu vermeiden.

Wenn es um Auszahlungen von DFI in EUR geht, nutze ich das im Artikel verlinkte Bittrex*. Das kostet 0,2 DFI Gebühr für den Transfer von Cakedefi dahin und unter 1% auf Bittrex für den Verkauf, da es dort direkt ein DFI/EUR-Paar gibt.

Das find ich fair und nutze es deswegen gern. Es funktioniert auch schnell und zuverlässig bisher.

CU Ingo.

Hi Ingo,

sehr interessanter Beitrag. Ich habe mich gleich mal bei Bittrex und Cakedefi angemeldet. Sehe ich das richtig, dass ich bei Cakedefi keine Einzahlung vornehmen kann, sondern nur Kryptos transferieren kann. Bei Bittrex läuft es mMn ähnlich. Kreditkarte ist zwar mögluch aber horrende 3% Gebühr. Akzeptierst du die so oder wie umgehst/ gehst du hier vor?

Meine Vorgehensweise wäre momentan bei crypto.com BTC kaufen, diese zu bittrex übertragen, dort die Hälfte von BTC in DFi tauschen und beides zu Cakedefi. Wie sind deine Erfahrungen zu den Übertragungszeiten. Sind das eher Sekunden/ Minuten oder eher 1-2 Werktage

Schöne Grüße und weiter so

Hi Stefan!

Danke fürs Vorbeischauen.

Doch du kannst bei Cakedefi Einzahlungen vornehmen, aber nur indirekt über einen Drittanbieter mit relativ hohen Gebühren. Diese akzeptieren Kreditkarten und SEPA und konvertieren deine EUR direkt in die Coins, die du damit kaufen möchtest. Dazu gibt es den „Kaufen“ Button hinter der entsprechenden Kryptowährung in der Portfolioübersicht (Button „Alle Assets“ unten rechts). Unterstützt werden BTC, ETH und DFI. Du solltest dort die Gebühren auch vor dem Kauf sehen können.

Bei Bittrex geht auch SEPA. Bist du verifiziert oder nur registriert bisher? Vielleicht geht es erst, wenn man verifiziert ist?

Über SEPA hast du auf Bittrex keine Gebühren, um Geld dorthin zu überweisen. Nur der Tausch in Kryptos kostet eine kleine Gebühr (unter 1%). 3% über Kreditkarte wäre mir persönlich zu viel, deswegen nutze ich nur SEPA.

Wenn du von Crypto.com kommst, kannst du die BTC auch direkt nach Cakedefi senden und dort einen Teil der BTC in DFI tauschen. Kostet nur noch 0,5% nach der letzten Änderung. Der Swap von BTC in DFI findet dann über die integrierte DEX statt und soll kinderleicht sein. Habe bisher nur Gutes gehört darüber, aber selbst noch nicht ausprobiert.

Transfers von Kryptos nach Cakedefi sind so schnell, wie die Blockchain schnell ist. Also in der Regel recht fix. Hatte bisher keine Probleme und sowohl BTC, ETH und DFI sind immer sehr schnell angekommen.

Transfers von Kryptos weg von Cakedefi kann bis zu 72h Stunden dauern, da es manuell freigegeben wird und dazu immer stichprobenartig noch extra Kontrollen gibt. Ist ne Sicherheitsgeschichte und Cakedefi wirbt sogar damit, dass alles manuell und sicher ist. Kann man gut finden oder nicht. Mich stört es nicht.

In der Regel gehen die Transfers von Kryptos weg von Cakedefi in Minuten durch, da über 90% der Fälle nicht den eben genannten extra Kontrollen unterliegen.

Aber du kennst ja Murphys Gesetz, wenn es dann mal schnell gehen muss, dann wird es genau in diesem Fall die vollen 72h dauern. Deswegen das immer im Hinterkopf behalten. 😉

CU Ingo.

Vielen Dank erstmal für deine Antwort. Nach mehr als 3 Wochen sollte ich auch hier mal meine Erfahrungen schildern 😉

Bei Bittrex lag das Problem hauptsächlich in der mobilen Anwendung: Während über PC bei Bittrex und Cakedefi alles problemlos funktioniert, erscheint (zumindest für mich nicht ersichtlich) aufm Handy bei Bittrex keine SEPA-Möglichkeit. Bei Cakedefi konnte ich per Handy-App keine Zuteilung zum LM machen.

Bei Bittrex ist mir nun aufgefallen, dass DFI seit dem 07.12. nicht mehr transferiert werden können (https://global.bittrex.com/Status), Grund: „Currency Maintenance“. Mal schauen, ob das zeitnah behoben wird.

Hat jemand schon mit sowas Erfahrungen gemacht?

Hiho!

Ein wichtiger Hinweis an die Leser, die die 11% Aktion nutzen wollen, die 11% werden nur auf die 1. Einzahlung (egal ob in EUR oder Kryptos) angerechnet. Wer sich also aus verschiedenen Quellen ggf. Kryptos auf seine Cakedefi Wallets senden möchte, der sollte das beachten.

Leider widerspricht das meiner Empfehlung, dass man sich auf eine neue Wallet erstmal einen kleinen Betrag schicken sollte, um zu prüfen, ob alles ohne Problem ankommt und funktioniert. Das würde hier leider dazu führen, dass man den 11% Bonus größtenteils verschenkt. Leider.

Der maximale Bonus aktuell für neue Anmeldungen beträgt übrigens 146 USD.

30 USD Standardanmeldebonus + 11 USD extra Bonus + 11% extra Bonus (max. 100 USD bei Ersteinzahlung) = 141 USD.

Und dann kann man noch 5 USD einsacken, wenn man sich das Lernvideo zur Defichain anschaut.

Leider läuft diese Aktion nur noch bis zum 25. November 2021.

CU Ingo.

PS: Im Artikel habe ich die entsprechenden Passagen korrigiert. Vorher stand dort leicht falsch 11% auf max. 1.000 USD und es fehlten die 30 USD für den Standardanmeldebonus. In Summe gibt es also etwas mehr, als ich zu Beginn gesagt hatte.

Hey Ingo, danke mal wieder für diesen tollen Beitrag!

Durch dich bin ich erst zu Crypto.com gekommen und was soll ich sagen? Was für eine Performance!

In diesem Zug habe ich mitbekommen, das CRO mit der Cronos Chain ja eig das gleiche jetzt anbietet in der Beta Version.

Nutzt du das schon?

Die zweite die sich mir stellt, ich will es endlich verstehen , wenn ich jetzt ein Coin Paar Farmen will (zb CRO-ETH) und dieses mit 200% apr angegeben ist, bekommt man dann 200% Rendite in diesem Token Paar oder in den Plattform Token (also zb VVS Coin bei vvs.Finance).

Weißt du da mehr?

Danke für deine Hilfe!

Beste Grüße,

Patrick

Hi Patrick!

Danke fürs Vorbeischauen.

Toll, dass ich mit Crypto.com inspirieren konnte. Ja der CRO Token geht grad durch die Decke. Wohl dem der ein paar CROs mit der Kreditkarte im Staking hat. 😉

Und du hast Recht, mit dem Cronos Mainnet Launch gibt es jetzt auch ein paar sehr ähnliche Projekte auf CRO Basis. Das von dir angesprochene „VVS Finance“ zum Beispiel bietet auch eine Art Staking und Liquidity Mining an und die Renditen sind wie zu Anfangs üblich sehr hoch.

Aber ich habe mir das Projekt noch nicht im Detail angeschaut (z.b. sollte man immer die sogenannten Tokenomics verstehen, also was der VVS Token für einen Anwendungsfall/Bedarf hat) und auch noch nicht getestet. Deswegen kann ich hier jetzt nicht mehr dazu sagen.

Sieht aber interessant aus und ich werde mich damit mal beschäftigen.

Was die Ausschüttung angeht, ich bin mir zu 99% sicher, dass die Ausschüttung im Plattformtoken VVS stattfindet. Das ist genau aufgesetzt wie bei der Defichain und DFI, es gibt zu Beginn Bonusrewards durch die Blockchain selbst, die dann mit der Zeit absinken. Details fehlen mir hier aber noch. Muss ich erst tiefer reingehen.

Defichain hätte in meinen Augen den Vorteil des bereits gut funktionierenden Ökosystems und das es auf Bitcoin aufsetzt, Cronos wird dagegen wohl schneller wachsen, da Crypto.com dafür Marketing machen wird. Spannende Zeiten!

CU Ingo.

Hallo Patrick, hallo Ingo,

über z.B. https://autofarm.network/cronos/ kann man seine Platform tokens automatisch in den LP Pool reinvestieren lassen. Die meisten Plattform tokens verlieren meiner Erfahrung nach schnell an Wert und sollten nicht lange gehalten werden, wobei es auch Ausnahmen gibt. Wer aber auf Nummer sicher gehen will, verkauft die Tokens und investiert die Manual oder eben mit Autofarm oder anderen Tools wieder in den LP Pool oder macht immer auch, was ihm beliebt.

Grüße

Harald

Hi Harald!

Danke fürs Vorbeischauen.

Autofarm finde ich für Einsteiger jetzt aber nicht unbedingt geeignet. Da hab ja selbst ich noch Probleme durchzusteigen, wie das genau funktioniert und wo die Risiken liegen.

Yield Farming an sich würde ich jedem nur empfehlen, wenn er die anderen Dinge wie Staking & Liquidity Mining/Pools im Schlaf beherrscht und weiß, was er da tut. Und selbst dann ist das Risiko nicht zu unterschätzen, am Ende mit einem Haufen Shitcoins dazusitzen und außer Steuern darauf zu zahlen, ist nichts bei rumgekommen.

Dann lieber 2-3 ausgesuchte Projekte mit Potential und damit richtig beschäftigen.

Meine Meinung. 😉

CU Ingo.

Yo, Ingo, stimmen dir vollkommen zu. Yield Farming ist nichts für herzschwach. hehe 😉

Harald

Hallo Ingo, Cake Defi weigert sich meinen Account zu löschen. Dies sei rechtlich nicht möglich. Wollte das hier nur einmal zur Kenntnis bringen.

Hi Florian!

Danke fürs Vorbeischauen und deine Anmerkung.

Wie genau haben sie denn die Ablehnung formuliert und begründet?

Weil, Cakedefi ist voll reguliert (Was ich sehr gut finde!) und Singapur hat mit die höchsten Anforderungen seitens der Regulierung. Die werden also je nach Land des Accountbesitzers die Daten solange aufheben und speichern, wie es rechtlich und steuerlich relevant ist. Für deutsche Kunden wird das wohl 10-15 Jahre sein, wenn ich mich nicht irre.

Cakedefi ist dazu verpflichtet, die Daten zu speichern und auch herauszugeben, wenn die Steuerbehörden anklopfen oder andere Behörden eine strafrechtliche Sache gegen dich verfolgen würden. Von allein und ohne Grund stellen sie aber keine Daten zur Verfügung.

Dein Login sollten sie aber schon deaktiveren und ggf. löschen können, falls es darum geht.

CU Ingo.

Hi Ingo, dass Cake Defi die Daten speichern muss habe ich verstanden. Sie sagen für 5 Jahre und begründen damit, dass sie den Account nur suspenden aber nicht deleten können. Es geht mir ja aber gerade um den von Dir genannten Login. Das ist mir schon suspekt warum man das nicht löschen kann. Nun ja, viel Erfolg mit der Plattform weiterhin 🙂

Hey Ingo,

zum Thema Autofarm habe ich mich jetzt intensiver beschäftigt. Die Strategie liegt dabei, dass du deine LP Token, zB VVS-CRO LP, dort in den Pool bringst.

Diese generieren, wie auf der vvs Plattform selbst vvs Token. Diese Token nimmt sich Autofarm und wandelt diese wieder so um, dass man 50/50 CRO und VVS hat. Dann tauscht er diese wieder in VVS-CRO LP um und reinvestiert in den Pool.

Wenn ich mich nicht irre sammelt man somit automatisch zur Hälfte CRO an! Denn deine Anteile an VVS-CRO LP steigen und nicht nur deine Anteile an VVS Coins (wie über die eigentliche Plattform).

Man hat natürlich immer das Risiko jedes einzelnen Token. Wenn man aber CRO sammeln will, bekommt so doch recht viele.

Nimmt man nämlich seine LP Token vom Pool kann man diese wieder „aufbrechen“. Danach könnte man dann sogar noch bei günstigen Kurs die 50% VVS coins in CRO ebenfalls tauschen.

Die Fees sind bereits in der APY enthalten.

Somit umgeht man zum Teil das klumpenrisiko nur VVS Coins zu sammeln.

Wenn man das sogar mit dem Paar USDC-VVS macht hat man noch weniger Schwankung auf 50% der Seite.

Übersehe ich etwas?

Dazu gab es eine coole Grafik von Autofarm, kann die gern bei Twitter teilen, wenn Bedarf ist.

Hi Patrick!

Danke für deinen Kommentar.

Soweit passt das, wie du es beschreibst und Autofarm ist somit so etwas wie Liqidity Mining 1.5 in meinen Augen. Und der Zinseszins sollte auch stärker zum Tragen kommen.

Leider muss man sich immer noch vorher die LM-Token besorgen und dorthin transferieren. Da werden die meisten Einsteiger vor einer Hürde stehen. Ich finde Autofarm ziemlich unübersichtlich und mit Zahlen überfrachtet.

Wichtig, Impermanent Loss verstehen und beachten! Gerade bei 2 so Coins wie CRO und VVS, auch in Verbindung mit Stablecoins, sehe ich da eine Menge Potential für IL. Würde mich nicht wundern, wenn das reine Staking von CRO oder VVS (diese Glitter Mines) am Ende lukrativer wäre als LM.

Ich selbst traue mir aktuell keine Einschätzung bzgl. VVS zu und was der Wert von dem Coin sein könnte. Ich bin da aktuell noch sehr skeptisch, wünsche aber jedem Erfolg, der sich daran versucht.

CU Ingo.

Hinweis, bin bei Autofarm schon seit April 21 und hatte nie Problem mit denen. Ich halte die für eine der Yieldfarmern mit weniger Risiko, siehe auch hier https://rugdoc.io/chain/bsc/

Es sind nicht immer die höchsten Renditen, dafür sind die Coins auch später noch da, wobei es da natürlich nie Garantien für gibt.

Ja, ich halte den VVS-Cro Pool ebenfalls für riskant. Wie gesagt, neigen die meisten Farmtokens dazu nach dem Launch schnell dazu Richtung Süden zu fallen. Dann helfen auch einem das Reinvestieren der Farmtokens nichts über Autofarm.

Also falls du da trotzdem investierst willst, musst du den Pool sehr gut beobachten.

Besser sind die anderen Pools, die meist nicht so hohe Rendite liefern, aber dafür ist das Risiko niedriger, dass man am Ende mit weniger dasteht als vorher.

Prinzipiell würde ich allen Pools mit Farmtokens und einer Kombi aus Stablecoins und an einem anderen Coin z.B. WCRO-USDC LP mit vorsichtig begegnen, da der Impermanent Loss einem schnell die Rendite verhageln kann.

Zurzeit mag ich sehr gerne die Stablecoin-Pools z.B. USDT-USDC LP. Die Renditen sind mit min. 30% sehr hoch und man hat kein IL Risiko.

Viel Erfolg beim Farming.

Harald

PS: Ja, es ist kompliziert, aber wer zu erst kommt mal zuerst. Sobald es immer einfacher und sicher wird, umso mehr werden die Renditen fallen.

Hi Harald!

Danke für den Link. Die Seite kannte ich noch nicht.

Das macht die Recherche in Zukunft ein Stück einfacher!

CU Ingo.

Hi Info,

welche Cashflow-Strategie nutzt du derzeit mit der DeFiChain? Und was hältst du von DFX Swiss bzw. davon, gleich die Lightwallet statt Cake zu nutzen?

LG,

David